Избранное трейдера Игорь Морозов

Дивидендный портфель 2022. Квартальная ребалансировка

- 04 октября 2022, 17:39

- |

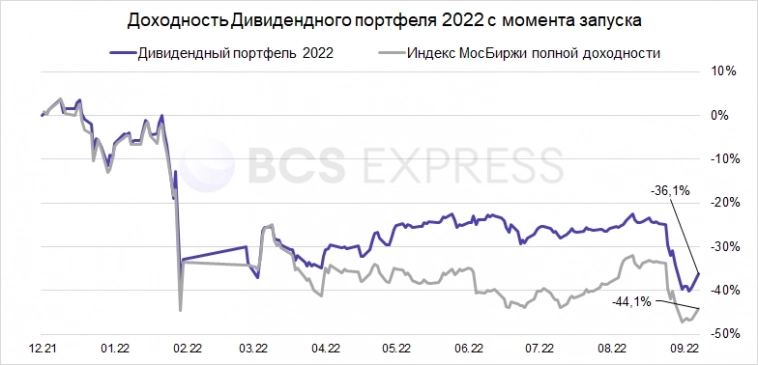

За прошедший квартал портфель потерял 15,3% при -14% у индекса. Отставание связано с отсутствием в портфеле тяжеловесного Газпрома.

Акции компании вышли из структуры портфеля в рамках предыдущей ребалансировки из-за отказа от выплаты дивидендов по итогам 2021 г. Неожиданные выплаты, анонсированные в конце августа, привели к сильному росту котировок Газпрома. Высокая доля бумаг в индексе МосБиржи стала причиной более сильной динамики рынка относительно дивидендного портфеля. Однако даже с учетом этого портфель показывает более сильную динамику относительно индекса МосБиржи с начала 2022 г.

( Читать дальше )

- комментировать

- 5.7К | ★3

- Комментарии ( 2 )

⭐️ Российские компании роста: свято место пусто не бывает

- 02 октября 2022, 21:13

- |

Добрый день, друзья!

Завершился сезон публикации финансовых отчётов российских эмитентов за 1 полугодие 2022 года.

В этом году он затянулся до конца сентября. Из 70 компаний моего списка наблюдения отчёты опубликовали всего 37 эмитентов. При этом бо́льшая часть из отчитавшихся компаний – представители второго и третьего эшелонов российского фондового рынка.

Поскольку моя система отбора эмитентов в инвестиционный портфель основана на анализе финансовых показателей, то поначалу я расстроился этому обстоятельству: ведь без финансовых отчётов я лишаюсь информации для оценки фундаментальных показателей компании.

👉 В то же время, анализ опубликованных финансовых отчётов показал, что свято место пусто не бывает. Выяснилось, что некоторые российские компании показывают положительную динамику выручки и прибыли даже в условиях жесточайших санкций. Речь идёт о бенефициарах ухода недружественных конкурентов с российского рынка.

Так, Группа Позитив специализируется на кибербезопасности и уход западных ИТ-компаний освобождает ей весь российский рынок.

( Читать дальше )

Иксы неизбежны

- 29 сентября 2022, 13:24

- |

Ситуация как была после 24 февраля неопределенной, такой она и осталась.

Ну как неопределенной? Можно с уверенностью сказать, что не все великолепно. Если рынку для роста нужны дивиденды Газпрома на последнем издыхании — это скорее диагноз. DCF (Demilitarized Cash Flow) — метод оценки Газпрома через денежный поток, который дисконтируется на нужды бюджета, инструмент политического давления, жадность до дивидендов российского инвестора (я и сам такой), санкционную фантазию коллективного запада.

Горизонт планирования сперва сместился с нескольких лет до года, затем до месяца, теперь новые вехи определяются неделей. Штож, через неделю будет 6 октября, четверг — праздновать свои именины будут Арсений, Георгий, Петр, Кузьма и Максим. Всех причастных с наступающим.

Читал несколько обзоров текущей ситуации от крепких парней, где они фактически сдаются. Всё, мистер рынок победил. Лично мне запомнились слова короля ВДО Андрея Хохрина 11 марта:

( Читать дальше )

Какие реальные риски несет владение всякими АДР, ГДР на Мосбирже?

- 29 сентября 2022, 10:27

- |

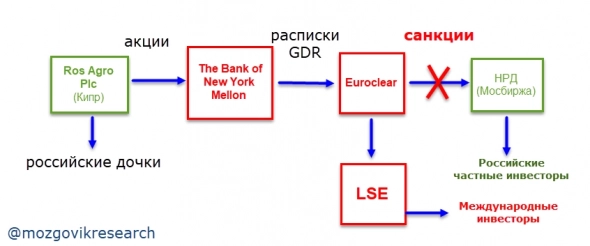

Приведем одну из схем, каким образом устроен учет прав на оффшор:

🔸Кипрская компания выпускает через BONY расписки на свои акции (прямые акции вообще нигде не торгуются).

🔸Все права на эти расписки учитываются в Euroclear, с которым сейчас все отношения оборваны.

🔸Часть расписок торгуется на LSE

🔸Часть расписок идет с Евроклира в НРД.

Например Евроклир знает, что в НРД лежит 1 млн GDR Русагро.

Только НРД знает, кто конкретно владеет этими расписками.

Чтобы вытащить компанию с Кипра в Россию (редомицилировать), есть ряд критически важных условий:

👉Мажоритарии должны быть в России и должны хотеть получить свои акции в Россию

👉У зарубежной компании не должно быть запутанной структуры

👉У зарубежной компании не должно быть долгов и крупных дочерних структур

( Читать дальше )

Два варианта учета убытков, позволяющие избежать переплаты налогов

- 29 сентября 2022, 10:09

- |

Добрый день! В сегодняшней экономике инвесторам сложно что-либо планировать. Цены на многие бумаги падают. Кто-то, устав от финансовых неудач, пытается торговать себе в убыток, чтобы спасти хоть какие-то деньги. Кто-то, наоборот, скупает упавшие в цене бумаги и ждет роста. Кто-то ничего не делает и ждет дивиденды от «Газпрома» (Что, вероятно, и произойдет по заявлениям топ-менеджеров. Держим кулачки!).

Но мы тут не собираемся сыпать соль на рану. Мы хотим напомнить вам об убытках, которые можно и нужно учитывать. Есть два способа учета убытков по брокерскому счету: сальдирование финансовых результатов (зачет прибылей и убытков внутри года) и перенос убытков прошлых лет.

Сальдировать финансовые результаты можно по итогам текущего года. Если у вас брокерский счет открыт только у одного брокера, то, скорее всего, он все сделает сам.

Если сотрудничаете с несколькими брокерами, может случиться так, что в один год вы получили у одного брокера прибыль, а у другого — убыток. Сами брокеры не проводят взаимозачеты друг с другом. Они и знать не знают, сколько брокеров у инвестора.

( Читать дальше )

Как проще всего научиться читать финансовые отчеты компаний?

- 23 августа 2022, 12:07

- |

Такой вопрос часто задают начинающие инвесторы. Можно конечно пойти сложным и скучным путём, например начать читать учебник Герасименко или справочник Дамодарана, но мне в голову приходит более простой способ — начните регулярно вести собственную финансовую отчетность.

Берем Excel или табличку GoogleDocs.

Например С 1 июля по 30 сентября записываем все доходы и расходы.

Сумма ваших доходов за этот период — это квартальная ВЫРУЧКА, например 100 тыс рублей в месяц, 300 тыс рублей в квартал.

Ну условно говоря все ваши расходы — это СЕБЕСТОИМОСТЬ, например, 60 тыс рублей в месяц, 180 в квартал.

То, что осталось — квартальная валовая ПРИБЫЛЬ, 300-180 = 120 тыс рублей.

Это самый простой шаг. Но он будет неполным, до тех пор, пока мы не оценим свое финансовое состояние.

Итак берем и записываем стоимость всего своего ликвидного имущества на 30 июня.

Например, у меня есть машина и квартира. Берем auto.ru и cian.ru, смотрим, сколько оно стоит.

Например тачка стоит 3 млн рублей.

Квартира 10 млн рублей.

А еще у меня может быть $20,000 на депозите.

Итого стоимость моих рублевых активов 13 млн рублей.

К ним надо добавить доллары, пересчитанные по курсу на 30 июня.

20,000*51,42 = 1028 тыс рублей.

А еще на банковской карточке есть 75 тыс рублей. Их тоже надо сложить

Суммарно получаем на 30 июня активы =13,000+1,028+0,075=14,1 млн рублей.

Это и есть АКТИВЫ.

Если ваши долги и обязательства равны нулю,

А разница между ними — это ваш чистый капитал = величине ваших активов.

Очевидно, что через год, на 30 июня 2023 года стоимость моих автомобилей снизится, а квартира изменится в цене не сильно.

Важный принцип отчетности — ни одна копейка не должна потеряться.

Теперь задумайтесь, как мы оформим снижение стоимости активов, через постоянное удешевление моих авто?

Прикинем, что мои машины подешевеют на 4% через год. То есть на 120 тыс рублей. Получится, что в среднем, это -40 тыс рублей в квартал.

Так вы узнали что такое обесценивание имущества или АМОРТИЗАЦИЯ.

Кстати, машины могут и подорожать, тогда вы вместо обесценивания получите прибыль от переоценки.

Кроме того, за квартал у вас изменится рублевая стоимость долларового депозита.

$20 тыс стоили 1,028 тыс, бакс подорожал до 60 и они стали стоить 1,2 млн рублей.

Так вы узнали что такое прибыль от валютной переоценки = 172 тыс рублей.

( Читать дальше )

Россети и цена выкупа акций у несогласных

- 15 июля 2022, 21:39

- |

Цена выкупа 1 обыкновенной акции ПАО Россети — 0,6058 рубля;

цена выкупа 1 привилегированной акции ПАО Россети — 1,273 рубля;

цена выкупа 1 обыкновенной акции ПАО ФСК ЕЭС — 0,0904 рубля.

У меня закрался вопрос, а соответствуют ли эти цены действующему законодательству и ответ я нашел в свежеиспеченном, судя по всему как раз для этой реорганизации, Федеральном законе от 14.07.2022 № 292-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации, признании утратившим силу абзаца шестого части первой статьи 7 Закона Российской Федерации „О государственной тайне“, приостановлении действия отдельных положений законодательных актов Российской Федерации и об установлении особенностей регулирования корпоративных отношений в 2022 и 2023 годах», Статья 7 которого гласит, что до конца 2022 года закон сокращает с полугода до одного месяца период для определения средневзвешенной цены их акций в случае реорганизации общества.

( Читать дальше )

Алмазы: ситуация в отрасли

- 11 июля 2022, 18:54

- |

Россия обладает крупнейшими на планете природными запасами алмазного сырья и является одним из крупнейших в мире производителем алмазов. По данным на конец 2021 года, на долю страны приходится около 40% всех мировых запасов алмазов и около 28% их добычи. Компания АЛРОСА является крупнейшим горнодобывающим алмазным предприятием в стране и на 58% принадлежит государству. Это дает компании приоритетное право на получение и продление лицензий на разработку месторождений алмазов.

Помимо собственных месторождения и производственных предприятий в республике Саха (Якутия) и Архангельской области, российская АЛРОСА также владеет 41% акций компании Catoca Ltd в Анголе, на которую приходится еще 6% мировой добычи алмазов. Ангола является вторым по размеру производителем алмазов в Африке. До пандемии коронавируса страна добывала более 9 млн карат алмазов в год.

Добыча алмазов является отраслью с очень высоким порогом входа, поэтому и конкуренция здесь достаточно низка. Основными производителями являются компании АЛРОСА и De Beers, совместно обеспечивающие около 56% мировой добычи алмазов — по 28% соответственно. Кроме этого, на рынке присутствуют компании Rio Tinto, Arctic Canadian Diamond Company и Petra Diamonds. Совместно они обеспечивают около 14% мирового предложения.

( Читать дальше )

Последний гвоздь в крышку гроба российского инвестора

- 06 июля 2022, 09:55

- |

Список компаний, которые больше не платят дивиденды

- Газпром

- ММК

- Полиметалл

- Московская биржа

- Мать и дитя

- Распадская

- X5 retail group

- Русагро

- Группа ЛСР

- Група Черкизово

- Globaltrans

- НЛМК

- Северсталь

- Магнит

- Банк Санкт-Петербург

- Акрон

- Группа эталон

- ВТБ

- Юнипро

- Лукойл

- Арсагера

- ЧКПЗ

- М.Видео

- Сбербанк

- Банк Кузнецкий

- Мордовэнергосбыт

- Детский мир

- Росгосстрах

- Европейская электротехника

- КАМАЗ

- Лензолото

- Алроса

- Инград

- ПИК

- ЯТЭК

- Совкомфлот

- ФСК ЕЭС

- Россети

- Мечел

- Фосагро

- ДЗРД

- НКХП

- ТКГ-1

- Аэрофлот

Дополняйте...

Как я вывел деньги с КИТ ФИНАНСа после перевода туда моих акций из СБЕРа!

- 30 июня 2022, 16:12

- |

Наконец, закончилась эпопея с переводом, продажей акций и выводом денег из брокерской конторы КИТ ФИНАНС!Напомню, что я писал статьи на эту тему, вот они:

( Читать дальше )

- комментировать

- 49.9К |

- Комментарии ( 70 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал