Избранное трейдера Задача трех тел

Как заметить действия крупного игрока?

- 29 июня 2021, 12:23

- |

Привет Смартлобавчане.

В принципе, вопрос подъемный. Я даже на эту тему слегка выступил (все в том же клубе Амиго и его коллег). Что для этого нужно? В основном, нужно обладать наверное такой чертой характера, как въедливость. Уметь ходить до целей, рыть, ковырять, учиться разбираться. Наверное, так же учиться разбираться, как эта дикая волна инвесторов роется в каких то отчетах каких то компаний )

Не знаю как вы, но я не умею торговать то, чего не могу объяснить. Ну например, такие простые истины как: фьюч ходит, потому что ходит спот и не как иначе ) Это логично. Пошел спот, значит пойдет фьюч. Давайте я лучше ближе к вам. Я не могу затрейдить такую штуку и ей подобные как: цена отталкивается от EMA20. То что бектест показывает на истории, для меня не является логичным обоснованием, почему цены оттолкнулись. Для меня так же не будет являться логичным ваши доводы, что масса трейдеров видит эту EMA и начинают работать на отбой. Ну я могу еще на подсознании где то вспомнить амер книжки, где пишут про правила фондов — мол 11 недель роста, значит берем бумагу. Но это все равно, не довод для меня входить в трейд.

Поэтому. Смысл всего моего ручного трейдинга был поиском, по моему мнению, настоящих причин движений цен. Кто толкает, кто скидывает. Фишка в том, что наша биржа публикует массу инфы, отчетов и данных, которые можно ковырять и наверное даже нужно. То есть, пока инвесторы расковыряют своих годовые отчеты, я, скорее всего, приму торговые решения гораздо раньше, ведь можно работать с первичной информацией. И главное во всем этом: правильная интерпретация данных и качественная их визуализация. Одного без другого никак. И если со вторым еще можно справиться, то для первого нужны знания. Знания в первую очередь про внутренние биржевые процессы. К сожалению, как я люблю часто говорить, если вы на биржу зашли с дивана, то тут будет тяжеловато. А в книжках об этом не пишут.

Что значит правильная визуализация. Ну далеко ходить не будем. Поближе к вам. Вот Фортуна, в одноименном топике пишет, что нужно смотреть на цену и объем. Да. И я так делал по началу. А потом, году примерно в 2007-2010 амеры придумали более продвинутую визуализацию, а к нам она докатилась к году 2012 — это раскладывание этого же объема по горизонтали. То бишь кластеры. Это уже более правильная и красивая визуализация. И уже интерпретировать биржевую инфу приятнее, легче и точнее. Ведь вы будете видеть, где сосредоточились сайзы, так называемых, крупных участников.

Далее. В целом про инфу.

1) Кластерный анализ. Прикольная штука. Дала мне заработать на заре этого анализа в РФ. А потом также все отдал назад ). Как я уже сказал, важно разбираться во внутренних биржевых процессах. Разбираться нужно и тут. Лет через 6, когда я сам стал контрагентом этих крупных сайзов в кластере, а может и рисовальщиком этих сайзов, я стал четко понимать, чего мне не хватало тогда. Если вы смотрите кластеры фьюча, важно понимать, чей это сайз: это объемы, которые создают арбитражеры во фьюче, либо это объемы, которые набирает хеджер, а арбитраж ему помогает.

Если причина в первом, то крупняк вышел в спотовом стакане, огрызается и не дается ценам двинуться далее. Если хеджер, то хеджер держит цену через спот и набирает ногу во фьюче. Значит он попал, значит будет дальше тренд. Ну примерно как то так. Понимаю, сложно написал.

2) Внебиржевой рынок. Кладесть инфы. К сожалению, в 2016 году или в начале 2017, биржа убрала внебиржевую инфу по срочке в платный доступ, поэтому этот вариант трогать не будем. Хотя он в формировании трендов кашерный. Осталось смотреть внебиржевую инфу по ММВБ. Тут мы с коллегой делали несколько подходов в визуализации. То есть искали и ковыряли удобные для себя варианты и могу с уверенностью сказать, если эту инфу правильно визуализировать, можно делать качественные долгосрочные трейды.

Помню как Василий, в году так 2017, писал мегаэмоциональный пост про сетевиков энергетиков после импульсов, которым разрешили поднять стоимость за кабельные сети. А мой коллега (я все пишу коллега коллега. Мы многое сделали вдвоем, он тоже есть на СЛ) уже закрывался в Василия. Да, пришлось конечно высидеть пол года, мы тогда еще были не такие опытные, но оно того стоило.

( Читать дальше )

- комментировать

- 5.4К | ★21

- Комментарии ( 36 )

SPY он же SPYF?

- 10 июня 2021, 11:40

- |

С тех пор прошел год и та система виртуально заработала денег.

Поскольку мосбиржа расщедрилась на SPYF, наверное только ленивый не взял в руки данные по SPY и не нафиттил кучу прибыльных систем.

Я — не исключение:)

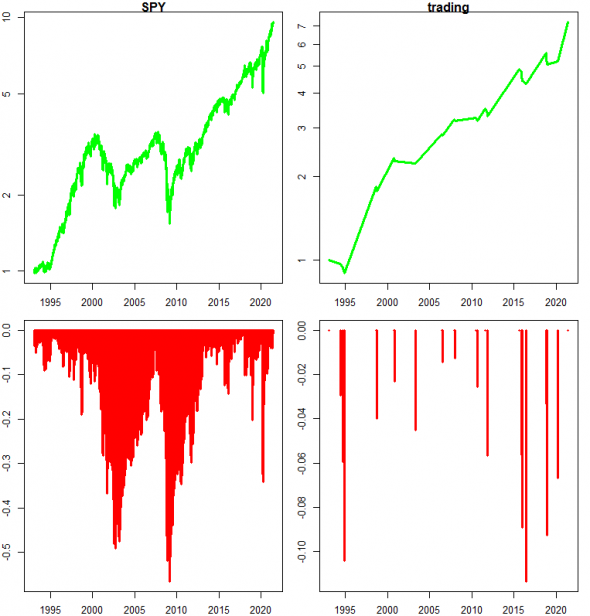

Что легко находится? Небольшое (но логичное и эффективное) улучшение той описанной (см. выше) системы позволило получить такой контртренд:

Много ума не надо, чтобы выкупать падения — тут секрета нет. Впрочем и тренд из спая тоже вытащить удается:

( Читать дальше )

Анализ алгоритмизации паттерна "Голова и плечи"

- 30 мая 2021, 10:56

- |

Привет SmartLab!

Это мой первый пост на данном ресурсе, так что в первом абзаце я сначала представлюсь и расскажу очень коротко о себе, мне кажется так правильно.

Вступление.

В рамках инвестирования своих свободных денежных средств я алготрейдер. Занимаюсь я этим уже 6 лет и в свободное время веду небольшой YouTube-канал, где выкладываю ролики с разными полезными алгоритмами, видео-уроки и т.д. Собственно, один из подписчиков посоветовал мне завести тут блог, дабы расширить аудиторию моих трудов.

Тема поста.

В первом посте решил рассказать о своем последнем опыте алгоритмизации паттерна «Голова и плечи» (далее ГИП). Недавно выпустил у себя ролик, как создать алгоритм ГИП, если интересно можете посмотреть: https://www.youtube.com/watch?v=uVqx6sXkiE8&t=4120s&ab_channel=16%3A05Algo16%3A05Algo. Роботов я кстати пишу в тслабе, не знаю сколько из вас о нем слышали, но, если нет, то советую ознакомиться, софт классный, а у меня на YouTube-канале вы сможете найти небольшой курс из 4 занятий для обучения.

( Читать дальше )

Мои приготовления к обвалу.

- 29 мая 2021, 12:26

- |

И подтвердилось то, что я предполагал неделей ранее, на графике S&P вырисовалась Вечерняя Звезда (пока еще не подтвержденная, подтверждением будет поведение рынка в следующем месяце):

Должен сразу отметить, что я не доверяю японским свечным моделям, но тут уж многова-то факторов говорят за то, что далее очень вероятно может пойти падение, а возможно и обвал. Поэтому всю эту неделю потихоньку перекладывался в те активы, которые считаю защитными и следующие пару месяцев решил посидеть в них, в остальных инструментах оставил только «незграйки» (некие минимумы, которые я определил для себя по некоторым инструментам, ниже которых продавать не буду даже на падающем рынке).

Почему я считаю обвал возможным?

— Потому, что помимо свечей можно заметить тройное (и даже четверное) ускорение (пересечение вверх ранее установленных трендов), я видел слишком много графиков где после таких ускорений шел обвал.

( Читать дальше )

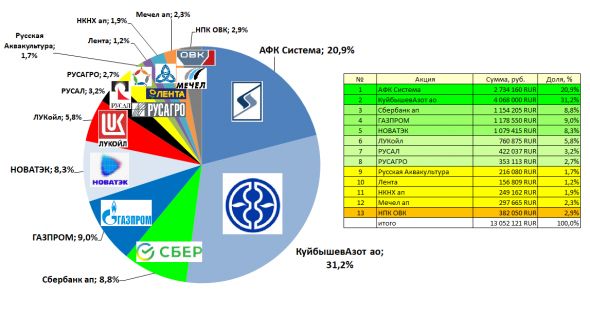

Краткое описание моего портфеля

- 12 мая 2021, 22:04

- |

- комментировать

- 10.6К |

- Комментарии ( 61 )

Последний год дивидендных осадков?

- 21 апреля 2021, 14:59

- |

Прошло ежегодное послание, не буду вдаваться в детали, один из вопросов, касающихся меня – вопрос с дивидендами, мол, кто реинвестирует и оставляет в стране – молодец, кто выводит – редиска.

Буду считать это предупреждением оффшорщикам, анонсированы большие социальные выплаты, инфраструктурные проекты, которые требуют много денег, посему, радикальные изменения в дивидендной политике компаний не жду в следующем году, состав портфеля менять не планирую, стратегия – меньше дергаешься, больше результат полностью себя оправдывает.

В прошлом году, в момент написания подобной статьи по ожиданиям прошлого года, откат от хая был в районе 1млн, было сильное падение рынка, паника лилась из всех мониторов. К сожалению, в тот момент я забыл о мощном инструменте инвестора – маленьких управляемых плечах и не воспользовался им, хотя очень хотел и покупал планово и только на свои, поэтому получилось немного. С тех пор все давно восстановилось, в т.ч. и нервные клетки, очередные цели счета были достигнуты, намечены новые планы.

( Читать дальше )

Опционы. Тесты бабочки, зигзага, стрэнгла и кондора

- 09 апреля 2021, 01:24

- |

В этой статье мы рассмотрим результаты тестирования бабочки, стрэнгла, кондора и зигзага(risk reversal).

Очевидно, что обычно трейдеры входят в эти позиции, имея свой прогноз по базовому активу и волатильности.

Тем не менее, мне было интересно, дают ли указанные спреды постоянное статистическое преимущество, способное компенсировать неверный прогноз. Отрицательный результат теста не является приговором, ведь он получен при ограниченном наборе методов выбора позиции и хеджа.

Подробнее о расчетах

Во многом техника тестов повторяет ту, которая была использована ранее при анализе единичных опционов.

Тестируются только месячные опционы на индекс РТС.

Расчеты основаны на теоретической стоимости опционов с июня 2010 г. по июнь 2018 г.

Данные предоставлены Московской Биржей и одним из известных опционных трейдеров, которому выражаю благодарность.

( Читать дальше )

Разворотные сигналы с вероятностью 62%

- 07 апреля 2021, 11:35

- |

Последнее видео Смарт-лаб традиционно обошел стороной(https://smart-lab.ru/blog/688057.php)поэтому коротко текстом, основная суть и польза данного видео.

Индикатор RSI довольно популярен, особенно у новичков, но увы те материалы, что можно найти в сети делают его бесполезным, ведь там можно услышать лишь о том, что есть некая перекупленность выше 70 и перепроданность ниже 30.

В каких-то ситуациях, действительно это имеет смысл, также как и дивергенции, но есть и много ложных сигналов, о чем как раз было много описано постом - https://smart-lab.ru/blog/545048.php, который набрал кстати овер много плюсов, что удивительно.

На мой взгляд наиболее полезные сигналы осцилляторов мы получаем ровно в противоположных ситуациях, ведь если индекс относительной силы(далее RSI) пересекает 30 или 70, это означает только одно, на рынке видимо происходит что-то любопытное, если что-то сильно растет, значит это кому-то нужно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал