Блог им. VadimTrade

Тонкости дивергенции!

- 17 июня 2019, 18:44

- |

Поскольку многие не любят видео или не имеют возможности их посмотреть, наиболее познавательные видео я иногда пишу в виде статьи. Сегодня перевожу в текст видео про дивергенцию, которое недавно делал! Коротко и по сути:

Думаю, что такое дивергенция, никому объяснять не нужно:

Самое простое и частое применение, которое находят дивергенции осцилляторов(наиболее популярные из которых АО, RSI, MACD и подобные) — конечно же разворотные сигналы.

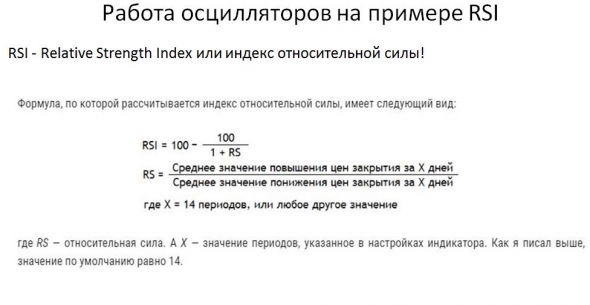

Самый верный способ разобраться в любой теме это конечно же копнуть поглубже и понять механику процесса, для этого разберемся с тем, как строится индикатор например RSI:

Исходя из формулы легко сделать вывод, что подобный индикатор показывает «динамику движения» и вот в этом на самом деле уже и кроется неверность применения этого индикатора в большинстве случаев!

Взяв любой попавшийся график и для примера рассчитав последнее значение, легко обнаружить дивергенцию на первом же участке взятом наугад.

И вот теперь главный вопрос: Кто сказал, что снижение активности(динамики) является сигналом к развороту?

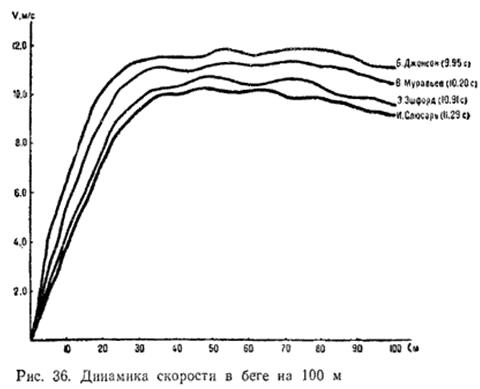

Лично мне кажется снижение динамики тех или иных процессов и состояний является естественным следствием этих же самых процессов. При возникновении паники человек может очень быстро убегать от кого-либо, спустя какое-то время уровень адреналина спадёт, мышцы устанут и динамика бега естественно упадет! Примером тому может выступать и динамика скорости бега на 100м:

Затухание динамики разве говорит нам о том, что цель не будет достигнута и бегун не победит? Нет! Однако если измерять эту динамику в нужных фазах и сравнивать ее с динамикой бегунов в тех же фазах, косвенно мы можем определить того, кто победит в забеге! Вот это и является самым важным моментом!

А также возникает два логичных вывода:

1. Замедление ускорения не является признаком окончания тенденции!2. Замедление процесса может являться признаком лишь в определенных фазах процесса!

Сама по себе динамика может быть разной и «хоронить» акцию или фьючерс явно не стоит только из-за этой динамики! Можем расти медленно, можем расти быстро, главное что растём! Ведь причины этого роста могут быть разными, вот пример роста за месяц и за несколько месяцев на одинаковые 20%:

На графике опять же мы видим дивергенции RSI и графика. Поэтому делаем следующий важный вывод:

Дивергенция – это естественный процесс движения цены(движения рыночного аукциона) который на некоторых этапах возникает естественным путём. Появление дивергенции в некоторых фазах движения не сигнализирует о сломе дисбаланса в спросе и предложении, а лишь показывает, что «рынку необходима передышка»

«Ложные дивергенции» показывающие желание рынка передохнуть, могут возникать на фоне например:

1. Внезапных новостных рисков2. Внезапных новостных позитивных изменений

3. Наличие высокого спроса

4. Наличие высокого предложения

5. Суммы этих факторов

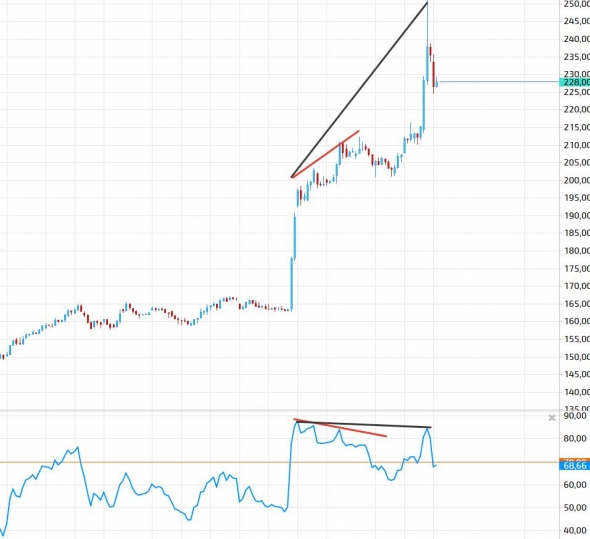

Примеров тому масса. Золото после новостей от ФРС, цена быстрым импульсом ломает прошлый тренд и начинает сразу же замедляться:

Замедление в подобных ситуациях просто неизбежно, динамика с которой покупают после внезапных новостей всегда «бешеная» поддерживать ее на прежнем уровне почти невозможно, а значит тренд будет дальше двигаться с меньшим ускорением! Более яркий для всех нас пример Газпром после новостей о дивах:

Дивер на дивере, дивером разгоняет! Ну что уже развернулись? До сих пор нет!

Та же ситуация возникает и при панических распродажах, где диверов может быть и поменьше конечно, поскольку панические продажи изначально всегда более динамичные из-за нашей психологии.

Сбербанк 9 апреля:

Кто-то увидит здесь удачный момент, а я вот вам покажу мирового IT гиганта, которого в прошлом году швыряли как котёнка и он грохнулся больше чем на 40%. Apple:

Диверов тут было всего 2, но это скорее показывает, как активно скидывали яблоко не глядя на всю «крутость» компании и лишь после снижения уже на 30% случилась первая «остановка паники» и бумаги уже не хватало, чтобы скидывать с той же динамикой.

Следующий важный момент в анализа дивергенции это время:

Использование дивергенций также не имеет какого-либо смысла для малых «внутридневных» тайм фреймов М1-М15!

Причиной тому выступает разная рыночная активность внутри одной торговой сессии.

Например для рынка форекс можно выделить:

1.Азиатская сессия(низкая активность)2.Европейская сессия(средняя активность)

3.Американская сессия(высокая активность)

Примерно та же картина и у нас на мосбирже, только вычеркивая ночную сессию!

ВАЖНО! Внутри каждой торговой сессии есть участки ослабления – «обед».

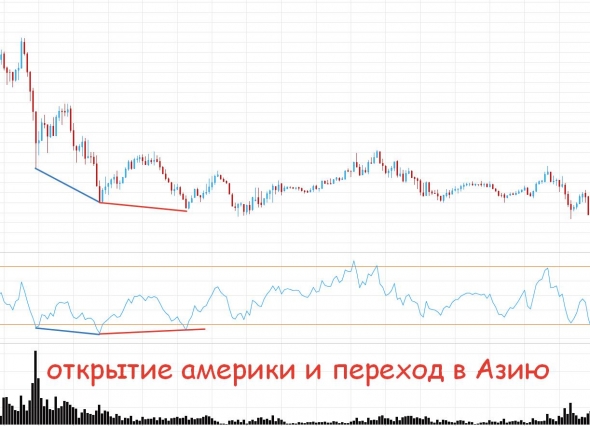

Одна и та же тенденция может продолжаться сквозь все эти периоды времени, но при этом на стыках роста или падения активности(волатильности) могут возникать дивергенции! Пример американской сессии на евро-долларе, которая затухает к Азии, но конечно же азия никак не разворачивает тренд!

Что по итогу мы имеем?Дивергенции стоит использовать:1. В моменты отсутствия явных позитивных или негативных событий на рынке

2. Включая ее в комплексный анализ — анализируя рыночный аукцион, уровни, объёмы, силу и слабость движения(волатильность движений)

3. Только на старших ТФ от Н4

4. При исчерпании средней волатильности движения волны(видео о целях)

Всем спасибо и удачи на «фондовых фронтах»!

теги блога VadimTrade

- bitcoin

- ED

- ri

- S&P500

- S&P500 фьючерс

- SB-Pro

- si

- sr

- US500

- yndx

- акции

- анализ

- анализ объема

- анализ рынка

- анализ фондового рынка

- бинарные опционы

- биржа

- биткоин

- биток

- ванюта

- вопрос

- втб

- выборы

- газпром

- геополитика

- герчик

- ГМК НорНикель

- гэп

- доллар

- Доллар рубль

- живой трейдинг

- золото

- инвестирование

- инвестиции

- интрадей

- капитализм

- кластерный анализ

- коронавирус

- кризис

- кризис 2020

- кризис2020

- криптовалюта

- кукл

- ложный пробой

- лукойл

- магнит

- манипуляции

- маркет мейкер

- мемы

- ммвб

- мобильный пост

- мосбиржа

- Московская Биржа

- начинающие трейдеры

- нефть

- обзор рынка

- обучение

- Объем

- объемный анализ

- околорынок

- опрос

- опционы

- оффтоп

- паттерн

- политика

- профиль рынка

- психология

- психология трейдинга

- рецензия на книгу

- ри

- роснефть

- ртс

- рубль

- рф

- рынок

- сбер

- сбербанк

- си

- смартлаб

- среднесрок

- статистика

- стоп лосс

- тантал

- торговля уровней

- торговые сигналы

- трейдер

- трейдинг

- тренд

- уровни

- форекс

- ФРС

- ФСК Россети

- фьючерс MIX

- фьючерс ртс

- ЦБ

- шум

- экономика

- экономика России

- юмор

- Яндекс

Фигегознает, я вообще индюки не юзаю. Цена и объем основное, ну и ФА с новостным потоком.

Тимоха, вооооот

С этого, вообще, всегда надо начинать. И, как правило, тут же и заканчивать :). С физического смысла.

Не вводите людей в заблуждение.

P.S. особо не спорю — просто спрашиваю.

Интересно, о какой активности, конкретно, вы говорите?

Если не ошибаюсь, то есть активность покупателей и продавцов, т.е. их сила.

А у вас какая-то «сила рынка» фигурирует в топике, но в кавычках.

Точнее, у вас интересное высказывание: осцилляторы — «индикаторы силы рынка». Предположу, что в этом что-то очень не так.

Осцилляторы — это индикатрры, которые помогают определить поворотные моменты и точка. Или нет? :)

Если не трудно, то ответьте: в чём, по-вашему, разница между трендом и тенденцией?

Сила рынка это и есть сила(активность) покупателей или продавцов.

… оторые помогают определить поворотные моменты и точка. Или нет? :)

Да, помогают, но не всегда

Почему это тенденция у вас краткосрочна, а тренд долгосрочен?

К примеру: тенденция в том, что покупатели сильнее и цена растёт, и тенденция эта долгосрочна на определённом таймфрейме, и тренд растущий, и тоже долгосрочный.

Потом появилась тенденция в том, что покупатели чуть ослабли, но тренд, всё-равно, остался восходящим.

Кроме того, существуют горизонтальные торговые каналы. В них тоже проявляются тенденции — доминирования покупателей или продавцов и тенденции ослабевания тех или других.

И индикаторы есть — индикаторы ТЕНДЕНЦИЙ (машки итд), есть ОСЦИЛЛЯТОРЫ (они помогают разворот определить, но часто подают или опережающий цену сигнал, т.е. рано сигналят, или синхронно), есть ПСИХОЛОГИЧЕСКИЕ индикаторы ( эти как раз и определяют СИЛУ покупателей или продавцов).

А вы как-то всё в кучу намешали и придумали какую-то СИЛУ РЫНКА.

Плюс у вас, даже, MACD (индикатор тенденции) стал, вдруг, осциллятором.

На истинность всего вышесказанного не претендую.

от топикстартера.

Лично я ничего не предлагаю, но, как минимум, соглашусь, что дивер на Н4 уже вполне жизнеспособен. Да и повторюсь, я говорю лишь о том, что по нему можно увидеть ослабление существующего движения и некоторую коррекцию к нему.

Лично по своему опыту, это, пожалуй, одно из первых что я научился торговать.

Опять же, таймфрейм не важен — от него зависит лишь степень потенциального движения, насколько я смог заметить. На М5 Ришка даст 20-100 пунктов, а на Н1 200-1000 — числа условны, но смысл понятен.

А в целом, что дивера по Элдеру, что дивера не по Элдеру — будущего не показывают )