Избранное трейдера Marek14

Как я вывел деньги с КИТ ФИНАНСа после перевода туда моих акций из СБЕРа!

- 30 июня 2022, 16:12

- |

Наконец, закончилась эпопея с переводом, продажей акций и выводом денег из брокерской конторы КИТ ФИНАНС!Напомню, что я писал статьи на эту тему, вот они:

( Читать дальше )

- комментировать

- 49.7К | ★54

- Комментарии ( 70 )

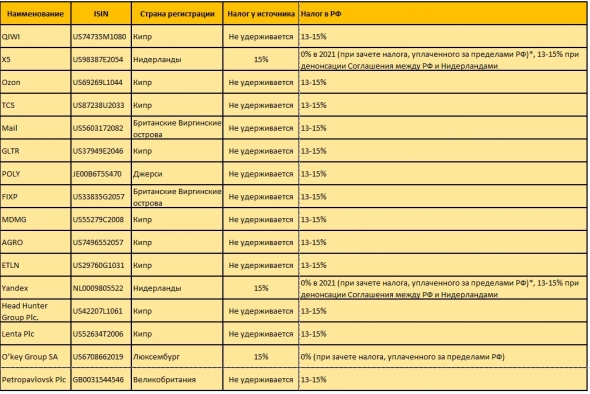

Сколько налогов платить с дивидендов от депозитарных расписок в РФ в 2022 г.

- 28 декабря 2021, 22:24

- |

Берём за основу:

1. Получатель доходов является налоговым резидентом РФ;

2. Структура выплаты дивидендов прозрачна, и лицо, удерживающее налог у источника, обладает всей необходимой информацией о статусе получателя доходов;

Большинство компаний, депозитарные расписки которых торгуются на московской бирже зарегистрированы в низконалоговых юрисдикциях.

Налоги по дивидендам с них должны быть уплачены полностью в РФ на основании налоговых деклараций.

*В настоящее время Нидерланды удерживают налог по ставке 15% при выплате дивидендов резидентам РФ. Сейчас этот налог подлежит зачету в РФ на основании соглашения об избежании двойного налогообложения, и т.к. ставка соответствует ставке налога в РФ, дополнительные налоги к доплате не возникают (декларировать полученный доход все равно нужно).

( Читать дальше )

Как быстро оценить свой портфель

- 07 октября 2021, 22:35

- |

Привет всем. Чтобы не изобретать велосипеды #софты для просмотра структуры портфеля#.

Скачиваем R, RStduio. В RStudio устанавливаем библиотеки: rusquant, PerformanceAnalytics, PerformanceAnalytics.

Добавляем следующий код в RStudio.

Подключаем библиотеки:

library(rusquant) library(PerformanceAnalytics) library(PortfolioAnalytics)

Задаем тикеры, веса, начальную дату и просто переменную куда вытянем цены.

tickers <- c("FXGD","IRAO")

weights <- c(.5,.5)

start_data <- "2014-01-01"

PortPrices <- NULLВытягиваем данные с финама, есть и другие источники mfd,alor(вроде)

for(curr in tickers) {

PortPrices <- cbind(PortPrices, getSymbols(curr, src = 'Finam', auto.assign = FALSE)[,4])

}Тянем значения индекса, очищаем от пропущенных значения, считаем дневную доходность.

benchmark <- getSymbols("MICEX", src = "Finam", auto.assign = FALSE)[,4]

benchmarkRet <- na.omit(ROC(benchmark))Тоже самое для портфеля акций, плюс считаем портфель и включаем ребалансировку каждый месяц.PortReturn <- na.omit(ROC(PortPrices)) PortRet <- Return.portfolio(PortReturn, weights = weights, rebalance_on = "month")

PortCum <- cumsum(PortRet) Micex <- cumsum(benchmarkRet)

( Читать дальше )

Замечательное время

- 09 августа 2021, 18:39

- |

АФК Система, КуйбышевАзот ао, ГАЗПРОМ, НКНХ ап, РУСАЛ, Сбербанк ап, Роснефть, НОВАТЭК, РУСАГРО, ЛУКойл, Мечел ап, НПК ОВК....

вот вам дюжина идей — которые я беру на всё!

🔴Группа "Мать и Дитя" (MDMG): Будем расти по выручке явно не меньше 10% в год

- 02 июня 2021, 18:57

- |

Основные тезисы интервью, которые могут быть наиболее интересны акционерам компании:

👉рождаемость в России не растет, скорее падает, не видим причин ожидать смены тренда

👉роды в MDMG растут так как люди доверяют нам больше

👉80% выручки — это платежи физлиц. Доля ОМС/ДМС растет, но она менее 20%

👉Телемедицинский сервис Doctis никак не связан с Группой финансово. Марк Курцер его акционер, врачи MDMG участвуют в нем.

👉Доля частной медицины в Москве = 6%. Ждем роста до 10%. В регионах можем до 20% увидеть.

👉Сделки по приобретениям заранее не комментируем

👉После выхода на Мосбиржу, объемы хорошо выросли и уже в 2 раза выше чем на LSE

👉В июне запустим новый сайт для инвесторов

👉Постараемся сделать презентацию для инвесторов на русском языке, следующая будет в сентябре

👉Будем расти по выручке явно не меньше 10% в год, и эта оценка очень консервативна

👉Лапино-2 сейчас загружено всего на 20%, поэтому потенциал для дальнейшего роста по выручке есть

👉В плане развития и экспансии — основное внимание лапинскому комплексу.

👉CAPEX 2021 резко упадет, т.к. в этом году у нас нет крупного проекта

👉Сейчас идет процесс согласования по 1 подмосковному госпиталю. В этом году может быть объявлено.

👉Если объявим, CAPEX 2022 уже может быть выше

👉В планах построить еще 2 госпиталя в Лапино, можем объявить об этом в этом году

👉Окупаемость инвестиций в один госпиталь составляет 6-7 лет

👉В планах развития быть в каждом городе миллионнике. Потенциал для роста неограничен, может быть и 100 клиник.

👉Стоимость открытия одной амбулаторной клиники в среднем 50 млн рублей.

👉Публиковать отчетность аудированную чаще чем 1 раз в полугодие не планируют, но раскрывают выручку/долг поквартально

👉Чтобы платить налог на дивиденды 13% а не 15% (которые удерживает сама компания), надо подать заявление в саму ГК «Мать и дитя» о том, что вы являетесь налоговым резидентом РФ, свяжитесь с компанией.

Еще раз ссылочка на эфир, надеюсь, уважаемые инвесторы, вам было полезно.

( Читать дальше )

Заполнение 3 НДФЛ при наличии сальдированных убытков

- 08 марта 2021, 00:39

- |

Пришло время сделать 3-НДФЛ, чтобы получить социальный (за медицинские услуги) и инвестиционный вычеты, заплатить дивиденды, полученные от иностранных эмитентов (W8-ben подписана).

Нюанс — за год были убытки от коротких позиций по акциям и убытки по фьючерсам на акции.

И при формировании 3-НДФЛ получается каша в доходах и вычетах, которую пришлось разобрать.

Задокументирую свой вариант заполнения, проверим результаты летом, когда налоговая будет обрабатывать декларации.

Что найдено

В личном кабинете при заполнении 3-НДФЛ ждет сюрприз от ВТБ и ФНС:

- от ФНС — задвоение всех данных по доходам за 2020 год,

- от ВТБ странная 2-НДФЛ, которая содержит такие данные, что по мнению ФНС надо еще внести в казну значительное количество тысяч (у меня получалось в разных вариантах от 40 до 125 тысяч). Все потому, что часть вычетов на приобретение бумаг и вычетов по убыткам была передана не принимаемым со стороны ФНС образом.

ВТБ действует строго по поговорке «От пирожка, предложенного москвичом, нельзя отказываться, потому что обязательно запихнет и не факт, что в рот» и заталкивает в личный кабинет ФНС декларацию.

ФНС ее отобразить нормально не может, потому что она содержит данные поперек логики применения вычетов, и теряет часть данных о вычетах, что приводит к необходимости ввести данных о доходах в 3-НДФЛ заново.

( Читать дальше )

Оптимизация налогов.

- 31 декабря 2020, 12:08

- |

Вспоминаем теорию оптимизации налогов.

1. Зачесть убытки можно прибылью, которая была получена позже. Если, например, убыток был в 2016 году, а прибыль в 2015 году, то для сальдирования убытка надо ждать следующего прибыльного года.

Каждый год мы закрываем либо «+», либо «-». Государство дает нам возможность вернуть часть убытка в виде налога, который был удержан с суммы полученной прибыли. Иными словами, можно зачесть убытки.

Чтобы было понятно, сразу буду приводить пример – гражданин получил убытки в 2011, 2012 годах. Далее он торговал только с «плюсом». Что ему сейчас делать?

Так как у нас идет 2017 год, то в текущем 2017 году вернуть налог можно за три года – это 2014, 2015, 2016 годы. Если суммы полученной прибыли хватит, чтобы зачесть убыток 2011 и 2012 годов, то замечательно. Допустим, убыток в 2011 году – 500 000 рублей, в 2012 году – 20 000 рублей. Прибыль в 2014 году – 600 000 рублей. В 2015 и 2016 годах прибыль была получена в размере 900 000 рублей. Как мы видим из нашего примера, сумма прибыли гораздо больше суммы убытка. И поэтому можно брать любой год: или 2014, или 2015, или 2016 год. Можно взять и вернуть налог, который был уплачен в 2016 году. А можно и за 2014 год вернуть налог – нам любой вариант подходит.

( Читать дальше )

Российские компании, зарегистрированные зарубежом

- 29 декабря 2020, 15:02

- |

Когда вы получаете дивиденды от Газпрома, здесь всё очень просто — ваш брокер выступает вашим налоговым агентом и оказывает вам бесплатную услугу — сам за вас подаёт все сведения в ФНС, и вы получаете на счёт сумму за вычетом уже удержанных налогов.

В случае с компаниями, зарегистрированными не в России, вам обратиться не к кому, и надо подавать сведения самостоятельно, независимо от налоговой ставки. Таких компаний на Московской бирже немного, а дивиденды платили в 2020 году всего шесть:

1. Полиметалл, регистрация о-в Джерси. Добыча золота, серебра, цветных металлов. Выплатил в 2020 году $1.02 на акцию, налоги «дома» не платил. Нам необходимо задекларировать и уплатить 13% от дивидендов в пересчёте на рубли.

2. Х5 Ритейл Групп, регистрация Нидерланды. Магазины «Пятёрочка», «Перекрёсток», «Карусель» и др. Выплатили в 2020 году $1.59 на одну расписку, и ещё одна дивидендная выплата в размере $0.97 должна поступить в самом конце года. Налоги «дома» уплачены в размере 15%. Подлежат декларации, но к уплате будет 0₽.

( Читать дальше )

Как платить налог с Валютных сделок на брокерском счете. На реальном примере

- 27 декабря 2020, 08:11

- |

Я сразу даю ссылку https://yadi.sk/i/YBYWrD2b3LglMg на реальную Пояснительную записку с расчетом базы из которой все понятно

Вся сумма реализованной валюты признается Доходом. И вся она должна быть задекларирована.

Пример:

вы приобрели 1 доллар за 60 рублей.

Вы реализовали его позднее за 70 рублей

Ваш доход 70 рублей, а не 10, не надо путать Доход с Прибылью. Доход физ лица — это что то вроде выручки у юр лица. И таким образом вы должны задекларировать и всю выручку от продажи и оборот, если обернули один доллар несколько раз

Пример:

вы приобрели 1 доллар за 60 рублей.

Вы реализовали его позднее за 70 рублей

вы приобрели 2 доллара за 71 рублей.

Вы реализовали 2 usd позднее за 76 рублей

Две реализации на сумму 70 и 76x2 рубля, итого доход 222 рубля должны быть задекларированы (Код дохода 1520)

А сумма сделок приобретения валюты это ваш вычет: 60 + 71x2 = 202 руб (Код вычета (903)

( Читать дальше )

Чрезмерный рост в итогах недели

- 21 ноября 2020, 11:31

- |

После двух недель сильного роста, Индекс Мосбиржи замер в нерешительности под отметкой в 3100 п., добавляя за неделю всего +0,9%. Силы быков исчерпали себя. Для штурма своих исторических максимумов необходима консолидация. Диапазон 3000-3100 п. отлично подойдет для этого.

А вот цены на нефть продолжили расти. За неделю Brent прибавил +5,7% и вплотную приблизился к верхней границе своего диапазона на $45 за баррель. Неопределенность добавляет новость о возможном выходе ОАЭ из сделки ОПЕК+.

Доллар снова тестирует уровень в 76 рублей на прочность. На прошлой неделе попытки медведей продавить уровень поддержки не увенчались успехом. На этой неделе удалось закрыться вблизи двухмесячных минимумов, потеряв -1,5%. Потенциал снижения еще есть, но не думаю, что сильный.

В лидеры этой недели забрались акции Русала, прибавив +10,3%. Поводом послужил рост цен на алюминий на мировых площадках. Последний раз такие значения цен были достигнуты в мае 2018 года. А вот акции алюминиевой компании торгуются на своих локальных максимумах, создавая предпосылки к коррекции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал