Избранное трейдера Альфа

РТС 2000 или дорога к звездам! Продолжение-2

- 09 января 2020, 03:27

- |

Ну а во-вторых, с радостью спешу проинформировать всех своих читателей о том, что российский рынок продолжает следовать в направлении, которое было придумано еще прошлым летом вашим покорным слугой. )))

Дело в том, что всего полгода назад, а именно 02 июня 2019 года мне (барону Мюнхгаузену) довелось опубликовать на Смартлабе заметку, посвященную российскому индексу РТС:

"РТС 2000 или дорога к звездам!"

В этой заметке было сделано сказочное предположение о том, что российский индекс РТС в ближайшие два года способен вырасти от значения 1287 пунктов до отметки 2000 пунктов, то есть на +50%.

Да. Сейчас это уже кажется невероятным, но всего полгода назад российский индекс РТС находился на уровне 1287 пунктов.

Вот так выглядел этюд прогноза, опубликованный на Смартлабе в июне:

( Читать дальше )

- комментировать

- 5.4К | ★11

- Комментарии ( 10 )

Посоветуйте какую-нибудь стратегию для средне-долгосрока?

- 08 января 2020, 21:38

- |

Всем кто меня знает привет! Обещаю не умничать по напрасны! =)

Сценарий НКНХ префы на 1-й квартал 2020 (USD и рубль)

- 05 января 2020, 00:57

- |

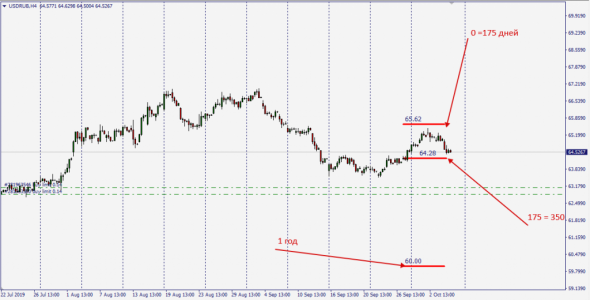

Ниже представлен сценарий развития префы на 1 квартал 2020. Не знаю как у кого, но у меня базовой валютой является доллар США, которая, нравится вам или нет, является старшей валютой по отношению к другим, и уж тем более, по отношению к рублю.

В этом блоге впервые дан анализ НКНХ префы в USD. Это очень интересно. Раньше я его никогда не выкладывал.

Цель движения НКНХ префы на кварталах USD 1.8755:

Но предположу, что цена туда не дойдет и все ограничится на неделях USD 1,7789 c дальнейшем падением на USD 1.16-1.21, а если не повезет, то и на USD 1.0066. Легко видеть, что это очень серьезное падение в USD, чтобы игнорировать идущий сигнал. На неделях развивается парабола — 4-я модель Тактики Адверза. Входить в нее поздно, а выходить рано. После формирования параболы будет падение на 50% от ее апекса до вершины.

Что там в рублях? Для кого-то и рубль основная валюта. Базовый сценарий на неделях — 102,19 руб. с последующим падением в район 77 руб. Есть и более высокая цель, но ее пока бессмысленно приводить.

Ну и по традиции ключ от квартиры, где лежат деньги, о времени...

forum.mfd.ru/blogs/posts/view/?id=197139

Ускорение времени. Дебилизация, расслоение, зоны отчуждения. Проблемы с памятью на будущее. Роботы заберут нашу работу. Конспект книги "Красная таблетка-2". Курпатов Часть 12

- 04 января 2020, 12:12

- |

УСТАНОВКА НА РОСТ

Если у вас «установка на данность», то вы стремитесь выглядеть умным, боитесь проблем, легко сдаётесь, считаете усилия бесполезными, игнорируете негативные отзывы и чувствуете угрозу в чужих успехах.

Напротив, если у вас «установка на рост», то вы хотите учиться, решаете проблемы, продолжаете стараться даже под угрозой неудачи, воспринимаете усилия как путь к мастерству, учитесь на негативных отзывах, находите новые идеи в чужих успехах.

(Ввел понятия Кэрол Дуэк в книге «Гибкое сознание»).

Что вы будете исповедовать — «установку на рост» или «установку на данность» — зависит от обстоятельств, в которых вы оказались.

Альберт Бандура провел в своё время такой эксперимент. Подопытными стали слушатели программы MBA, которым предлагалось в рамках компьютерной игры

( Читать дальше )

Итоги 2019 года инвестора и планы на 2020 год

- 04 января 2020, 09:54

- |

Пришло время подвести итоги инвестирования за 2019 год, итоги за 2018 год я приводил ранее

Все цифры указаны уже за вычетом налогов

Прежде чем подвести итоги, напомню вкратце свой подход:

- Весь мой портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде – только покупаю, ничего не продаю (если нет отказа компании от выплаты дивидендов)

- Начало осознанных целевых покупок пакетов акций 2016 год, всего портфель существует с 2009 года

- Цель — собрать растущий портфель не столько переоценкой отдельных акций, сколько, в основном, за счет получения дивидендов

В начале года, когда я подводил итоги 2018 года, я составил план покупок тикеров на 2019 год: SIBN, MAGN, PRTK, PHOR, AFLT, DSKY, NKNH, SBERP, POLY Причины выбора тикеров указаны в отчетной статье по итогам 2018 года

По ходу года список скорректировался, были куплены следующие новые эмитенты: Газпромнефть, ММК, Сбербанк-п, Энел, ФосАгро, НКНХ

( Читать дальше )

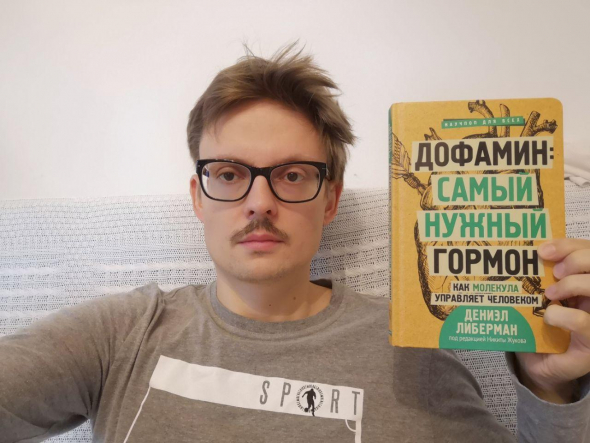

Дофамин - самый нужный гормон

- 03 января 2020, 13:38

- |

Итак, я уже давно осознал, что высокий уровень дофамина (C8H11NO2) — это ключевое отличие успешных людей. Если коротко, дофамин — это и есть ваша мотивация делать что-либо. Мало дофамина — вы будете сидеть дома и ничего не хотеть. Много дофамина — вы будете не то, чтобы все время куда-то стремиться, вы будете постоянно запускать новые бизнесы:))

И вот, я первый раз читаю книгу, которая целиком посвящена этой теме. Как ни странно, эта книга в существенной степени затрагивает аспекты счастья человека, потому что, если вы еще не поняли, счастье — это и есть работа трех-четырех наших гормонов.

Где-то 9 лет назад я сформулировал свою формулу счастья. Один из трех компонент — «новизна» по сути и есть следствие дофамина. Именно дофамин заставляет нас жаждать нового.

А теперь как раз начну с того очевидного нового, что я узнал из этой книги.

1. Дофаминергичные люди такие успешные с виду, но самом деле часто несчастливы. Потому что они живут в будущем, а настоящее им не интересно и скучно.

2. есть Мир «здесь и сейчас» и есть мир отделанного будущего. И два эти мира регулируются работой разных гормонов: дофамин — это планирование будущего. А «здесь и сейчас» — это серотонин, окситоцин и эндорфин. Так вот они как качели — находятся на противоположных концах равновесия. Если действует дофамин, то остальные наоборот снижаются. Например, стремление купить машину — это дофамин. А вот как долго вы будете наслаждаться этой машиной зависит от гормонов H&N (так эту группу называют в книге).

3. Дофамин может полностью изменить личность. Много дофамина — это шизофрения и биполярное расстройство. Мало дофамина — это болезнь Паркинсона.

4. Все творческие гении имеют много дофамина. Многие из них действительно были шизиками. Когда дофамина много, ты будешь думать о проблемах всего общества, ради которых можно пожертвовать всеми кто находится рядом (типичный пример в голове всплывает — Сталин).

5. Дофамин обусловил переселение человека по земле 100,000 лет назад. Человечество берет начало в Африке. И чем дальше забирался человек, тем больше дофамина в этом регионе. Чем больше дофамина — тем выше вероятность эмиграции. Штаты — регион с самым высоким уровнем дофамина и биполярных расстройств, как следствие. Как то в Израиле таксист сказал: «Мы евреи вечно всем недовольны». Сейчас я понял, что так и есть, и причина — повышенный дофамин. Израиль — вторая после США нация с долей биполярки.

( Читать дальше )

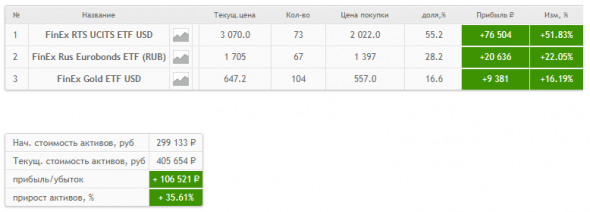

Лежебоке уже 3 годика

- 03 января 2020, 12:01

- |

Здравствуйте. Мы продолжаем эксперимент инвестирования в реальном времени по методу asset allocation.

Так как посты про своего Лежебоку я публикую 1 раз в год, скорее всего если вы о нем и слышали, то уже позабыли. Поэтому напомню, чем же мы тут занимаемся.

Раз в году мы пополняем счет, распределяем деньги по трём активам(акции, облигации, золото). И раз в году же делаем ребалансировку, для сохранения заданных долей портфеля.

Тезисно это выглядит так:

— cрок 5 лет

— ежегодное пополнение на 100 000 рублей

— состав портфеля акции, облигации, золото

— инструменты — ETF FinEx

— пропорциии 50%,30%,20% соответственно

— ребалансировка один раз в год

Начало инвестирования февраль 2017.

С предыдущими отчётами можно ознакомится тут:

Лежебоке 1 год (денежный эксперимент)

Лежебоке 2 года

И так к началу этого года мы подошли с вот такими результатами

( Читать дальше )

На 2020. Из трендов.

- 02 января 2020, 17:13

- |

(мысли «в общем». Возможно будут полезны для извлечения прикладного продукта умом более рациональным).

О глобальном кризисе говорить рано, а вот «где тонко», там будет «рваться». Кто попадется?

Видимо – Ю.Америка. Как то там все не очень. Так, что даже в Бразилию не рекомендовал бы вкладываться. Хотя в Бразилии есть Bovespa (говорят, предвосхищает динамику российского ФР…). И ее падение вполне может устроить нервный срыв, выходящий за рамки одного континента.

Африка будет там же, где и была. Без перспектив.

С Азией (не «арабами», кои весьма обобщенное понятие) все должно быть нормально. Там тепло, народ привык к умеренности, будут трудиться в ожидании реинкарнации.

С весомой поправкой, она же интрига момента — темой о Китае и ментальности его населения: победит ли глобализация и привносимый ею «западный» индивидуализм специфику китайского коллективизма, ориентированного на примат Поднебесной («все под небом» ТМ). Если «глобализация» победит, то… А в Гонконге мы видим признаки такого сценария. Потому, что Китай, что Штаты (и не только) так деятельно, нервно и внимательно на Гонгонг и реагируют. Но, пока, – ханьское -

( Читать дальше )

КАТАСОНОВ. Идет подготовка. Фондовый рынок надули неспроста.

- 02 января 2020, 10:21

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал