Избранное трейдера Oleg

Как изменились правила предоставления налоговых вычетов для инвестора в 2021 году?

- 26 сентября 2021, 22:12

- |

Всем доброго дня.

Отвечаю на один из самых распространенных вопросов, которые поступают мне на почту – отменили вычет по взносам на ИИС с 1 января 2021 года или нет?

Самое главное, о чем надо помнить – инвестиционные вычеты на долгосрочное владение ценными бумагами и вычеты по ИИС сохраняются. Никто их не отменил, и указанные вычеты будут применяться к доходам инвестора в текущем 2021 году.

Однако, с 1 января 2021 года к доходам по операциям с ценными бумагами и ПФИ нельзя применять:

- стандартные,

- социальные,

- имущественные,

- профессиональные вычеты.

Напомню сам порядок получения вычета по взносам на ИИС…

1. Вносим деньги на счет, например, в сентябре 2021 года.

2. Получаем в 2022 году возврат налога 13% от суммы, внесенной на ИИС. Но не более 52 тыс. руб.

Получать такой вычет можно каждый год. Главное – это пополнение вашего ИИС. Также стоит помнить о том, что договор на открытие ИИС не должен быть заключен на срок менее трех лет.

( Читать дальше )

- комментировать

- 8К | ★64

- Комментарии ( 94 )

Ботаник с reddit создал табличку по стоимостному анализу Грэма(Deep Value) из 5000+ акций

- 02 августа 2021, 14:22

- |

В поисках площадки для трансляции своих идей по ММК, которая отлично ложиться на идеи стоимостного анализа наткнулся на пост

— Контрольный список Уоррена Баффета — 5000+ рейтинговых акций

По мотивам книги Практическая баффетология автор выделил несколько правил

Правила

Правило 1 — Стабильная прибыль (рост за 5 лет / TTM> 0%)

Правило 2 — Хорошее покрытие долга (можно выплатить долг в течение <3 лет)

Правило 3 — Высокая рентабельность капитала (в среднем> 15% за 5 лет)

Правило 4 — Высокая доходность инвестированного капитала (> 12% в среднем за 5 лет)

Правило 5 — Создание FCF (TTM FCF> 0 долл. США)

Правило 6 — Обратный выкуп акций? (Количество акций сегодня <количество акций 5 лет назад)

Правило 7 — IRR больше, чем у долгосрочного казначейства (начальная ставка доходности> 1,1%)

Правило 8 — ERR больше 12% (ожидаемая доходность> 12% — рассчитана с использованием оценок роста аналитиков)

И проделал огромную работу по оценке акции, где за соответствие каждому правилу акция получала 1 балл

( Читать дальше )

- комментировать

- 12.6К |

- Комментарии ( 92 )

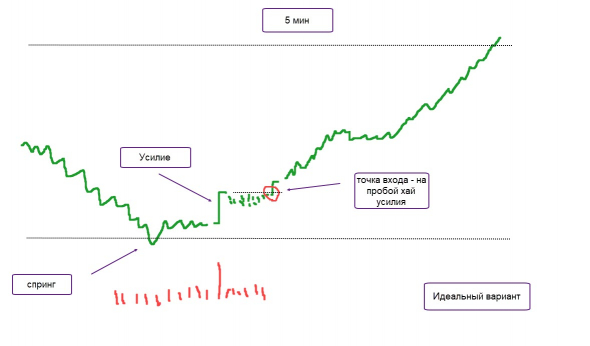

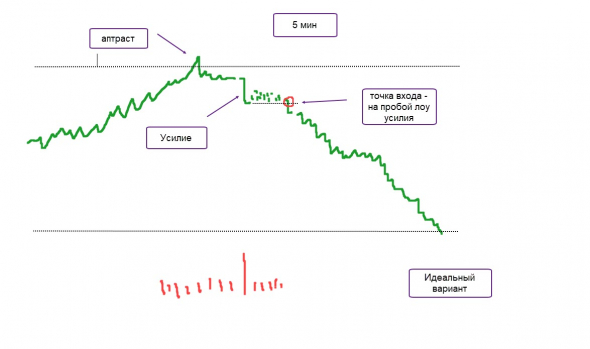

Третья простая модель на вход в моей торговле

- 22 ноября 2020, 15:15

- |

Сама модель может состоять из одного бара, двух или трех баров для 5 мин таймфрейма. Главное — увидеть сильное движение цены на объеме.

1. Торговля в рендже

( Читать дальше )

Руководство по позиционной торговле

- 27 октября 2020, 18:48

- |

Из всех торговых стратегий позиционная торговля охватывает самый продолжительный интервал времени. Соответственно, существует больший потенциал для получения прибыли, но в то же время есть и повышенный риск.

Преимущества позиционной торговли — это ограниченное поддержание позиций, использование более глобальных трендов и ослабление рыночного «шума».

Выбор торгового актива

( Читать дальше )

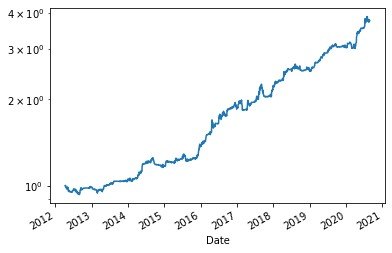

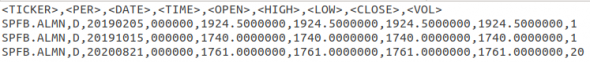

Как заработать (не)много денег на цветмете (с бэктестами!)

- 28 августа 2020, 03:28

- |

Итак, сегодня будем учиться рубать бабло лопатой на фьючерсных контрактах МосБиржи на цветные металлы. Для анализа скачаем с сайта «Финама» котировки фьючерсов, например, на алюминий (ALMN):

( Читать дальше )

Аудитор из большой четверки сможет многому научить

- 17 июня 2020, 10:49

- |

Всем, привет!

В первую очередь, наверное, нужно рассказать немного о себе.

Я менеджер отдела аудита в большой четверке (аудиторско-консалтинговые фирмы EY, KPMG, PWC, Deloitte, ссылка на краткое описание компаний https://ru.m.wikipedia.org/wiki/Большая_четвёрка_(аудит) ). Работаю в этой отрасли более 7 лет.

Как и все менеджеры сдал экзамены (кто не знает, это международный сертификат в сфере финансов и бухгалтерского учёта, также ссылка с подробным описанием https://ru.m.wikipedia.org/wiki/ACCA ). Также я имею сертификат ФСФР 1.0 и российский сертификат аудиторов — тот ещё геморрой, процент сдающих в районе 20%, ссылка на описание https://eak-rus.ru/ ).

( Читать дальше )

Враги нашего мозга

- 18 мая 2020, 11:48

- |

В этом посте опишу несколько факторов, влияющих на производительность нашего мозга. Важнейшие, на мой взгляд, ограничения, продиктованные во многом суетой нашей жизни. И работая с которыми можно существенно увеличить свою продуктивность.

Некоторые описанные идеи и цитаты для поста взял из великолепной книги Тео Компернолли «Мозг освобожденный». Маст рид для любого, желающего найти скрытые резервы своих возможностей.

1. Гиперподключенность

Смартфон обладает массой полезных функций. Телефон, камера, мгновенный выход в интернет для поиска необходимой инфы и т.п. Устройство может упростить жизнь.

Однако в контексте описываемой в посте темы – выгода не так очевидна. Постоянное использование мессенджеров, соцсетей приводит к формированию вредной привычки. Привычки всегда находиться на связи и немедленно реагировать на любой раздражитель.

Смартфон развлекает. С ним не так скучно. Но вместе с этим у современного человека совершенно пропадает способность концентрироваться. Смартфончик обеспечивает желание развлечься, но в то же время вносит колоссальную дезорганизующую составляющую в нашу работу. И не только в работу. Отдыхать тоже нужно не отвлекаясь! Почему? Описал в посте Как происходят озарения.

( Читать дальше )

Статья про налоги. Прочтите пожалуйста.

- 06 мая 2020, 19:12

- |

Статья про налоги. Прочтите пожалуйста. 3-НДФЛ

Доброго времени суток, коллеги!

Сегодня в своей статье я опишу крайне важную и объемную тему, с которой рекомендую ознакомиться всем.

Покажу на примере Interactive Brokers.

У других брокеров аналогичная схема.

Итак, начнем

В статье будет идти повествование по налогообложению резидентов. Данная информация поможет Вам ориентироваться на рынке ценных бумаг. Информация будет полезной, как инвесторам, так и спекулянтам.

Кто признается налоговым резидентом: признаются граждане РФ, иностранные граждане, лица без гражданства, если они находится на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды выезда физического лица за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья. И другие.

( Читать дальше )

- комментировать

- 12.3К |

- Комментарии ( 45 )

11 практических советов для торговли руками

- 06 мая 2020, 17:36

- |

1. Изучайте дневной таймфрейм, все крупные деньги его смотрят. Крупные деньги бывают умными и глупыми. Крупные деньги конкурируют между собой. Поражение крупного игрока проявляется на выходе из нескольких дневных консолидаций – ищите там точку входа (6).

Торгуйте внутри дня, ибо рынок изменчив и капризен, в этом ваше преимущество и слабое место крупных денег.

2. Внутри консолидации торговля ведется от расширения границы диапазона. Торговля в диапазоне также обязательна к изучению. Хотя доходы тут будут меньше, а труд тяжелее — вы играете против маркетмейкера, но разницу прочувствуете хорошо. С годами вы сможете выполнять меньше тяжелой работы, как и любой профессионал.

3. Только постоянно собирая информацию о различиях этих двух типов рынка, вы сможете сформировать рыночную «картину мира» – достаточно полную для прибыльной торговли.

Это ключевой момент. И большие деньги (1) и маркетмейкер (2) используют лимитные ордера, и, если выставляют его, то скорее на несколько часов. В каждый момент времени вы должны понимать, где

( Читать дальше )

5 индикаторов, которые помогут определить максимумы и минимумы рынка

- 26 марта 2020, 13:16

- |

Рассказываю о полезных инструментах, которые используют долгосрочные инвесторы. Эти инструменты дают дополнительную информацию и помогают прогнозировать рынок.

Purchasing Managers' Index (PMI)

PMI — это индекс деловой активности, который рассчитывается на основе опроса менеджеров по закупкам из различных компаний. Ежемесячно сотрудников снабжения спрашивают про экономическую ситуацию в стране, а ответы обрабатывают специальным алгоритмом.

Затем формируется «индекс оптимизма». Если большинство менеджеров считают, что все хорошо, и экономика улучшается, то индекс растет. Если они говорят, что все плохо, то индекс падает. При этом обычно формируются два индекса — один для сферы промышленности (основной), а другой — для сферы услуг (дополнительный).

Нейтральное значение индекса составляет 50 пунктов. Значения выше говорят о росте деловой активности. Значения ниже предупреждают о падении. Если индекс опускается ниже 40 пунктов, то наступает рецессия.

PMI опережает максимумы и минимумы деловой активности на 2-6 месяцев. Рыночные экстремумы он опережает не всегда, но тоже часто. В целом, PMI хорошо подходит, чтобы прогнозировать окончания крупных кризисов и рецессий.

Индикатор удобно смотреть на площадке TradingView. Для этого нужно:

( Читать дальше )

- комментировать

- 11.6К |

- Комментарии ( 6 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал