Избранное трейдера Lagamail

У кого какие доки в IB приняли?

- 17 августа 2020, 17:45

- |

- комментировать

- ★1

- Комментарии ( 16 )

Лимитные ордера, их исполнение и рибейты. Навеяно последним топиком уважаемого Тихой Гавани

- 31 мая 2020, 04:02

- |

В последнее время участились (ну, или опять появились) топики, связанные с лимитными ордерами, рибейтами и прочей ересью.

После короткой дискуссии в последнем топике уважаемого Тихая Гавань, я решил вставить свои 4 копейки...

Дело в том, что лимитные ордера и особенности их исполнения — это достаточно сложная материя, в которой разбирается ещё меньше людей, чем тех, которые зарабатывают на рынке.

На моей памяти эрудицию в этой области проявляли буквально 4-5 резидентов СЛ, но лично я запомнил только fxsaber.

Азбуки в этом посте не будет. Если вкратце — лимитный ордер — это такой ордер, который может исполниться только по указанной цене или лучше, но никак иначе. Однако в ряде случаев он может быть отвергнут, либо исполнен по другой цене, но об этих исключениях я напишу ниже. В любом случае, традиционные проскальзывания на ордерах такого типа отсутствуют как класс.

( Читать дальше )

Моя самая крупная ошибка в жизни, или "как не следует начинать торговать на срочном рынке".

- 10 мая 2020, 21:42

- |

Предыстория!

Привет, меня зовут Сергей, мне 28 лет, жена в декрете, сыну год. Еще до своего недуга со здоровьем я начал интересоваться инвестициями, благо по телевизору их рекламу крутят чаще чем рекламу сухариков) Я начинал с маленькой суммы в 30т.р., которую положил на брокерский счет перед новым 2020 годом. Уже за 3 часа я заработал 3,5 т.р. совершив купле-продажу акций какой то случайной компании, в которой я абсолютно не разбирался. И в этот момент совершилось самое страшное в моей жизни — я почувствовал вкус легких денег, которые можно заработать в кратчайшие сроки без особого труда.Начался 2020 год. Все шло просто замечательно. Я ходил на работу(инженер-технолог на оборонном предприятии). Растил сыну. Радовал жену).Ну и приторговывал акциями на брокерском счете Тинькофф. Но в один прекрасный день мне поставили диагноз - Лимфома средостения (в простонародье опухоль). Врачи сказали что жить будешь, но нужно лечиться химиотерапией (много неприятных моментов). И тут я понял что самое страшное что со мной могло случиться это уже произошло. Я был готов отдать все что у меня есть, только бы избавиться навсегда от этого недуга.

Время шло. Я начинал лечиться, лежа под капельницей я понимал, что это лечение+реабилитация будет проходить примерно в течение года, и как то деньги зарабатывать надо, даже лежа на больничной кровати. И тут я вспомнил, что недавно у меня были небольшие успехи заработка в инвестициях.

ОСНОВНАЯ ИСТОРИЯ!

( Читать дальше )

С "козлами" не играю или как я хотел спекульнуть на нефти!))))

- 20 апреля 2020, 11:06

- |

В гостях у Седого

- 21 марта 2020, 16:36

- |

Седой встретил меня у ворот.

-уверен, что не кашляешь?

-уверен, уверен. Чего ты параноишь то!

Седой скривился,

— пойдем. Расскажу. Руки продезинфицируй, — и он кивнул на бесконтактный автомат на столбике.

Я повиновался.

Мы сидели на веранде со стеклами в пол. Мне указали на кресло в углу, а сам Седой уселся в противоположном.

— ты думаешь все настолько серьезно?

Седой пожал плечами.

— надейся на лучшее, готовься к худшему. Вот правильный девиз в этой ситуации. Давай расскажу какие варианты. Начнем с оптимизма.

Чья-то тень промелькнула за стеклом в доме.

-Теща, ухмыльнулся Седой. — Пришлось перевезти всех стариков на карантин. В любом сценарии это не лишнее.

— Но мы сейчас про позитив

— Да. Позитив заключается в следующем. Представь, что тотальное тестирование показывает, что количество заболевших выше на два порядка. То есть уже болеют и переболели десятки тысяч только у нас. Сотни тысяч в Италии. Процент смертности таким образом снижается в 5-10 раз. Опасности для большинства населения практически нет. Нужды в жестком карантине тоже нет, старикам рекомендуют сидеть дома, остальные живут как жили. Вирус постепенно мутирует к еще более слабым формам, ведь смертельно больных изолируют и эти мутации дальше не распространяются. И мир в целом выдыхает. примерно это сейчас учтено в ценах на рынках.

( Читать дальше )

Налоговое планирование для трейдера - Черногория

- 20 февраля 2020, 22:05

- |

Есть такая замечательная страна на Балканах — Montenegro.

( Читать дальше )

Алготрейдинг и его эмоциональная составляющая

- 11 декабря 2019, 16:31

- |

Содержание

1. С какими эмоциями сталкивается алгоритмический трейдер?

2. Воздействие эмоций на поведение алготрейдера

3. Как снизить влияние эмоций на автоматизированную торговлю?

4. Выводы

1. С какими эмоциями сталкивается алгоритмический трейдер?

Если вы думаете, что алгоритмический трейдинг психологически комфортная профессия, то вы ошибаетесь. Первоначально создается впечатление, что робот — это набор строк кода или кубиков, описывающих торговый алгоритм. Или железяка бездушно и четко выполняющая команды. Однако по итогам накопившегося алго-опыта эмоциональное напряжение ничуть не уступает «ручному» трейдингу.

Далее опишу переживания, которые испытал на себе, так и теоретические заключения. Как и в «ручном» трейдинге основополагающие эмоции — страх и жадность. От них идут остальные производные чувства. Для упрощения, понятия «эмоции» и «чувства» используются как синонимы.

Итак, перейдем к страхам:

— страх того, что алгоритм перестал работать. Причины две: переоптимизация параметров, поменялся рынок и идея перестала приносить доход

— страх того, что алгоритм вычислит/ вычислил брокер иное лицо. Глупо, но такая мысль тоже витала

— страх низкой диверсификации портфеля. Высокая концентрации рисков по инструменту, алгоритмам

— страх того, что свое представление о рынке, о торговых системах, о возможности стабильного заработка, о своих способностях это иллюзия

— страх потери части депозита, выраженная в неправильно рассчитанной сумме, которой готов рискнуть. При просадке возникает страх потерять больше запланированного. Например, план потери 30%, но при достижении просадки в 20% боль потерь становится нестерпимой

Ну как вам, жутко? Это еще не все. Жадность:

— жадность, выраженная в желании получить нереальный доход. Принятие слишком высоких рисков, что ведет к значительным просадкам

— жадность, выраженная в неадекватности поставленных целей по времени получения запланированного дохода. Как и в первом случае – принимаются завышенные риски

— жадность, выраженная в спешке создания, тестирования, предварительного обката роботов на реале для подсчета проскальзывания и правильной логики работы скрипта

— жадность, выраженная в желании отыграться. Не остановить торговлю робота при достижении запланированной просадки, а в момент просадки повысить риски

Далее отчаяние, сожаление и стыд:

— отчаяние, выраженное в бессилии поменять что-то в торговле, когда счет тает

— сожаление в профессиональной нереализованности. Потрачено много времени на исследования и разработку алгоритмов. Упущенное время тяготит, так как нет развития в других областях жизни

— стыд перед друзьями, родственниками, клиентами, сообществом трейдеров и т.д.

2. Влияние эмоций на поведение алготрейдера

( Читать дальше )

Танцы вокруг средней. Взгляд на SPX с орбиты

- 07 декабря 2019, 10:30

- |

- Есть два основных сценария на следующие 10 лет.

- Один предполагает, что Вы сможете сами насладиться Вашими сегодняшними инвестициями. Второй — увы, только Ваши дети.

SPX самого начала (логарифм):

В прошлом видны четыре состоявшихся паттерна: начало 50-х, 70-х, 90-х, 00-х. Выделены желтыми эллипсами:

- В 1953-м и 94-м) SPX улетал на 100% и 200% соответственно.

- В 1973-м и 08-м — падал на 50%.

Что будет в этот раз?

Вопрос на триллион. Единственная определенность — это просадка перед обоими вариантами. Там и можно будет покупать. Но с пониманием, что купив на коррекции в 15% можно “попасть” еще на 50%, если развернется сценарий 73/08.

1953

Мне ближе сценарий мягкого кризиса 1953-го:

( Читать дальше )

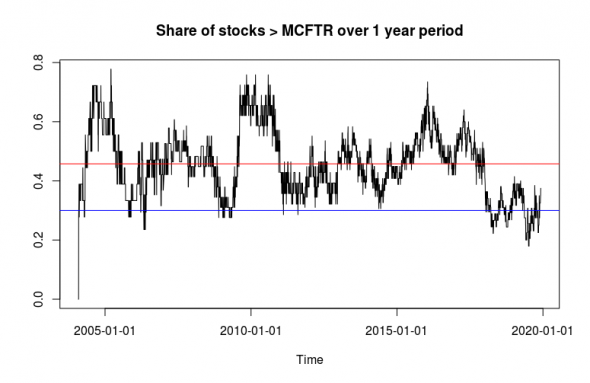

Мини-грааль: как обогнать индекс ММВБ?

- 07 декабря 2019, 02:47

- |

Часто на СмартЛабчике, когда выкладываю свои портфели из 15-20 позиций, получаю комментарии, что с таким диверсифицированным портфелем индекс в 2-3 раза не обгонишь — надо лучше закупить в него в равных долях Яндекс, Сургут и АФК Систему — и тогда-то профит и пойдет (разумеется, пишут это уже после того, как соответствующие папирки удвоились).

Также не без интереса наблюдаю за постами Сберегателя (ссылка на последний пост: https://smart-lab.ru/blog/579389.php) по поводу динамики десяти собранных им портфелей — с экспортерами, дивидендными тикерами, топом и прочим блэкджеком и девочками Имхо, самый любопытный результат здесь состоит в том, что на текущий момент ровно 10 портфелей из 10-ти проигрывают индексу ММВБ!!! А два — так и вообще в минусе (и один из них — это «ТОП10 лучшие экспортеры»), при растущем как на дрожжах индексе. Хотя, казалось бы, у него есть и очень концентрированный портфель AFLT+SNGSP, который, видимо, казался суперским в момент покупки — но увы, и он проигрывает индексу в пух и прах.

( Читать дальше )

биржа как наркотик или почему я вернулся через полтора года

- 24 ноября 2019, 18:14

- |

свой счет я слил, до копейки в ноябре 18го. слил остатки специально, целенаправленно и спокойно вздохнул полной грудью

в надежде НИКОГДА сюда не возвращаться

О как же я был не прав,

биржа съедает, разъедает, выжимает тебя и физически и эмоционально но ты не можешь без нее.

я говорю не о инвесторах а о настоящих спекулянтах торгующих на всю маржу с запредельными рисками ,

о тех кто в состоянии собрать весь ход импульса и отойти или не отойти...

спекулянт — НЕ ЧАСТИ!!

тебя тянет магнитом за этим куражом, за ощущением вседозволенности, за эмоциями.

есть только ты и график в котором твоя задача предвидеть ,

рассчитать будущее и знать что будет завтра, через неделю а там хоть потом

меня всегда удивляют те кто знает что будет через один год или через пять( аля демура и ко)

но при этом не в состоянии определить что будет через месяц, неделю.

биржа многому учит, открывает глаза на мир и если ты имеешь жизненный багаж, ОПЫТ у тебя все получится!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал