Избранное трейдера Lagamail

Блеск и нищета нейросети. Part 5.

- 18 ноября 2019, 11:12

- |

Был сгенерирована табличка в 50 тысяч строк и 103 столбцов. Один столбец это даты, еще один — таргет, который мы пытаемся предсказать (событие 1 и событие 0). 101 столбец изображают фичи, из которых 100 случайные величины от 1 до 10, а одна осмысленная (Week) принимает значение от 1 до 5. Для week от 1 до 4 равновероятно событие 1 и 2, для Week = 5 вероятность события 1 = 60%, 2 = 40%.

«Шо за фигня аффтор?!». Фигня не фигня, а я моделирую свое виденье рынка и своего подхода к поиску рабочих стратегий. Виденье рынка предполагает что рынок рандомно блуждает значительную часть времени (в моему случаи 80% времени), а оставшееся его можно описать несколькими хорошими фичами. Ну как описать? Не на 100%, ну а где то процентов на 60. Сравните с детерминированным подходом ученых столетней давности — «если нам дать все фичи и много много вычислительных мощностей мы вам все посчитаем, с точностью в 100% и для любого мгновения времени!». Понятно что после этого появилось много других идей, нелинейная динамика к примеру, которая именно предполагает принципиальную невозможность прогнозирования, а не потому что нам чего то в данных недодали. Ну и наконец постановка задачи: у нас есть 101 фича, и нам с помощью инструментов ML надо получить такой прогноз события 1, который бы бился с заложенной нами неэффектиностью. И тут не помогут завывания нейросетей-что мы «фичи кривые заложили, на которых совершенно невозможно работать!», что «просто рынок изменился!, не имезнился мы бы огого!». Нам совершенно плевать на accuracy на трейне и даже на тесте. Мы как тот глупый учитель, который может не очень то и соображает зато у которого на клочке бумажки записан правильный ответ, а напротив него ученик, в очечках, но у которого почему то при всех сплетнях что он в уме может перемножить трехзначные цифры, при сложения 1+1, получается то 5, то 6 то -32. Не, конечно вариант что мальчик в очечках не так уж и не прав возможен, может он считал в невклидовых метриках к примеру, или перемножать он умеет а вот что такое складывание ему просто не сказали.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

МАРЖИНАЛЬНЫЙ ШАГ. Работает ли? И Как использовать.

- 15 ноября 2019, 21:51

- |

По определению:

Маржинальный шаг – это шаг маржинального требования.

Формируются он по причине того, что при прохождении ценой определённого пути против позиции трейдера, необходимо будет или закрыть имеющуюся убыточную позицию, или долить средства для дальнейшего сохранения позиции.

Как вычислить Маржинальный шаг для торгуемого инструмента?

Возьмем, для примера, пару Евро/Доллар.

Так или иначе курс Евро на Форексе связан с фьючерсом Евро на СМЕ, так что в данном случае мы рассматриваем Чикагскую товарную биржу, ввиду того, что именно на ней проходят максимальные объемы торгов (максимальные, а значит наиболее значимые).

- Перейдем на сайт cmegroup.com, где мы можем посмотреть маржинальные требования по торговле фьючерсными контрактами.

- В верхнем меню выбираем Trading -> FX

( Читать дальше )

Python для Бэктестов и Трейдинга через Interactive Brokers

- 14 ноября 2019, 18:56

- |

Вебинар на английском языке, ведущий Hui Liu (создатель IBridgePy).

( Читать дальше )

Ухмылка маркет-мейкера

- 12 ноября 2019, 13:15

- |

А теперь мой взгляд на все это. Он очень простой и от того рубит все обычные аргументы в капусту острой бритвой Оккама.

Представим, что я крутой маркет-мейкер в опционах на Си. Капитал у меня будь здоров и я спокойно продаю опционы страждущим, зарабатывая на спреде и бонусах по программе ММ от биржи. Как я это делаю? Элементарно: считаю волатильность БА и котирую по ней все страйки, т.к. я-то понимаю, что модель БШ работает и волатильность БА не зависит от страйка, т.е. никакой улыбки нет.

Но, я не дурак, чтобы отказываться от легких денег, ну и в убыток я себе работать тоже не собираюсь. Поэтому я буду котировать продажу на 50 пунктов выше справедливой цены. Т.е. считаю стоимость опциона для каждого страйка и добавляю 50 пунктов. Я просто не хочу возиться с котированием, если я не зарабатываю минимум 50 пунктов на спреде.

( Читать дальше )

Простая бамбуковая удочка или как поиметь кукловода

- 06 ноября 2019, 18:14

- |

Берем статистику, скажем, за последние три месяца.

Проверяем, как часто повторяется паттерн

Подбираем средние границы отклонения от последник коировок предыдущего дня.

Пишем алгоритм получения прибыли — со стопами(паттерн не реализовался). Важное условие — отсутствие значимых новостей.

Проверяем на истории, если нужно — подкручиваем границы.

Зарабатываем.

Все.

Лот №2. Трендовушка-простушка

- 05 ноября 2019, 12:27

- |

Как и обещал, торговая система №2. Назовем это «трендовушка-простушка». Чтобы кого-то слово «простушка» не ввело в заблуждение, немного поясню.

Как правило, чем проще алго — тем лучше. Как правило, там не надо ничего мудрить с нейросетками. Должна быть простая устойчивая моделька с пониманием физического процесса, почему вот из этой формулы — вдруг берутся деньги.

И найти такую простоту — достаточно сложно.

Как и в случае лота №1, система несколько лет стояла в реальных торгах. Конкретно, с 2015 года. Каждый год закрывала в прибыль. Первые покупатели на нее были в 2017 году — систему это не убило.

Если сравнивать с системой №1, там принципиально иная логика. Да, тоже трендовушка. Да, лучше всего встанет на Сишку. Но там разные принципы входа, выхода, удержания позиции. Работая в паре, они страховали бы капитал.

Также лот №2 больше подойдет тем, кто не хотел бы заморачиваться с роботами. Система строго механическая — но отлично торгуется руками с затратами пары минут в день.

( Читать дальше )

Контроль рисков в играх с рекапитализацией

- 04 ноября 2019, 20:28

- |

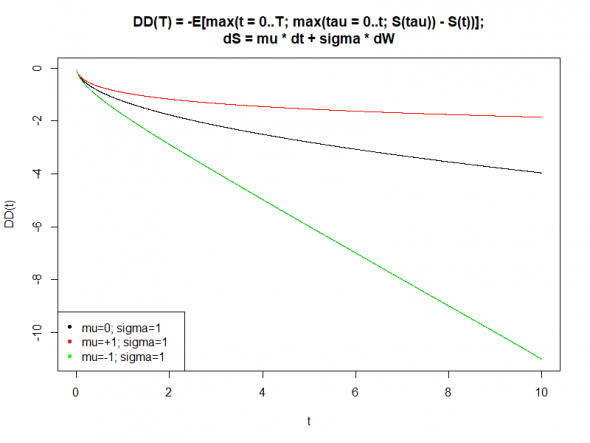

Сложность задачи контроля рисков состоит в том, что риски в действительности не ограничены и нарастают с течением времени так, что превращают бесконечно длительные игры с полной рекапитализацией в игры с абсолютно неконтролируемым риском. В связи с чем, задача выбора оптимального плеча (объёма) становится в общем случае математически не решаемой, а риск-менеджмент, в конечном счете, определяется только психологическим комфортом управляющего или инвестора. Тем не менее, исходя из некоторых предпосылок мы можем ограничить зону допустимого психологического комфорта и склонности к риску, то есть указать на некоторые их разумные пределы.

Изображение зависимости средней ожидаемой максимальной просадки заданных стратегий от времени. Любезно позаимствовано у Eugene Logunov.

Как и ранее, имея стартовый капитал 50 млн. долларов США мы будем пытаться обыграть господина Баффета, имеющего 500 млрд. долларов США, то есть будем стараться увеличить свой капитал в 10 000 раз за счёт игры на бирже. Играть мы будем нелинейно, то есть будем увеличивать ставки после каждого удвоения пропорционально текущему капиталу и поэтому для реализации нашей цели нам предстоит выиграть у господина Баффета не 10 000 раз подряд, а всего лишь:

Мы знаем, что наша стратегия обладает преимуществом над стратегией господина Баффета и позволяет играть против него с вероятностью 55%/45%, то есть с 10% смещением (Шарп = 1.6)

( Читать дальше )

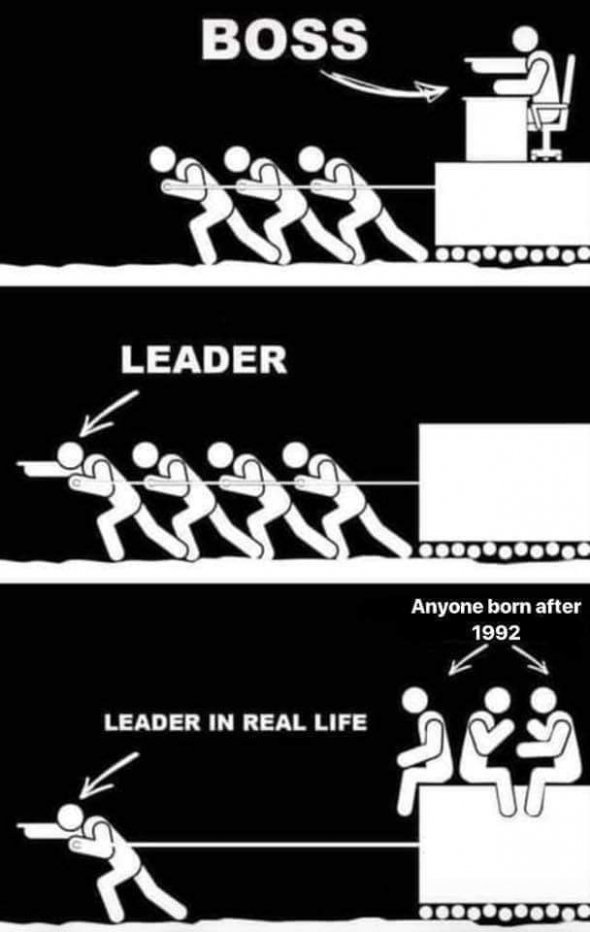

Реалии бизнеса

- 04 ноября 2019, 13:50

- |

Чаще всего так и бывает, но не только с рожденными после 1992.

Все хотят разделить прибыль. Прибыль, но не ответственность и риски.

А поколение после 1992 еще и требование работать иногда воспринимает как личное оскорбление (чтобы я пахал на «дядю»?). :)

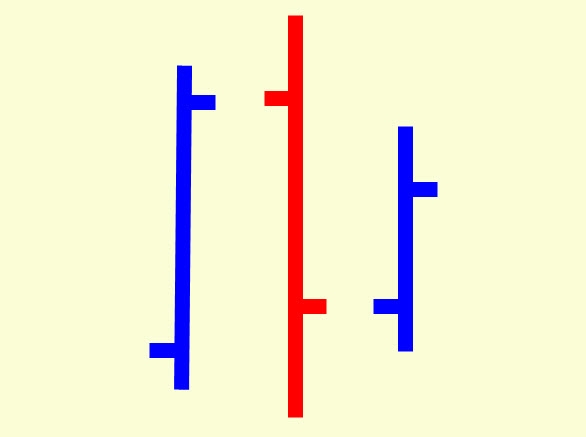

Внутренний и внешний бар. Стратегии торговли price action

- 25 октября 2019, 09:29

- |

Одними из самых простых, и, в тоже время, эффективных рабочих стратегий на рынке, является торговля внутренних и внешних баров. Найти и идентифицировать внутренний и внешний бар на графике цены очень просто. В этом посте, я постараюсь развернуто дать ответ, как можно выстраивать свою стратегию торговли по этим паттернам.

Начну с определений. Во-первых, стоит заметить, что не важно, в каком виде отображается ваш график цены. В статье я буду использовать график в виде баров, но все нижесказанное будет применимо и к свечному графику. Т.к., для того, чтобы определить внутренний бар на графике или внешний, достаточно сравнить диапазон текущего бара с предыдущим.

Ну что ж, ближе к делу. В классической теории технического анализа, внутренние и внешние бары относят к разворотным формациям, которые находятся на экстремумах графика цены. Если вы слепо будете следовать этой концепции, то потерпите фиаско. Я торгую пробои внутренних и внешних баров, не уделяя особого значения, в какой точке движения они находятся. И это получается наиболее эффективно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал