Избранное трейдера Константин Лебедев

НЛМК, Решение задачи прогнозирования изменения запасов через системы линейных уравнений. (Часть 1)

- 05 февраля 2022, 14:27

- |

Недавно я опубликовал пост-анализ расчетов дивидендов за 4-й квартал от 30 ноября 2021, где основное упущение было непонимание до конца — что влияет на изменение инвентаризационных запасов и в какой степени?

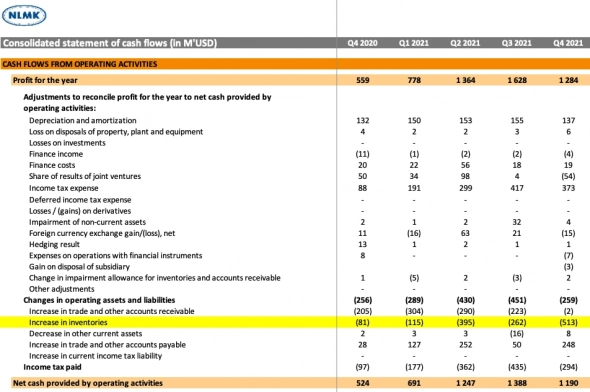

Нас интерисут строка Increase in inventories/(Увеличение запасов)

Почему это важно ?

При существенный волатильности цен ± 15% на сырьевую корзину или готовую продукцию, можно получить уменьшение свободного денежного потока (СДП/FCF) до 40% от EBITDA.

( Читать дальше )

- комментировать

- 2.7К | ★6

- Комментарии ( 1 )

НЛМК, погрешность расчетов дивидендов за 4-й квартал от 30 ноября 2021 составила 10%

- 03 февраля 2022, 16:27

- |

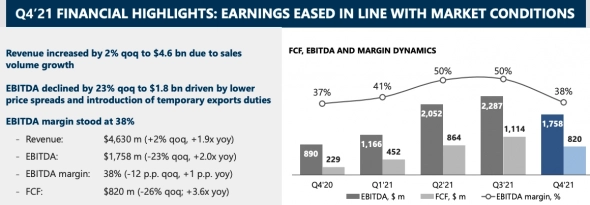

Группа НЛМК (LSE, MOEX: NLMK) сообщает, что в 4 кв. 2021 г. показатель EBITDA составил $1,8 млрд, рентабельность EBITDA достигла 38%. Свободный денежный поток (СДП) составил $0,8 млрд. Совет директоров рекомендовал утвердить дивиденды за 4 кв. 2021 г. в сумме 12,18 руб./акцию (113% СДП).

Что подразумевает выплату $93 млн. компенсации сверкапекса или 113% от FCF, при каком то давольно щедром курсе доллара 80 руб. 12,18/(820*1,113/5993,23)

Сравним с тем, что было рассчитано мной 30-го ноября за 3-и месяца до публикации фин. показателей и расчет от 22-го января с учетом операционных показателей.

Расчет фин. показатели за 4-й квартал 2021 от 30-го ноября

- Q4`21 Выручка — $4128 млн. погрешность -12,1% (4300*960)

( Читать дальше )

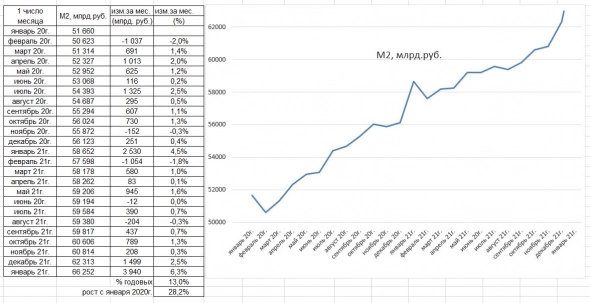

Рост денежной массы в России и в США по месяцам и годам. За ноябрь - декабрь напечатали 5,5 трлн. руб. (М2 + 8,8% всего за 2 мес.) !!! Инфляция в РФ будет стабильно высокой !

- 01 февраля 2022, 14:02

- |

ежемесячно смотрю динамики по денежной массе М2 в США и в России.

На сайте ЦБ РФ появились данные на 01 01 2022г.

Напоминаю:

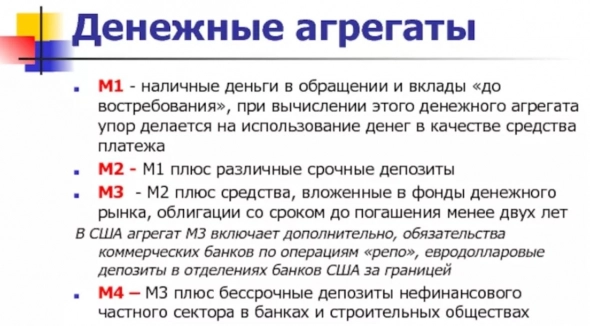

денежная масса М2 — это доступные для платежа собственные средства плюс депозиты.

Динамика денежной массы в России (обратите внимание на последние 2 мес.):

( Читать дальше )

Выплата пособий всем гражданам имеющим подтвержденный доход по справке 2НДФЛ от Путина

- 24 января 2022, 22:26

- |

Для получения пособия необходимо

1. Подать заявку в ваш банк на потребительский кредит на сумму до 400 тыс. руб. на 5 лет и с процентной ставкой не более 16% годовых без страховки2. После одобрения кредита открыть ИИС брокерский счет с зачислением дивидендов на второй обычный брокерский счет.

открытие счета бесплатно и если не было операций по счету то обслуживание так же бесплатно.

3. Устанавливаем мобильное приложение от брокера/банка на телефон и настраиваем уведомление о достижении цены акций ниже суммарных дивидендных выплат в следующие 5 лет и с учетом переплаты по кредиту. (см. расчеты ниже)

4. При получение уведомлений подписываем онлайн предодобренный кредит максимально быстро, так как цены акций подвержены волатильности.

( Читать дальше )

НЛМК, обновленный прогноз с учетом опер. результатов за 4-й квартал 2021 года с дивидендами 33% годовых

- 22 января 2022, 18:54

- |

На этой недели НЛМК опубликовал спорные операционные результаты, где средние цены на продукцию ожидаемо снизились, но продажи значительно выросли +5% ко 2-у довольно удачному кварталу и +8% к 3-у кварталу при этом я закладывал +5% кв/кв. Попробуем разобраться сможет ли рост продаж компенсировать снижение цены, тем более НЛМК начал подтягиваться к высоким стандартам раскрытия информации для инвесторов и предоставила отдельный датабук по операционным результатам за последние 10 лет.

Подгрузим его в базу данные ClickHouse и построим дашборды в Grafana.

( Читать дальше )

- комментировать

- 14.6К |

- Комментарии ( 30 )

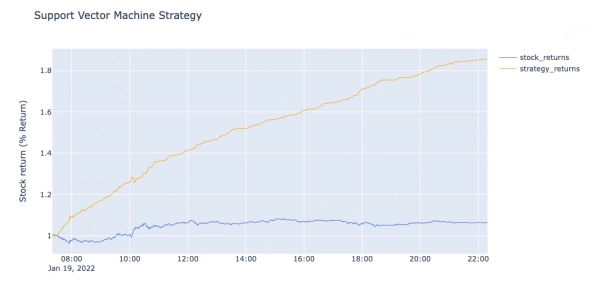

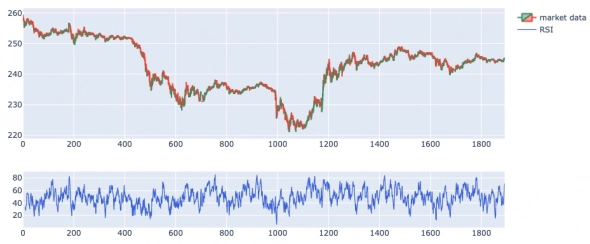

Пассивный доход с прибыльным алгоритмом машинного обучения (+8% на Сбере за день)

- 19 января 2022, 22:40

- |

Всем, привет, давно в бэклоге лежала статья, но руки не доходили перепроверить данные на примере нашего рынка и ввиду сильной волатильности в последние дни имея работающего да же простого робота можно было бы неплохо заработать, но это как то не интересно/не спортивно и хотелось именно ML, так как без ML простой робот без волатильности начинает стабильно сливать, проверено на бэктестах еще давно.

Обучил сеточку минутками за 18-е число и торговал бэктесом 19-е число доходность по бэктестам 85,6%

Свечи

( Читать дальше )

- комментировать

- 12.7К |

- Комментарии ( 19 )

ММК на хорошем отчете растет в среднем на 20% за 3 недели до публикации.

- 15 января 2022, 14:24

- |

В ожидании позитивного фин. результата лучше ожиданий и лучше предыдущего квартала, дает высокую вероятность ралли за 21-23 дня до публикации фин. отчета за 4-й квартал 2021 года 2-го февраля, как это было ранее показано на картинке, где в среднем потенциал роста 20% от минимумов.

https://www.tradingview.com/chart/MAGN/aKrQiU8f-Forecast-of-financial-results-for-Q4-21-an-upside-of-20/

Акция ММК, прогноз финансовых результатов на Q4`21 - апсайд от 20% и дивиденды от 20% годовых рекомендуют уже через две недели.

- 14 января 2022, 13:36

- |

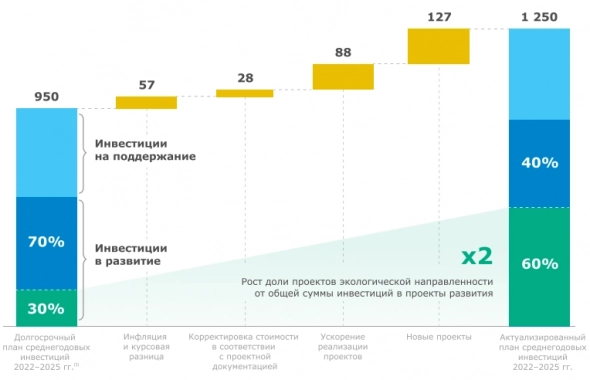

Всем привет, попробуем в этот раз учесть все нюансы и построить более точный прогноз, так как предыдущий был слишком оптимистичный и не только у меня, так как я полагал, что желание вернуться в индекс MSCI Russia приоритетнее, чем желания Белоусова урезать дивиденды от «сверхдоходов» в первую очередь за счет нарушения своих же обязательств платить компенсацию за превышения CAPEX`а сверх нормативного в $700 млн. по итогом 2021 года. А в новой редакции презентации для инвесторов вовсе с себя сняли обязательства по компенсации сверх капекса с увеличением плана на среднегодовой CAPEX c $950 до $1250 млн. в 2022-2025 годах.

Само по себе увеличения CAPEX`а это очень позитивно, так как компания для себя видит точки роста и в состоянии увеличить EBITDA, но при при увеличении CAPEX на 25% мы имеем снижение IRR с 25% до 20% и выглядит, как вынужденная мера по освоению сверх доходов. Так же основная часть программы развития $2400 млн. (600*4) подпадает под программы поддержки экологических проектов и могла бы быть практически полностью профинансирована из льготных заемных средств с банковской оценкой и экспертизой инвестиционных проектов без влияние на дивиденды(Чистый долг — $2400 / $EBITDA — 2800 < 1), что дополнительно бы внушало доверие инвесторов к IRR показателям. Если кратко, то в случае с ММК которая не имеет достаточных компетенций, практического опыта и даже стремления к инвестированию с синергетическим эффектом и все предыдущие исторические данные говорят о том, что это дивидендная акция стоимости, а не акция роста, как в случае с Северсталью и раскрытие данной темы тянет на отдельную статью.

( Читать дальше )

Расшарил графики из моих обзоров по ММК, НЛМК, Северстали, ВТБ и MOEX

- 31 декабря 2021, 01:46

- |

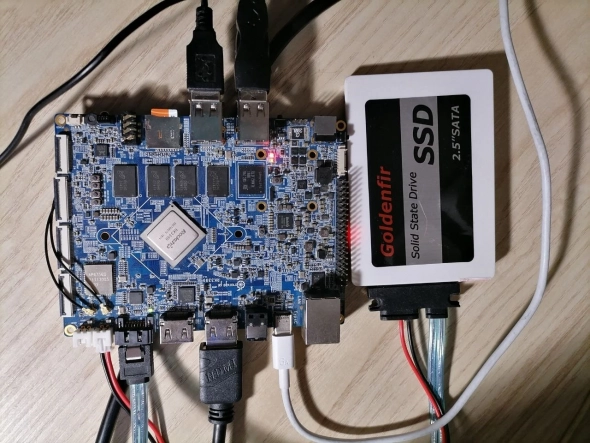

Всем привет, наконец то дошли руки достать из шкафа запылившийся Orange Pi RK3399 обновил OS, поставил ClickHouse и Grafana и подгрузил данные из своего проекта

Встречайте, локальная dev машинка на которую можно попасть по ссылке: selfinvesting.mooo.com:3000/

Оптимизировано под мобильные устройства

( Читать дальше )

Кумулятивная дельта. Новые возможности. Как торговать?

- 29 декабря 2021, 09:30

- |

Дорогие друзья, во первых строках своего письма категорически всех поздравляю с наступающими праздниками! Здоровья всем. И рационального мышления.

А о чем сегодня хотел поговорить? О дельте. Точнее о кумулятивной дельте. Сей инструмент достаточно богато представлен в западных терминалах, но в наших его привыкли обходить стороной. Не во всех, но в основных. Возможно, для многих сказанное ниже будет давно известной инфой, но для кого-то и нет. Народ на биржу приходит перманентно. Хотя и уходит также.

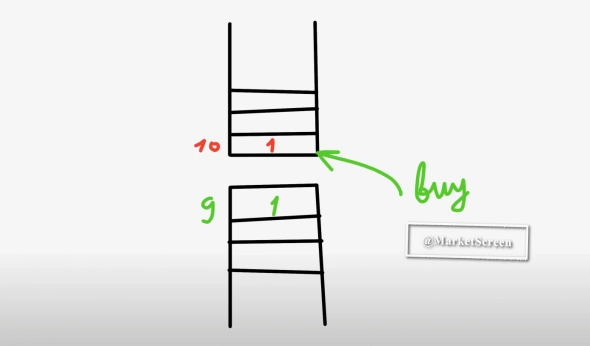

Думаю, начать нужно с базы. На рынке у нас есть покупатель и продавец. Представим стакан.

По цене 10 у нас стоит аск с объемом 1 контракт. Т.е. это ПАССИВНЫЙ ПРОДАВЕЦ, желающий продать.

По цене 9 у нас стоит бид с объемом 1 контракт. Это ПАССИВНЫЙ ПОКУПАТЕЛЬ, желающий купить.

Как должна произойти сделка? Участники в стакане у нас «пассивные». Они выставили свои лимитные заявки и ждут их исполнения. И так бы рыночек и стоял, если бы не появились АКТИВНЫЕ участники рынка. Те, кто будут целенаправленно выкупать или продавать из/в стоящие в стаканах лимитные заявки. Как это любят называть — оперировать рыночными заявками. Хотя это и не совсем верный термин, но тем не менее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал