SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера БИРЖЕВОЙ МАКЛЕР

Озон стал прибыльной компанией! Ну почти…

- 01 июня 2023, 22:06

- |

✔️ Первый квартал 2023 года вышел действительно хорошим. За год количество заказов на площадке увеличилось на 93%, а активных покупателей на 29% до 37 млн человек. Это не могло не найти отражения в финансовых показателях компании:

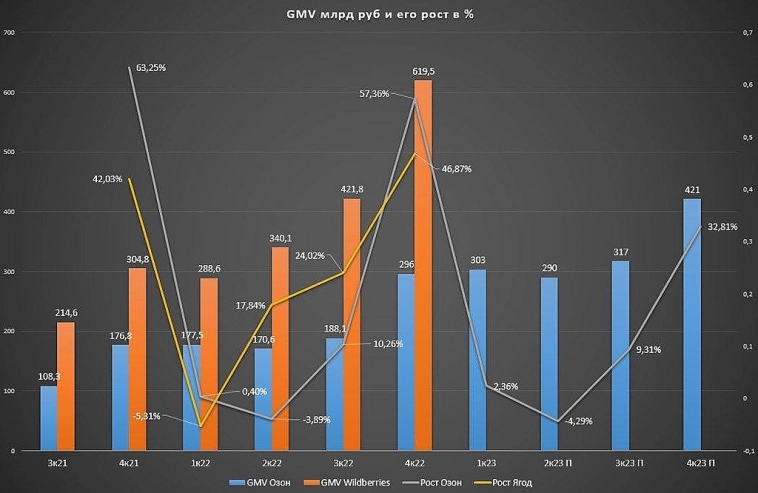

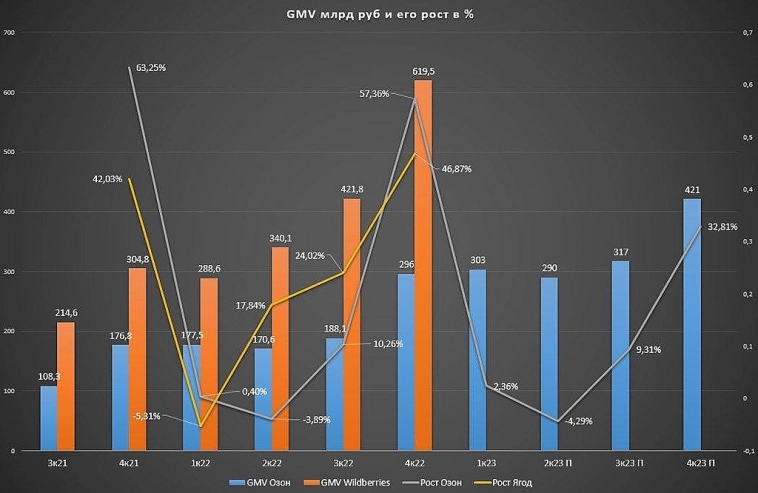

🔼 Рост GMV г-г на 71% и даже чуть выше ударного 4 кв 22 года. Вообще Озон снизил свою минимальную планку по росту оборота до 60% на 2023 год и пока все идет к ее возможному перевыполнению. Итого Озон рассчитывает на оборот не менее 1.33 трлн рублей. Примерный оборот по кварталам для достижения цели на гистограммах. Риа Новости сообщает, что неофициально компания метит в удвоение GMV – 1.66 трлн. Основной конкурент Wildberries тоже ставит себе планку почти на удвоение – 3 трлн оборота.

📊 Выручка выросла на 47% г-г и немного припала к 4 кв 22. Озон сосредоточился на высокомаржинальных сегментах – реклама, выросшая х3, и комиссии х2. Итого сектор услуг дал прирост в 120%, обогнав по номиналу выручку от продажи товаров.

( Читать дальше )

🔼 Рост GMV г-г на 71% и даже чуть выше ударного 4 кв 22 года. Вообще Озон снизил свою минимальную планку по росту оборота до 60% на 2023 год и пока все идет к ее возможному перевыполнению. Итого Озон рассчитывает на оборот не менее 1.33 трлн рублей. Примерный оборот по кварталам для достижения цели на гистограммах. Риа Новости сообщает, что неофициально компания метит в удвоение GMV – 1.66 трлн. Основной конкурент Wildberries тоже ставит себе планку почти на удвоение – 3 трлн оборота.

📊 Выручка выросла на 47% г-г и немного припала к 4 кв 22. Озон сосредоточился на высокомаржинальных сегментах – реклама, выросшая х3, и комиссии х2. Итого сектор услуг дал прирост в 120%, обогнав по номиналу выручку от продажи товаров.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Пациент на ИВЛ. Нам остается только надеяться.

- 26 мая 2023, 11:21

- |

📄 Поразительно, когда в середине февраля я говорил о тяжелой ситуации в Сегеже, на меня косо смотрели. Зато теперь я вижу заголовки «Компания – банкрот!». Сегежа отчиталась за 1 квартал 23 года и результаты ожидаемо слабые. Как верно компания подметила на конференц-звонке — лучше этот квартал сравнивать с предыдущим, чем с прошлогодним.

🔘 Выручка +10% кв/кв (-44% г/г) — рост за счет ослабления рубля.

🔘 OIBDA +9% кв/кв (-90% г/г)

🔘 Убыток сократился на 14% кв/кв (51% г/г)

🔘 Долг сократился на 1% до 123,2 млрд рублей. Слабонервным не смотреть: NetDebt/oibda(ttm) = 7.6; %ttm/oibda(ttm) = 0,9. 90% оибда пойдет на гашение процентов по долгу, если ничего не изменится.

Сегежа продала европейскую дочку Segezha Packaging, переуступив покупателям ее долг в 100 млн евро. Т.е. Сокращение долга на 1.2 млрд далось переуступкой долга в 8 млрд. Боюсь, чтобы продолжать сокращать долг у Сегежи просто не хватит дочек. Пока не вижу причин, почему долг не должен увеличиваться.

📈 Если посмотреть на динамику цен по сегментам (на скриншоте), то все, кроме пиломатериалов, продолжает падать. Поскольку пиломатериалы занимают в структуре выручки весомую часть, то они компенсировали падение в других сегментах. Особенно чувствительно падение цен на бумагу.

( Читать дальше )

🔘 Выручка +10% кв/кв (-44% г/г) — рост за счет ослабления рубля.

🔘 OIBDA +9% кв/кв (-90% г/г)

🔘 Убыток сократился на 14% кв/кв (51% г/г)

🔘 Долг сократился на 1% до 123,2 млрд рублей. Слабонервным не смотреть: NetDebt/oibda(ttm) = 7.6; %ttm/oibda(ttm) = 0,9. 90% оибда пойдет на гашение процентов по долгу, если ничего не изменится.

Сегежа продала европейскую дочку Segezha Packaging, переуступив покупателям ее долг в 100 млн евро. Т.е. Сокращение долга на 1.2 млрд далось переуступкой долга в 8 млрд. Боюсь, чтобы продолжать сокращать долг у Сегежи просто не хватит дочек. Пока не вижу причин, почему долг не должен увеличиваться.

📈 Если посмотреть на динамику цен по сегментам (на скриншоте), то все, кроме пиломатериалов, продолжает падать. Поскольку пиломатериалы занимают в структуре выручки весомую часть, то они компенсировали падение в других сегментах. Особенно чувствительно падение цен на бумагу.

( Читать дальше )

Настала пора Positiv’a

- 24 мая 2023, 13:31

- |

Раньше, чем прошли Hack Days, выставлять обзор было бы глупо. Все-таки самая свежая информация о том, чем дышит компания, прозвучала именно на мероприятии в парке Горького.

Основные тезисы встречи:

🟢 Компания подтверждает план по выручке 25 млрд рублей с целевой цифрой подвига 30 млрд. Когда вышел отчет за 1 квартал 2023, где выручка выросла на 10%, а компания и вовсе получила убыток я призывал не паниковать. Этот бизнес имеет большой срок оборота – основные деньги придут лишь в 3-4 кварталах, когда придет пора продлевать подписки на продукты компании. И если одно из главных лиц компании в мае заявляет, что по итогу года ожидает выручку близкую к 30, то я уверен, что законных 25 они вполне смогут сделать.

🟢 Если раньше стратегия Позитива заключалась в удвоении выручки раз в 2 года, то теперь Позитив следует стратегии удвоения выручки каждый год. Вполне вероятно, что зам гендира по стратегии Максим Филиппов имел в виду удвоение и в 2024 и в 2025 году. Я считаю, что под этим есть реальные возможности осуществления такой стратегии.

( Читать дальше )

Основные тезисы встречи:

🟢 Компания подтверждает план по выручке 25 млрд рублей с целевой цифрой подвига 30 млрд. Когда вышел отчет за 1 квартал 2023, где выручка выросла на 10%, а компания и вовсе получила убыток я призывал не паниковать. Этот бизнес имеет большой срок оборота – основные деньги придут лишь в 3-4 кварталах, когда придет пора продлевать подписки на продукты компании. И если одно из главных лиц компании в мае заявляет, что по итогу года ожидает выручку близкую к 30, то я уверен, что законных 25 они вполне смогут сделать.

🟢 Если раньше стратегия Позитива заключалась в удвоении выручки раз в 2 года, то теперь Позитив следует стратегии удвоения выручки каждый год. Вполне вероятно, что зам гендира по стратегии Максим Филиппов имел в виду удвоение и в 2024 и в 2025 году. Я считаю, что под этим есть реальные возможности осуществления такой стратегии.

( Читать дальше )

Ну-с, поехали!

- 22 мая 2023, 12:52

- |

🚕 Я знал, что современному инвестору требуются облигации, но не думал, что среди моих подписчиков будет так много инвесторов, стремящихся выделить часть портфеля и на бонды. С этого момента буду еще искать и разбирать эмитентов облигаций. Мне кажется, лучше всего начать с актуального – до 26 мая проходит размещение облигаций Делимобиль. Давайте посмотрим 🤔

✏️ Эмитент хочет разместить облигаций на 1.5 млрд рублей на 3 года под 12.9-13% годовых с квартальной выплатой купона. У компании уже размещен один выпуск облигаций с купоном 13% и чистой ценой 102.38%. Исходя из этой логики, если компания выпустит еще один выпуск с купоном 12.9%, то цена его может подняться на вторичке до 101,6%.

👨💻 Посмотрим отчет. За 2022 год выручка увеличилась на 22% до 15.2 млрд рублей, Ebitda сразу на 40%. Рентабельность Ebitda составила 25%, увеличившись на 3%. В силу специфики бизнеса грязная прибыль во многом состоит из амортизации и процентных платежей. Сам год компания закончила с убытком в 164 млн рублей.

( Читать дальше )

✏️ Эмитент хочет разместить облигаций на 1.5 млрд рублей на 3 года под 12.9-13% годовых с квартальной выплатой купона. У компании уже размещен один выпуск облигаций с купоном 13% и чистой ценой 102.38%. Исходя из этой логики, если компания выпустит еще один выпуск с купоном 12.9%, то цена его может подняться на вторичке до 101,6%.

👨💻 Посмотрим отчет. За 2022 год выручка увеличилась на 22% до 15.2 млрд рублей, Ebitda сразу на 40%. Рентабельность Ebitda составила 25%, увеличившись на 3%. В силу специфики бизнеса грязная прибыль во многом состоит из амортизации и процентных платежей. Сам год компания закончила с убытком в 164 млн рублей.

( Читать дальше )

Яндекс

- 20 мая 2023, 18:16

- |

4 мая на разборе Яндекса указывал на его небывалую дешевизну и ставил среднесрочную цель в 3200 за акцию. Сегодня вышли новости, что Потанин и Алекперов претендуют на долю минимум 51% и оценивают ее в 560-600 млрд рублей. Следовательно, весь Яндекс оценен в 1.1 трлн-1.18 трлн, что в переводе на 1 акцию соответствует оценке в 3365 – 3605 рублей за акцию. Тут необходим еще дисконт за миноритарную долю, ведь контроль всегда стоит дороже.

На фоне этого Яндекс наконец-то вышел из консолидации вверх и сделал уже 13% от даты выхода обзора. Считаю, что еще совсем не поздно, а может быть, самое время зайти на ретесте и пройтись до оговоренной цели. Фундаментал на нашей стороне.

#YNDX #мнение

НКНХ — вам не ругательство

- 19 мая 2023, 15:16

- |

22 мая совет директоров НКНХ даст рекомендации по дивидендам.

✅ Мы предполагаем выплату 13 рублей на акцию, что по префам даст доходность 13.4%, а по обычкам 10.5%.

❌ Существует дополнительный риск в новом мажоритарии в лице Сибура. Мы видели достаточно компаний, которые являются кошельками более крупных рыб. К сожалению, должной отчетности компания не предоставляет, и не проследить такую тенденцию. Поэтому существует негативный вариант, где дивиденд может быть ограничен 3.9 рублями согласно уставу общества.

Как вы считаете какой будет дивиденд?

#NKNC

Мутные камни.

- 18 мая 2023, 13:47

- |

💎 Алроса остается очень закрытой на информацию компанией и без отчета за 2022 год сложно представить что творится с ее денежными потоками. Давайте попробуем собрать информацию, которая есть на данный момент и попробуем предположить судьбу компании за прошлый период.

📃Алмазодобытчик является основным средством пополнения бюджета Якутии. В 2021 году компания выплатила в бюджет дивидендами и налогами порядка 95 млрд рублей или 42% собственных доходов бюджета. Алроса не платила дивиденды итоговые за 2021 год и промежуточные за 2022 год – бюджет Якутии закрылся с дефицитом и на 2023 год сверстан с дефицитом. Очень интересно было покопаться в приложениях по закону о бюджете Республики Саха (Якутия). В 2023 году доходы от дивидендов были запланированы на уровне 9.2 млрд рублей. При этом, РФ и Якутия уже выводят из Алросы деньги в обход миноритариев через повышение НДПИ на 19 млрд рублей. 9.7 млрд идет Якутии, а остальное – в федеральный бюджет. Ранее весь НДПИ доставался Якутии. И тут неприятный комментарий минфина: повышение НДПИ компенсирует выпадающие дивиденды.

( Читать дальше )

Селигдар заигрался с золотом.

- 15 мая 2023, 10:04

- |

Селигдар – крупный золотодобытчик с примесью олова, меди и вольфрама. Впрочем, последних двух металлов в составе выручки едва набежит 2%, поэтому опустим их. Диаграмму привел. На самом деле для Селигдара было бы самым оптимальным остановиться только на золоте, поскольку олово приносит ему убыток. Да, так много разговоров о росте цены на олово и все равно по итогам 2022 года оловянный дивизион в лице ПАО Русолово приносит компании убыток ввиду подскочившей себестоимости.

📊 График цен на олово (Tin) тоже привел. Из него можно увидеть, что средняя цена за 2022 год была все же выше текущей. Текущие цены тоже выше обычных примерно на 20%. С учетом ослабления рубля, можно рассчитывать, что оловянный дивизион сможет выйти в безубыток – все равно совсем не то ожидаешь при фразе «цены на олово значительно выросли». Основную выручку и прибыль генерирует золото.

( Читать дальше )

📊 График цен на олово (Tin) тоже привел. Из него можно увидеть, что средняя цена за 2022 год была все же выше текущей. Текущие цены тоже выше обычных примерно на 20%. С учетом ослабления рубля, можно рассчитывать, что оловянный дивизион сможет выйти в безубыток – все равно совсем не то ожидаешь при фразе «цены на олово значительно выросли». Основную выручку и прибыль генерирует золото.

( Читать дальше )

🧬 ИСКЧ идет Ва-Банк.

- 11 мая 2023, 23:51

- |

Вы наверняка помните серию постов о дочках ИСКЧ — ММЦБ, РБТ и Генетико. Все это было подготовкой к этому разбору – все, чтобы у вас сложилось максимально полное представление о компании и ее перспективах.

🔄 Перечисленные выше компании составляют половину ИСКЧ. Вторую половину составляют непубличные общества Репролаб (200 млн выручки) и ИСКЧ-Фарма (327 млн).

🟢 Репролаб представляет собой банк репродуктивных клеток. В 2022 его выручка упала на 28% и как в домино все показатели свалились. Впрочем, в ретроспективе нескольких лет динамика растущая.

🟢 Есть дочка Некстген, специализирующаяся на разработке генной терапии. Неоваскулген – форвардный продукт ИСКЧ в борьбе против ишемии нижних конечностей – его разработка. Тест системы на ковид – сюда же. Фарма ведет оптовую торговлю тем, что разработал Некстген. Порадовал рост выручки на 76%. Очень сильный отчет. Вероятно, ИСКЧ по полной пользуется уходом зарубежных компаний.

( Читать дальше )

🔄 Перечисленные выше компании составляют половину ИСКЧ. Вторую половину составляют непубличные общества Репролаб (200 млн выручки) и ИСКЧ-Фарма (327 млн).

🟢 Репролаб представляет собой банк репродуктивных клеток. В 2022 его выручка упала на 28% и как в домино все показатели свалились. Впрочем, в ретроспективе нескольких лет динамика растущая.

🟢 Есть дочка Некстген, специализирующаяся на разработке генной терапии. Неоваскулген – форвардный продукт ИСКЧ в борьбе против ишемии нижних конечностей – его разработка. Тест системы на ковид – сюда же. Фарма ведет оптовую торговлю тем, что разработал Некстген. Порадовал рост выручки на 76%. Очень сильный отчет. Вероятно, ИСКЧ по полной пользуется уходом зарубежных компаний.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал