Избранное трейдера ED

Моя самая любимая компания для инвестирования на фондовом рынке РФ (не Газпром и не Сбер)

- 08 марта 2023, 10:04

- |

Я занимаюсь инвестированием уже 3 года, вкладываюсь только в российский фондовый рынок. Придерживаюсь дивидендной стратегии, т.е. покупаю акции компаний, выплачивающие стабильные и высокие дивиденды. И есть у меня одна любимая компания, в чьи акции мне больше всего нравится инвестировать. Это акции компании ФосАгро!

Чтобы объяснить, почему я считаю акции ФосАгро привлекательными для покупки в свой инвестиционный портфель, для начала давайте посмотрим на график движения котировок:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

❗️ПИК или ЛСР? Что с дивидендами? Об этом умалчивают!!

- 04 марта 2023, 18:06

- |

Сравним акции компаний Пик и ЛСР. Как всегда, будет информация, о которой мало известно и редко говорят. Мне уже писали в комментариях, что это становится моей фишкой. Я глубоко изучаю компании и нахожу те риски, которые не лежат на поверхности. Обязательно выберем победителя, а также я вам расскажу своё личное мнение о том, какую компанию стоит выбрать. Устраивайтесь поудобней, вам предстоит легкое погружение в сложный мир финансов и инвестиций. Обещаю – будет интересно, от вас требуется только внимательность.

Признаюсь, это не статья, а сценарий для Youtube. Вот ссылка на видео - https://youtu.be/uFI8SPj_bw8

Но если вы предпочитаете читать, то текст я для вас также подготовил:

❗️Итак, что Пик, что ЛСР – российские компании с российской юрисдикцией, дивиденды могут выплачивать, но НЕ ВЫПЛАЧИВАЮТ. Но об этом позже.

Все сравнения, на сегодняшний день, я начинаю именно с юрисдикции, т.е. с того, где компания зарегистрирована. Сегодня от этого зависит слишком многое — начиная от возможности выплачивать дивиденды и заканчивая множеством других рисков, таких как делистинг или разделение бизнеса.

( Читать дальше )

Заработать на бирже с помощью капролактама от КубышевАзота

- 20 февраля 2023, 08:57

- |

Заработать деньги на капролактаме может каждый, у кого в кармане окажутся акции Куйбышевазота. Ведь именно на нём зарабатывается львиная часть прибыли.

Пока смотрелись отчёты, заметил способ некоторой манипуляции. Это, что называется, что-то «три буквы». В данном случае у нас «три П»:

( Читать дальше )

Добровольный взнос в бюджет: какие компании могут заплатить

- 16 февраля 2023, 10:48

- |

В связи с серьезным дефицитом бюджета государство ищет способы взимать с компаний дополнительные налоги или взносы. Недавно было выдвинуто предложение о добровольном разовом взносе в бюджет от компаний, которые получили сверхдоходы в 2021-22 гг.

Добровольный взнос: государство планирует собрать 200–250 млрд руб.

РСПП (Российский союз промышленников и предпринимателей) предложил альтернативный сценарий увеличения налога на прибыль на 0,5 пункта, до 20,5%, но Минфин не поддержал данное предложение, посчитав его несправедливым. Разовый взнос, по заявлению Белоусова, должны сделать те компании, которые в 2021–2022 годах получили конъюнктурные сверхдоходы.

Также в СМИ была информация о том, что в 2022 году бизнес не доплатил в бюджет сопоставимую сумму, около 250 млрд руб. Это обусловлено тем, что компаниям разрешили временно не учитывать бумажные доходы от переоценки валютных активов (на фоне роста курса доллара до 100 и выше в моменте), а расходы они могли учитывать, если они перекрывали доходы, тем самым снижая налогооблагаемую базу. Далее, когда курс доллара к рублю начал корректироваться (то есть рубль укреплялся до 50-60 руб./$) компании начали использовать это послабление в целях оптимизации налогов: могли не учитывать доходы от переоценки валютных обязательств, если они у них были. Когда стало ясно, что бизнес недоплачивает налоги, им был предложен добровольный пересчет, но, по словам представителя «Ведомостей», этим правом никто не пользовался.

( Читать дальше )

В поисках надежной облигации: выпуск Эталона

- 15 февраля 2023, 12:50

- |

В ближайшее время нас ждет турбулентность в экономике — дефицит бюджета, ухудшение торгового баланса. Достойных надежных альтернатив сохранения сбережений при этом немного — ставка по депозитам еле дотягивает до 8% в надежных банках.

Одним из возможных способов надежных сбережений на сегодня является поиск облигаций с интересной доходностью от надежных заемщиков (риски минимальны, доходность высокая).

Недавно на Смартлабе был пост с обзором достойных внимания первичных размещений https://smart-lab.ru/blog/878118.php. Решил внимательно присмотреться к выпуску Эталона.

С 17 февраля размещается топовый застройщик в России — группа компаний Эталон. Зачем компании Эталон выпуск облигаций на 5 млрд рублей? Все очень просто: сегодня, 15 февраля, они полностью гасят выпуск Лидер-Инвеста объемом в 5 млрд рублей (доходность была 11,7-7,95% годовых в зависимости от периода).

( Читать дальше )

❗️Вывод по нефтегазу: Газпромнефть - самая устойчивая компания в секторе. Обзор компании

- 13 февраля 2023, 13:08

- |

Начнём сначала и постепенно выясним, к чему это она устойчива

«Газпром нефть» — вертикально-интегрированная нефтяная компания, основные виды деятельности которой — разведка и разработка месторождений нефти и газа, нефтепереработка, а также производство и сбыт нефтепродуктов.

Крупнейший акционер «Газпром нефти» — ПАО «Газпром» (95,68% акций). Остальные акции находятся во free float(свободном обращении). Не смотря на то, что количество акций в свободном обращении кажется слишком малым, акции являются высоколиквидными.

💡Если у основного акционера компании более 95% акций, то он может принудительно выкупить оставшиеся акции и провести делистинг. Однако! Газпром неоднократно заявлял о планах провести SPO Газпромнефти (публичное размещение акций, которые принадлежат уже существующим акционерам). Это бы решило сразу две проблемы: успокоило бы инвесторов касательно риска делистинга и позволило бы Газпромнефти войти в Индекс Мосбиржи (

( Читать дальше )

Как НЛМК может снизить издержки

- 10 февраля 2023, 13:13

- |

Металлургическая отрасль России вошла в период жесткой конкуренции, который будет характеризоваться работой с минимальной маржой. Этот период будет длительным. Поэтому перед металлургическими компаниями встает вопрос снижения издержек и себестоимости продукции.

В этой статье речь пойдет о возможностях НЛМК снизить себестоимость. У других компаний такой возможности не вижу. Нельзя сказать, что у других компаний такой возможности совсем нет. Есть, например, в части освоения новых железорудных месторождений, расположенных недалеко от металлургического комбината. Но мне сложно оценить шансы на реализацию таких проектов, слишком много сложностей. При этом я вижу возможность снижения издержек у НЛМК и реализация такой возможности выглядит более, чем реальной.

Для выплавки чугуна кроме железорудного сырья используется кокс. Кокс изготавливается из коксующегося угля. Для получения 1 тонны чугуна необходимо около 650 кг коксующегося угля. Некоторые металлургические комбинаты доставляют на производственную площадку коксующийся уголь и изготавливают из него в коксовых батареях кокс. Другие металлургические комбинаты предпочитают привезти на металлургический комбинат уже готовый кокс, произведенный из коксующегося угля в районе угольного бассейна.

( Читать дальше )

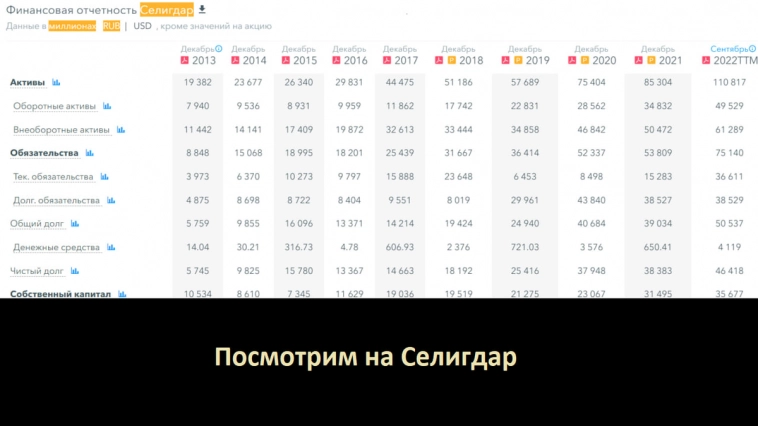

❗️Краткий фундаментальный обзор компании Селигдар и сравнение с конкурентами

- 30 января 2023, 13:46

- |

ПАО «Селигдар». Основными видами деятельности Компании и ее дочерних организаций является добыча руд и песков драгоценных металлов, оловянной руды, производство и реализация золота и оловянного концентрата, геологоразведочные работы, деятельность по управлению холдингкомпаниями.

💡Баланс компании на прикреплённом скриншоте. Расчет исходя из данных за 9мес. 2022г.

Чистая прибыль: 9,08 млрд р.

Операционная прибыль: 2,4 млрд р.(-72% год к году)

Свободный денежный поток: отрицательный(-13,96 млрд р.)

👆Т.е. почти вся прибыль обусловлена не операционной деятельностью. Исходя из отчета, 9,77 млрд р. — прибыль от курсовых разниц. Если убрать эту статью, то у компании ЧИСТЫЙ УБЫТОК.

📌Долг

📍Debt Ratio — 0.68 (до 0,5 — оптимально, приемлемо не более 0.70)

(Обязательства поделить на активы)

---

📍Debt/Equity — 2.11 (до 1.0 — оптимально, допустимо до 2.0)

( Читать дальше )

🏘️Узнай реальную стоимость недвижимости. Магическая формула

- 28 января 2023, 16:18

- |

Цены на недвижимость в Москве стремительно падают 6 месяц подряд, не смотрят на то, что государство поддерживает спрос на новостройки с помощью программ льготной потеки. Столичные продавцы недвижимости вынуждены снижать стоимость, чтобы быстрее продать. Свидетельствами падения цен на недвижимость могут служить данные из истории цен Циана, Индекса недвижимости MREDC и слова Эльвиры. В воздухе витает вопрос: Выгодно ли покупать недвижимость?

( Читать дальше )

Дивидендный портфель на 2023 год

- 27 января 2023, 19:00

- |

Ранее мы говорили про облигации и доход, который портфель из облигаций может приносить инвестору. Этот материал тоже про пассивный заработок, но уже про дивиденды и прибыль, которую они могут принести.

Независимый инвестиционный советник Лилия Жандармова собрала учебный портфель из дивидендных российских акций на 2023 год.

Дивиденды — распределение части прибыли компании среди акционеров. Если купить, например, одну акцию на бирже, то становишься акционером. На эту акцию могут начислить дивиденды.

Как часто платят дивиденды

Дивиденды могут выплачивать раз в квартал, раз в полгода, раз в год. Решение о выплате промежуточных дивидендов, их размере и форме выплат по различным типам акций принимает совет директоров компании. Решение о выплатах годовых дивидендов принимается собранием акционеров по рекомендации совета директоров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал