Избранное трейдера ISCO

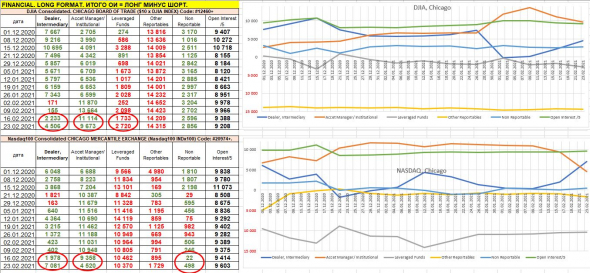

Крупняк выходит из NASDAQ, а чистая лонговая позиция мелких участников выросла за неделю в разы, на S&P500 и DOW JONES аналогично, не не так резко. CTFC COT

- 27 февраля 2021, 14:43

- |

На этот раз — очень интересный результат.

По NASDAQ за последнюю неделю

— чистая лонговая позиция ставящих через посредников участников рынка за неделю выросла в 3,5 раза,

— чистая лонговая позиция NON REPORTABLE (мелкие участники рынка) растет в разы.

— соответственно, крупняк выходит (институционалы) и шортит (хэджеры).

Аналогично — по S&P500, DOW JONES (но в них не такие экстремальные изменения, как в NASDAQ)/

Падает интерес (количество открытых контрактов) по золоту и серебру.

Растет интерес (количество открытых контрактов) по нефти (но из отчетов не понятно, куда именно вероятно движение по нефти).

За 15 минут показал все на youtube.

https://www.youtube.com/watch?v=QOBiSVs9pIQ&t=13s

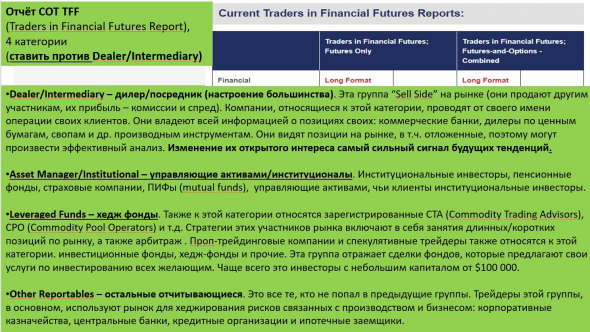

Формат Financial.

Теория.

Обработка.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 42 )

❓ Где деньги, Зин?

- 26 февраля 2021, 07:26

- |

Доброе утро, друзья!

Я, конечно, понимаю, что сейчас меня будут закидывать тухлыми помидорами за то, что я не знаю прописных истин. И, тем не менее, позволю себе задать уважаемым Смарт-Лабовцам нижеследующий вопрос.

Читаю с утра комментарий BCS по вчерашней просадке рынка: "Из-за резкого роста доходностей по американским государственным облигациям прошла волна распродаж на рынке акций США".

Если я верно понимаю, рост доходности облигаций происходит за счёт снижения их стоимости. В свою очередь, снижение стоимости облигаций означает, что идёт их распродажа. А если идёт распродажа облигаций, то почему падает рынок акций? И где паркуются немалые деньги от продажи облигаций?

Заранее благодарю за Ваши комментарии.

Биткоин - коротко и ясно

- 24 февраля 2021, 13:20

- |

- Выросший из недр киберпанк сообщества и сообщества активистов за свободное программное обеспечение(привет Ричард Столлман), в ДНК борьба за свободу личности и право обладать непосредственно продуктом. Полностью открытый исходный код, любой может создать свой Биткоин или модифицировать его.

- Не боится блокировок, монетарных политик, границ, экономических зон, взлома, отключения, перехвата управления, человеческого фактора.

- Имеет собственный символ в юникоде ₿. Не путать с ₽ рублём.

- Существует более 12 лет. Начал работу в результате финансового кризиса 2008 года, как ответ на монетарную политику США по вытягиванию «своих» за счёт размывания доллара всех остальных. Не принадлежит никому, не управляется никем.

- Ни разу не был взломан, ни разу за 12 лет не падала сеть, беспрецедентный uptime 100% за 12 лет(См. Перебои в работе Визы, PayPal и пр.)

- Крупнейшая в мире распределенная вычислительная сеть. Более 10 тысяч видимых нод(невидимых еще больше). 176 Эксахеш в секунду.

- Ограниченный объем монет в обращении, цикличное сокращение инфляции(каждые 4 года в 2 раза), система комиссий от переводов.

- Непосредственное владение деньгами, никаких посредников, никаких брокеров, никаких банковских ячеек, только человек и сеть. Полная власть, никаких ограничений на операции.

- Мгновенный перевод миллиардов долларов с любой(на свой выбор) комиссией хоть в 1 доллар, на любой кошелёк, без администрирования, служб безопасности, задержек, нерабочих дней, развернутых транзакций.

- Все кошельки открыты, все деньги на виду, логи всех переводов за 12 лет доступны всем, отследить каждый доллар потраченный или приобретенный любым кошельком(потенциальная антикоррупционная польза).

- Кошелек можно создать мгновенно, не то чтобы без электронной почты и номера телефона, даже без интернета. На оффлайн-кошелек можно перевести деньги.

( Читать дальше )

Удача любит тех, кто подготовился

- 17 февраля 2021, 17:34

- |

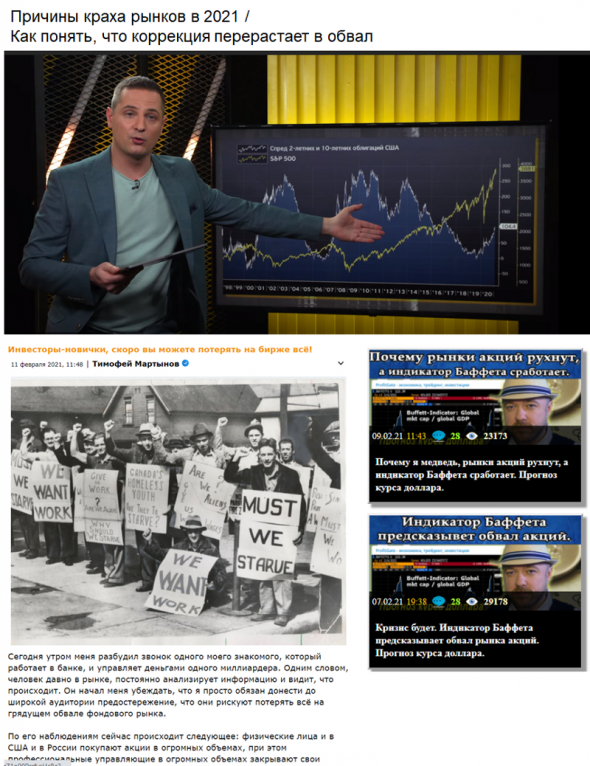

Пролог: покайтесь, ибо грядет!

Думаю, вы читали эти блоги. Если посмотреть на доводы комментаторов (см. ниже):

то у них 3 общих аргумента:

(1) Сигнал от кривой доходностей гособлигаций США (она становится круче, т.е. ожидаемые ставки выше текущих коротких).

(2) Ставка на большую толпу новичков на рынке (там действительно киш-миш. и они обычно пугливы при падениях / учитывая социальность трейдинга «reddit», могут повести себя иначе и не выкупать просадки, а, наоборот, начать сразу шортить).

и (3) Переоцененность рынка акций (например, индикатор Баффета показывает, что акции = 170% ВВП США).

Несмотря на то, что объективно стоимость денег растет и судя по всему будет расти, а акции дорогие, нам важно попробовать разобраться, почему рынок не упал ещё вчера и когда будет уязвим.

Индикатор Баффета зашкаливает — что это значит / чего не учитывает?

Индикатор Баффета — это соотношение стоимости рынка акций к ВВП. Поскольку ВВП = своеобразная выручка экономики, то этот индикатор похож на Price/Sales для отдельной компании.

( Читать дальше )

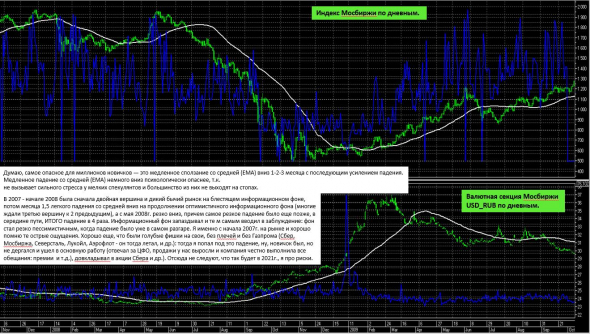

как все было в 2008г., что общего и в чем различия

- 17 февраля 2021, 12:22

- |

Вспомнил 2008г.

(начал торговать в 2007г., получил высокую прибыль в 2007г. и через год попал под обвал, которого не ожидал).

Индекс ММВБ (Мосбиржи) упал в 5 раз !

Сделал слайд:

графики ММВБ (индекса Мосбиржи) и USD_RUB по дневным.

Тогда был портфель на свои без плеч только на фондовой секции и были только крупные, индексные компании, голубые фишки:

Лукойл, ГМК Нор.Никель, Сбербанк, Новатек, МТС и др., Газпрома не было, пересидел и докупал

(делал то, что делать нельзя: докупал падающие активы).

Пока рынок в мае — июне сползал вниз, нефть росла и из каждого утюга рекомендовали использовать эту просадку, чтобы срочно все купить и ждать нефти по $200 к концу $2008г., нефть тогда еще росла до $148 за Brent в июне 2008г.

Мой брокер был «Тройка Диалог», с ними тогда было все нормально, в 2012г. Тройку Диалог купил Сбербанк, перешел в Сбербанк автоматом и Сбербанк даже оставил тот же брокерский тариф, который был в Тройка.

( Читать дальше )

Будь в курсе: небольшой шокирующий обзор

- 17 февраля 2021, 12:01

- |

👉 за 12 последних месяцев нерезы втарили американских акций на почти $400 млрд. Предыдущий пик был на пике рынка в 2007-м, тогда эта величина составила $200 млрд.

👉 причем нерезы продают американские облигации (доходности растут), продано на $32 млрд, а акций куплено на $78 млрд за последний месяц

👉 пересмотр оценок аналитиков прибыли на акцию (EPS) в сторону повышения — максимальный с 2004 года, (число апгрейдов-число дайнгрейдов)/общее число изменений = 35%.

👉 доля убыточных компаний выходящих на IPO = 80% — максимум с 2000 года (пузырь доткомов)

👉 индекс компаний малой капитализации США (Russel2000) — самая сильная перекупленность за всю историю: значение индекса на 40% выше чем 200-дневная скользящая средняя

👉 исследование BofAML: доля инвесторов, которые берут риск выше нормального >20% — максимум за всю историю

👉 Credit Suisse: с начала 2020г, доля физиков в общей глобальной торговой активности выросла вдвое — с 15% до 30%

👉 BofA предупреждает: если экономика ускорится, это может привести к резкому скачку инфляции, ралли на товарных рынках — предвестник инфляционного давления

👉 Citi: индикатор Паника/Эйфория = 2, такой эйфории не было по меньшей мере с 1987 года

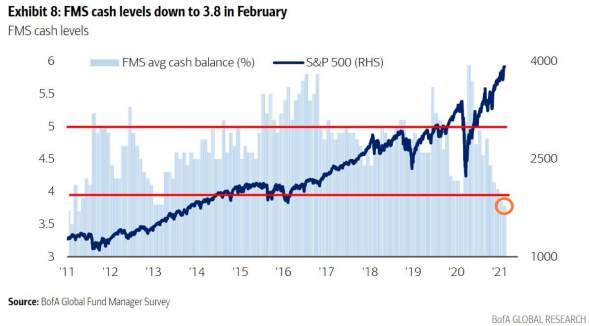

👉 Опрос BofA: уровень кэша в портфелях управляющих 3.8%. это минимум за 10 лет. Даже в марте 2020 было 4%.

ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]!

- 16 февраля 2021, 03:35

- |

![ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]! ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]!](/uploads/images/04/59/62/2021/02/16/c4fdd9e893.jpg)

Хотел написать просто комментарий вот к этому посту главного смартлабовского поциента, но я у него забанен, поэтому придется написать отдельным постом. В посте, в общем, нас кормят стандартной теоризаговорщецкой ботвой про то, что «знакомый из банка, который управляет деньгами одного миллиардера, звонит сказать, что все пропало». При этом сам «знакомый из банка», видимо, уже обкусал себе все локти, поскольку не поучаствовал в ралли с апреля прошлого года, и спать не может — названивает прям каждое утро предупредить других инвесторов не зарабатывать деньги. А может, миллиардер за то, что его деньги не поучаствовали в ралли, уже вставил «знакомому из банка» паяльник, и обещает включить в розетку, «если сраный рынок вырастет еще хоть на 10%», вот «знакомый из банка» и пытается разрулить ситуацию...

Я, в общем, тоже мог бы написать, что управляю деньгами миллиардеров, и не одного, и даже не рублевых, поэтому аргумент «одна бабка из банка, которая управляет деньгами миллиардера, сказала» несостоятелен. Но мы не будем бросать дешевые понты, а просто посмотрим на некоторые очевидные факты.

( Читать дальше )

Йа блондинко! Почему падает RGBI и Si? Объясните пожалуйста!

- 13 февраля 2021, 14:07

- |

Но хитрый план не сработал. Облигации бурят дно, и бакс падает тоже! Почему так? Что это значит? И почему подобные раскорреляции происходят в других инструментах, например нефть и индекс доллара?

Сказки инвесторов

- 12 февраля 2021, 12:39

- |

В прошлом годе внезапно заработал денег. Обрел желание стать инвестором после 6ти летнего перерыва. Начал в очередной раз копать тему. Но право такая чушня и муть эти инвестиции. Ваяю очередной пост на эту тему.

Предыдущие посты на тему инвестиций тут

https://smart-lab.ru/blog/638001.php

https://smart-lab.ru/blog/653910.php

https://smart-lab.ru/blog/664879.php

https://smart-lab.ru/blog/574152.php

У инвесторов дополна мифов и сказок. Есть миф о пассивных инвестициях в индексы. Типа индексы на широкий рынок всегда растут и якобы купив эти чудесные индексы можно прям сказочно разбогатеть. И особенно тешит хомячье мысль что индекс сразу сходу забарывает 80% профессиональных управляющих. Типа купил индекс – переиграл по доходности профи.

Давайте окунемся в чудесный мир сказок и розового говна в ушах инвесторов и мечтаний о сказочном бабле.

1 Я полностью согласен что инвестирование в индекс перебарывает аж 80% профессиональных управленцев. Т.к 80% управленцев срать хотели на индекс и акции – они тупо занимаются облигациями, в которых совсем другие доходности, и они более предсказуемые.

( Читать дальше )

И снова о торговле ОФЗ и Дени колами.

- 27 января 2021, 12:58

- |

Господа, у одного персонажа на сайте есть очень хороший термин — Финансовая штанга. Я много прикалывался над ним, но фактически человек определил для себя некоторый риск, который он принимает на свой портфель. И это очень разумный с моей точки зрения подход.

В индустрии ДУ давно уже выбрали некоторые стандарты аллокаций портфелей, которые предлагаются клиентам в зависимости от их степени приемлемости риска. Грубо говоря, это смешанные портфели (риск/безриск 100-0, 50-50, 30-70, 10-90, 0-100). И если с риском вам более или менее все понятно, то с безриском (инструменты с фиксированным доходом) так читатели смартлаба и не разобрались. А именно облигации — наиболее торгуемые инструменты в мировой практике. И именно облигации являются самыми популярными вложениями у институционалов. Но облигация облигации рознь.

Так один читатель недоумевает — как у него могло по результатам 3-4 месяцев вложение в Бпиф облигаций оказаться в убытке, не понимая, что зашито в том пифе. Другой, устраивая конкурс «портфельных инвесторов», предлагает в качестве безриска 10-летнее ОФЗ, не догадываясь, что вола 10-летнего бонда не сильно отличается от волы индексов акций. Очевидно же, что классический безриск — это вложения в инвестиционные облигации с короткой дюрацией. Ну и вообще, жесть, когда физики заходят в бумаги джанков — мусора (ВДО — это какое-то уж слишком пафосное название.), абсолютно не зная эмитента изнутри. Впрочем, есть случаи и жесткого обмана со стороны эмитентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал