Избранное трейдера Дмитрий

Прощай ооомеееерика О-О-О )))

- 21 августа 2020, 10:19

- |

Прощай ооомеееерика О-О-О )))

Чет как то не везет мне с америкой. На начало года счет был 78к баксов. И куча технических проблем по тслабу. Потом на падении боты распилились и дошли до 65к в марте. Причем один бот слил -100%, а другой -80%. Но потом все пошло в отскок и в середине июля боты набили 90.5к в прыжке, я уж думал что в этом году увижу 100к на счете, но 2 неудачные сделки в АМД, когда она слетала на +20% гэпом, а потом еще гэпом 16% https://finviz.com/quote.ashx?t=AMD отбросили меня на 82к. И тут торговля встала колом.

Брокер Церех Секьюитез Лимитед ( субброкер IB ) объявил что закрывается. Деньги подвисли. Вывод средств уже 15 дней идет. Отписываюся тем, что дескать IB не могут выводить в российские банки напрямую, а только через цепочку аж из 4ех банков. И типа счас-счас мы вам все отдадим. Имхо деньги уже скрали. (если не скрали то потом так и напишу — не скрали).

( Читать дальше )

- комментировать

- 11.5К | ★50

- Комментарии ( 94 )

Большая подборка полезных ресурсов для инвестиций на американском рынке

- 18 августа 2020, 19:45

- |

Отобрал самые лучшие и удобные сервисы для поиска акций. Среди множества торговых инструментов на американских рынках (и не только) эти ресурсы помогут вам отобрать лучшие акции для торговли и инвестиций. И некоторые другие ресурсы.

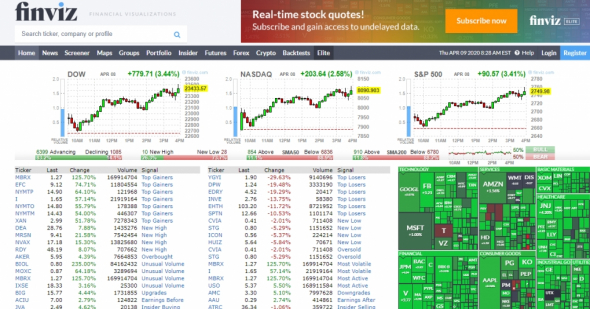

1.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

2. Google Finance

https://www.google.com/finance/stockscreener

Разработка от компании Гугл. Позволяет отслеживать новости по выбранным акциям и облегчает отбор путем ввода нужных критериев.

( Читать дальше )

Самые полезные книги для финансового аналитика

- 21 июля 2020, 09:55

- |

(не считая Дамодарана и Грэма)

После подкаста об экзамене CFA поступили сообщения с вопросами о лучших книгах для финансового аналитика. Выбрал те, что оказали на меня наибольшее влияние. Список составлен от простого к сложному.

1. Питер Линч: Метод Питера Линча, Переиграть Уолл стрит

Сверхдоступным языком об инвестиционном подходе от одного из самых успешных управляющих. Метод в целом сводится к покупке растущих компаний по адекватным ценам, но количество полезной дополнительной информации для начинающего аналитика радует — опасность инвестиций в циклические компании, чем объясняется разница в уровне мультипликаторов и много другого.

2. Джоэл Гринблатт: The Little Book That Still Beats the Market

( Читать дальше )

3 полезных сайта для работы на СПБ

- 23 мая 2020, 22:03

- |

В апреле начал работать с СПБ. появилась необходимость в подборе акций- это у нас не так много их и основные на слуху. А в мире и даже на СПБ- прям глаза разбегаются.

1. Вначале я попытался использовать англоязычные скринеры акций. Вышло не очень- большой части акций торгующихся в мире (а это и США и европа и китай/индия/турция) у нас на СПБ нет. находишь акцию, проверяеш а купить нельзя. Список на сайте самой биржи неудобный и малофункциональный. Но есьб и спец скринер именно по СПБ http://geolenta.com/

2.www.chartmill.com. Годно. И в демодоступе даёт смотреть то чего на бесплатном доступе(finviz,investing..) нет, а на гуру фокус и zack стоит не дешево- допустим z-score,f score. Годно!

3.ну и третий сайт в отличи от первых двух довольно известен, но всё же упомяну- https://simplywall.st/. Инфографика замечательная, наглядно и понятно даже новичкам.

p.s. а скажите кто знает- где можно бесплатно смотреть вертикальные объёмы?

Как российские инвесторы могут оптимизировать налоги. Часть 1 — брокерские счета

- 19 мая 2020, 16:19

- |

Любой инвестор хочет получить больше денег от инвестиций. Однако там, где есть доход, есть и налоги. Если снизить размер налогов, в вашем портфеле останется больше денег и вы быстрее придете к своим целям.

Российский налоговый кодекс позволяет снизить НДФЛ от инвестиционного дохода, не платить его или вернуть уже уплаченный налог. Для этого есть разные способы.

Рассказываем про основные варианты оптимизации налогов согласно НК РФ. Сегодня поговорим про брокерские счета, а в следующей части расскажем про ИИС и связанные с ними вычеты.

Добавляйте в избранное, чтобы не потерять!

Вычет по сроку владения («трехлетняя выгода»)Этот вычет позволяет освободить от налогов весь доход или часть дохода от продажи ценных бумаг, если вы не продаете их три года с момента приобретения.

Вычет применяют к доходу от продажи акций, облигаций, паев ETF и БПИФов, которые торгуются на российских биржах. Еще его можно применить к доходу от продажи паев открытых ПИФов российских управляющих компаний. Эти активы должны быть куплены, получены в дар или наследство в 2014 году или позже.

( Читать дальше )

Бэктест мультипликаторов PE, PS, PB и других

- 18 мая 2020, 15:22

- |

Когда-то давно я устроился на работу в небольшой брокерской компании. Помню, первый вопрос на рабочем месте от начальника отдела, старого многоопытного спокойного еврея, поверг меня в шок: «Покажите как вы определяете лучшие акции?» А я-то думал, мне все расскажут и покажут! Сильно смутившись, я начал что-то лепетать про P/E, P/S и количество абонентов. «Ну это фигня какая-то! Идите думайте» — тихим голосом неожиданно изрек вежливый начальник, во мгновенье растоптав во мне всякое самоуважение. Я думал — меня уволят в ту же неделю, но оказалось, это нормальный способ руководства у шефа. Дело было в крайне презрительном отношении начальника к P/S, ведь этот коэффициент не учитывает долги компании. Тогда, в начале нулевых стандарты задавал Стивен Дашевский, прекрасный аналитик из Атона. Этот экспат, рулевой и светоч аналитиков, любил и продвигал три мультипликатора P/E, EV/EBITDA и EV/S. Эта тройка мультов и до сих пор на пьедестале в крупных домах, например в Сбербанк-КИБ. Проделав это исследование, я могу уверенно сказать, что мой подход в прошлом был не так уж и плох. А указанная тройка вовсе не объект для поклонения, другие параметры работают не хуже.

( Читать дальше )

- комментировать

- 12.5К |

- Комментарии ( 57 )

Вперед! должен кукарекать, петух по утру. тогда ему бы цены не было.

- 22 апреля 2020, 20:34

- |

Пауло Коэльо

Если ты не знаешь, чего хочешь, ты в итоге останешься с тем, чего точно не хочешь.

Чак Паланик

Чтобы дойти до цели, надо идти.

Оноре де Бальзак

Это своего рода забава, делать невозможное.

Уолт Дисней

Если люди не смеются над вашими целями, значит ваши цели слишком мелкие.

Азим Премжи

Пробуйте и терпите неудачу, но не прерывайте ваших стараний.

Стивен Каггва

К черту все! Берись и делай!

Ричард Брэнсон

Мы сами должны стать теми переменами, которые хотим видеть в мире.

Махатма Ганди

Препятствия – это те страшные вещи, которые вы видите, когда отводите глаза от цели.

Генри Форд

Постановка целей является первым шагом на пути превращения мечты в реальность.

Тони Роббинс

Быть самым богатым человеком на кладбище для меня не важно… Ложиться спать и говорить себе, что сделал действительно нечто прекрасное, — вот что важно!

Стив Джобс

( Читать дальше )

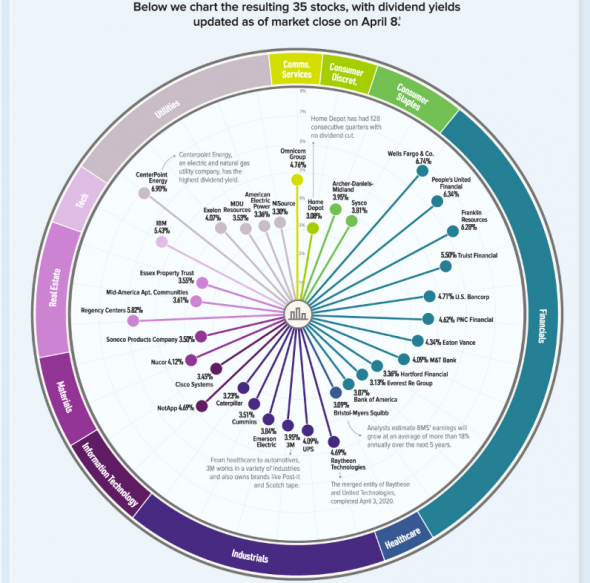

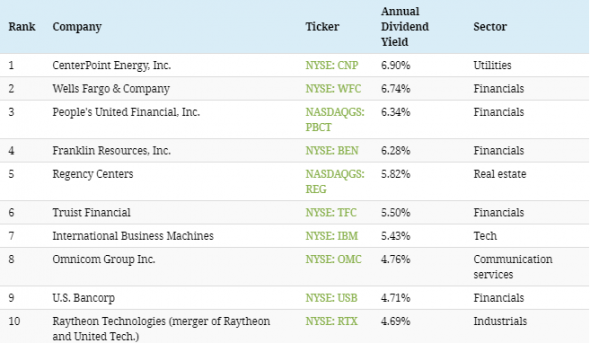

35 лучших акций с дивидендной доходностью на рынке США.

- 13 апреля 2020, 22:05

- |

По оценкам Goldman Sachs, дивиденды по акциям S&P 500 в этом году снизятся на 25%.

К каким акциям могут обратиться инвесторы для получения стабильного распределения и относительно высокой дивидендной доходности?

35 акций, которые могут соответствовать этим критериям, по данным Goldman Sachs.

Goldman Sachs определил акции из индекса Russell 1000.

Минимальная годовая дивидендная доходность составляет 3%

Кредитный рейтинг S&P не менее BBB+

Достаточно наличных денег на руках у компании

Сильный баланс

”Разумные" коэффициенты выплат

( Читать дальше )

- комментировать

- 15.3К |

- Комментарии ( 13 )

Большой бэктест стратегии Momentum на ММВБ. Или почему покупать акции на отскок – плохая идея?

- 07 апреля 2020, 18:33

- |

Привет, новая неделя – новый бэктест факторной стратегии на Мосбирже. В прошлый раз была проверена стратегия Value через мультипликаторы P/E и P/BV https://smart-lab.ru/blog/609357.php В этот раз мы проверили стратегию Momentum на российских акциях.

Суть ее очень проста – покупаем акции, которые сильнее всего выросли за последние 6 месяцев и шортим акции с худшей динамикой цены за тот же период. Стратегия получается рыночно нейтральной (в теории, на самом деле — корреляция с рынком очевидна) и если у такого лонг-шорт портфеля есть положительная доходность, то мы можем сказать, что на Мосбирже есть моментум эффект.

Воспользовавшись поиском по Смартлабу можно найти несколько интересных исследований по моментуму (если что-то упущено, пожалуйста, дайте ссылку в комментариях) – «Есть ли сила в моментуме» от at6 https://smart-lab.ru/blog/596080.php и «Как обогнать индекс (пример выигрышной торговой стратегии)» от AlexChi https://smart-lab.ru/blog/499362.php

( Читать дальше )

- комментировать

- 11.2К |

- Комментарии ( 29 )

Дандо инвестор. Подход успешных ивестиций

- 04 апреля 2020, 15:35

- |

Нам в голову в любой классической финансовой литературе часто вбивают мысль, что чем выше риск тем выше доходность. Поэтому если вы хотите серьезно заработать в жизни вам нужно брать большие инвестиционные риски. Этот подход считается классическим. Но, так ли это на самом деле?

Дандо Инвестор(Dhando Investor) очень крутая книга для понимания особого подхода в инвестициях. Написал книгу Мониш Пабрай(Monish Pabrai www.chaiwithpabrai.com). Скорее всего мало кому известная личность на территории русскоязыного пространства. Все знают Баффета, но мало кто знаета Мониша.

Так вот Мониш считает, что можно достигать крутых результатов в инвестировании не беря большой инвестиционный риск. Его философия заключается в «low risk, high return». И это то, о чем он пишет в своей книге «Dhando Investor».

Книга классная. В ней он достаточно много рассказывает кейсы из жизни, когда люди достигали больших высот в инвестициях практически не рискую ничем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал