Избранное трейдера Falcone

Разобрал все 42 стратегические инициативы, куда Правительство РФ вложит 4,6 трлн руб. в ближайшие 10 лет

- 13 октября 2021, 12:07

- |

На днях Правительство утвердило 42 стратегические инициативы развития РФ. Это федеральные проекты, которые будут внедряться до 2030 года и охватят различные стороны жизни граждан: от экологии до беспилотников.

Планируется потратить на их реализацию около 4,6 трлн рублей из федерального бюджета и Фонда национального благосостояния, также планируется привлекать частные инвестиции.

Вник во все инициативы и заодно подготовил краткое описание всех проектов. Можно составить представление, куда будет двигаться страна.

Вот ссылка на распоряжение Правительства.

Вот ссылка на подробное описание всех инициатив.

Технологический рывок

Беспилотные логистические коридоры

( Читать дальше )

- комментировать

- 11.1К | ★27

- Комментарии ( 78 )

Квантовая биология. Начало

- 11 октября 2021, 22:19

- |

Мы живем в такое удивительное время, когда зарождается квантовая биология.

Физики уже как столетие изучают квантовую физику, но мало кому приходило в голову, что причудливые квантовые эффекты встроены в живые организмы. Книга Джим Аль-Халили и Джонджо Макфаддена «Жизнь на грани. Ваша первая книга о квантовой биологии» рассказывает о первых попытках ученых найти квантовые эффекты в биологии.

Изучение начинается с птицы малиновки. Птица и птица, что тут такого? Так вот загадка, как она ориентируется на местности во время перелетов? Известно, что навигацию она осуществляет за счет прощупывания магнитного поля Земли. Но напряжение магнитного поля слишком мало, чтобы преобразоваться в химическую связь в клетке и дать сигнал мозгу птицы, куда лететь. Это напряжение составляет менее одной миллиардной количества энергии, необходимого для того, чтобы разрушить или создать химическую связь. Какой-то другой механизм задействован в навигации. И скорее всего он основан на явлениях квантовой физики.

( Читать дальше )

51 757% на пересечении простых скользящих средних в 2021 году

- 11 октября 2021, 17:53

- |

— дневной таймфрейм

— комиссия 0.05% за сделку

— вход: короткая скользящая оказывает выше длинной

— выход: короткая скользящая средняя ниже длинной, то есть только лонг

— каждый раз входим на 95% от капитала

49 тикеров с 2005 года:

— топ 10 по капитализации из SP500: AAPL, MSFT, AMZN, FB, GOOGL, GOOG, TSLA, NVDA, JPM, JNJ

— топ 10 по капитализации американских ETF: SPY, IVV, VTI, VOO, QQQ, VEA, IEFA, AGG, VTV, VUG

— MOEX10: MAGN, GMKN, POLY, GAZP, SBER, YNDX, LKOH, ROSN, AFKS, TATN

— фьючерсы с мосбиржи: Si, RTS, BR, GOLD, SBRF

— топ 10 крипты по стоимости: BTCUSDT, ETHUSDT, BNBUSDT, ADAUSDT, XRPUSDT, DOGEUSDT, DOTUSDT, SOLUSDT, UNIUSDT, LINKUSDT, LTCUSDT, LUNAUSDT, MATICUSDT, ICPUSDT

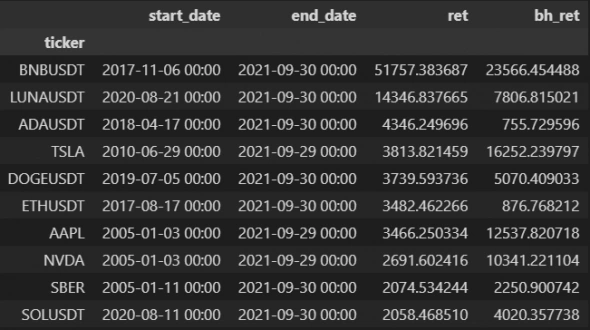

Я сейчас ковыряю backtrader, поэтому на нём и тестировал. Посмотрим что там у нас получилось. Вот топ 10 тикеров по доходности. Доходность в процентах.

Топ 10 тикеров по доходности. Неплохо для элементарной стратегии.

Что видим? В топах крипта. Собственно не удивительно, с такой волатильностью.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 65 )

ДТС №3: Как заработать на дивидендах МТС и Татнефти 11.10.2021

- 10 октября 2021, 17:26

- |

ДТС №3: Как заработать на дивидендах МТС и Татнефти 11.10.2021

Введение

08.10.2021 последний день с дивидендами торговались акции МТС (MTSS) и Татнефти (TATN). Уже в понедельник 11.10.2021 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

Пристроил кэш

- 07 октября 2021, 12:08

- |

После последней ребалансировки в портфеле образовался лишний кэш.

Исходя из текущей конъюнктуры на рынке газа решил прикупить немного Акрона на среденесрок.

Он производит азотные удобрения с использованием природного газа.

Вот технология:

- получение водорода методом паровой конверсии (риформинга) метана и природного газа,

- производство аммиака и азотной кислоты,

- выпуск на их основе комплекса азотных удобрений.

Выводы делайте сами.

Всем успехов в торгах.

Ожидать buyback от Татнефти в ближайшее время не приходится - Финам

- 06 октября 2021, 17:22

- |

Учитывая, что у «Татнефти» был и остаётся почти нулевой чистый долг, «байбэк» в ситуации падения акций выглядит логичным решением. Это локально поддерживает котировки и показывает уверенность менеджмента в том, что акции компании в ближайшие годы будут расти. Однако менеджмент татарского нефтяника в последнее время крайне консервативно относится к выплатам акционерам, что, вероятно, связано с неопределённостью относительно будущего сверхвязкой нефти. На этом фоне ожидать «байбэка» в ближайшее время не приходится.Кауфман Сергей

ФГ «Финам»

При этом, на наш взгляд, сейчас среднесрочные перспективы «Татнефти» постепенно улучшаются. Высокие цены на нефть, сохраняющийся дефицит на рынке и снятие ограничений ОПЕК+ могут подтолкнуть правительство к хотя бы частичному возвращению льгот по добыче сверхвязкой нефти. В то же время отставание акций «Татнефти» от сектора и цен на нефть выглядит избыточным даже с учётом имеющегося негатива из-за неопределённости с размером дивидендов. Отметим, что в наиболее позитивном сценарии компания может вернуться к реализации представленной ещё в 2018 году долгосрочной стратегии, предполагающей рост добычи, хотя полноценно рассчитывать на это пока рано.

На этом фоне мы позитивно настроены по отношению к акциям «Татнефти». Наша целевая цена по обыкновенным акциям составляет 670,1 руб., а по привилегированным – 636,6 руб., что соответствует апсайду 19,3% и 23,4% соответственно.

Как волны социального настроения создают и разрушают богатство: Индия (перевод с elliottwave com)

- 28 сентября 2021, 19:11

- |

Учитывая негативные настроения того времени, новые политические лидеры Индии построили сильно протекционистскую экономическую систему, управляемую бюрократами и закрытую для внешнего мира. Она стала известна как лицензионная власть, система, в которой до 80 государственных учреждений должны были быть удовлетворены, прежде чем частные компании могли что-либо производить, и даже если бы лицензия была выдана, правительство все равно регулировало бы производство. По мере взлета бычьего рынка 1980-х сменяющие друг друга правительства приступили к либерализации экономики, но эти усилия в основном ограничивались технологическим сектором. Чтобы действительно встряхнуть систему, потребуется кризис: после коррекции вниз в 1991 году Индия столкнулась с кризисом платежного баланса, когда рупия упала по отношению к доллару США почти на 30% в этом году. В период кризиса и после него правительство ускорило отмену лицензионной власти, создало систему поощрения иностранных инвестиций и начало процесс приватизации публичных компаний посредством размещения акций на фондовом рынке. Политика невмешательства в жизнь сейчас набирала силу. Результатом стало ошеломляющее улучшение основных показателей Индии, которое стало особенно очевидным к концу бычьего движения вверх с 2003 по 2008 год. Например, в своей аналитической записке от октября 2007 года Организация экономического сотрудничества и развития отметила, что в Индии «Годовой рост ВВП на душу населения ускорился с 1¼ процента за три десятилетия после обретения независимости до 7½ процента в настоящее время», и что «ускоренный экономический рост помог сократить бедность, которая начала сокращаться в абсолютном выражении». Самую высокую оценку организация удостоила «секторов инфраструктуры, открытых для конкуренции, таких как телекоммуникации и гражданская авиация, [где] частный сектор оказался чрезвычайно эффективным, а рост был феноменальным».

Учитывая негативные настроения того времени, новые политические лидеры Индии построили сильно протекционистскую экономическую систему, управляемую бюрократами и закрытую для внешнего мира. Она стала известна как лицензионная власть, система, в которой до 80 государственных учреждений должны были быть удовлетворены, прежде чем частные компании могли что-либо производить, и даже если бы лицензия была выдана, правительство все равно регулировало бы производство. По мере взлета бычьего рынка 1980-х сменяющие друг друга правительства приступили к либерализации экономики, но эти усилия в основном ограничивались технологическим сектором. Чтобы действительно встряхнуть систему, потребуется кризис: после коррекции вниз в 1991 году Индия столкнулась с кризисом платежного баланса, когда рупия упала по отношению к доллару США почти на 30% в этом году. В период кризиса и после него правительство ускорило отмену лицензионной власти, создало систему поощрения иностранных инвестиций и начало процесс приватизации публичных компаний посредством размещения акций на фондовом рынке. Политика невмешательства в жизнь сейчас набирала силу. Результатом стало ошеломляющее улучшение основных показателей Индии, которое стало особенно очевидным к концу бычьего движения вверх с 2003 по 2008 год. Например, в своей аналитической записке от октября 2007 года Организация экономического сотрудничества и развития отметила, что в Индии «Годовой рост ВВП на душу населения ускорился с 1¼ процента за три десятилетия после обретения независимости до 7½ процента в настоящее время», и что «ускоренный экономический рост помог сократить бедность, которая начала сокращаться в абсолютном выражении». Самую высокую оценку организация удостоила «секторов инфраструктуры, открытых для конкуренции, таких как телекоммуникации и гражданская авиация, [где] частный сектор оказался чрезвычайно эффективным, а рост был феноменальным».Этот успех, казалось, застопорился в течение нескольких лет после мирового финансового кризиса, но к всеобщим выборам 2014 года стало ясно, что был достигнут политический консенсус лидеров трех ведущих политических кругов в пользу снижения экономической роли государства. Похоже, что все партии согласились с необходимостью экономической либерализации. Отмечая консенсус, 1 марта 2014 г. журнал Economist задался вопросом: «Не прячется ли призрак Маргарет Тэтчер в индийской политике?». В конце концов, индийские избиратели выбрали из трех наибольшего сторонника бизнеса, Нарендру Моди, который ускорил усилия по либерализации, поскольку бычий рынок третьей волны пошел полным ходом. За последние пять лет правительство упростило процесс объявления несостоятельности и банкротства; упростило систему налогообложения товаров и услуг; понизила корпоративные налоги; провело мучительные реформы по либерализации сельскохозяйственного сектора; отобрало четыре государственных банка для приватизации; и совсем недавно, в августе 2021 года, объявило, что в течение четырех лет будут монетизированы государственные активы на сумму 81 миллиард долларов. Общее впечатление таково, что правительство серьезно относится к реформам сейчас на последних этапах волны III роста, как и на последних этапах волны роста в начале 1990-х годов.

Как и в начале 1990-х, государство выходит из экономики, потому что у него нет другого выхода. Это потому, что государственные субсидии стали огромным бременем, и обществу необходимо создавать миллионы новых рабочих мест каждый год для растущего населения. Но отчаяние, движущее экономической либерализацией, в конечном итоге приведет к росту и благосостоянию — точно так же, как Китай испытал на себе бычий рынок, закончившийся в 2007 году. Фактически, недавняя приватизация в Индии кажется нам похожей на усилия Китая в 1990-х годах по снижению роли, которую государственные предприятия играли в экономике в разгар бычьей волны роста по Shanghai Composite. На данный момент мы сохраняем наш волновой прогноз для индийских акций, но относительно небольшое снижение в 2020 году и недавний сдвиг в сторону невмешательства в Индии могут фактически поддержать альтернативный подсчет, который предполагает, что Sensex теперь может расти.

Заключение

В соответствии с нашими социономическими наблюдениями о тенденциях позитивного и негативного социального настроения, недавние изменения в политике в Китае и Индии подтверждают наши волновые подсчеты для соответствующих фондовых рынков. Погрязший в медвежьем рынке Shanghai Composite, Китай атакует его самые успешные компании и отдельных лиц, таких как коррумпированные чиновники, успешные предприниматели и сверхбогатые знаменитости, в рамках кампании по перераспределению огромного богатства, накопленного этими людьми за предыдущие десятилетия. Напротив, поскольку индекс Nifty 50 достиг рекордных максимумов за последние годы, Индия предприняла шаги по снижению роли государства в экономике с целью создания благосостояния и увеличения занятости. Кроме того, наши волновые подсчеты показывают, что доминирующие тенденции настроения в каждой стране должны сохраняться как минимум еще несколько лет, что подразумевает продолжающееся разрушение богатства в Китае и продолжающееся создание богатства в Индии.

( Читать дальше )

Почему когда ситуация вырисовывается "100% лонг или шорт стопудов" как правило все наоборот?

- 27 сентября 2021, 15:17

- |

- ответить

- 880 |

- Ответы ( 23 )

Компании с ежемесячными дивидендами

- 21 сентября 2021, 17:20

- |

Кстати, в комментариях меня спросили:

«Вопрос почему рынок эти дивы не видит, и не исправляет ситуацию, или мы все таки, чего-то не знаем или не видим.»

Ответ очень прост: всё внимание рынка приковано к крупным компаниям типа Apple, Tesla или Microsoft, у которого дивидендная доходность аж 0,8% годовых :)

А хорошие средние компании просто никто не знает и не покупает.

Так вот я рассказываю про именно такие малоизвестные, при этом стабильные и высокодоходные компании:

1. Pembina Pipeline Corporation (PBA)

Корпорация владеет трубопроводами, по которым транспортируются жидкие углеводороды и продукты природного газа, произведенные в Западной Канаде.

Также владеет предприятиями по сбору и переработке газа, инфраструктурой и логистикой нефти и природного газа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал