Избранное трейдера Dubrowskiy

🔥 Основным риском IPO Совкомбанка является... IPO Совкомбанка

- 03 декабря 2023, 17:11

- |

Добрый день, друзья!

Прочитав заголовок этой статьи, читатель может подумать, что в него закралась опечатка. Однако, никакой опечатки нет и далее мы покажем, что предстоящее IPO Совкомбанка может стать причиной падения как для российского фондового рынка в целом, так и для IPO Совкомбанка в частности.

*****

В ближайшее время на Московской бирже пройдёт IPO Совкомбанка, который входит в десятку крупнейших банков РФ по активам и капиталу.

Цена размещения составит от 10,50 до 11,50 руб. за акцию, исходя из чего свою рыночную капитализацию банк оценил в сумме от 200 до 219 млрд руб. Объем размещения составит 10 млрд руб. С учетом информации о том, что количество заявок уже превысило объем предложения, можно ожидать, что размещение пройдёт по верхней границе ценового диапазона.

В первую очередь оценим ключевые финансовые индикаторы эмитента.

Финансовая отчетность компании (см. здесь: https://sovcombank.ru/about/finances), позволяет сделать вывод о том, что за 9 месяцев 2023 г. чистая прибыль банка составила 76,4 млрд руб.

( Читать дальше )

- комментировать

- 8К | ★11

- Комментарии ( 41 )

Как не платить налоги в конце года?

- 17 сентября 2023, 15:06

- |

Есть схемы не платить? Вроде где то слышал, что можно убытки прошлого года можно зачесть в прибылях этого и так не заплатить. Прошу поправить если не прав.

И да, я в облигации не собираюсь, просто сейчас это тренд)

США нужен тяжелый кризис, но не в США

- 17 сентября 2023, 13:40

- |

Одним из элементов текущей борьбы с инфляцией и борьбы с Россией, было давление на цены на нефть за счет реализации стратегических запасов. Это хорошо работало какое-то время, но в условиях растущей экономики (читай растущего спроса на нефть) и контрответных мер в виде сокращения производства от ОПЕК+, на длинном горизонте это привело росту рисков энергетической безопасности США.

На сегодняшний день стратегические запасы на историческом минимуме, а также на минимуме расчетное число дней, которое штаты могут протянуть на этих запасах. Очевидно, эту ситуацию надо как то выруливать и пополнять хранилища, но как?

Покупать по рынку сейчас дорого, что также приведет к росту спроса и к еще большему росту цен, а это стирает напрочь все предыдущие усилия. В итоге штатам, чтобы убрать этот риск нужен кризис и значительное падение цен на нефть, чтобы они комфортно смогли пополнить пустеющие запасы.

Каким образом они могут это сделать? Первый способ — экономический. Запускаем циклический кризис, наблюдаем торможение экономики, рост рисков ликвидности за пределами штатов, где все выстраиваются на поклон к ФРС, и вуаля, дело в шляпе — инфляция побеждена, а также стратегический конкурент лишился главного источника финансирования.

( Читать дальше )

Мультипликаторы для оценки акций 📈

- 11 сентября 2023, 16:56

- |

P/E — Price to Earnings или соотношение цены акции к чистой прибыли на акцию, также он показывает соотношение рыночной капитализации ко всей чистой прибыли компании за год. Пожалуй, самый известный и самый базовый среди всех мультипликаторов, по нему определяется справедливая рыночная оценка компании и стоимость её акций. Для каждого рынка и даже отрасли экономики есть своя примерная норма данного показателя — нужно смотреть на рыночную конъюнктуру.

P/BV (P/B) — Price to Book Value или просто Price to Book. Показывает соотношение капитализации компании к сумме всех её балансовых активов. По этому мультипликатору оценивают насколько акция фундаментально недооценена/переоценена. Значение меньше 1 — компания фундаментально недооценена — такое встречается редко на развитых рынках, а вот для России явление регулярное.

EV/EBITDA — Enterprise Value/EBITDA. По порядку: EV — это справедливая стоимость компании, которая складывается из рыночной капитализация + все долговые обязательства − доступные денежные средства компании. EBITDA, в свою очередь, вообще можно считать ещё одним отдельным мультипликатором — это прибыль компании до выплаты процентов, налогов и амортизации.

( Читать дальше )

На сколько вырастут российские акции?

- 02 сентября 2023, 13:56

- |

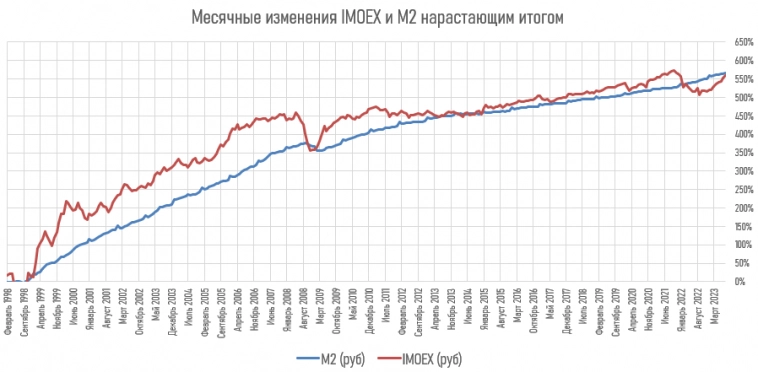

В рублевой системе координат российские акции вырастут на столько же, на сколько российские схематозники увеличат количество рублей внутри страны. Доказательство причинно-следственной связи этих показателей можно увидеть на графике, который способен построить пятиклассник:

Графики отражают месячные изменения M2 и IMOEX нарастающим итогом в правых колонках таблицы:

( Читать дальше )

Бо-о-ольшой обзор Мечела

- 30 августа 2023, 19:07

- |

Садись, нам надо поговорить об Игоре.

Да не о том, о другом Игоре. Об Игоре Зюзине и его компании Мечел, которая после полуторалетнего перерыва выпустила отчет по МСФО.

Что такое Мечел

Это осень. Мечел – это огромный вертикально интегрированный холдинг с выручкой около 400 млрд рублей, который его владелец на пару со своим подельником собрал в нулевые из говна и палок в кредит. На тот момент такая стратегия соответствовала духу времени, поскольку росло вообще все, и благодаря щедрым банкирам, непредусмотрительно оплатившим весь этот банкет, на сегодняшний день в состав холдинга входят следующие компании:

- ПАО «Южный Кузбасс» (УК ЮК)… Россия Добыча угля январь 1999 г. 99,1%

- ПАО «ЧМК» (ЧМК)… Россия Металлургия декабрь 2001 г. 93,7%

- АО «ВМЗ» (ВМЗ)… Россия Металлургия май 2002 г. 93,3%

( Читать дальше )

- комментировать

- 12.4К |

- Комментарии ( 39 )

Статистика, графики, новости - 25.07.2023

- 25 июля 2023, 04:18

- |

Доброе утро, всем привет!

Дорогие друзья, тут в пятницу многих в телеграмах основательно качнуло. В экономических канальчиках немедленно был поднят флаг глобальной и неотвратимой зрады. Ну всё как обычно… Рашка летит в пропасть, Эльвира — ваще профнепригодна и всё вот такое в этом духе.

Давайте еще раз посмотрим, что случилось и почему. Собственно, Эльвира Сахипзадовна все достаточно на пальцах объяснила в своём заявлении. Но наши граждане слушать главных лиц страны не любят. Поэтому и не слушают. А читают телеграм-канальчики. В которых — оп, провернули колесо на абзац взад-назад — в которых беспросветность, всё пропало и пора валить. Поэтому вкратце ретранслируем гражданку Набиуллину.

Итак, в пятницу была поднята ключевая ставка до 8,5%. Сразу на 1%. Слабые головой граждане немедленно умерли и закричали — что же это происходит! Да как так можно! Почему-то диванные экономисты не знают, что ключевая ставка — это инструмент, с помощью которого Банк России (да и любой другой центробанк) влияет на экономику. Её можно как опускать, так и, о ужас, поднимать. И оба этих процесса абсолютно нормальны.

( Читать дальше )

🧮 Квартальные отчеты крупнейших мировых компаний

- 24 июля 2023, 08:18

- |

среди отчитывающихся на неделе:

Ryanair Holdings (понедельник, 24/07, до открытия рынка)

Kimberly-Clark (вторник, 25/07, 13:00)

General Motors (вторник, 25/07, 13:30)

Verizon Communications (вторник, 25/07, 14:00)

3M (вторник, 25/07, до открытия рынка)

Anglo American (вторник, 25/07, до открытия рынка)

Archer-Daniels-Midland (вторник, 25/07, до открытия рынка)

General Electric (вторник, 25/07, до открытия рынка)

Unilever (вторник, 25/07, до открытия рынка)

Alphabet (среда, 26/07, до 7:00)

LVMH Moet Hennessy Louis Vuitton (среда, 26/07, до 7:00)

Microsoft (среда, 26/07, до 7:00)

Texas Instruments (среда, 26/07, до 7:00)

Visa (среда, 26/07, до 7:00)

Equinor (среда, 26/07, 8:00)

Danone (среда, 26/07, 8:30)

Rio Tinto (среда, 26/07, 9:15)

Nissan Motor (среда, 26/07, 9:25)

Banco Santander (среда, 26/07, до открытия рынка)

Boeing (среда, 26/07, до открытия рынка)

British American Tobacco (среда, 26/07, до открытия рынка)

Coca-Cola (среда, 26/07, до открытия рынка)

Lloyds Banking Group (среда, 26/07, до открытия рынка)

( Читать дальше )

На что влияет ключевая ставка и как очень легко ее прогнозировать

- 23 июля 2023, 16:45

- |

Наша цель — определить на что влияет пятничное решение ЦБ повысить ключевую ставку на 1%, с 7,5% до 8,5%.

Для того, чтобы прийти к этой цели, нам необходимо решить несколько задач:

1. Почему ставка была повышена и как прогнозировать это самое повышение;

2. Для чего Центральный Банк России повышает/понижает эту самую ставку.

Итак, погнали.

1. Почему ставка была повышена и как прогнозировать это самое повышение?

Для ответа на этот вопрос можно применить два логических метода: анализ ожиданий рынка и анализ первичных данных.

1.1. Анализ ожиданий рынка.

В качестве результирующей части, в рамках ожиданий рынка, можно выделить положение Кривой бескупонной доходности (КБД Московской биржи), а также ставку RUONIA. КБД показывает различные горизонты ожидания рынка, а RUONIA краткосрочные.

Для того, чтобы понять изменение ключевой ставки в рамках КБД достаточно посчитать дюрацию любой ОФЗ на день изменения ключевой ставки в прошлый раз (19 сентября 2022 года — 7,5%) и на дату ожидаемой изменении ставки (21 июля 2023 года — 8,5%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал