Блог им. vds1234

🔥 Основным риском IPO Совкомбанка является... IPO Совкомбанка

- 03 декабря 2023, 17:11

- |

Добрый день, друзья!

Прочитав заголовок этой статьи, читатель может подумать, что в него закралась опечатка. Однако, никакой опечатки нет и далее мы покажем, что предстоящее IPO Совкомбанка может стать причиной падения как для российского фондового рынка в целом, так и для IPO Совкомбанка в частности.

*****

В ближайшее время на Московской бирже пройдёт IPO Совкомбанка, который входит в десятку крупнейших банков РФ по активам и капиталу.

Цена размещения составит от 10,50 до 11,50 руб. за акцию, исходя из чего свою рыночную капитализацию банк оценил в сумме от 200 до 219 млрд руб. Объем размещения составит 10 млрд руб. С учетом информации о том, что количество заявок уже превысило объем предложения, можно ожидать, что размещение пройдёт по верхней границе ценового диапазона.

В первую очередь оценим ключевые финансовые индикаторы эмитента.

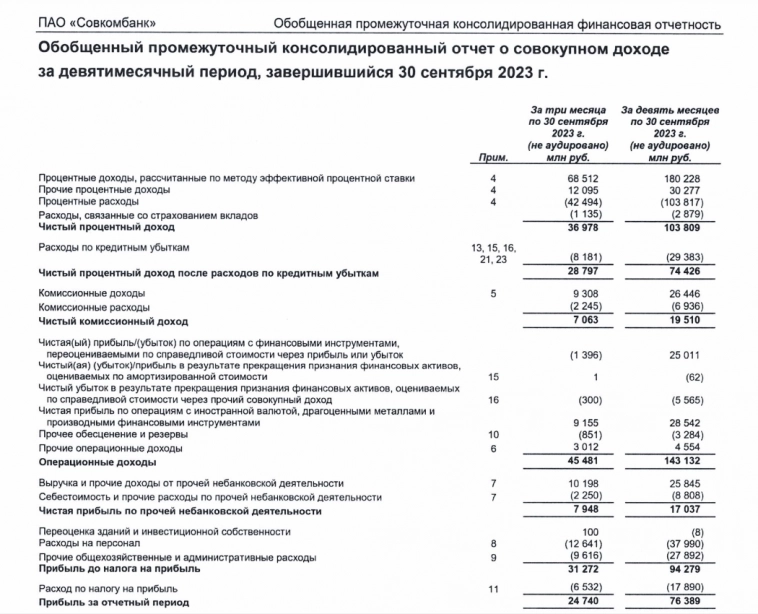

Финансовая отчетность компании (см. здесь: https://sovcombank.ru/about/finances), позволяет сделать вывод о том, что за 9 месяцев 2023 г. чистая прибыль банка составила 76,4 млрд руб.

Рентабельность собственного капитала банка за 9 месяцев 2023 г. превысила 28%, что превышает рентабельность СБЕРа (19%) и Тинькофф (23%).

Активы Совкомбанка с начала года выросли на 28% до 2,8 трлн руб., что также опережает темпы прироста конкурентов (СБЕР – 18%, Тинькофф – 20%).

Мультипликаторы Совкомбанка также можно оценить как приемлемые: P/E оценивается на уровне 2,3х (СБЕР – 5,4х, Тинькофф – 10,5х), P/BV составляет 1,0х (СБЕР – 1,0х, Тинькофф – 2.8х).

Таким образом, ключевые финансовые индикаторы Совкомбанка можно оценить положительно.

На этом хорошие новости заканчиваются

Рассчитаем ожидаемую дивидендную доходность Совкомбанка. В одном из недавних интервью совладелец и первый заместитель председателя правления Совкомбанка Сергей Хотимский заявил, что в ближайшей перспективе планируется направлять на выплату дивидендов 30% от чистой прибыли по МСФО.

Мы знаем, что мультипликатор P/E оценён руководством банка на уровне 2,3х (без учета ожидаемого привлечения средств на IPO). При этом банк оценил свою капитализацию от 200 до 219 млрд руб. (среднее – 209,5 млрд руб.). Тогда мы можем вычислить, что банк ожидает свою чистую прибыль за 2023 г. в сумме 91,1 млрд руб.

На дивиденды будет распределено 30% или 27,3 млрд руб. При этом недавно Совкомбанк уже выплатил 5 млрд руб. дивидендов, поэтому оставшаяся сумма выплаты дивидендов за 2023 г. составит 22,3 млрд руб.

Разделив 219 млрд руб. на 11,50 рублей за акцию мы можем рассчитать, что до IPO количество акций банка составляло около 19,045 млрд штук. В ходе IPO будет дополнительно размещено 909 млн. акций и их количество составит 19,954 млрд штук. Тогда ожидаемая величина дивиденда Совкомбанка на одну акцию составит 1,12 руб. или 9,7% от цены размещения (11,50 руб.).

Аналитики ожидают, что за 2023 г. СБЕР выплатит 33 рубля на акцию, что составляет 12,0% по текущим котировкам.

Возникает вопрос, зачем нужен журавль в небе с доходностью 9,7% годовых, если синица в руках приносит 12,0%?

Оптимисты ответят, что прибыль и дивиденды Совкомбанка будут расти в перспективе. Однако очевидно, что в условиях ужесточения денежно-кредитной политики, роста ключевой ставки и укрепления рубля ожидать роста прибыли банковского сектора в 2024 г. не приходится. Поэтому прогнозов на рост чистой прибили не даёт даже сам Совкомбанк.

*****

Это – ещё цветочки. Ягодки будут впереди.

Дивидендная доходность Совкомбанка окажется ещё ниже, если учесть в расчётах полный объем дополнительной эмиссии акций, планируемой банком (но не заявленной на IPO).

👉 В проспекте эмиссии Совкомбанка, зарегистрированном ЦБ РФ 20.11.2023 г., заявлено о размещении 5 млрд акций. Напомним, что на IPO планируется разместить лишь 909 млн. акций. Оставшиеся 4,1 млрд акций могут оказаться на рынке в результате последующего SPO (по аналогии с ОВК).

Оптимисты возразят, что банк не обязан доразмещать весь объём, заявленный в проспекте эмиссии. Однако, верит ли хоть кто-нибудь, что Совкомбанк затеял трудоёмкую и дорогостоящую процедуру IPO ради привлечения «жалких» 10 млрд руб. (11% от ожидаемой прибили банка за 2023 г.)? Я – не верю.

👉 В случае последующего доразмещения акций ожидаемая величина дивиденда Совкомбанка на одну акцию составит 0,93 руб. или 8,0% от цены размещения (11,50 руб.).

В этой связи особенно настораживает поспешность, с которой Совкомбанк проводит IPO: первоначально выход на биржу анонсировался на январь 2024 г. Однако, какие-то обстоятельства заставляют банк максимально ускорить размещение акций. Полагаю, что банк торопится не от хорошей жизни.

*****

А теперь – самое интересное.

Буквально неделю назад мы показали (https://smart-lab.ru/blog/963742.php), что в условиях, когда на тонком российском рынке отсутствуют нерезиденты, а приток капитала ограничен жесткой денежно-кредитной политикой ЦБ, крупные IPO и SPO становятся фактором коррекции рынка акций. Поэтому осенью 2023 г. мы наблюдаем совпадение периодов коррекции индекса МосБиржи со сбором заявок на IPO.

Прошедшая неделя подтвердила наши предположения: без негативных новостей индекс МосБиржи за неделю потерял 2,3%. При этом на прошлой неделе прошли SPO Софтлайна (3,8 млрд руб.) и Инарктики (3,0 млрд руб.).

В ближайшее время нас ожидает сбор заявок на IPO Совкомбанка на 10 млрд руб. Совкомбанк уже заявил о кратной переподписке, в силу чего можно ожидать, что с рынка акций будет отвлечено 20-30 млрд руб.

👉 Поскольку среднедневный объем торгов рынка акций МосБиржи составляет около 100 млрд руб., отток капитала на IPO Совкомбанка может спровоцировать существенную коррекцию рынка акций.

А если ещё учесть накопленный отрицательный эффект оттока капитала в многочисленные IPO и SPO, уже прошедшие этой осенью, то становится страшно.

*****

Вывод №1 (частный). Лучше синица в руках, чем журавль в небе. Совкомбанк – сильная компания, но причин для покупки её акций по 11,50 рублей я не вижу.

Вывод №2 (общий). Сбор заявок на IPO Совкомбанка может вызвать столь мощную просадку рынка акций, что любое IPO будет обречено на провал. В том числе и IPO Совкомбанка.

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- ЗПИФы недвижимости

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс

На самом деле тут чисто спекулятивные цели, 10 млрд объем небольшой и очень вероятный сценарий раскрутка мажоритариями цены к следующему SPO.

МиШм, согласен с Вами. В очередной драме по сценарию ОВК участвовать не хочу.

Далее: спешки никакой нет и в помине. На ipo банк планировал выйти ещё три года назад, но случилась всем известная цепочка событий, начиная с пандемии.

Оттягивание денег с рынка сугубо временное — всё что распродано ЛИШНЕГО ради высвобождения средств для закупа Совкомбанка будет тут же возвращено в рынок как только состоится это ipo.

Далее о его оценке — оно небывалое по фундаментальной дешевизне. Глупо этим намеренно не пользоваться хотя бы для спекуляции. Недавно прошли значительно более дорогие и улетали ещё выше на старте.

Вобщем, немало передергиваний с наведением тень на плетень, извините за прямоту.

Впрочем, чем сильнее охладите ажиотаж — тем больше нальют на заявки. А то, полагаю, будет даже ниже Астры…

Спасибо, что обратили внимание.

До конца года нужно срочно увеличить собственный капитал, который без такового увеличения после НГ может оказаться под угрозой резкого снижения из-за проблемых «зеленых» депозитов, оставшихся после рестракта кредитов, выданных Чубайсу для Роснано. Эти «реструктурированные депозиты» уже протухли и подлежат списанию за счет СК. Поэтому ИПО нужно проводить срочнее срочного.

По поводу списания плохих активов моего мнения не нужно. Есть правила бух.учета для банков. И там — порядок отнесения убытков сверх норматива.

ЗЫ: ниже есть хорошая оценка необходимого (но написано «возможного») объема размещения — около 60 млрд.руб.

Так вот эти цифры очень-очень похожи на сумму общего «попандоса» банка на Чубайсе.

В проспекте написано про 5 млрд акций, и при высоком спросе, нет никаких ограничений разместить всё сразу и получить 57,5 млрд. руб в капитал.

Оценка в 200-219 тоже непонятная. Идёт же эмиссия! С учётом её это уже 210-229.

Капитал банка 268 млрд. Даже по верхней границе p/b 0.85. При ROI 35%, p/b должен быть 1,4. Что даёт целевую цену в 375 млрд или 18,5 руб. на акцию.

Участие в IPO очень выгодно. Боюсь только АЛЛОКАЦИЯ будет 5%…

Bemake, полагаю, что такой объем российский рынок акций сейчас принять не готов.

Брокеридж вполне себе. Очень даже неплохо.