Избранное трейдера AKimTrade

Мой личный взгляд на вопрос - " С чего начать?"

- 19 марта 2021, 16:00

- |

1) Что вообще такое трейдинг? Трейдинг это в первую очередь про принятие решений и только во вторую очередь про экономические процессы.

Что самое сложное в жизни человека? Принимать решения. Именно поэтому ни наличие первоклассного диплома об экономическом образовании, сертификата CFA и прочих атрибутов не являются гарантиями того, что вы можете заниматься трейдингом.

К сожалению человек так устроен, что в основном он не хочет принимать самостоятельные решения. Именно поэтому большой популярностью пользуются услуги по продажи сигналов. Перекладывание ответственности на других — самое популярное объяснение провалов среди трейдеров. Всегда виноват рынок, маркет мейкер, интернет, жена, дети. Все, но не сам трейдер.

Поэтому первостепенный навык который необходимо прокачивать чтобы иметь успех в трейдинге это — осознанное принятие самостоятельных решений.

2) Важна ли самодисциплина? Жизнь трейдера это не про лежание на песочном пляже на берегу океана, с ноутбуком на коленях. Нет. Жизнь трейдера, особенно на пути его становления это ежедневная рутинная деятельность.

( Читать дальше )

- комментировать

- 6.1К | ★19

- Комментарии ( 34 )

Просьба к ОТКРЫТИЮ - 2. Опционы и МТ5

- 24 января 2021, 16:14

- |

В свое время у нас уже было одно обращение к представителям брокера «Открытие», на которое они максимально быстро отреагировали: https://smart-lab.ru/blog/654979.php

За что им всяческое уважение и респект.

И вот хотелось бы повторно обратиться к данному брокеру с глубокой надеждой на решение вопроса.

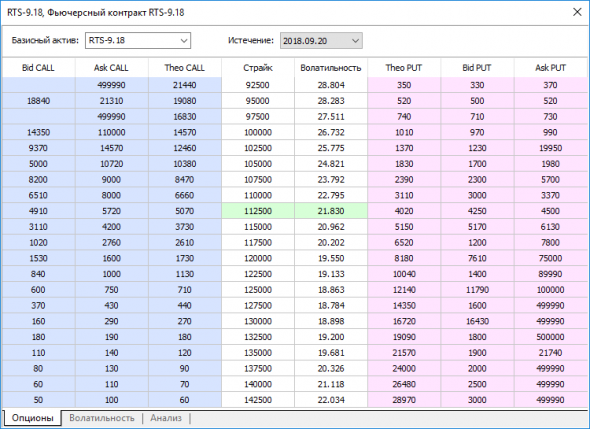

Товарищи, добавьте еще одну штуку в ваш МТ5. Опционы!

Я понимаю, что есть сложности в ведении торговли опционами при наличии МТ5. Я так понимаю, связано это с расчетами… или с чем-то еще. Ок. Есть квик для сделок, вопросов нет. Но большая просьба в другом — сделайте просто поток котировок. Без возможности торговли. Только график. Очень надо для анализа.

Вот ссылка на страничку Метака: www.metatrader5.com/ru/terminal/help/trading/options_board

Возможность работы с опционами они реализовали. Посмотрите.

( Читать дальше )

Обзор фьючерсных инструментов SI, BR, RI

- 03 июля 2020, 08:10

- |

В четверг фьючерс на доллар США/Российский рубль торговался в зоне баланса, достигнув минимума на отметке 70 792; максимума на отметке 71 253.

Зона баланса: 71 208 — 70 926.

Бифуркационный уровень: ценовым уровнем проторговки является 71 042.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 70 900, 70 762.

Long сценарий: лонговыми уровнями дисбаланса являются 71 174, 71 319.

( Читать дальше )

На пенсию в 65. Как начать откладывать в месяц 3 тысячи рублей, продляя при этом жизнь. Легкий старт для тех, кому больше 36 лет и имеет лишний вес.

- 24 ноября 2019, 08:34

- |

1) Вам больше 36 лет.

Были проведены исследования, РКИ- рандомизированные клинические исследования. Оказалось, что 36 лет — это

пик человека, гормональный, физический.

Как в кривой Гаусса, дальше идет затухание.

Есть две гипотезы, первая — научная, биологи считают, что запускается программа по самоуничтожению.

Вторая — божественная, «120 лет отпущено человеку».

До 36 лет человек практически не задумывается о здоровье, «живет на всю катушку».

2) ИМТ больше 25. И талия у мужчин больше 89 см. У женщин больше 69 см.

ИМТ имеет простой физический смысл.

Это давление. Вес делить на рост в квадрате. Давление, которое вы оказываете на землю.

Ну и по закону Ньютона, получаете в обратку на ваши суставы нагрузку.

Талия — важный показатель, рекомендован ВОЗ, абдоминальный и висцеральный жир, который

предательски обволакивает талию, внутренние органы.

Важно понимать, что ЛГ — лечебное голодание можно проводить только тем, кто имеет жировые запасы.

( Читать дальше )

Стратегия инвестирования, которая даст вам больше (но это не точно)

- 16 октября 2018, 11:55

- |

Чем еще хорошо продавать путы? что если акция болтается в диапазоне, то вы собираете премию. Обычный владелец стока при неизменной (почти) цене акции получит лишь дивиденды, а вы — опционную премию. (правда не будет дивидендов)

Но тут возникает два момента — первый, с опционами не все знакомы и не все связываются и второй — не на каждый инструмент есть опцион. Поэтому сейчас я расскажу стратегию торговли, для которой не нужны опционы, но суть ее особо не поменяется. Более того, добавятся дивиденды.

( Читать дальше )

- комментировать

- 28.2К |

- Комментарии ( 79 )

Старый гном в одном посте

- 15 октября 2018, 11:34

- |

Гном. Или как трейдер обанкротил банк.

Глава первая и вторая

Глава третья и четвертая

Глава пятая и шестая

Гном 2. Возвращение.

Глава первая

Глава вторая и третья

Глава четвертая и пятая

( Читать дальше )

- комментировать

- 20.4К |

- Комментарии ( 57 )

Как я выбираю акции Биотехов

- 06 октября 2018, 10:47

- |

Я решил сосредоточиться на акциях стоимостью до 3$, так как низкая цена дает очень высокую потенциальную доходность. Грубо говоря, вероятность что акция с 1$ вырастет до 10$ гораздо выше, чем с 100$ до 1000$.

Буду описывать отбор акций именно в той последовательности в которой отбираю их я, без всякой воды и скрытой информации. Метод очень простой, без серьезного углубления в деятельность каждой компании, что дает массу свободного времени. На лайт анализ одной компании у меня уходит примерно 10 минут.

Анализ компании состоит из 4ех блоков:

Общий анализ:

1) Сначала я отбираю

( Читать дальше )

Ода лохам или выжить способен только умный спекулянт!

- 05 октября 2018, 13:43

- |

Учитывая, что основная наше цель это накопление капитала, то в конечном счете она предполагает продажу активов, а следовательно в наших действиях усматривается спекуляции и в итоге мы являемся спекулянтами, за исключением тех, кто держит облигации до погашения и никогда их не продает.

( Читать дальше )

Только по рынку.

- 05 октября 2018, 13:33

- |

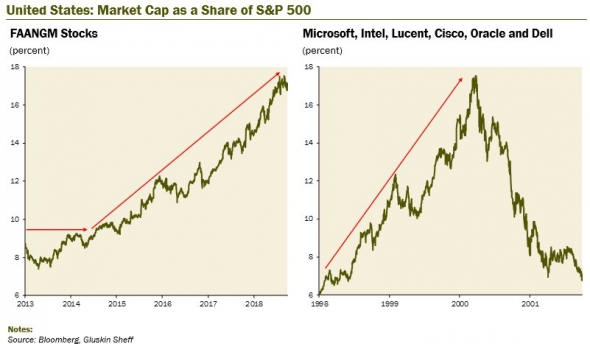

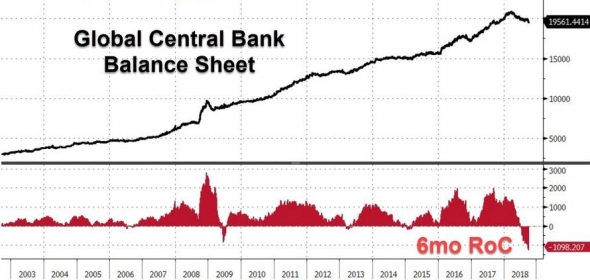

Рыночная капитализация акций FAANGM утроилась, и теперь она составляет 17% от индекса S&P500. Это ситуация напоминает конец 90-х, когда доля акций MSFT, INTC, LU, CSCO, ORCL и DELL также на пике достигала 17%. Посмотрите, что случилось потом, когда Федрезерв, помогший создать пузырь, разрушил его своим циклом повышения ставок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал