Избранное трейдера Boesky

Собственный опыт сдачи квартиры в аренду. Не теоретик.

- 02 сентября 2019, 08:02

- |

В 2-х словах, свой опыт инвестирования свободной наличности в недвигу, так сказать из первых рук. Удачный или нет решать Вам.

После кризиса 2008 года у нас в городе застройщики распродавали недвижимость с дисконтом, как положено с временным лагом относительно златоглавой.

Купил кв метры в 2009 году, в недостроенном, но активно строящемся новострое, по цене 47 800 руб з а метр, через 5 месяцев квартиру сдали + 3 месяца ушло на ремонт, общие вложения составили ± 3 млн рублей.

Так как дом в престижном районе города, сдал ее агентству за 29 000 рублей, все расходы брало на себя агентство и сдавало квартиру посуточно ( 2 раза находил объявление со своей квартирой по цене 2 800 руб/сутки). Головняков не было от слова совсем. Квартиру застраховал на 1 млн рублей, от ущерба квартире + нанесения ущерба другим квартирам от меня. Для квартиры сдающейся в аренду (есть такой полис) страховка на 1 год составляет 4 500 рублей (итого порядка 41 000 руб за 9 лет). Плюсом в расходы за 9 лет легло- замена кондиционера, покупка новой кровати, и замена варочной поверхности, что то около 30 000 руб. Легкий косметический ремонт (подбить плинтуса, поменять лампочки, розетки, 1 раз переклеили обои в комнате), агентство делало самостоятельно.

( Читать дальше )

- комментировать

- 12.3К | ★32

- Комментарии ( 151 )

Причины роста лидеров августа: PLZL, GMKN, TRCN, QIWI, URKA, NKNC, OGKB

- 01 сентября 2019, 10:20

- |

GMKN +10%. Цены на никель +23% — на 5-летнем максимуме. Основной производитель руды в Индонезии прекращает экспорт руды с декабря — страна вводит новое регулирование, которое ограничивает экспорт. И это все на фоне дефицита никеля на мировом рынке. Только 30 августа никель вырос на 8,8% за день, что стало максимальным однодневным ростом за 10 лет. Цена выросла уже на 70% в этом году.

TRCN +18%. 27 ноября продажа 50% пакета с аукциона. Стартовая цена 36 млрд руб — текущая капитализация уже на 60% выше этой оценки. 22 августа вышел отчет, в котором прибыль за 1 полугодие выросла почти в 2 раза. Естественно, что все это “помогает” продать подороже. 25% принадлежит ВТБ, банк тоже хочет выйти подороже, а там сидят грамотные спецы)

QIWI +16%. У компании последние несколько лет на фоне потрясающего роста выручки квартальная прибыль никак не могла оторваться от уровня в 1 млрд руб. (так как много инвестировали в новые проекты, которые убивали рентабельность). За 2 квартала 2019 контора пробивает планку и зарабатывает 3,6 ярда. Весь рост — сугубо на отчетах. После выхода отчета 19 августа рост акций составил +33%.

URKA +18%. 6 августа объявлен выкуп по 120 рублей, акцию сразу за 1 день переставили на 18%.

NKNC+12%.Прибыль продолжает расти, дивиденды 2019 могут составить более 7 руб на акцию, плюс конечно этот неликвид продолжает

OGKB +10%. Особых причин роста нет, в моменте это самый доходный генератор из-за особенностей графика ввода ДПМ.

ЛСР: не смотрите на падение чистой прибыли вдвое!

- 31 августа 2019, 17:45

- |

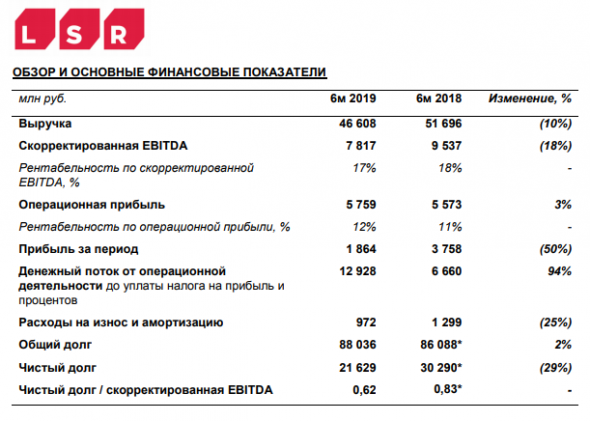

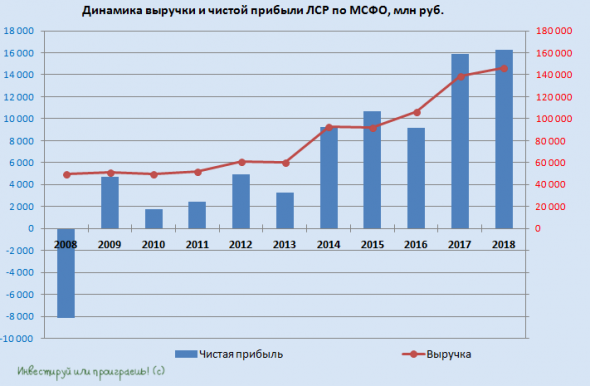

ЛСР отчиталась по МСФО за 1 полугодие 2019 года:

Выручка компании за этот период по сравнению с прошлым годом не досчиталась 10% (г/г) и довольствовалась результатом в 46,6 млрд рублей, однако произошло это исключительно из-за бухгалтерского эффекта, связанного с переходом на новый стандарт отчётности МСФО 15. Как вы помните, операционные результаты ЛСР за первые 6 месяцев текущего года оказались весьма неплохими, отметившись как ростом заключённых новых контрактов, так и введённых в эксплуатацию квадратных метров, а потому к бизнесу компании никаких вопросов нет и быть не может.

С этим же бухгалтерским эффектом связано падение чистой прибыли ЛСР ровно наполовину до 1,86 млрд рублей (18,60 руб. на акцию) и скорректированного показателя EBITDA – на 18% до 7,82 млрд. рублей, которые также попали под давление из-за изменения в учёте значительного компонента финансирования, который больше не капитализируется в себестоимости, а относится на расходы периода. Зато операционный денежный поток по сравнению с прошлым годом удвоился и достиг 1,3 млрд рублей на фоне устойчивой динамики продаж, а остаток свободных денежных средств вырос за минувшие полгода до 66,4 млрд рублей, что должно поддержать способность компании продолжать выплачивать щедрые дивиденды (последние пять лет на выплаты направляется около 8 млрд ежегодно).

( Читать дальше )

Самое страшное в трейдинге

- 21 августа 2019, 11:49

- |

Назовём это «синдром аналитика». Ты собираешь факты, напрягаешь интеллект, делаешь некоторую гипотезу. И если рынок идёт против гипотезы, ты не просто теряешь деньги, ты еще теряешь веру в себя и в свой интеллект.

Но это абсурд. Почему? Потому что тайминг рынка просчитать невозможно. Даже если ты прав по сути, ты никогда не знаешь в какое время начнет сбываться твой прогноз и с каких ценовых уровней. Потому что рынок не поступает логично. Если хочешь зарабатывать — лучше строить торговые системы, а не прогнозы.

В этом смысле с эмоциональной точки зрения аналитику всегда будет гораздо проще торговать акции LONG ONLY. Почему?

( Читать дальше )

Полюс Золото. Как утенок становится лебедем

- 08 августа 2019, 20:49

- |

Еще 5 лет назад, в 2014 году акции Полюс Золото стоили 500 руб. и были никому не нужны. Сейчас же они достигли почти 7000 руб. (рост в 14 раз), и потенциал роста далеко не исчерпан. Те инвесторы, которые обладали силой прогнозирования, отлично заработали, даже если вошли не на дне. Как же разглядеть, когда утенок превратится в лебедя, в чем сила прогнозирования — рассмотрим далее.

( Читать дальше )

Чистая прибыль ВТБ во 2 квартале вырастет до 50 млрд рублей - Sberbank CIB

- 07 августа 2019, 19:53

- |

Судя по всему, второй квартал оказался более удачным, чем первый, с точки зрения рентабельности. Мы прогнозируем чистую прибыль на уровне 50 млрд руб., что на 7% выше, чем в 1К19, и на 17% выше, чем в 2К18. Это предполагает доход на капитал на уровне 12,8%. Как следствие, прибыль за 1П19 составит 97 млрд руб., что на 2% ниже показателя за 2К18, при доходе на капитал чуть менее 13%. Похоже, ВТБ сможет выполнить собственный прогноз прибыли за 2019 год, который равен 200 млрд руб.

Мы ожидаем увеличения чистой процентной маржи примерно на 20 б. п. относительно предыдущего квартала, до 3,4%, после очень слабого результата за 1К19. Это станет возможно благодаря сохранению быстрого роста объемов розничного кредитования (на 7% по сравнению с 1К19).

Вместе с тем комиссионный доход, по нашим оценкам, будет довольно слабым: показатели и за 2К19, и за 1П19 останутся вблизи уровней годичной давности. Впрочем, мы ожидаем, что этот квартал будет успешным с точки зрения дохода от торговых операций. После небольших отчислений в резервы в 1К19 на фоне нулевой стоимости риска по корпоративным кредитам, обусловленной высвобождением части резервов, мы ожидаем, что стоимость риска в 2К19 увеличится примерно вдвое.

( Читать дальше )

Как продажа акций Газпрома может повлиять на вес в MSCI?

- 25 июля 2019, 14:13

- |

Илья Питерский, ВТБ Капитал.

Сбербанк - залив перед ростом.

- 20 июля 2019, 02:21

- |

В Сбере залив перед ростом, отжим бумаги у плечевиков. Цель роста — новый исторический хай до конца года. Причины:

1. Греф до конца июля ждёт завершение сделки продажи Denizbank. Это 170 млрд руб, за банк, купленный в 2012году за 100 млрд р. Такую же доходность дал бы вклад в рублях в 2012 году под 7.9% на 7 лет. Не густо, но всё же не в убыток. Когда наконец-то получат деньги, это станет облегчением от долгой работы и плюсом в копилку менеджменту. Ведь за 7 лет Дениц ни разу дивы Сбербанку не платил (турки зажимали), он мёртвым грузом на балансе лежал. На срыве сделки могли пролить на 5-10% вниз, когда закончат — этой надежды у «медведей» уже не будет.

2. ЦБ РФ через неделю ставочку-то ещё раз снизит, может даже до 7%. Это дополнительные 50-100млрд к прибыли от процентного дохода банка в этом году. Так как кредиты выдают под более высокие ставки и на 3-10 лет, а вклады брали с высокой ставкой только на 1 год, вклады более 1 года шли по сниженной ставке.

3. Снижение ставки ЦБ автоматически снизит доходность облигаций, и сделает дивидендные акции более привлекательными.

4. ОФЗ от снижения ставки вырастут в цене, а у Сбербанка их куплено на 3.4триллиона руб. С начала года выросли уже на 3-4%, это дополнительные 100млрд р годовой прибыли.

5. Недавнее уменьшение требований ЦБ РФ по резервированию кредитов предприятиям высвободит часть капитала банка и потенциально поможет заработать больше прибыли. ВТБ больше всех выиграл от этого, у него с достаточностью капитала были проблемы, на том и его рост. Но и для Сбербанка это положительная новость.

6. Доллар падает, доходы (и дивиденды) экспортёров упадут, а прибыль Сбербанка не зависит от курса бакса. Жду доп.перетока денег из акций нефтяников и металлургов в Сбер. Див.доходность СберПрефки в этом году будет выше, чем у Северстали, НЛМК, ММК, Норникеля. Только ТатнефтьПрефка лучше (тоже держу).

7. Через год дивиденды 50% МФСО, я жду 22-24руб.

( Читать дальше )

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

- 10 июля 2019, 02:02

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

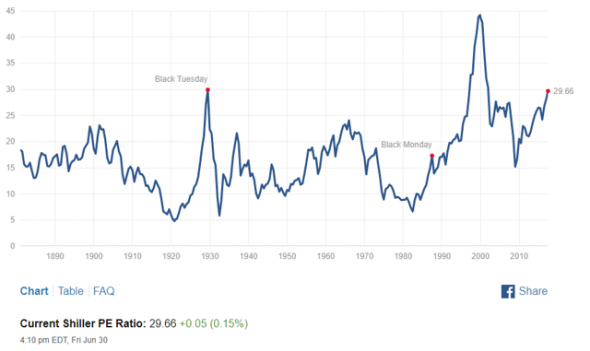

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал