Избранное трейдера Карл Листов

Грааль для бессмертных с zerohedge. Ежеквартальная ребалансировка портфелей фондов

- 14 апреля 2020, 11:07

- |

Карантин, нефть по 25, прогнозируемый спад ВВП от 2 до 5 %, ВВП(другой) подымает налоги чтобы поддержать Россиян — И БАБАЦ! Мы получаем один из мощнейших отскоков по SnP и MOEX за всю историю. Вопрос ЗАЧЕМ?, терзал так сказать не переставая.

Прочитал некоторое время назад интересную идею о том что в конце – начале квартала возможно контр-трендовое движение из-за того что фонды должны проводить ребалансировку портфеля. Надо тестить...

Почитать можно здесь у Тимофея: https://smart-lab.ru/blog/610172.php

Или прямиком на Zerohedge: https://www.zerohedge.com/markets/traders-betting-850bn-buyer-market

Суть очень простая. У фондов определённое соотношение облигаций / акций в портфеле. И после роста рынка акций – они должны в конце квартала их продавать. А после падения рынка акций – фонды должны покупать эти самые акции. Чтобы соотношение их не менялось.

Идея прикольная, очевидная. А главное фундаментальная и ёмкая. Теоретически эти самые фонды могу очень сильно двигать рынок, не зависимо от того кому и чего хочется. Мне стало интересно это затестировать. Данные по индексам скачены за 20 лет. Садимся писать бота…

( Читать дальше )

- комментировать

- 8.2К | ★21

- Комментарии ( 11 )

Почему я считаю, что дно ещё не достигнуто

- 13 апреля 2020, 15:39

- |

В конце прошлой недели видел большое количество постов и мнений, что падение на рынках отменяется, ФРС выкупит ВСЁ, и мы снова будем расти до небес. Это верно, ФРС, действительно, выкупит ВСЁ, ну или почти всё, но даже не смотря на это, я считаю, что дно ещё не достигнуто. Систему количественного смягчения/стимулирования или попросту вливания ликвидности придумали во время прошлого кризиса, и тогда она сработала, но тогда был именно финансовый кризис, а сейчас кризис реального сектора. Залить деньгами банки, у которых лопнул пузырь, и залить деньгами всю экономику, которая, по сути, встала – большая разница. Да, QE в современном его виде, практически не ограничен, и многократно превышает первые его версии, но, повторюсь, экономика стоит, она не воспроизводит деньги, и все эти вливания напечатанных денег будут просто проедаться.

Безусловно, в моменте, если денег в системе будет больше, чем нужно, они будут оседать на рынке, но проф. участники прекрасно видят ситуацию. Они видят, что платёжеспособный спрос сокращается, прибыли компаний падают, мировая торговля стоит, расходы и убытки растут. Кто будет покупать акции компаний в таких условиях? А вот на долговом рынке ожидается высокий спрос на американские деньги, потому что далеко не каждая страна может себе позволить безграничную эмиссию, тогда как проблемы у всех примерно одинаковые. Так что банки и фонды, выбирая инструменты для инвестиций появившейся ликвидности, на мой взгляд, скорее выберут международные долговые инструменты, нежели акции.

( Читать дальше )

Правила формирования и ребалансировки портфеля

- 13 апреля 2020, 11:44

- |

В этой статье я хочу поделиться с вами своими последними наработками в искусстве портфельных спекуляций.

Первое, что надо сделать — это открыть брокерский счёт и разместить на нём сумму 20млнр.

Почему 20млнр?

Просто мне на такой сумме удобнее объяснять.

Если ваша сумма, предназначенная для портфельного инвестирования, отличается от 20млнр, то просто сохраняйте соответствующие пропорции между долями эмитентов в портфеле или измените число эмитентов, при сохранении неизменного размера суммы вложения в одного эмитента.

+

( Читать дальше )

Моя "Машина времени" совпадает с Fed gov Kashkari S&P

- 12 апреля 2020, 23:40

- |

полностью -->

www.marketwatch.com/story/america-should-be-ready-for-18-months-of-shutdowns-in-long-hard-road-ahead-warns-the-feds-neel-kashkari-2020-04-12?mod=mw_latestnews

На прошлой неделе я поделился с читателями СЛ, о моих вычислениях, когда же ждать конца Рецессии /Great Depression 2.0

Если формула верна, начиная с лоу 2019года — JAN-3-2019 (2444) — 411 дней до след. экстримума.

получаем FEB-18 -2020 (3369 high)

— выдала четко дату- плюс минус 1 день.

тогда секретная формула выдает следующий экстримум- 570 дней до next FINAL LOW.

From Low 2019 to High 2020.....to Low 2021

Если исходные данные — Feb-18, high 3369 ---> Labor day, SEP-6-2021 (Final Low)

если же ALL Time high 3393, on Feb, 19 ---> SEP,11 (Sat) 2021 (20я годовщина 9-11) вот такое совпадение.

IF

02.18.2020 (3369) = SEP, 6 2021

02.19.2020 (3393) = SEP,11 2021

и еще одна очень сильная связь. JUL,17 1990 (pre Iraq War High) — 369 S&P

это история для следующего блога.

Итак, 13Сентября ПН-2021 МЕГА ГЭП… и ADIOS AMIGOS !

( Читать дальше )

Глобальные тренды, ч.2 - Старение населения

- 12 апреля 2020, 17:24

- |

Продолжаю исследовать глобальные тенденции и связанные с ними инвестиционные перспективы. Первая статья из этого, надеюсь, цикла была про цифровизацию.

Процесс увеличения доли пожилых людей в общем населении Земли начался уже достаточно давно. И практически нет сомнений, что демографическое старение будет продолжаться еще много лет и даже десятилетий. Согласно данным ООН к 2050-му году доля людей старше 65 лет, вырастет до 16% с нынешних 9%. В абсолютных цифрах это означает увеличение данной возрастной группы почти на 1 млрд. человек в течение ближайших 30 лет.

Развитые страны уже сейчас представляют собой огромный рынок товаров и услуг для людей старшего поколения. Причем этот рынок будет расти и дальше — примерно в 1,5 раза в ближайшие 30 лет. Но не стоит забывать и про развивающиеся страны. Здесь старение населения будет проходить опережающими темпами. Яркие примеры — Китай и Индия, где доля старшего населения по прогнозам вырастет более, чем в 2 раза к 2050-му году. Учитывая общую численность населения в этих странах, можно понять, что речь идет об очень внушительных абсолютных цифрах.

( Читать дальше )

10 вещей, которые нужно знать о «медвежьем» рынке

- 11 апреля 2020, 18:05

- |

10 вещей, которые Вам нужно знать о «медвежьем» рынке

1. Рынок считается «медвежьим», если происходит падение от пика больше, чем на 20%.

Всё, что от 10 до 19.9% — это коррекция. «Бычьим» рынок называется, если происходит рост от минимумов на 20%.

2. «Медвежий» рынок падает в среднем на 36%.

«Бычий» рынок прибавляет в среднем 112%.

3. Рынок «медведей» – норма.

С 1928 года было 25 «медвежьих» рынков.

4. Средняя продолжительность медвежьего рынка – 299 дней (10 мес.)

Бычий рынок в среднем длится 1003 дня (2.75 года).

5. В среднем падения рынка больше, чем на 20%, происходят каждые 3,6 года.

6. Медвежий рынок стал более редким явлением после Второй Мировой Войны.

С 1928 по 1945 он возникал 1 раз каждые 1,4 года, после 1945 — 1 раз в 5.7 лет.

7. Половина самых сильных дней (роста) S&P за последние 20 лет случались именно во время медвежьего рынка.

8. Медвежий рынок необязательно означает рецессию в реальной экономике.

( Читать дальше )

Киборг-трейдинг!

- 11 апреля 2020, 11:10

- |

Algo vs ручная торговля, ну или системная vs ручная торговля – классический холивар.

А что если совместить плюсы одного и плюсы другого, подавив минусы одного и другого, есессно.

Кратко обозначу ключевые плюсы минусы отдельных подходов сначала:

АЛГО:

Плюсы – быстрое исполнение, можно проверить идеи, можно одновременно отслеживать большое число инструментов, паттернов и сигналов.

Минусы – не все можно и быстро формализуется.

РУЧНАЯ ТОРГОВЛЯ:

Плюсы – можно торговать сложно-формализуемые вещи, интуиция и чуйка если они работают.

Минусы – эмоции, сложно торговать много всего одновременно, скорость исполнения.

Давайте объединять.

Конечно, я не открыл Америку, так уже делают, уже объединяют, все по-разному. Можно слепливать как попало, не особо оглядываясь на плюсы минусы, на синергетический эффект, руководствуясь какой-то другой логикой. Например, встречаемая в природе форма симбиоза: алгоритмические системы, бэктесты, о исполнение руками. На мой взгляд – треш-гибрид, единственное оправдание которому – лень, лень пилить экзекьюшен.

( Читать дальше )

Принципы и правила инвестирования Бенджамина Грэма

- 10 апреля 2020, 08:46

- |

Бенджамин Грэм — учитель У.Баффета и автор книги «Разумный инвестор». Надеюсь, будет полезно!

1.Воспринимать покупку акций как покупку всего бизнеса.

Б.Грэм советовал инвесторам перед покупкой акций проводить оценку так, если бы они покупали всё предприятие целиком. Исходя, из этого инвестор не должен беспокоиться по поводу ценовых колебаний. По словам Грэма, рынок в краткросрочной перспективе ведет себя как машина для голосования, но в долгосрочной перспективе как машина взвешивания, т.е. спустя длительное время рынок по справедливости оценивает экономический успех компании.

2.Стоимостное инвестирование.

Прежде чем купить акции Б.Грэм проводил глубокий анализ финансового состояния всего бизнеса. Он искал недооценные акции, которые продавались по цене ниже их подлинной стоимости. По мнению Грэма, стоимость компаний, отобранных на основе стоимостного подхода, в долгосрочной перспективе опережает как сам рынок в целом, так и «растущие акции». Оценка компании должна проводится с изучения финансовой отчетности с определенной скептизицизма, финансового положения, качества менеджмента, истории выплаты дивидендов, перспектив бизнеса.

( Читать дальше )

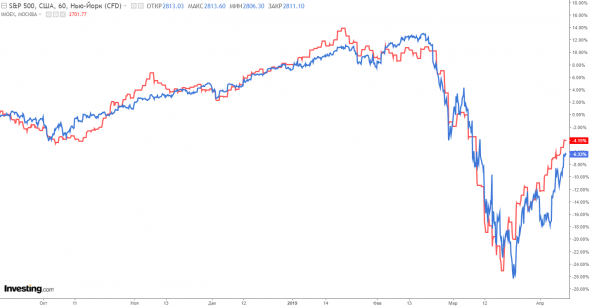

Независимая страна с мощной экономикой и независимым ЦБ. Ага.. ага..

- 09 апреля 2020, 20:43

- |

Так двигаются колониальные рынки вслед за рынком метрополии. Но нам-то рассказывают про ракеты и про уууух!

А глянешь на реальный график… и даже стыдно становится. Полное подчинение. Полное доминирование. Ничего своего… кроме мелких махинаций во время американских выходных.

Обнуление на фондовом рынке: Booking Holdings

- 09 апреля 2020, 17:03

- |

Сегодня поговорим про самое интересное из рассмотренных мной падений на фондовом рынке. Напомню, что первое авиакомпания Delta Airlines, затем сеть казино Las Vegas Sands и теперь наконец международный гигант в сфере туризма и онлайн бронирования Booking Holdings.

Что такое Booking HoldingsЯ буду просто перечислять названия компаний, а вы загибайте пальцы, если пользовались их услугами:

- Booking

- RentalCars

- Agoda

- Kayak

- OpenTable

- PriceLine

У меня 3 пальца оказались загнуты. Платными услугами сразу 3-х бизнесов одной компании я регулярно пользуюсь. Невероятный показатель, учитывая что это не Google и не Apple.

Беспрецедентное падение акцийВзгляните на падение котировок акций компании

данные financemarker.ru

данные financemarker.ruВ целом внушительно – котировки откатились на уровень 2016 года, то есть почти на 4 года назад. Серьезное падение!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал