Избранное трейдера Lebowski

Как заработать на космосе?

- 31 марта 2021, 10:25

- |

Тема освоения космоса из года в год собирает вокруг себя всё новых и новых инвесторов. Сначала её подпитывал Илон Маск, обещая отправить людей на Марс при помощи своей компании SpaceX. Затем на биржу вышла компания Ричарда Бренсона — Virgin Galactic, которая обещает обеспечить космический туризм. Недавно к теме подключилась и Кэти Вуд, основатель Ark Invest, с запуском нового фонда на космос.

В сегодняшней статье мы попытаемся разобраться:

— что привлекает инвесторов в космосе;

— справедливы ли прогнозы Ark Invest;

— кто является реальным двигателем инноваций в индустрии;

— какие игроки перспективны для инвестиций.

Космический туризм привлекает инвесторов

Тема космического туризма стала популярной среди инвесторов в 2020 году благодаря Илону Маску и Ричарду Бренсону.

Илон Маск довольно часто говорит о том, что хочет отправить первых поселенцев на Марс. Для этих целей Маск создал SpaceX — производителя комической техники. За успехами частной компании в запуске ракет-носителей Falcon следит большое количество людей - это им кажется ближайшим будущем.

( Читать дальше )

- комментировать

- 3.1К | ★9

- Комментарии ( 8 )

Ахтунг будущей инфляции в США

- 30 марта 2021, 15:45

- |

Собственно, у хозяев США есть три пути:

1. прохождение через период высокой инфляции и обнищание населения

2. прохождение через период высоких ставок и массовых банкротств

3. большая война за границами США, в которой вырастет экономика США, вырастет спрос на доллары и вырастет благосостояние населения

Логика подсказывает, что война — лучшее решение. В идеале, должны воевать Китай с Индией или Россия с Европой или Иран с евреями или Австралия с Антарктидой или Вся планета с пришельцами. Пофигу кто с кем. Главное — чтобы хозяева США не получили ледорубами по головам или не перестали дышать в своих кроватях.

Новая реальность – реальность низких доходов инвесторов?

- 27 марта 2021, 15:39

- |

Тема «новой реальности» и «новой нормальности» очень часто встречается после сильного движения рынков. Причем неважно, что это было, был ли это сильный рост или же падение. После обвала рынка в прошлом марте звучали апокалиптические сценарии новой реальности, последние месяцы мы видим наоборот, крайне позитивные сценарии с двузначными, а то и трехзначными ожидаемыми годовыми доходностями для инвесторов.

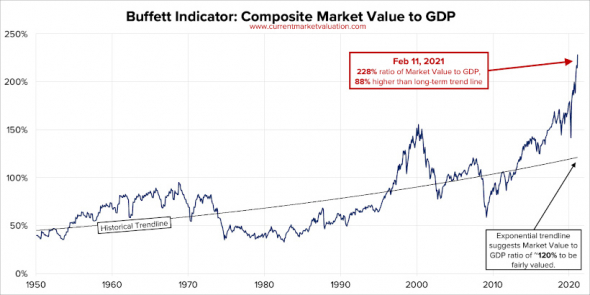

Но если отбросить эмоции, и посмотреть на стоимость рынков и на потенциал, который есть у цен с текущих уровней, то картинка вырисовывается не столь радужная, как нам бы хотелось. Давайте рассмотрим ключевые классы активов.

Акции

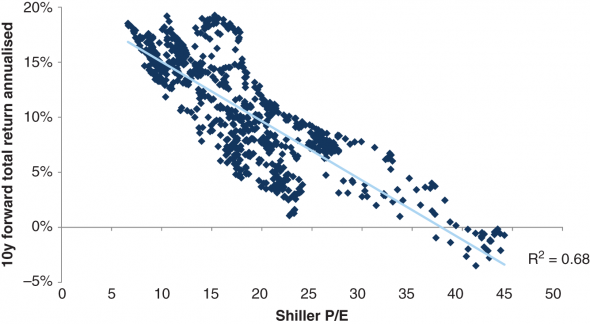

Будущая доходность, которую инвесторы получают, исторически зависит от оценок, по которым торгуется рынок. Одной из метрик, позволяющей оценить будущую доходность является мультипликатор Shiller P/E или же CAPE Ratio. Корреляция будущих доходностей с этим мультипликатором составляет 68%:

( Читать дальше )

По рынку все стоят с максимальным плечом за историю.

- 19 марта 2021, 16:40

- |

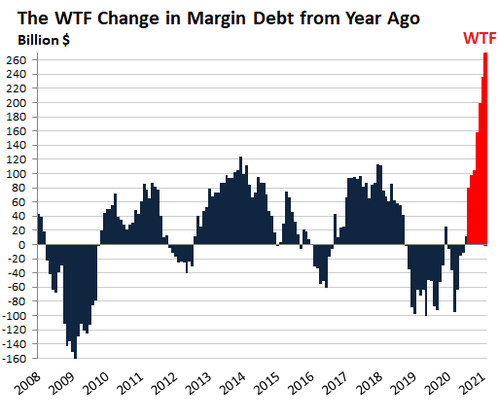

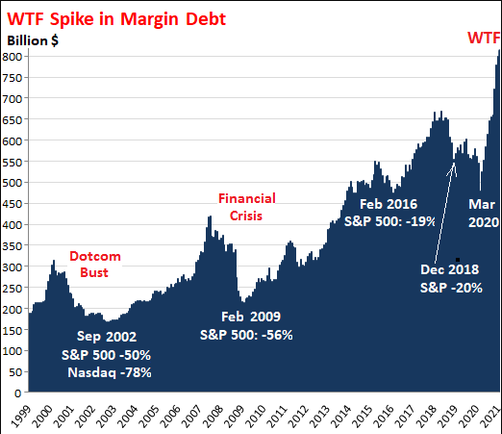

По данным FINRA, в феврале маржинальный долг подскочил еще на 15 миллиардов долларов до 813 миллиардов. За последние четыре месяца маржинальный долг вырос на 154 миллиарда долларов, достигнув исторического максимума. По сравнению с февралем прошлого года маржинальный долг взлетел до небес на 269 миллиардов долларов, или почти на 50%.

Но плечо стоит недешево, особенно небольшие суммы. Например, Fidelity взимает 8,325% с маржинальных остатков менее 25 000 долларов – в условиях, когда банки, счета денежного рынка и казначейские векселя платят около 0%. Плечо становится дешевле при больших остатках, что стимулирует брать больше. Для 1 миллиона долларов и более процентная ставка в Fidelity падает до 4,0%.

Каждый брокер имеет свой собственный график маржинальных процентных ставок. Morgan Stanley взимает 7,75% за маржинальные остатки ниже 100 000 долларов по сравнению с 6,875% Fidelity за остатки от 50 000 до 99 999 долларов. За маржинальные остатки свыше 50 миллионов долларов Morgan Stanley взимает 3,375%.

Мы на пороге обвала в Российских акциях

- 18 марта 2021, 20:09

- |

По чести сказать жду обвала уже с осени 2020-го года, и очень большие деньги на этом ожидании потерял. Рассчитываю скоро вернуть и заработать.

Мотивирую: Российский рынок крайне дорогой, относительно показателей деятельности компаний за 2020-ый год. Все ожидают большого позитива в будущем, открытия экономики итд. Но, скорее всего в 2021 году значительного роста экономики относительно проблемного 2020 не будет. В ряде стран Европы еще продолжаются локдауны, и, похоже, эти локдауны в той или иной мере будут продолжаться ближайшие несколько месяцев. Конечно же это все сказывается на реальной экономике. Вакцинация (Популяционный иммунитет) начнет проявляться в полной мере не ранее конца 2021-го года, а скорее всего даже позже. В свою очередь, по индекcу МосБиржи (3500 пунктов) рынок стоит на 20% дороже, чем в начале 2020-го (примерно 3000 пунктов), когда о Ковиде мир не знал и достаточно оптимистично смотрел в будущее. То есть сейчас гипер-оптимистичный взгляд в будущее у покупателей акций. Показатели большинства Российских компаний за 2020-ый год ухудшились относительно отчетностей 2019. Дивиденды за 2020-ый (скоро будут рекомендоваться советами директоров) будут заметно ниже, чем за 2019-ый.

( Читать дальше )

Основная идея по всем развивающимся рынкам(РФ)

- 16 марта 2021, 07:59

- |

Фондовый рынок США рухнет и это уже очевидно всем, не надо обманываться. Весь рост происходит не за счёт наращивания производительности труда или эффективного управления, рынок растёт за счёт вливаний необеспеченных долларов, это уже давно не рост, а имитация, объективные индикаторы эффективности рынка сменились с банального роста индекса S&P500 на более основополагающие и имеющие связь с действительностью. Между ценой и фундаменталом всё расширяющаяся пропасть. Фондовый рынок рухнет и его уже не спасут как в 2008м, потому как — спасение происходит на наших глазах, 5 триллионов долларов, а ему всё мало. В 2008м Бен Бернанке очень стыдливо и с опаской говорил о прямом вливании 700+ миллиардов в крупнейшие банки(Chase, Merrill Lynch, Wells Fargo, Bank of America, Morgan Stanley, City Group и т.д.) в качестве выкупа их акций, а сегодня рынок просто триллионами поливают, абсолютно бесстыдно и беспардонно. Потому, что это ни разу не свободный рынок саморегулирующийся, это госучастие, это была клякса на красивой картинке западной финансовой системы которую всем представляли как наиболее успешную и продвинутую. Теперь уже даже не притворяются.

( Читать дальше )

Когда обвал?

- 18 февраля 2021, 20:43

- |

Рынок может рухнуть уже 1 марта!

- 10 февраля 2021, 13:46

- |

Воспринимать это всерьез или нет, дело ваше конечно, но пища для размышления хорошая.

Два дня назад на нескольких американских конспирологических форумах активно обсуждалось сообщение, скопированное с какой-то из сетевых досок и предупреждающее о скором биржевом крахе и последующей мировой финансовой перезагрузке.

www.godlikeproductions.com/forum1/message4707313/pg1

«Мой лучший друг Мэтт работает на Уоллстрит и помогает мне вкладывать мои скудные сбережения … он позвонил вчера вечером и сказал, что, среди брокеров ходит такой слух: когда корпорации закончат раздавать бонусы за прошлые годы, они собираются взорвать экономику и покончить с долларом, как мировой резервной валютой.

Причина, по которой он мне это сказал, заключается в том, что он хотел получить разрешение на продажу некоторых моих активов и диверсифицировать их в более стабильные долгосрочные инвестиции.

( Читать дальше )

Как Маск вызвал крупнейший обвал в истории американского рынка (8 февраля 2021г)

- 08 февраля 2021, 18:48

- |

И вот сегодня выходит замечательнейшая новость о том, что компания Илона Маска Tesla, рост акций в которой немногим уступает самому биткойну, купила и сам биткойн.

Вот и всё: чёртов круг сомкнулся. Пузырь купил пузырь — это последнее китайское предупреждение не только держателям этих двух активов, но и всем инвесторам в рынок акций (S&P).

И есть в этом что-то неосязаемое, что-то потустороннее: люди входят в эйфорию, видят неограниченные возможности всего-лишь купив какой-то актив, и надеясь получить за него уже завтра легкие десятки-сотни-миллионы долларов и предаваться блажи оставшуюся жизнь. Однако это так не работает, всё выходит ровно наоборот. Желание быстрого обогащения — зло, желание получения ощутимых благ для себя без какой-то пользы обществу, видимо, тоже. А когда множество людей объединяется в этой жажде к жадности и эйфории от неё, то это приводит к катастрофическим последствиям для всех них, причём моментально.

Ждём падения битка, Tesla, всех рынков S&P уже сегодня, и завтра, и последующие недели.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал