Избранное трейдера Алексей Юрченков

Сургутнефтегаз-п DDM

- 14 октября 2024, 13:48

- |

( Читать дальше )

- комментировать

- 703 | ★1

- Комментарии ( 1 )

Нужны ли акции МТС Банка в портфеле: подробный разбор с оценкой потенциальной доходности

- 10 октября 2024, 19:47

- |

Всех приветствую! Сегодня хочу проанализировать инвестиционную привлекательность МТС Банка. История вызывает интерес текущими низкими стоимостными мультипликаторами, высокими темпами роста в прошлом.

МТС Банк работает в высококонкуретном розничном сегменте банковских услуг. Число клиентов существенно меньше, чем у лидеров – Сбера, ТКС, Альфы, ВТБ, Совкомбанка. В качестве фактора конкурентного преимущества МТС Банка менеджмент транслирует его возможность привлекать клиентов из экосистемы МТС с меньшей стоимостью. Стратегия развития МТС Банка предполагает рост за счет новых клиентов, а не повышения закредитованности имеющихся заемщиков. Но за новых заёмщиков конкурируют все игроки.

Декомпозиция финансового результата 1П2024 представлена на слайде ниже. Существенную часть операционной прибыли съедают резервы под ожидаемые кредитные потери. Основная идея в данной истории, что банк нарастит чистую процентную маржу и резервирование будет занимать меньшую долю в операционной прибыли. Подробнее ниже обсудим этот момент.

( Читать дальше )

Т-Банк покупает долю в ЕвроТрансе, зачем??

- 10 октября 2024, 10:22

- |

А нахрена Т-Банк купил 6% ЕвроТранса? Под оферту в 2027 году по 350 рублей?

Перспективно!)) Потанин тоже купился на хотдоги на арендных заправках стоимостью в 300 млн штука?

Главный приколдез, что продавали акции (собственники), которые и обещали выкупить по 350 рублей через 4 года))

( Читать дальше )

НоваБев операционные результаты 9 мес. 2024 г. - количество магазинов растет, темпы роста замедляются

- 08 октября 2024, 06:07

- |

Компания НоваБев (Белуга) опубликовала операционные результаты за 9 месяцев работы.

Общие отгрузки за 9 месяцев снизились на -2,8% относительно прошлого года до 10,95 млн декалитров, собственные отгрузки снизились на -2,6% до 8,5 млн декалитров.

( Читать дальше )

НОВАТЭК и будущее российского СПГ: оптимизм инвесторов должен улетучиться?

- 07 октября 2024, 20:00

- |

На днях провел эфир с Александром Собко (считается одним из лучших российских экспертов в СПГ отрасли).

Цель была простая — понять перспективы НОВАТЭКа и будет ли рост акций в ближайшем будущем для инвесторов (разобраться в тч в “макро” СПГ). Многие покупают ниже 1000 руб в надежде опять продать выше 1500 руб (на вводе проекта Арктик СПГ-2 и тд)

Свой взгляд на инвестиции в акции НОВАТЭКА точно пересмотрел (об этом в конце статьи).

Тезисно свои мысли в виде комментариев к слайдам, которые я сам сделал.

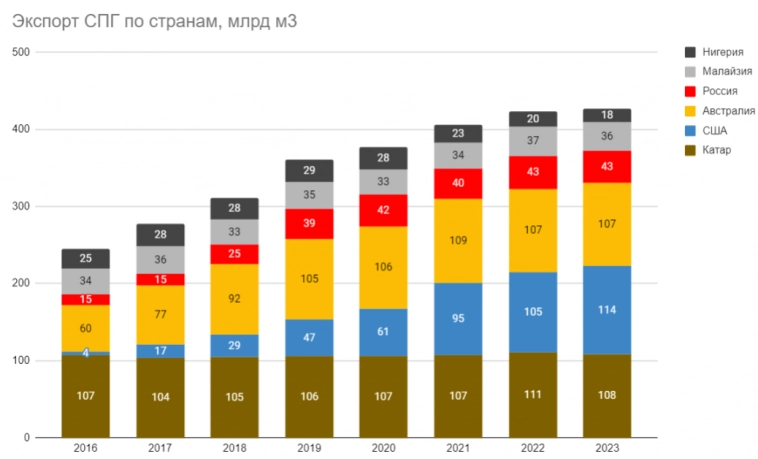

👉 Россия в данный момент экспортирует 43 млрд м3 газа в виде СПГ (4-е место), на уровне Малайзии.

Топ 3 игрока экспортера СПГ сейчас это:

- Катар (практически не нарастили производство за 8 лет)

- США (выросли в 30 раз за 8 лет и стали лидером по экспорту СПГ)

- Австралия (выросли почти в 2 раза за 8 лет)

На топ-6 экспортеров СПГ приходится 78% всего экспорта СПГ

👉 Отдельно пару слов про СПГ — рыночная экономика и акционерный капитал творит чудеса, США планируют увеличить производство СПГ (уже подтвержденные проекты) еще в 2 раза через 4 года (т.е. будет 200 млрд м3 экспорта газа в виде СПГ)

( Читать дальше )

Накопленные потоки Газпрома 2014-2023 гг.

- 06 октября 2024, 19:16

- |

ВТБ получит контроль над Почта банком - дивидендный сюрприз под угрозой

- 04 октября 2024, 17:41

- |

ВТБ закроет сделку по покупке Почта банка до конца 2024 года. ВТБ выкупит 50% минус 1 акция, которые принадлежали Почте России за 36 млрд рублей. Банк оценили в 1 капитал.

( Читать дальше )

Начало аналитического покрытия КазАтомПром. Стоит ли покупать акции компании?

- 01 октября 2024, 21:57

- |

Cегодня рассмотрим бизнес Казатомпрома и проанализируем инвестиционную привлекательность данной истории. Перед тем, как перейти к обзору компании, предлагаю начать с небольшого знакомства с урановым рынком.

Рост спроса на уран начался в середине двадцатого века на заре атомной энергетики. Крупные техногенные катастрофы (ЧАЭС, Фукусима) оказывали сильное влияние на общественное мнение, что транслировалось в снижение спроса. Далее рассмотрим несколько долгосрочных сценариев для производства и спроса от Всемирной ядерной ассоциации.

Накопленное производство существенно превышает накопленное потребление, но гэп сокращается.

( Читать дальше )

Какие перспективы у МТС по отчёту за 1Н 2024 года и новой дивидендной политики?

- 30 сентября 2024, 22:45

- |

Вышли финансовые результаты по МСФО за Q2 2024г. от компании МТС:

👉Выручка — 332,18 млрд руб. (+18,0% г/г)

👉Себестоимость (услуг, товаров и амортизация) — 178,48 млрд руб. (+16,7% г/г)

👉Коммерческие и административные расходы — 71,53 млрд руб. (+20,7% г/г)

👉Операционная прибыль — 70,93 млрд руб. (+14,2% г/г)

👉Скорректированная OIBDA — 124,52 млрд руб. (+4,9% г/г)

👉Финансовые расходы — 43,32 млрд руб. (+69,7% г/г)

👉Чистая прибыль от продолжающейся деятельности — 27,88 млрд руб. (-4,3% г/г)

Отчет вышел средний, котировки особо никак не отреагировали, чистая прибыль снизилась на -4,3% до 27,88 млрд руб., что не сильно много, а операционная прибыль и вовсе выросла на +14,2% до рекордного значения за полугодие в 70,93 млрд руб., но финансовые расходы, выросшие на +69,7% до 43,32 млрд руб., свели все эти рекорды на нет и привело к снижению чистой прибыли.

Начнем с некоторых производственных результатов — я не буду приводить все операционные данные, Вы их можете сами посмотреть, я привел лишь статистику по абонентам МТС:

( Читать дальше )

Газпром: мечты про отмену НДПИ в 2025 году сбылись, но что дальше?

- 30 сентября 2024, 18:24

- |

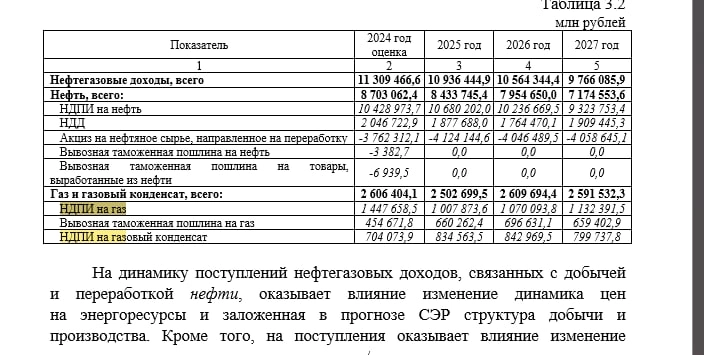

«На динамику поступлений нефтегазовых доходов, связанных с добычей и экспортом газа и газового конденсата, оказывает влияние изменение цен на углеводородное сырье, курса доллара США и структуры налогооблагаемых объемов добычи и экспорта, заложенной в прогнозе СЭР. Кроме того, на поступления оказывает влияние планируемое изменение законодательства в части НДПИ на газ.»

Блумберг оказался прав, писал про это в посте тут - Возможный game changer в Газпром по заветам Блумберг

Акции стремительно выросли, спекулятивно купить акции неделю назад было очень соблазнительно

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал