Избранное трейдера Akai

Ограбление ETF фондов: Ларри Финк и BlackRock - начинают шоковую терапию и обвальную приватизацию в США и по всему миру

- 27 июля 2021, 08:58

- |

Неустойчивое развитие, [25.07.21 14:21]

Почти незамеченной на неделе осталась мощная новость (https://www.bloomberg.com/news/articles/2021-07-20/blackrock-voted-against-255-directors-for-climate-related-issues) про BlackRock (крупнейшая по размеру активов инвестиционная компания и один из лидеров ESG).

Руководство фонда за отчетный период (с июня по июнь 2020-2021) проголосовало против переизбрания 255 членов советов директоров – в том числе Exxon Mobile, Berkshire Hathaway Уоррена Баффета и другие – из-за того, что действия совета не отвечают климатической повестке. Кроме того, руководство BlackRock не поддержало менеджмент 319 компаний по тем же причинам.

Компании первой десятки портфеля фонда — Apple, Microsoft, Amazon, Facebook, JP Morgan, J&J, Google и тд — не пострадали (исключением стал только Berkshire). И это неудивительно: 79% компаний, получивших отказы, относятся к энергетическим, сырьевым или производственным, а на IT-сектор приходится всего 2%.

В общем, BlackRock идет дальше большинства инвесторов – они не только отказываются инвестировать в компании со слабым ESG (с акцентом на E), но еще и начали чистку внутри уже имеющихся активов, которые недостаточно быстро озеленяются. И никакой скидки на пандемийный год.

( Читать дальше )

- комментировать

- 3.4К | ★3

- Комментарии ( 39 )

Аристократы

- 29 июня 2021, 13:45

- |

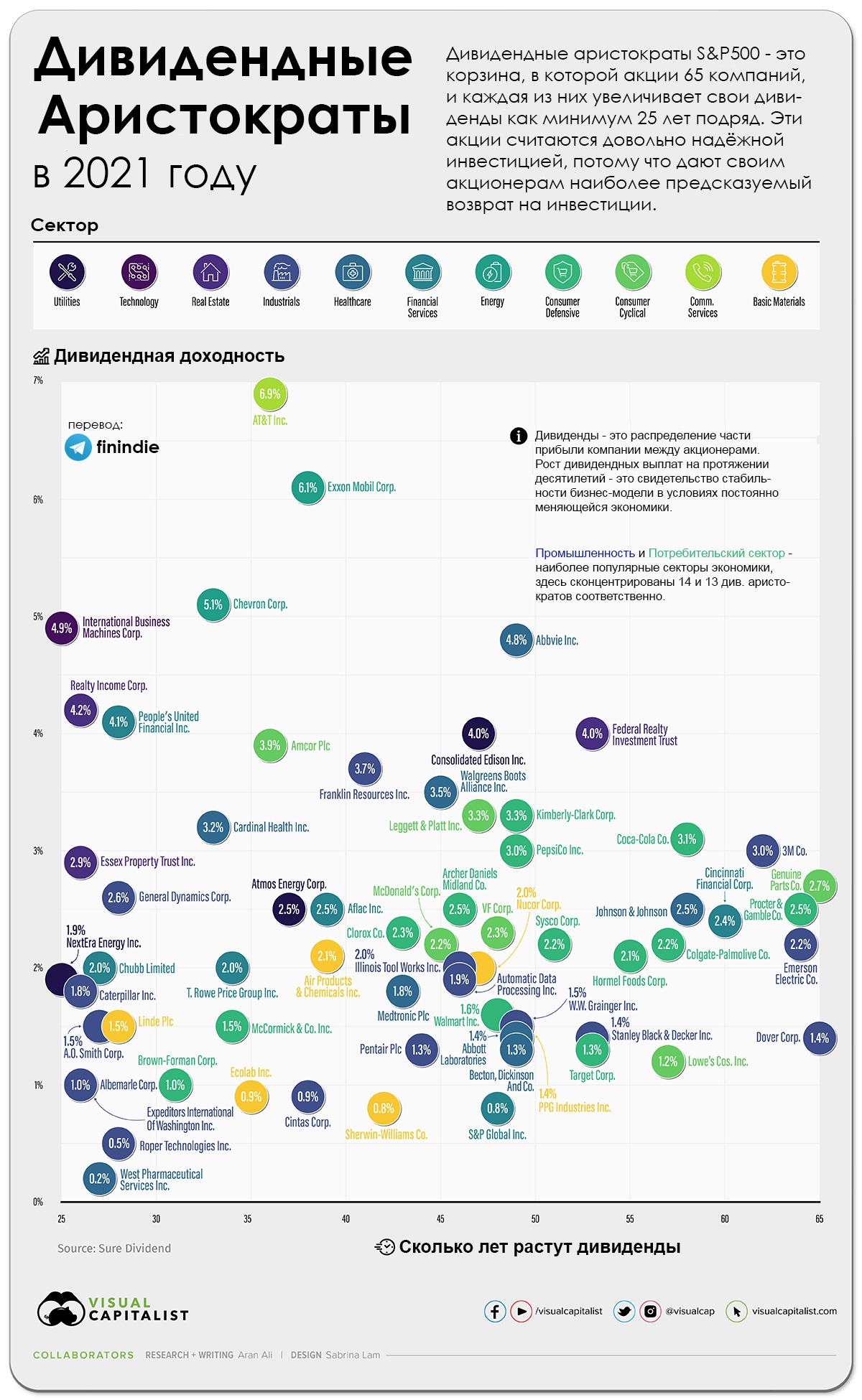

VisualCapitalist опубликовал красивую и информативную графику по американским дивидендным аристократам, и я с удовольствием перевёл её для вас:

Дивидендные аристократы США в июне 2021 года — это целых 65 компаний из индекса S&P500, и все 65 компаний непрерывно каждый год повышают свои дивиденды на протяжении как минимум 25 лет.

Это легче сказать, чем сделать, ведь компаниям приходится распределять эти дивиденды ежеквартально, независимо ни от чего. Я лишь отмечу, что чтобы иметь этот статус сегодня, компании должны как минимум с 1996 года не только не прекращать выплаты дивидендов, но и каждый год повышать их. А за это время мы увидели: пузырь доткомов, ипотечный пузырь и мировой финансовый кризис, мировой локдаун и вирусную пандемию. Чтобы выплачивать и приумножать дивиденды в такие разные по своей сути кризисы, необходима очень устойчивая бизнес-модель.

Какие-то компании из списка известны во всём мире — Coca-Cola, Pepsi, McDonalds или Procter&Gamble. Какие-то компании хоть и являются очень крупными, но их деятельность сконцентрирована только в США, и нам эти названия мало о чём говорят — Expeditors International of Washington или People's United Financial.

( Читать дальше )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

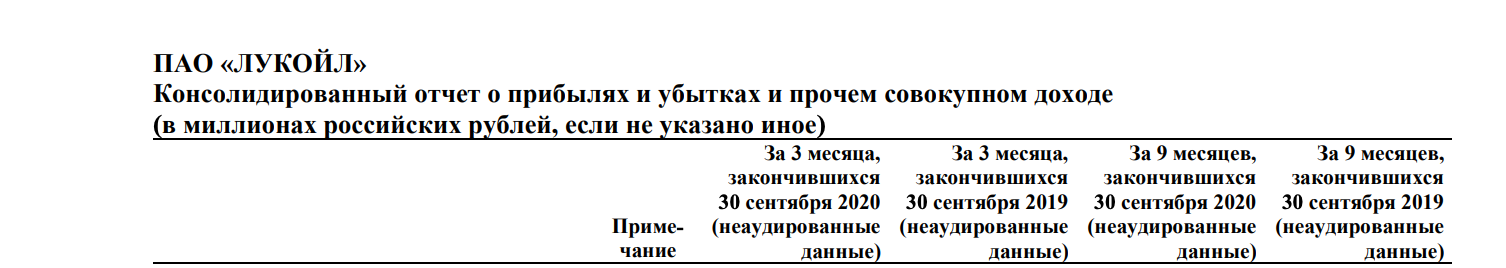

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

- комментировать

- 18.8К |

- Комментарии ( 18 )

Какие ВДО не надо покупать!? 7 фактов о дефолтах!

- 09 июня 2021, 17:44

- |

Два года назад, когда я только начинал инвестировать в высокодоходные облигации и когда боялся дефолтов, как чёрта с ладаном, я старался найти решения, с помощью которых можно было бы избежать дефолта. Это потом я уже понял, что дефолт неизбежная часть инвестиций, но то, что мне удалось обнаружить в ходе анализа обанкротившихся эмитентов, позволило выявлять потенциально опасные бумаги по их названию.

Здравствуйте, инвесторы юные, начинающие и продвинутые. Как всегда хочу выразить вам признательность за оценку моего труда и сказать огромное спасибо за ⭐➕❤. Это меня очень здорово мотивирует. Я готов и дальше работать на благо ваших инвестиций.

( Читать дальше )

Подборка полезных ресурсов без Yahoo Finance и Seeking Alpha: данные, идеи и воспроизводимые исследования

- 21 апреля 2021, 16:39

- |

Привет, в этот раз будет общий пост про полезные источники в сети, где можно бесплатно взять данные, примеры кода и другие полезные вещи.

Более направленные подборки по идеям можно посмотреть здесь https://smart-lab.ru/blog/628709.php, а по книгам здесь https://smart-lab.ru/blog/681121.php

Биржевые данные:

Биржевые:

- https://www.quandl.com Quandl. Простой и адекватный API для Python, много бесплатных данных по отдельным биржам. Например, по Гонконгской и Варшавской бирже. Есть данные по сырьевым фьючерсам и другому сырью. Экономическая статистика и альтернативные данные тоже есть в бесплатном варианте. В отличие от других сайтов с котировками и графиками – здесь промышленная выгрузка для исследований;

- https://stooq.com Stooq. Неожиданно богатый бесплатным контентом локальный сайт (Польша). Большая часть не представляет интереса и можно сразу перейти к большим (для бесплатных) выборкам биржевых данных по США, некоторым европейским и азиатским странам

( Читать дальше )

- комментировать

- 12.1К |

- Комментарии ( 19 )

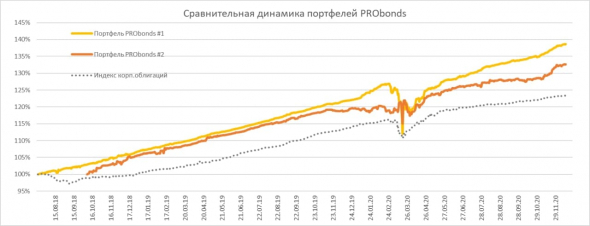

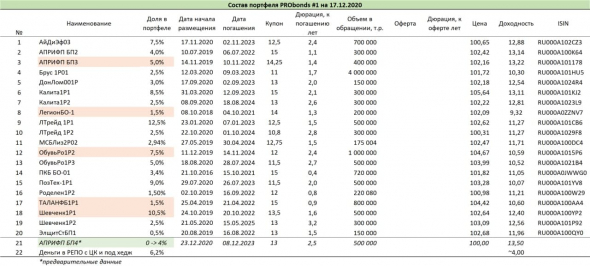

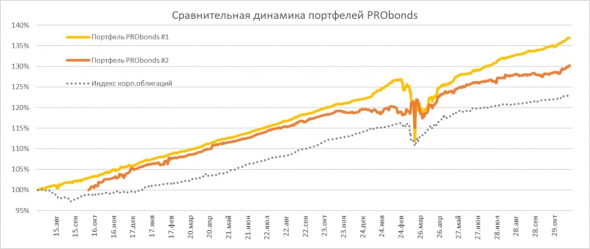

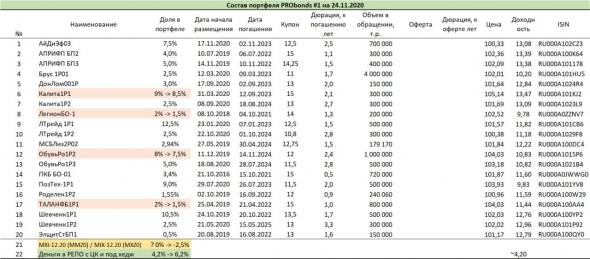

Краткий обзор портфелей PRObonds (актуальная доходность 11,6-13,7%)

- 17 декабря 2020, 05:54

- |

Актуальные доходности публичных портфелей PRObonds – 13,7% для портфеля #1, 11,6 – для портфеля #2.

В портфелях на случай каких-либо рыночных перипетий сохранятся значительная для них доля свободных денег – более 6%. Увеличивать ее не планируем.

( Читать дальше )

"Каморка Деда Панаса".

- 03 декабря 2020, 13:30

- |

Здравствуйте коллеги.

Хотел бы поделиться своими мыслями и наблюдениями. НЕ РЕКОМЕНДАЦИИ К ДЕЙСТВИЮ (это важно).

Ведь ни для кого не секрет, а может для тебя мой друг это новость.Что психология на рынке играет самую важную роль.

К чему я это?

Последние три дня на рынке судя по смартлабу и топикам наблюдается крайне бычий сентимент

Что говорит, о скорой перемене тренда и как минимум стоит ожидать глубокой коррекции.

Что я наблюдал эти дни на рынке ?

1) Эйфория у инвесторов сидельцев.

Которых свозили в марте на лои.

Потом отскок и опять низко свозили.

И тут наконец то приблизились к историческим хаям.

Я их искренне поздравляю и благодарю за индикативность(крайне сильный сигнал, локального разворота.)

2) Многие медведи сломались психологически как например Андрей Мурманск(снял видео об этом, причем сам это понимает....) и купили хаи. (тоже очень сильный сигнал)

( Читать дальше )

Все, что нужно знать об инвестиционном налоговом вычете, который предусмотрен подп.1 п.1 ст.219.1 НК РФ, по обычному брокерскому счету (не ИИС)

- 30 ноября 2020, 14:01

- |

Я представил наиболее полный кейс, который учитывает все нюансы – в инете только простенькие примеры попадались.

Итак, инвестиционный налоговый вычет по подп.1 п.1 ст.219.1 НК РФ — это вычет в размере положительного финансового результата, но не всего по факту результата, а с лимитом, рассчитываемого как Кцб х 3 000 000 руб. В свою очередь, Кцб рассчитывается вот по такой страшной, на первый взгляд, формуле:

Физический смысл Кцб станет понятен позже.

Этот тип вычета уменьшает только положительный финансовый результат от операций с ценными бумагами (акциями, облигациями и паями) в текущем налоговом периоде и его нельзя крыть об уплаченный НДФЛ с зарплаты и возмещать неиспользованный остаток вычета или весь вычет из бюджета подачей декларации. Также нельзя переносить неиспользованный остаток вычета на будущее. Это не предусмотрено ст.219.1 НК РФ.

( Читать дальше )

Портфели PRObonds. Краткий обзор и сделки

- 24 ноября 2020, 08:00

- |

Актуальная доходность обоих портфелей PRObonds повысилась: за последние 365 дней портфель #1 принес 13,2%, портфель #2 – 9,5%. Средняя доходность счетов доверительного управления в ИК «Иволга Капитал» (ведутся по аналогии с портфелями PRObonds), находящихся под управлением не менее полугода, составляет 15,1% годовых после вычета комиссионных издержек.

( Читать дальше )

''Каморка Деда Панаса".

- 13 ноября 2020, 09:26

- |

Основные сценарии по нашим путеводителям. Вчера в блоге Атора чертилсегодня повторю и добавлю в отдельном топике.

Вообщем МОИ мысли такие( Внимание не рекомендации, а мысли):

Нефть возможно будет разворачиваться ПГиП. С походом на 40$ (примерно, но не обязательно может поднакопить силы под сопротивлением 43.5$ и выстрелить). После снижения или консолидации под сопротивлением.

Наблюдаем ложные пробои в виде теней на свечах, будьте внимательны.

СРЕДНЕСРОЧНАЯ ЦЕЛЬ РОСТА ПО НЕФТИ 57$

НЕФТЬ

было

на данный момент

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал