Избранное трейдера BydloTrader

Метод инвестирования CAN SLIM как самый эффективный на американском рынке

- 28 марта 2019, 20:39

- |

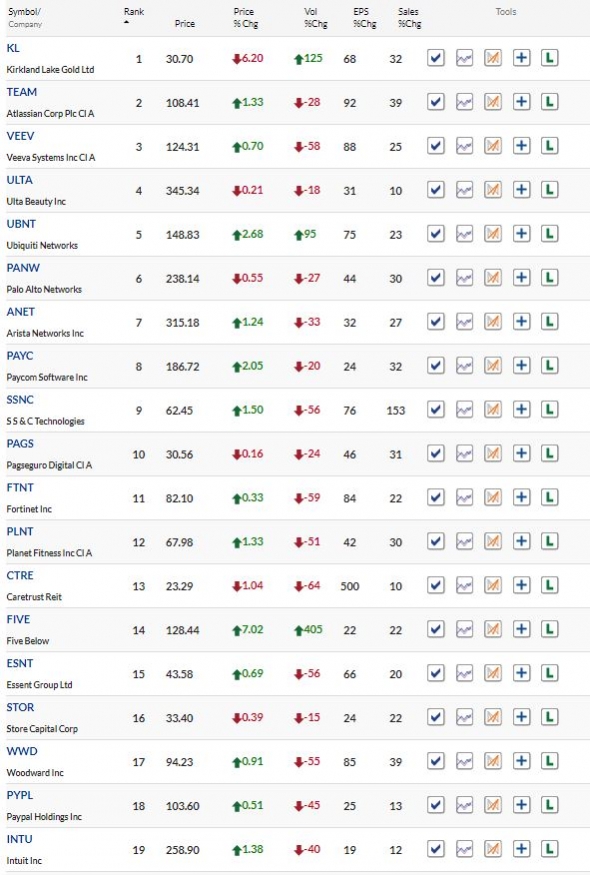

В этой статье я сделаю обзор на самую эффективную стратегию инвестирования на американском рынке с 1998 по 2009 год (по версии Американской ассоциации индивидуальных инвесторов). Столкнулся я с ней после прочтения книги «Как делать деньги на фондовом рынке» Ульяма О’Нила ссылка, который основал газету Investor's business daily, которая благодаря публикациям списка акций выбранных по системе CAN SLIM ещё в 50х завоевала широкую популярность среди инвесторов США. Идея по мне весьма здравая и логичная, краткий обзор на неё уже был сделан на Смартлабе ссылка, суть в том что по фундаменталу отбираются лучшие акции NASDAQ (выручка, прибыль на акцию, продажи, рентабельность и пр.) в секторах которые сильнее других растут и которые обладают институциональной поддержкой (их покупают крупные фонды). Вот кстати список на сегодняшний день:

( Читать дальше )

- комментировать

- 5.6К | ★21

- Комментарии ( 21 )

Zigzag4 с наклонными уровнями

- 28 марта 2019, 19:24

- |

выглядит так:

код индикатора:

( Читать дальше )

Награда нашла героя!

- 28 марта 2019, 16:46

- |

Что табелю о рангах царской России соответствует воинское звание штабс-капитан!)))

Принимаю поздравления с 10 утра до 10 утра до 1 апреля сего года.

Теперь я на голову выше чем остальные смерды -инвесторы. Я спросил, деньги мне полагаются какие-то? — мне сказали что нет.

Теперь ко мне всем советую обращаться на Вы и шепотом!

Ваш все тот же самый

S. Hamster

ТЕОРИЯ. Продажа - это Покупка? Шорт - это Лонг? Краеугольный Камень Спекуляции.

- 28 марта 2019, 16:26

- |

"И кое-что ещё, и кое-что другое,

О чём не говорят, чему не учат в школе..."

«С этой минуты мы начнём с Вами делать то, чего не делает НИКТО. Ну, или почти никто.

Только в этом — Наш шанс выжить.» (М. Лоссбой)

И снова здравствуйте, дорогие мои Коллеги-Друзья.

Сегодня утром я прочитал очень симпатичную статью моего Друга, петербуржца Дона Маттео:

Так чем же все таки шорт отличается от лонга?

Статья его мне крайне приглянулась, поэтому я выдал там ошеломительный коммент, который идёт вразрез со всеми теориями и идеями «Обучалкиных».

( Читать дальше )

Задолбали торговые роботы

- 27 марта 2019, 10:49

- |

Не секрет, что все больше торговых сделок на биржах проводится с помощью автоматизированных торговых систем — торговых роботов.

Роботу пофигу чем он торгует, какая цена, высокая или низкая. У него есть алгоритм и он молотит в соответствии с этим алгоритмом, не взирая на то, что происходит вокруг. И это хреново для тех, кто торгует по старинке, анализируя рынок, выделяя тренды, реагируя на новостную ленту.

Почему хреново.

Потому что роботы повышают волатильность малых таймфреймов, повышая тем самым риски позиций.

Ставя близкий стоп вы рискуете потерять позицию с убытком из-за роста волатильности, а рынок пойдет в выбранном вами направлении, но уже без вас.

Поставив далекий стоп вы повышаете цену ошибки при неправильно выбранном направлении торговли.

Где-то так.

5 признаков приближающегося кризиса

- 26 марта 2019, 17:56

- |

Достаточно часто, в последнее время, всплывает тема надвигающегося кризиса. Тема эта всплывает фрагментально: тут про кривую доходности, там про процентные ставки. При этом, полной картины или чуть более объемной информации не дает никто. Я решил собрать воедино, на мой взгляд, ключевые индикаторы и создать из них общую картину, подтверждающую факт приближения мирового финансового кризиса. Как поется в песне известного исполнителя, у меня на это 5 причин.

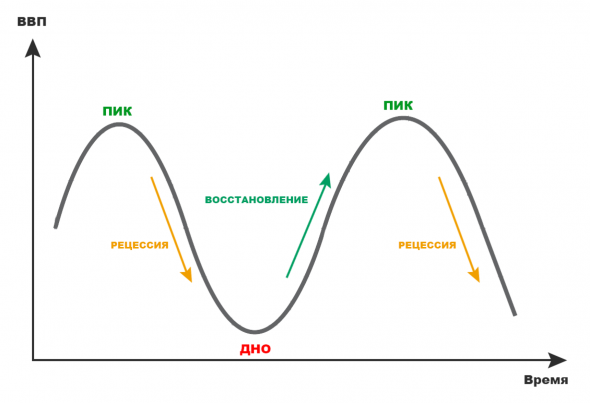

И так, начать хотел бы с того, что ничего сверхъестественного в кризисе нет. Это лишь очередной экономический цикл, когда мировой экономике требуется немного «отдохнуть» и найти новые пути развития, новые точки для дальнейшего роста. Я ориентируюсь на экономику США, как на крупнейшую и ведущую экономику мира. Свою аналитическую модель я строю в рамках экономических циклов Жюгляра, с характерным периодом 7-11 лет, которые включают в себя 4 фазы: Подъем (восстановление) – Пик – Снижение (рецессия) – Дно (кризис).

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 40 )

Риски санкций для трейдеров в Interactive Brokers

- 26 марта 2019, 13:41

- |

Полный список запрещенных юрисдикций на странице www.interactivebrokers.co.uk/co/ru/main.php

«Открытие счетов разрешено жителям и гражданам всех стран, кроме запрещенных Департаментом США по контролю за иностранными активами, включая Балканы, Белоруссию, Бирму, Кот-д'Ивуар (Берег Слоновой Кости), Кубу, Демократическую Республику Конго, Иран, Ирак, Либерию, Сев. Корею, Судан, Сирию и Зимбабве.»

Если пройти по ссылке на Департамент США по контролю (https://www.treasury.gov/resource-center/sanctions/Programs/Pages/Programs.aspx), то

как раз увидим все эти страны в списке санкций. Но там же мы видим упоминание Ukraine-/Russia-Related Sanctions

Надо сказать, что ведение всех этих санкционных списков — большая головная боль для компаний. В случае с IB — им было легче просто отрубить всех белорусов, чем разбираться кто плохой-кто хороший. В случае с россиянами они не сделали это только потому, что мы приносим немного больше доходов чем соседи. Пока еще овчинка для IB стоит выделки. Но сколько это продлится — неизвестно. Очень вероятно, что в какой-то момент они тоже решат, что российские клиенты приносят им недостаточно денег, чтобы сильно морочиться с рисками нарушения требований своего правительства. Особенно, если эти санкционные списки регулярно обновляются. В общем, надо быть готовым что IB попросит нас на выход. Я общался с саппортом IB и главное для них это гражданство. Т.е. если вы счастливо проживаете где-то в Европе, то вас это коснется ровно также как и аборигенов.

Вопрос — кто как для себя планирует закрывать эти риски?

Отечественные брокеры, через которые еще можно было торговать пару лет назад, сейчас имеют совершенно неприличные комиссии за международные площадки.

Отбой шортим, Пробой покупаем, или туда или сюда

- 25 марта 2019, 22:37

- |

Я не смотрел тот прогноз, но мне надоело непонимание базовых вещей а точнее: Или туда или сюда.

Любой кто торгует отбой и пробой внутри дня, и хоть немного понимает ТА, понимает то, что предсказывать будет пробой или отбой не нужно. Ты должен выбрать что ты торгуешь, отбой или пробой.

Можно торговать и то и другое, одновременно, так как при правильном определении уровня прибыль в несколько раз превышает убыток, за счёт минимального Stop Loss. Хотя на практике более безопасно торговать пробой так как это отложенный ордер и после пробоя происходит импульс выводящий в без убыток, иначе ордер не исполняется(Если вы умеете правильно определять уровень и точку входа).

Как я уже неоднократно писал, после пробоя действия на рынке совершают только те у кого убыток, от сюда цена идёт в сторону пробоя за счёт действий трейдеров(скидыванию убытков).

Как правило цена рисует сужающуюся формацию выход из которой происходит импульсом, по завершению которого начинает формироваться новая формация и.т.д. Поэтому пробой и покупают чтобы взять импульс. А отбой шортят потому что стоп минимален.

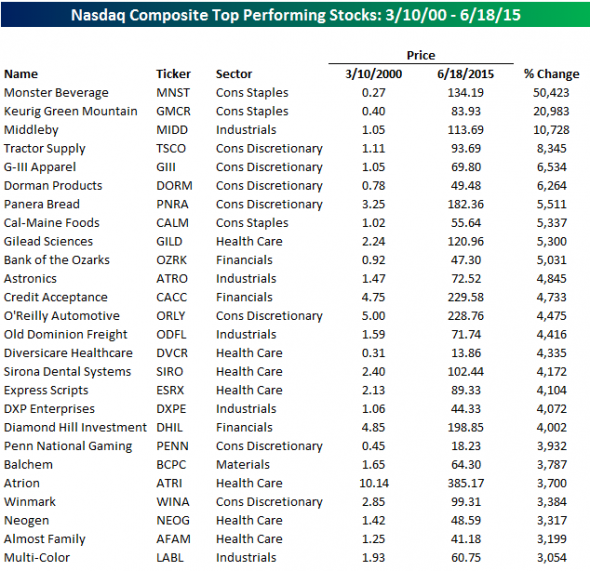

Рейтинг лучших акций индекса Nasdaq за 15 лет

- 25 марта 2019, 22:22

- |

Привет всем торгующим.

Небольшой пост про акции:

После более 15 лет взлетов и падений это наконец-таки случилось — график индекса Nasdaq Composite преодолел внутридневной максимум, который был установлен 10 марта 2000 года. Чтобы отметить это событие, давайте посмотрим на лучшие по доходности акции индекса за этот срок.

Всего за 15 лет целых 99 бумаг показали доходность более 1000%, а поэтому немного сузим наши поиски и остановимся на 26 лучших акциях, чья доходность оказалась выше 3000%. И среди этих бумаг не оказалось акций компании Apple (AAPL)! Действительно, котировки AAPL серьезно выросли за этот срок, но доходность инвестиций составила 2750%, что немного ниже порога вхождения в наш список.

Итак, вот они, самые доходные акции индекса Nasdaq за последние 15 лет:

Первое место у акций Monster Beverage(MNST), которые выросли на 50 000% за это время. Второе место у компании

( Читать дальше )

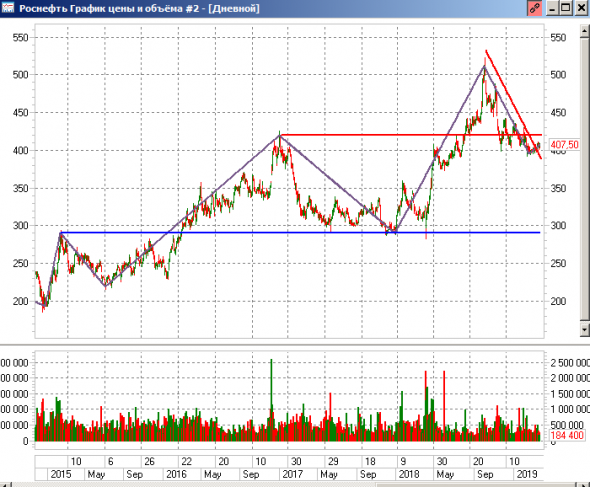

СиБрент: Размышления о Кэрритрейдерах и не только...

- 25 марта 2019, 12:29

- |

Для начала давайте взглянем на вроде очевидную картинку:

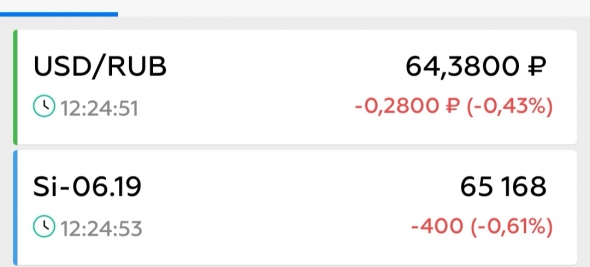

Разница между Томом и ближним фьючем 788 пунктов на 86 дней или 5.19% годовых

Это премия кэрритрейдеров (принимая во внимание, что последнее время ставки по офз близки к ключевой ЦБ)

5.2% в год тому, кто верит, что в укрепление рубля и по сути инвестирует валюту в российскую финансовую систему.

Для глубоко верующих можно ещё и фьючесный рычаг на полную задействовать (1:15)

И вложив в ГО от 4.4 тыс руб, за 3 месяца заработать 788 руб

Почему же наши дорогие россияне не используют модный инструмент забугорные хеджфондеров для повышения, такс сказать, личного благосостояния ??

Многие брокера даже позволяют фьючами на ИИС торговать, вот вам и налоговый вычет и мегапрофит ) ) )

Что не так в моих гипотезах?

Вроде бы одна и та же Инвестиционная стратегия, только для нерезов это манна небесная https://www.finanz.ru/novosti/obligatsii/gosobligacii-rf-rezko-podorozhali-na-volne-carry-trade-1028036436

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал