Блог им. vds1234 |🔥 IPO Озон Фармацевтика

- 11 октября 2024, 16:58

- |

Добрый день, друзья!

На следующей неделе на МосБирже состоится IPO российской фармацевтической компании Озон Фармацевтика.

Поначалу я думал, что это – дочерняя компания маркетплейса Ozon. К счастью, Озон Фармацевтика ничего общего с вечно убыточным и по уши закредитованным маркетплейсом не имеет.

Не буду утомлять большим количеством букв и цифр. Тезисно.

Бизнес-модель – отличная. Динамика выручки и прибыли – замечательная. Финансовое положение – хорошее. Растущая компания на растущем рынке.

Озон Фармацевтика уже выплачивает дивиденды. Прогнозная дивидендная доходность за 2024 г. по ценам размещения на IPO – более 6%.

Мультипликаторы – хорошие: P/E=5,8х; P/S=1,5х, что значительно лучше Промомеда (P/E=30,1х; P/S=4,4х). При этом Промомед пока дивидендов не платит, что делает Озон Фарму ещё более привлекательной.

✅ IPO Озон Фармацевтика выглядит привлекательно, буду участвовать в этом размещении.

P. S. Моя предыдущая рекомендация по IPO Аренадаты (https://t.me/stockishere/502) отработала на 100%.

( Читать дальше )

- комментировать

- 2.1К | ★2

- Комментарии ( 19 )

Блог им. vds1234 |⭐️ IPO Промомед: компания стоимости по цене компании роста

- 05 июля 2024, 14:02

- |

Добрый день, друзья!

В ближайшие дни на отечественном фондовом рынке появится ещё один публичный эмитент – российская биофармацевтическая компания Промомед.

Компания выпускает широкий спектр лекарственных препаратов, включая самые быстрорастущие сегменты – ожирение, сахарный диабет и онкологию.

Промомед является бенефициаром ухода недружественных конкурентов из РФ. В частности, компания производит препарат «Квинсента», который является дженериком популярнейшего препарата от ожирения «Оземпик» (Novo Nordisk), больше не поставляемого в РФ.

Во время пандемии COVID компания значительно нарастила свои производственные мощности и теперь, после завершения пандемии, готова наращивать производство препаратов основного портфеля.

Таким образом, на биржу выходит компания, владеющая современными технологиями производства самых востребованных лекарственных препаратов и перед нами – история успешного успеха роста.

Вероятно, Вы уже готовы купить акции Промомеда. Однако, не торопитесь.

( Читать дальше )

Блог им. vds1234 |❗ IPO ВсеИнструменты.ру – хорошая мина при плохой игре

- 27 июня 2024, 15:10

- |

Добрый день, друзья!

В ближайшие дни российских инвесторов осчастливит своим выходом на биржу компания ВИ.ру – владеющая онлайн-площадкой товаров для строительства и ремонта «ВсеИнструменты.ру».

«Прогрев» российских частных инвесторов перед этим IPO проходил по классическому сценарию.

Сначала аналитики брокеров вбросили в СМИ завышенную оценку капитализации ВИ.ру: Альфа-банк выдал оценку в 151-175 млрд руб., БКС – в 179-260 млрд руб.

Учитывая финансовые результаты ВИ.ру за 2023 г., Альфа-банк оценил эмитента в 43 годовых прибыли, а БКС – в 58х (похоже, что в БКС расчеты делал тот же оптимист, который оценивал капитализацию Мечела).

Многочисленные биржевые блоггеры как по команде (буквально в один день) опубликовали выдержки из пресс-релиза эмитента о том, что бизнес ВИ.ру растёт двузначными темпами и по оценке INFOline этот рост будет бесконечным.

Все блоггеры как под копирку написали, что ВсеИнструменты.ру является высокотехнологичной платформой, конкурентным преимуществом которой является работа в сегменте B2B.

( Читать дальше )

Блог им. vds1234 |⚡️ IPO IVA Technologies

- 29 мая 2024, 11:07

- |

Добрый день, друзья!

Первичные размещения сыпятся на российских инвесторов как из рога изобилия. 😊

Сегодня о своём внезапном выходе на биржу (уже на следующей неделе) объявила компания IVA Technologies, которая является разработчиком системы корпоративных коммуникаций (ВКС, что-то типа Зума).

Исходя из верхней границы объявленного ценового диапазона IPO, собственники компании оценили её капитализацию в 30 млрд руб.

Если мы увеличим показатели выручки и чистой прибыли компании за 2023 год в 1,5 раза (предполагаемый темп роста в 2024 году), то получим форвардный мультипликатор P/E=11,5х, а P/S=8,1х. Очень дорого!

Помимо неадекватной оценки, я бы отметил ещё один существенный фактор.

Системы видеоконференцсвязи сегодня не разрабатывают разве что школьники. Подобных «экосистем» (как называют своё ПО ребята из IVA Technologies) на рынке представлено огромное множество.

❗️ Поэтому далеко не факт, что выручка и прибыль компании будут расти в будущем теми же темпами (по 50% в год) что и в 2023 г. (когда из РФ ушли иностранные компании).

( Читать дальше )

Блог им. vds1234 |⭐️ IPO Займер: купить до получки

- 07 апреля 2024, 17:58

- |

Добрый день, друзья!

В ближайшие дни на Московской бирже пройдёт IPO микрофинансовой организации Займер. Давайте подумаем, как на этом можно заработать.

Спойлер: обещаю, что не буду мучить Вас картинками из презентации Займера и лозунгами о том, какая это замечательная компания.

На Смарт-Лабе за последние дни опубликовано уже несколько десятков статей про Займер и его замечательный бизнес (https://smart-lab.ru/forum/ZAYM). Поэтому не буду повторять уже набившие оскомину формулировки.

Ограничусь тем, что Займер зарабатывает на том, что вгоняет в долги тех россиян, которых не удалось вогнать в долги банкам.

👉 Очевидно, что искать бедолаг, вынужденных в тяжелой жизненной ситуации брать займы под грабительские проценты, значительно легче, если получать информацию о клиентах, которым в силу регуляторных ограничений был вынужден отказать в кредитовании банк.

Поэтому вполне закономерно, что председателем Совета директоров Займера является Михаил Сергеевич Повалий, который ранее входил в состав правления Альфа-Банка.

( Читать дальше )

Блог им. vds1234 |⭐️ IPO: совсем не дешевое удовольствие

- 02 апреля 2024, 15:40

- |

Добрый день, друзья!

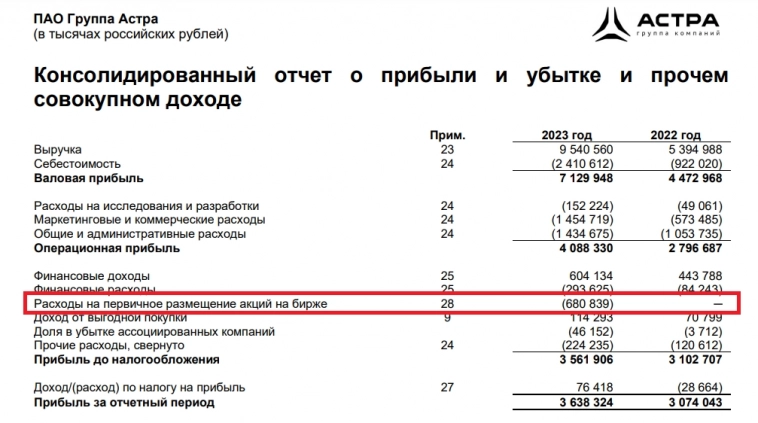

Сегодня, анализируя причины низкой прибыли Астры за 4 кв. 2024 г., я обратил внимание на весьма любопытную информацию.

В годовом отчете компании появилась статья «Расходы на первичное размещение акций на бирже», которой не было в отчёте за 9 месяцев 2023 г. (см. картинку).

Очевидно, эти 681 млн руб. – затраты на IPO, которое Астра успешно провела в октябре 2023 г. При этом мы знаем, что объем первичного размещения был 3,5 млрд руб.

👉 Таким образом, затраты не проведение IPO Астры составили почти 20% от суммы привлеченных средств.

Надо сказать, что я был немного удивлён столь высоким издержкам на проведение IPO. По тем оценкам, которые я встречал, расходы на организацию первичного размещения составляют от 5 до 10% суммы размещения. Но 20% – это слишком много!

Теперь понятно, почему брокеры и Московская Биржа разгоняют такой ажиотаж вокруг каждого нового IPO.

Блог им. vds1234 |✅ Стоит ли участвовать в IPO Европлана?

- 22 марта 2024, 10:41

- |

Добрый день, друзья!

В конце марта на Московской бирже будет проведено IPO компании Европлан, которая является одним из крупнейших российских частных лизинговых операторов.

👉 Даже беглая оценка ключевых финансовых индикаторов компании позволяет сделать вывод об их великолепной динамике.

Выручка Европлана и в спокойные времена поступательно росла на 20-25% в год. А после ухода из РФ недружественных конкурентов в 2022-2023 гг. прирост выручки ускорился до 30-40% г/г.

При этом компания показывает потрясающе высокую операционную эффективность: рентабельность собственного капитала составляет 38-40%.

Словом, отличное финансовое положение и перспективы дальнейшего роста Европлана не вызывают сомнений (более подробную информацию о финансовых результатах компании можно найти здесь: https://europlan.ru/investor/reports).

👉 Тогда ответ на вопрос о целесообразности участия в IPO Европлана зависит от того, насколько адекватные цены на акции предложат инвесторам в ходе первичного размещения. Для ответа на него необходимо рассчитать биржевые мультипликаторы компании.

( Читать дальше )

Блог им. vds1234 |🙈 Стоит ли участвовать в IPO Кристалла? Ни за что!

- 13 февраля 2024, 14:49

- |

Добрый день, друзья!

В конце февраля российских инвесторов осчастливит своим появлением на фондовом рынке очередной эмитент, решивший собрать денег через процедуру IPO, – Алкогольная группа Кристалл.

👉 На днях были опубликованы ценовые параметры этого первичного размещения. Исходя из средней величины ценовых параметров размещения, менеджмент Кристалла оценил компанию в 8 000 млн. руб.

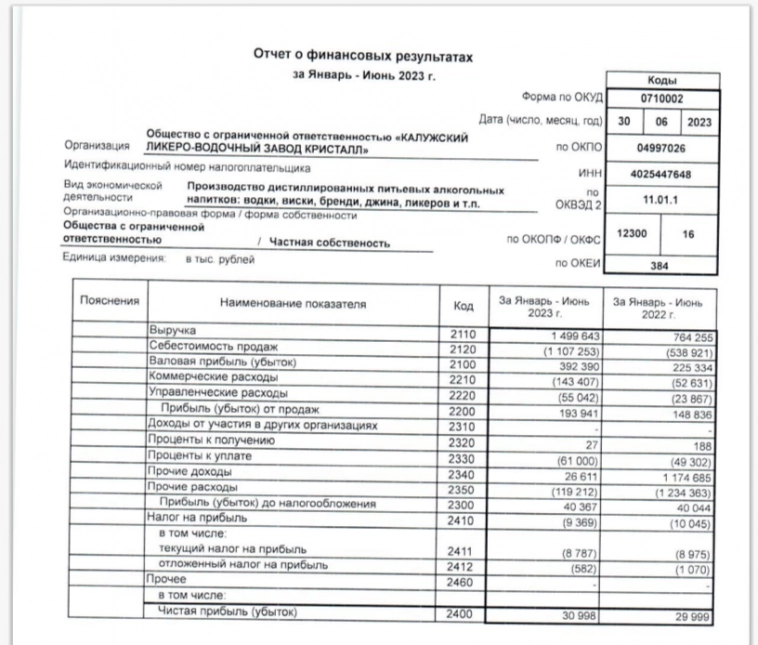

Для оценки привлекательности IPO я попытался произвести расчет основных мультипликаторов компании. Каково же было моё удивление, когда на сайте эмитента я обнаружил лишь криво отсканированную отчетность по РСБУ.

Эмитент даже не счёл необходимым составить свою консолидированную отчетность по МСФО! Друзья, это – дно IPO!

Если даже предположить, что отчетность по РСБУ отражает действительные финансовые показатели компании, то ситуация становится ещё хуже.

Учитывая, что чистая прибыль компании за 2023 г. оценивается менеджментом в 119 млн. руб., получаем, что мультипликатор P/E составляет 67х (!!!).

( Читать дальше )

Блог им. vds1234 |💥 Стоит ли участвовать в IPO Диасофта? Ключевые показатели и перспективы

- 08 февраля 2024, 14:26

- |

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Диасофт, которая является крупнейших российским разработчиком комплексных систем автоматизации для финансовых организаций.

Ценовой диапазон размещения составит от 4000 до 4500 руб. за акцию. Сейчас уставный капитал компании состоит разделён на 10 млн. акций. В ходе IPO планируется дополнительно разместить 500 тыс. акций компании (или 5% от текущего количества).

Объем размещения составит около 3-4 млрд руб. По утверждению менеджмента компании средства от IPO будут использованы в целях долгосрочного роста и обеспечения более высоких дивидендных выплат в ближайшие годы. Доля акций в свободном обращении может составить до 8%.

Предлагаю оценить ключевые финансовые индикаторы Диасофта и понять, сто́ит ли участвовать в этом IPO.

*****

Динамика выручки и прибыли

Финансовая отчетность компании (см. здесь: https://www.diasoft.ru/investors), позволяет сделать вывод о том, что за 2022 фискальный год (который начинается у Диасофта 1 апреля) прирост выручки составил 9% г/г, а рентабельность продаж составила 37%.

( Читать дальше )

Блог им. vds1234 |🔥 Стоит ли участвовать в IPO Делимобиля? Ключевые показатели и перспективы

- 30 января 2024, 14:23

- |

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Делимобиль, которая является ведущим оператором каршеринга на российском рынке.

Ценовой диапазон размещения составит от 245 до 265 руб. за акцию. Сейчас уставный капитал компании состоит разделён на 160 млн. акций. В ходе IPO планируется дополнительно разместить 48 млн. акций компании (или 30% от текущего объема).

Объем размещения составит около 3 млрд руб. По утверждению менеджмента компании средства от IPO будут направлены на приобретение новых автомобилей и рефинансирование долга. Доля акций в свободном обращении может составить до 10%.

Обратим внимание, что заявлено к размещению 30% от существующего количества акций, а в свободном обращении окажется всего 10%. Можно предположить, что остальные акции будут размещены вне IPO. Отметим, что здесь возникают риски дальнейшей допэмиссии.

Предлагаю оценить ключевые финансовые индикаторы Делимобиля и понять, сто́ит ли участвовать в этом IPO.

*****

Динамика выручки и прибыли

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс