SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Продажа ННК была вопросом времени.

- 06 февраля 2017, 12:17

- |

ННК ВЫСТАВЛЕНА НА ПРОДАЖУ; РОСНЕФТЬ В ЧИСЛЕ ПРЕТЕНДЕНТОВ .

Как сообщают Ведомости, Независимая нефтегазовая компания (ННК), принадлежащая экс-главе Роснефти Эдуарду Худайнатову, может быть готова к продаже. Согласно имеющейся информации, интерес к активу выразили следующие претенденты: Татнефтегаз, структуры Хотиных (владеющие Dulisma и Exillon Energy) и Роснефть. ННК была сформирована после слияния Alliance Oil Мусы Бажаева и активов, консолидированных ННК, в 2014. Бажаев, которому принадлежало 60% в объединенной компании, продал свою долю в сентябре 2014. Теперь ННК объединяет добывающие активы в различных частях страны, включая и активы на самой ранней стадии разработки, а единственный перерабатывающий актив — Хабаровский НПЗ — работает на Дальнем Востоке. Компания имеет очень высокий уровень долговой нагрузки — 5,6x по мультипликатору чистый долг /EBITDA по состоянию на конец 3К16. Худайнатов сегодня утром опроверг эту информацию.

Как сообщают Ведомости, Независимая нефтегазовая компания (ННК), принадлежащая экс-главе Роснефти Эдуарду Худайнатову, может быть готова к продаже. Согласно имеющейся информации, интерес к активу выразили следующие претенденты: Татнефтегаз, структуры Хотиных (владеющие Dulisma и Exillon Energy) и Роснефть. ННК была сформирована после слияния Alliance Oil Мусы Бажаева и активов, консолидированных ННК, в 2014. Бажаев, которому принадлежало 60% в объединенной компании, продал свою долю в сентябре 2014. Теперь ННК объединяет добывающие активы в различных частях страны, включая и активы на самой ранней стадии разработки, а единственный перерабатывающий актив — Хабаровский НПЗ — работает на Дальнем Востоке. Компания имеет очень высокий уровень долговой нагрузки — 5,6x по мультипликатору чистый долг /EBITDA по состоянию на конец 3К16. Худайнатов сегодня утром опроверг эту информацию.

Мы считаем, что продажа ННК была просто вопросом времени — компания консолидировала различные активы, и теперь ей надо решать проблему высокой долговой нагрузки. Стоимость этой компании — большой вопрос, учитывая ее высокую задолженность ($1,3 млрд) и существенную часть добывающих активов на самой ранней стадии разработки. Роснефть еще не подтвердила свой интерес, и мы считаем новость НЕЙТРАЛЬНОЙ на данном этапе.АТОН

- комментировать

- 30 | ★1

- Комментарии ( 0 )

ТМК - размещение акций в SPO завершено ( нижняя граница цены - 74,5 руб. за акцию).

- 06 февраля 2017, 11:19

- |

ТМК УСПЕШНО РАЗМЕСТИЛА АКЦИИ В РАМКАХ SPO

ТМК объявила, что цена размещения составила 75 руб. за обыкновенную акцию, продающий акционер должен получить от размещения 138,9 млн акций в общей сложности 10,4 млрд руб. Для компании и продающего акционера предусмотрен период неотчуждения акций, составляющий 180 дней после размещения. Ожидается, что поставка акций покупателям начнется примерно 7 февраля.

ТМК объявила, что цена размещения составила 75 руб. за обыкновенную акцию, продающий акционер должен получить от размещения 138,9 млн акций в общей сложности 10,4 млрд руб. Для компании и продающего акционера предусмотрен период неотчуждения акций, составляющий 180 дней после размещения. Ожидается, что поставка акций покупателям начнется примерно 7 февраля.

Размещение было завершено близко к уровню, обозначенному компанией как нижняя граница цены — 74,5 руб. за акцию, согласно сообщениям в СМИ. На наш взгляд, SPO должно способствовать увеличению ликвидности ТМК ($0,5 млн в день локальных акций и $1,0 млн в день расписок), которая, наряду с высокой долговой нагрузкой, негативно сказывалась на инвестиционном профиле компании. Мы подтверждаем нашу позитивную позицию в отношении компании, которая должна выиграть от стабилизации цен на нефть и разворота в динамике американского дивизиона.АТОН

Русал - отсрочка сделки является умеренно негативной.

- 06 февраля 2017, 10:53

- |

РУСАЛ: СМЕНА АКЦИОНЕРОВ ОТЛОЖЕНА

Как пишет Коммерсант со ссылкой на неназванные источники, сделка по приобретению Виктором Вексельбергом 12% в Русале у Михаила Прохорова (которому принадлежит 17%) может быть отложена. Среди причин были названы отсутствие финансирования, разногласия между владельцами Sual Partners (принадлежит 15,8% в Русале) г-ном Вексельбергом и г-ном Блаватником, а также рост капитализации Русала, который изменил предыдущую договоренность по цене ($0,7 млрд, по имеющейся информации).

Как пишет Коммерсант со ссылкой на неназванные источники, сделка по приобретению Виктором Вексельбергом 12% в Русале у Михаила Прохорова (которому принадлежит 17%) может быть отложена. Среди причин были названы отсутствие финансирования, разногласия между владельцами Sual Partners (принадлежит 15,8% в Русале) г-ном Вексельбергом и г-ном Блаватником, а также рост капитализации Русала, который изменил предыдущую договоренность по цене ($0,7 млрд, по имеющейся информации).

Сделка могла бы привести к появлению еще одного крупного акционера Русала с долей выше блокирующей, что потенциально могло позитивно сказаться на корпоративном управлении и перспективах выплат дивидендов, на наш взгляд. Мы считаем новость о потенциальной отсрочке сделки умеренно негативной.АТОН

Акции Русала выглядят завышенными на фоне ожиданий дальнейшего роста цен на алюминий.

- 06 февраля 2017, 10:27

- |

Сделка по продаже UC Rusal М. Прохоровым Sual Partners может не состояться.

По данным газеты СМИ (Ведомости и Коммерсант) анонсированная осенью сделка по выкупу Виктором Вексельбергом акций Русала у группы ОНЭКСИМ Михаила Прохорова забуксовала. Среди возможных причин — вопросы с финансированием, внутренние расхождения между господином Вексельбергом и его партнером по инвестициям в Русал Леонардом Блаватником и даже вопрос о самой кандидатуре покупателя.

По данным газеты СМИ (Ведомости и Коммерсант) анонсированная осенью сделка по выкупу Виктором Вексельбергом акций Русала у группы ОНЭКСИМ Михаила Прохорова забуксовала. Среди возможных причин — вопросы с финансированием, внутренние расхождения между господином Вексельбергом и его партнером по инвестициям в Русал Леонардом Блаватником и даже вопрос о самой кандидатуре покупателя.

Помимо прочих причин затягивание сделки может быть связано с сильным ростом стоимости акций Русала. В частности, летом, когда появились первые разговоры о ней, предполагалась премия к рыночной цене в 17,5%, сейчас эта сумма соответствует дисконту в 36%. (в пятницу капитализация компании составляла 9 млрд долл.). По нашему мнению, акции Русала сейчас выглядят перегретыми на фоне ожиданий дальнейшего роста цен на алюминий. Мы думаем, что сделка может быть отложена на неопределенное время.Промсвязьбанк

ТМК подняла цену размещения на 0,5 руб./акцию от первоначальной цены размещения.

- 06 февраля 2017, 10:07

- |

Цена размещения ТМК в рамках SPO — 75 руб., «дочка» компании привлекла 10,4 млрд руб.

Цена размещения акций Трубная металлургическая компания в рамках SPO составила 75 рублей, говорится в сообщении эмитента. «Дочка» ТМК Rockarrow Investments Limited, выступающая продающим акционером, привлекает 10,4 млрд рублей. В рамках сделки размещено 13 млн 88 тыс. 888 акций ТМК (13,4% уставного капитала компании).

Цена размещения акций Трубная металлургическая компания в рамках SPO составила 75 рублей, говорится в сообщении эмитента. «Дочка» ТМК Rockarrow Investments Limited, выступающая продающим акционером, привлекает 10,4 млрд рублей. В рамках сделки размещено 13 млн 88 тыс. 888 акций ТМК (13,4% уставного капитала компании).

Компания подняла цену размещения на 0,5 руб./акцию от первоначальной цены размещения. Отметим, также, что по информации СМИ, в сделке не участвовала УК Лидер, которая была готова выкупить акции, неразмещенные среди других инвесторов. В целом, SPO можно отметить как удачное. Инвесторы проявили интерес к акциям, ожидая их рост на фоне позитивных прогнозов по трубному сектору.Промсвязьбанк

МКБ - хорошие темпы роста активов и кредитного портфеля.

- 06 февраля 2017, 09:56

- |

МКБ в 2016 г. увеличил кредитный портфель на 30%, активы — на 17%

МКБ в 2016 году увеличил кредитный портфель до резервов по РСБУ на 30,3% — до 1,1 трлн рублей, говорится в сообщении банка. Активы банка в 2016 году выросли на 16,6% — до 1,4 трлн рублей. Ранее сообщалось, что чистая прибыль МКБ в 2016 году без учета событий после отчетной даты (СПОД) сократилась на 31% — до 2,7 млрд рублей с 3,9 млрд рублей в 2015 году.

МКБ в 2016 году увеличил кредитный портфель до резервов по РСБУ на 30,3% — до 1,1 трлн рублей, говорится в сообщении банка. Активы банка в 2016 году выросли на 16,6% — до 1,4 трлн рублей. Ранее сообщалось, что чистая прибыль МКБ в 2016 году без учета событий после отчетной даты (СПОД) сократилась на 31% — до 2,7 млрд рублей с 3,9 млрд рублей в 2015 году.

МКБ показал хорошие темпы роста как активов, так и кредитного портфеля. При этом кредитный портфель показал опережающие темпы роста по сравнению с активами. Отметим, что в целом по банковскому сектору была более скромная динамика. В то же время с негативной стороны можно отметить сокращение чистой прибыли МКБ.Промсвязьбанк

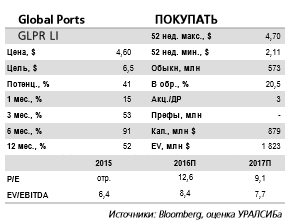

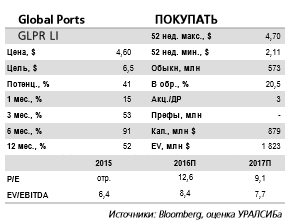

Global Ports - потенциал роста котировок, равный 41%.

- 03 февраля 2017, 13:36

- |

Контейнерный рынок вырастет в 2017 г. Рынок перевалки контейнеров на морских терминалах продолжает восстанавливаться после падения на 26% в 2015 г. В прошлом году рынок вырос на 1% до 4 млн ДФЭ. Объемы начали увеличиваться в годовом выражении с конца 2 кв., а в конце 4 кв. этот рост ускорился. Мы ожидаем, что сформировавшаяся тенденция сохранится в 2017 г. Наша прогнозная модель предполагает рост рынка на 11% в нынешнем году и совокупные среднегодовые темпы роста (CAGR) на уровне 8% в 2017–2022 гг. Реализуемая компанией ценовая стратегия price-over-volumes (цена важнее объемов) должна заработать, поскольку возможности конкурентов по увеличению грузопотока ограниченны.

Целевая цена поднята на 63% до 6,5 долл./ГДР, рекомендация повышена до ПОКУПАТЬ. Депозитарные расписки Global Ports торгуются с привлекательным коэффициентом P/E 2018П на уровне 7,5 и дисконтом 30–50% к зарубежным аналогам по P/E и EV/EBITDA 2017– 2018П. Мы пересмотрели предпосылки нашей модели с учетом последних операционных трендов и нового макропрогноза, а также на 1 п.п. снизили премии за рыночный риск. В результате целевая цена, полученная методом дисконтированных денежных потоков на конец 2017 г., составила 6,5 долл./ГДР. Новый целевой уровень предполагает потенциал роста котировок, равный 41%. Мы повышаем рекомендацию по депозитарным распискам Global Ports с ДЕРЖАТЬ до ПОКУПАТЬ.Уралсиб

Московская биржа - финансовая отчетность за 4 кв. 2016 г. по МСФО выйдет 2 марта.

- 03 февраля 2017, 13:10

- |

Объем торгов в январе: операции репо с центральным контрагентом вновь поддержали динамику год к году

Сезонно слабый месяц для всех сегментов. Вчера Московская биржа представила данные об объеме торгов за январь. Совокупный месячный среднедневной оборот снизился на 27% месяц к месяцу. В минусе оказались все сегменты, наименьшее падение показали валютный рынок (минус 19%) и акции (минус 20%), наибольшее – облигации (минус 47%, или минус 45% за вычетом однодневных бондов ВТБ и крупного размещения Роснефти в декабре).

Год к году денежный рынок остался в положительной зоне. В отличие от января прошлого года, когда сезонного снижения не произошло благодаря волатильности в валютном сегменте и на рынке акций, совокупный среднедневной оборот сократился на 12% год к году. Вырос только денежный рынок (плюс 22% год к году), где репо с центральным контрагентом, объемы которого увеличились более чем вдвое за год, остается ключевым фактором роста. Лидером падения стал сегмент деривативов (минус 44% год к году), где валютные контракты потеряли в оборотах более 50% относительно уровня годичной давности, тогда как сам валютный рынок лишился 26%. Объем торгов в облигациях, за вычетом однодневных бумаг ВТБ, снизился год к году на 16%.

( Читать дальше )

Сезонно слабый месяц для всех сегментов. Вчера Московская биржа представила данные об объеме торгов за январь. Совокупный месячный среднедневной оборот снизился на 27% месяц к месяцу. В минусе оказались все сегменты, наименьшее падение показали валютный рынок (минус 19%) и акции (минус 20%), наибольшее – облигации (минус 47%, или минус 45% за вычетом однодневных бондов ВТБ и крупного размещения Роснефти в декабре).

Год к году денежный рынок остался в положительной зоне. В отличие от января прошлого года, когда сезонного снижения не произошло благодаря волатильности в валютном сегменте и на рынке акций, совокупный среднедневной оборот сократился на 12% год к году. Вырос только денежный рынок (плюс 22% год к году), где репо с центральным контрагентом, объемы которого увеличились более чем вдвое за год, остается ключевым фактором роста. Лидером падения стал сегмент деривативов (минус 44% год к году), где валютные контракты потеряли в оборотах более 50% относительно уровня годичной давности, тогда как сам валютный рынок лишился 26%. Объем торгов в облигациях, за вычетом однодневных бумаг ВТБ, снизился год к году на 16%.

( Читать дальше )

Северсталь - может направлять на дивиденды весь свободный денежный поток.

- 03 февраля 2017, 12:51

- |

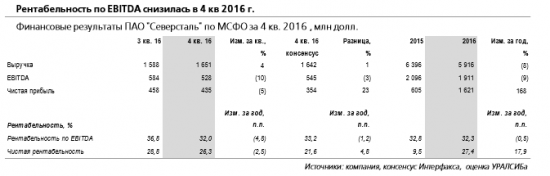

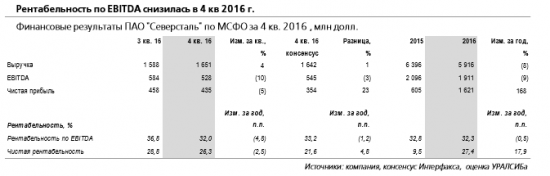

Результаты за 4 кв. и 12 мес. 2016 г. по МСФО: снижение рентабельности по EBITDA в четвертом

Рентабельность по EBITDA снизилась на 5 п.п. квартал к кварталу. Вчера Северсталь опубликовала консолидированные финансовые результаты за 4 кв. и 12 мес. 2016 г. по МСФО, открыв сезон квартальных отчетов в металлургическом секторе. Выручка возросла на 4% (здесь и далее – квартал к кварталу) до 1,65 млрд долл. EBITDA сократилась на 10% и составила 528 млн долл. (на 3% ниже консенсус-прогноза). При этом рентабельность по EBITDA упала на 5 п.п. квартал к кварталу до 32%. Чистая прибыль снизилась на 5% до 435 млн долл. По итогам всего года выручка снизилась на 7,5% до 5,9 млрд долл., EBITDA сократилась на 9% до 1,9 млрд долл, а чистая прибыль выросла на 168%, составив 1,6 млрд руб. Совет директоров рекомендовал выплатить дивиденды за 4 кв. 2016 г. в размере 27,73 руб./акция.

Удельные производственные затраты выросли. Среди факторов, негативно влияющих на рентабельность, – рост операционных затрат, отчасти вызванный укреплением рубля, который частично был нивелирован ростом объема продаж. После аварии на шахте «Северная» в 1 кв. прошлого года степень интеграции Группы в угольный бизнес снизилась.

( Читать дальше )

Рентабельность по EBITDA снизилась на 5 п.п. квартал к кварталу. Вчера Северсталь опубликовала консолидированные финансовые результаты за 4 кв. и 12 мес. 2016 г. по МСФО, открыв сезон квартальных отчетов в металлургическом секторе. Выручка возросла на 4% (здесь и далее – квартал к кварталу) до 1,65 млрд долл. EBITDA сократилась на 10% и составила 528 млн долл. (на 3% ниже консенсус-прогноза). При этом рентабельность по EBITDA упала на 5 п.п. квартал к кварталу до 32%. Чистая прибыль снизилась на 5% до 435 млн долл. По итогам всего года выручка снизилась на 7,5% до 5,9 млрд долл., EBITDA сократилась на 9% до 1,9 млрд долл, а чистая прибыль выросла на 168%, составив 1,6 млрд руб. Совет директоров рекомендовал выплатить дивиденды за 4 кв. 2016 г. в размере 27,73 руб./акция.

Удельные производственные затраты выросли. Среди факторов, негативно влияющих на рентабельность, – рост операционных затрат, отчасти вызванный укреплением рубля, который частично был нивелирован ростом объема продаж. После аварии на шахте «Северная» в 1 кв. прошлого года степень интеграции Группы в угольный бизнес снизилась.

( Читать дальше )

Северсталь направит на дивиденды весь FCF или 27,73 руб./акцию.

- 03 февраля 2017, 12:22

- |

EBITDA Северстали в IV квартале снизилась на 9,6% — до $528 млн

EBITDA Северстали в IV квартале 2016 года снизилась на 9,6% по сравнению с уровнем предыдущего квартала и составила $528 млн, говорится в сообщении компании. Чистая прибыль компании за IV квартал составила $313 млн, снизившись на 27% к III кварталу. Выручка группы за квартал выросла на 4% и составила $1,651 млрд. Выручка Северстали за 2016 год снизилась на 7,5% к предыдущему году, до $5,916 млрд. Показатель EBITDA снизился на 8,8% -до $1,911 млрд. Чистая прибыль составила $1,62 млрд против $562 млн годом ранее.

EBITDA Северстали в IV квартале 2016 года снизилась на 9,6% по сравнению с уровнем предыдущего квартала и составила $528 млн, говорится в сообщении компании. Чистая прибыль компании за IV квартал составила $313 млн, снизившись на 27% к III кварталу. Выручка группы за квартал выросла на 4% и составила $1,651 млрд. Выручка Северстали за 2016 год снизилась на 7,5% к предыдущему году, до $5,916 млрд. Показатель EBITDA снизился на 8,8% -до $1,911 млрд. Чистая прибыль составила $1,62 млрд против $562 млн годом ранее.

Результаты компании по EBITDA оказались хуже ожиданий рынка. Снижение EBITDA было связано с ростом издержек Северстали на фоне укрепления рубля и увеличения стоимости сырья. В частности cash cost слябов металлурга в 4 кв. вырос на 7,7% до 194 $/т (на 17,3% до 250 $/т без учета интеграции). Рост цен на коксующийся уголь позитивно отразился на EBITDA горнорудного сегмента, она увеличилась в 1,6 раза до 146 млн долл. (на 58 млн долл.), но это не перекрыло потери в металлургическом сегменте, где показатель упал на 82 млн долл. до 406 млн долл. Более сильное падение прибыли было связано с переоценкой активов из-за курсовых разниц. По итогам 4 кв. Северсталь направит на дивиденды весь FCF или 27,73 руб./акцию, отойдя от своей дивидендной политики. Выплаты дают доходность к текущее цене в 3%. В то же время СМИ сообщают о том, что у компании могут возникнуть проблемы с налоговой из-за разности ставок налога на дивиденды в России и Кипре. Такие потери оцениваются в 400 млн долл., видимо Северстали придется увеличить резерв под возможные потери, что окажет негативное влияние на прибыль.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания