Блог им. point_31 |АЛРОСА - риски растут

- 03 декабря 2021, 09:41

- |

Алмазная компания всегда занимала ключевое место в моем портфеле. Уникальный бизнес, подкрепленный сильными операционными показателями давал шанс на повышение акционерной стоимости не только благодаря росту капитализации, но и за счет высоких дивидендов.

За 9 месяцев 2021 года АЛРОСА нарастила выручку в 2,1 раза до 261 млрд рублей. Это произошло из-за роста объемов реализации и цен на алмазно-бриллиантовую продукцию. Последние остаются на рекордных значениях. Сырьевой цикл у алмазов еще на витке роста.

Себестоимость продаж растет опережающими темпами, увеличилась за отчетный период в 2,4 раза. Операционные расходы добавили 32%. Выправили ситуацию финансовые расходы, которые в прошлом году за счет курсовых разниц отъели 59 млрд рублей, против 10 ярдов в этом году. В итоге чистая прибыль компании за 9 месяцев увеличилась практически в 8 раз до 79,2 млрд рублей.

Отличные результаты, даже учитывая финансовые переоценки. Скорректированная на них прибыль выросла всего на 30%. Вместе с прибылью вырос и свободный денежный поток, от которого платятся дивиденды. С учетом промежуточных дивидендов, общая выплата составит приблизительно 17,6 рублей, что соответствует 13% доходности.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. point_31 |Тинькофф Банк - ложка дегтя в череде успехов

- 29 ноября 2021, 19:28

- |

Рекордсменом на российском рынке в 2021 году скорее всего станет банковский сектор. Хотя рано говорить, тут еще надо до НГ дожить. Однако банки действительно получили апсайды в виде расформирования резервов. О них мы еще поговорим далее, а пока к результатам желтого банка.

За 9 месяцев 2021 года Тинькофф Банк получил чистых процентных доходов в размере 117,9 млрд рублей, что на 23,6% больше, чем годом ранее. Комиссионные доходы банка увеличились почти в 2 раза до 58,5 млрд рублей. Страховой бизнес компании продолжает развиваться. За отчетный период доходы выросли на 16,6% до 16,2 млрд рублей.

Немного расстроили операционные расходы, которые за 9 месяцев увеличились на 62%. Однако это с лихвой компенсировал роспуск резервов. Они за отчетный период составили 14,7 ярдов, против 33 годом ранее. В итоге чистая прибыль компании увеличилась на 46,7% до 46,8 млрд рублей.

Стабильные результаты Банка заметны по всем направлениям бизнеса. Центробанк внес Тинькофф в перечень системно значимых финансовых институтов страны, что говорит об успехах руководства. Тинькофф в тройке лидеров и этот результат имеет все обоснования в цифрах.

Но давайте навернем ложечку дегтя

Дорого, очень дорого выглядят акции банка в моменте. За 2021 год бумаги взметнулись на 260% вверх и скорректировались на последней просадке незначительно. Для наглядности я взял 4 крупнейших банка США (Bank of America, Citigroup, JPMorgan и Wells Fargo) А также 3 наших (Сбер, ВТБ и БСП). Подробности на скрине ниже.

( Читать дальше )

Блог им. point_31 |Ростелеком - гадкий утенок сектора телекомов

- 24 ноября 2021, 12:06

- |

Сектор телекомов в России представлен всего несколькими компаниями. Его принято считать защитным и отчасти это действительно так. Стабильные денежные потоки позволяют устойчиво себя чувствовать в любой фазе рынка. Однако, точек роста бизнеса не так много, поэтому сегодня постараемся их найти в Ростелекоме.

Выручка компании за 9 месяцев выросла всего на 7% до 411,8 млрд рублей. Темпы роста замедляются, ведь синергетический эффект от объединения с Tele2 уже были заложены в показатели 2020 года. Сектор мобильных операторов не прирастает органически, а новых пользователей приходится отвоевывать у других операторов.

Выручка сегмента фиксированной телефонии продолжает снижаться, что вписывается в канон. Цифровые сервисы, на которые у меня был расчет ранее, замедляются и прибавляют всего 7,7%. Мобильная связь консервативно прибавила 10,7%, а вот прочие услуги показали максимальный рост на 30,9%. Если классические сегменты растут в рамках ожиданий, то цифровые сервисы и оптовые услуги немного расстраивают.

( Читать дальше )

Блог им. point_31 |Новатэк - стабильно, дорого, перспективно

- 16 ноября 2021, 13:16

- |

Одна из крупнейших газовых компаний России отчиталась за 9 месяцев 2021 года. Внешняя конъюнктура складывается максимально позитивно для компании. Цены на газ на спотовом рынке за этот год показали рекордный рост, а СПГ продолжает пользоваться спросом. Это все заставляет внимательнее смотреть за котировками.

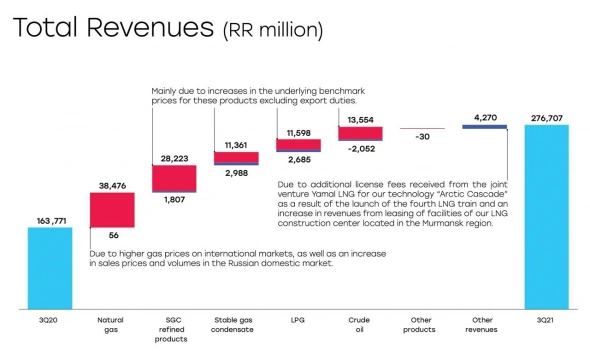

Выручка компании от реализации нефти и газа за отчетный период выросла на 59,6% до 785,7 млрд рублей. Основной причиной роста становится все те же цены на углеводороды на мировых биржах, и как следствие, цен реализации СПГ. А вот объем реализации остался на прошлогоднем уровне, что добавляет ложку дегтя.

Операционные расходы растут вслед за выручкой. За 9 месяцев увеличились на 49,6% в основном за счет повышенных затрат на покупку природного газа и жидких углеводородов. Отрицательные курсовые разницы на этот раз уменьшили доходы на 33 ярда, однако это было с лихвой нивелировано прибылью от совместных предприятий. В итоге чистая прибыль компании за 9 месяцев увеличилась почти в 10 раз до 291,4 млрд рублей.

Компания продолжает развивать свои основные проекты — Арктик СПГ-2 и Ямал СПГ. Это совместные предприятия с такими корпорациями, как Shell, Total, Роснефть продолжают приносить постоянный денежный поток. Правда компания не собирается направлять его на повышение дивидендных выплат. Руководство заявило, что пока не планирует снижать долю в СП, но может это сделать в последствии, что позитивно скажется на долговой нагрузке и потенциальных дивидендах.

Про Новатэк принято говорить: стабильно, дорого, перспективно. И это действительно так. Мультипликаторы явно перегреты. P/E в 16, P/B в 3, выше других представителей сектора. Однако, денежные потоки стабильны, а СП будут приносить необходимую рентабельность деятельности. Я по-прежнему свое предпочтение отдаю Газпрому, так как хочу иметь в портфеле компанию с более приемлемым соотношением риск на доход.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

Блог им. point_31 |Почему Сбербанк - это хорошо, а Mail - плохо

- 12 ноября 2021, 19:09

- |

Сегодня вновь вернемся к изучению IT компании РФ — Mail, или как теперь называет сама себя компания — VK Group. Изучим отчетность компании за 9 месяцев 2021 года в разрезе сегментов бизнеса, а также разберемся, почему Сбербанк хорошо, а Mail — плохо.

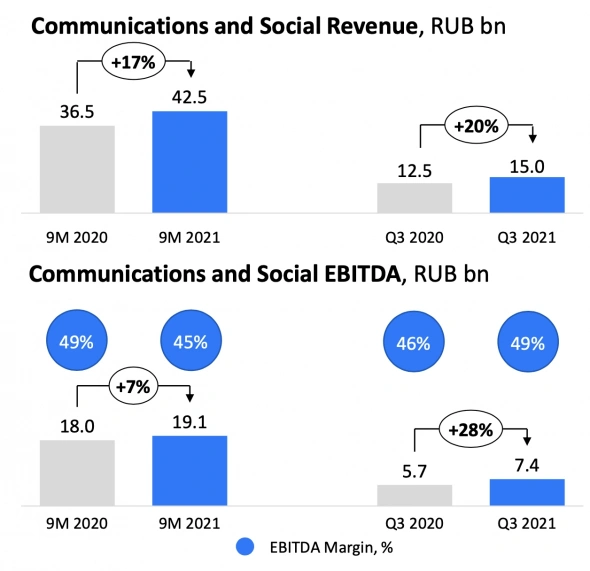

Итак, сегмент «Реклама и соцсети» продолжает развиваться. За отчетный период выручка выросла на 17% до 42,5 млрд рублей. Высокомаржинальный сегмент по-прежнему приносит основной доход и остается стабильным даже в текущих экономических условиях. Негативным моментом является отсутствие роста пользователей соцсетей.

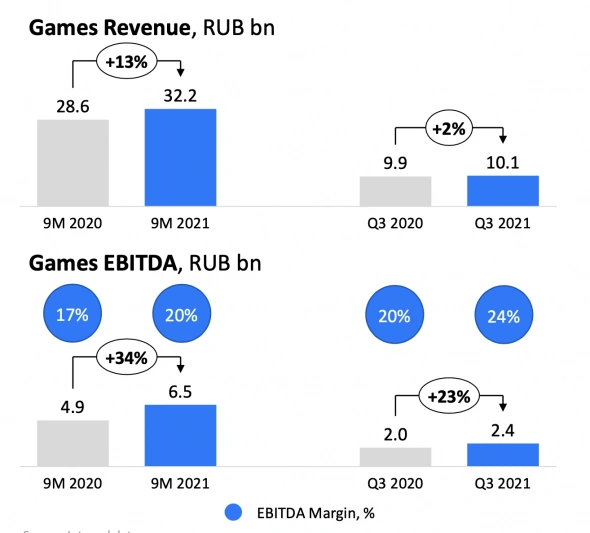

Вторым по значимости является «Игровой сегмент». Выручка за 9 месяцев прибавила 13% до 32,2 млрд рублей. Каких-либо прорывных тайтлов компания не выпускает, продолжая прокачивать свои основные франшизы, типо Rush Royal или Hustle Castle. Смущает слабая динамика в 3 квартале, всего +3% год к году.

( Читать дальше )

Блог им. point_31 |EN+ Русал = Норникель

- 09 ноября 2021, 14:16

- |

Говоря о EN+ частные инвесторы скорее всего скажут, что это алюминиевая компания с энергетическим сегментом. Сегодня будем разбираться, что из себя представляет EN+, почему компания является более привлекательной, чем Русал, а также поищем инвест-идеи в акциях.

Итак, EN+ — это скорее холдинговая компания, которая консолидирует результаты своих дочерних предприятий, как это делает та же АФК Система. Компании принадлежит 57% в Русале, через который мы оцениваем металлургический сегмент бизнеса. Также EN+ владеет парочкой электрогенерирующих компании.

Металлургический сегмент

Компания, через Русал занимается добычей бокситов, имеет 10 глиноземных комбинатов и 10 алюминиевых заводов. Группа обеспечена собственными ресурсами бокситов и нефелинов на 70%. Если учитывать повышенный спрос и растущую цену на алюминий, представляется в текущей фазе рынка крайне интересной.

Энергетический сегмент

Еще более интересным сегментом является электрогенерация, без которой не возможно производство алюминия. Гидроэлектроэнергия является ключевым направлением сегмента. Портфель ГЭС Группы дополняется объектами теплогенерации. И даже в ВИЭ удалось поучаствовать, через Абаканскую СЭС. А растущие цены на мощности добавляют позитива.

( Читать дальше )

Блог им. point_31 |ВТБ - скоро зима, пора переобуваться

- 09 ноября 2021, 13:47

- |

В процессе изучения рынков, финансовых показателей, их динамики, мнение частного инвестора регулярно меняется. На него могут оказывать влияние, как внутренние изменения, так и внешняя конъюнктура. Кто-то это называет «переобуться», другие изменением сентимента.

Как не называй, с компанией ВТБ у меня долгие, плотные, не всегда мирные отношения. В своих статьях я всегда объективно оцениваю бизнес и отчеты. Однако, мое личное мнение конечно накладывает отпечаток. Это скорее к дивидендам относится. Надеюсь, что мое мнение не сказывается на вашей системе принятия решений. Думайте своей головой.

Так вот сегодня, я в который раз объективно изучу отчет по МСФО компании ВТБ. На столе у меня отчет за 9 месяцев 2021 года. Года, который проходит под знаком банковского сектора. Сбербанк, Тинькофф, БСП, наконец ВТБ. Все они также получают бенефиты от отсутствия необходимости применять резерв под кредитные убытки, которые формировали весь 2020 года и кусочек 2021-го.

Да что говорить, на радары инвесторов выходит «МТС Банк», который проведет IPO в конце 2022 года. А «X5 Банк» Пятерочки? Куда катится этот финансовый мир… Действительно, цифровизация, доступность кредитов и какие-никакие экосистемы позволяют банкам получать дополнительную прибыль.

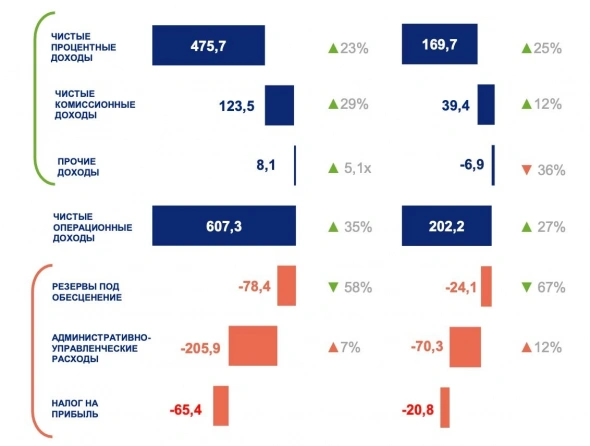

ВТБ не исключение. Чистые процентные доходы увеличились за 9 месяцев на 22,8% до 475,7 млрд рублей, обусловленные ростом кредитного портфеля. Чистые комиссионные доходы и того больше +28,8% за отчетный период и составили 123,5 млрд рублей. Драйверами роста служат увеличивающиеся транзакционные доходы, а также страховой и брокерский бизнес.

Операционные расходы падают, давая шанс чистой прибыли показывать ускоряющуюся динамику. Вкупе с сокращением резервов под кредитные убытки на 100 ярдов позволили Группе нарастить чистую прибыль на 335,9% до 257,6 млрд рублей. И тут важную роль сыграл рост бизнеса, а не просто финансовые переоценки или низкая база прошлого года.

Итак, бизнес компании растет. Резервы сокращаются, а руководство повышает свой прогноз по чистой прибыли по итогам 2021 года до 300+ млрд рублей. К тому же взят курс на выплату дивидендов в 50% от чистой прибыли. Будет ли он выполнен спорный вопрос. Я всегда к решениям руководства Банка отношусь скептически, но факт остается фактом.

ВТБ сейчас, как Бузова — «прет, как танк». Поэтому каждый для себя решит сам, составить ли компанию этому танку. Без экосистем и перспективных небанковских направлений, а именно как компания, которая успешно проходит непростое время.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

Блог им. point_31 |ТГК-1 - «зеленый» энергетик с апсайдами

- 02 ноября 2021, 10:48

- |

Электроэнергетический сектор всегда рассматривался инвесторами, как стабильный источник дивидендных выплат. Компании сектора не имеют значимых апсайдов, очень зависят от гос регулирования цен на электроэнергию, но дивидендные политики позволяют всегда найти парочку интересных идей.

Сегодня разберем компанию ТГК-1 в рамках текущей фазы рынка. Но сначала поговорим о программе ДПМ, как основном источнике повышенных доходов энергетиков.

Итак, что такое ДПМ?

Если проще, то ДПМ (договор о предоставлении мощности) — вид договоров, при котором энергетики, модернизирующие свои электростанции получают больше денег за единицу проданных мощностей. Тем самым государство стимулирует эти компании.

Конкретно у ТГК-1 эти самые программы заканчиваются в 2021 году, что окажет негативное влияние на финансовые результаты. Однако, выпадающие из программы мощности вполне компенсируются ростом цен на отпускаемую электроэнергию. Только за последний год средняя цена на электроэнергию выросла на 26,3%.

( Читать дальше )

Блог им. point_31 |Пятерочка за старание

- 25 октября 2021, 12:38

- |

Фудритейл очень интересен в текущей фазе рынка. А что из сектора можно взять на прицел частному инвестору? Магнит с мажоритарием в виде ВТБ, или Лента, которая развивает направление гипермаркетов? Может быть Вкусвилл выходящий на биржу в конце 2021 года? Этим инвест-идеям может найтись место в портфеле, как и у X5 Retail Group, как самой амбициозной из всех?

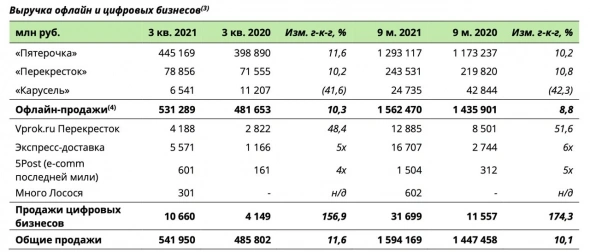

Сегодня рассмотрим операционные результаты за 3 квартал теперь уже «зеленой» компании. Посмотрим на выручку и перспективные сегменты бизнеса. Так, рост выручки цифровых бизнесов Пятерочки вырос за отчетный период на 156,9% до 10,7 млрд рублей, а офлайн-бизнес растет в пределах 10-12%.

353 новых магазина было открыто в 3 квартале. Как я и говорил, амбициозные планы руководства выходят на первый план. X5 Retail Gorup занимает 12,8% доли рынка. А по закону максимально-возможная доля составляет 25%. Потенциал роста составляет x2, достижение которого лишь вопрос времени.

Сегмент гипермаркетов продолжает трансформацию. За 3 квартал сокращение торговых площадей составило 40,9%, давая шанс Ленте упрочить свои позиции. Однако, X5 является лидером в сфере онлайн-продаж. Компания продолжает развивать сервис экспресс-доставки из магазинов, увеличивая выручку. А вот с прибылью по сегменту возникают вопросы. Он явно низкомаржинальный, но чем не пожертвуешь ради захвата доли рынка.

Одним из проектов, который развивает X5 является сеть жестких дискаунтеров «Чижик». Формат крайне перспективный и может выйти на окупаемость уже скоро. Хотя сама «Пятерочка» пока самый рентабельный проект.

В плане операционных показателей у X5 все в порядке. Двузначный рост выручки позволяет рассчитывать на продолжение тенденции. Бизнес развивается, но внимание частных инвесторов по-прежнему приковано к налогам на дивиденды компании. Под 30% платить не хочется никому. Но так ли див доходность в 6-7% принципиальна?

Для меня на первый план выходит именно рост бизнеса и перспективных направлений. Именно поэтому X5 занимает свое место в моем портфеле.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

Блог им. point_31 |НМТП - без изменений

- 22 октября 2021, 18:11

- |

Транспортный сектор остается в арьергарде роста рынка в 2021 году. Если тот же ДВМП продолжает свое безумное восхождение, то НМТП не получил драйверов роста. Даже несмотря на восстановление нефтяной отрасли. Напомню, что мои отсылки к нефтяному сектору имеют все основания, так как именно перевалка сырой нефти занимает ключевую роль в бизнесе, а она сократилась за полугодие на 9,2%.

Общая выручка выросла на 8,9% до 26,9 млрд рублей. Слабая динамика обусловлена сокращением добычи, и как следствие, транспортировки нефти по соглашению стран ОПЕК+. Но это заявляет сама компания. По факту же, нефтяные компании продолжают наращивать продажу нефтепродуктов, но увеличивать перевалку через порты Группы не спешат.

Благо операционные расходы остались на уровне прошлого года. Положительное влияние на результаты оказывают курсовые разницы, доход от которых составил $8,3 млн против убытка в $89,1 млн годом ранее. Динамика продолжит улучшаться и в 3 квартале текущего года. В итоге чистая прибыль компании составила 12,7 млрд рублей, что в два раза выше показателей прошлого года. Все вводные, указанные мной в прошлом разборе сохраняются и в текущем, сокращая полезность статьи…

Как бы не так. Нам, как фундаментальным инвесторам важна динамика и регулярное отслеживание результатов. Поэтому отсутствие дополнительных негативных факторов, тоже результат. К тому же из отчета становится понятно, что компания взяла курс на сокращение долговой нагрузки. Чистый долг сократился вдвое за отчетный период.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс