Блог им. point_31 |Роснефть - старые апсайды в новой парадигме

- 05 октября 2022, 08:15

- |

Российская нефтянка является одной их самых востребованных отраслей у отечественных инвесторов. Точнее являлась таковой. С началом санкционной войны, нефтяникам пришлось продолжить работу в более сложных условиях, когда поставки каждого барреля нефти идут с нарушением логистических цепочек.

Первоначально ЕС ввел эмбарго на поставки нефти морским путем. Это практически не вызвало сокращения продаж, так как компании продолжили поставки по ранее заключенным контрактам, а шестимесячный срок перед введением эмбарго дал необходимый зазор для маневра. Отражение этого мы увидели в отличном отчете Татнефти и сегодня разберем на примере Роснефти.

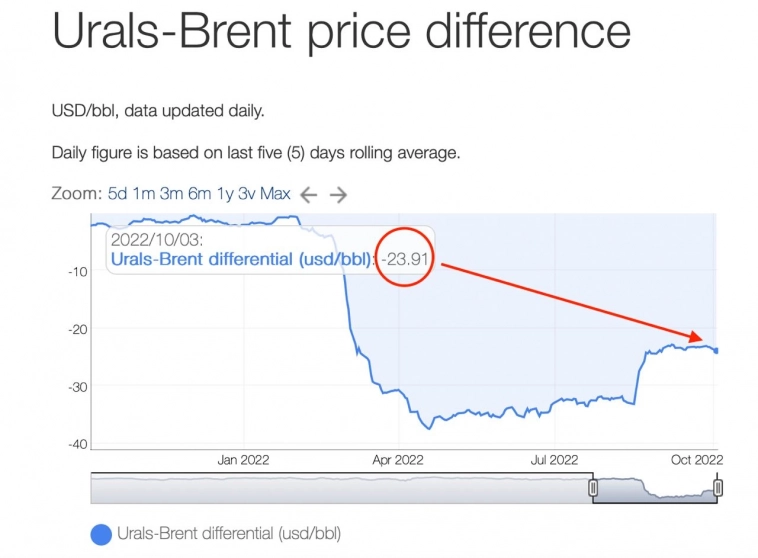

Только вот декабрь все ближе и санкционный пресс усилит давление. Ну и не стоит забывать про дисконт российской нефти марки Urals к Brent. Он хоть и сократился, но все еще составляет $24. Ну и как вишенка на торте — 8-й пакет антироссийских санкций, который должен утвердить ограничение цен на нефть. 3-4 кварталы станут показательными, а пока вернемся на шаг назад и посмотрим на результаты Роснефти за первое полугодие.

( Читать дальше )

- комментировать

- 3.6К

- Комментарии ( 6 )

Блог им. point_31 |Самолет - готовьте полосу для посадки

- 26 сентября 2022, 09:06

- |

❗️Друзья, концовка недели обещает быть жаркой. Признание итогов выборов, обращение президента к Федеральному собранию, решение собрания акционеров Газпрома в отношении дивидендов. Я держу руку на пульсе и буду актуально держать вас в курсе событий. Будьте стойкими и стабильными. Ну а пока воспользуемся передышкой, чтобы разобрать еще парочку отдельных кейсов.

Застройщики получили дополнительную регуляторную поддержку в 2022 году. Это позволило сохранить восходящую динамику финансовых показателей. Продление льготной ипотеки на фоне снижения ключевой ставки, и как следствие, сократившихся издержек, создадут необходимый денежный поток для поддержания котировок компаний. Сегодня у нас на повестке Самолет.

Итак, компания остается топ-1 по объему текущего строительства в Московской области. По остальным ключевым метрикам входит в топ-3 застройщиков России с самым высоким земельным банком. Это позволило за первое полугодие нарастить выручку на 99% до 66,3 млрд рублей. Операционные результаты выше всяких похвал. Отдельно разбирали их в отдельной

( Читать дальше )

Блог им. point_31 |Ozon - восстал из пепла, словно феникс

- 19 сентября 2022, 08:10

- |

К сегменту e-commerce у меня традиционно позитивное отношение. Считаю его одним из самых перспективных направлений в России. Компании сектора в будущем могут показать кратный рост показателей, и как следствие, котировок.

Итак, Ozon отчитался за первое полугодие ростом выручки на 73% до 122,1 млрд рублей. При этом в GMV эквиваленте рост вообще превысил 113% и составил 348,1 млрд рублей. Выросло также и количество заказов на 144%, превысив 183 млн заказов за счет расширения клиентской базы и увеличения ассортимента.

💬 Да и как не расти, когда компания вырученные от IPO деньги активно вкладывает в развитие, открывая новые пункты выдачи и развивая свой маркетплейс, доля которого достигла 76,1% в процентах от GMV.

Несмотря на активную инвестиционную программу, денежных средств и их эквивалентов на счетах остается в сумме $1,1 млрд. Это и есть кубышка Ozon’а, которая позволяет убыточной компании оставаться на плаву.

К слову, об убытках. За полугодие себестоимость компании выросла всего на 24%, расходы на продажи и маркетинг на 45%, проигрывая взрывному росту выручки. Все еще печалят высокие косты на доставку в 53,2 ярда, но компании сектора потихоньку начинают вводить плату за доставку, что в будущем сократит эту статью расходов.

( Читать дальше )

Блог им. point_31 |Евромедцентр - удары по всем фронтам

- 16 сентября 2022, 08:58

- |

Бумаги компании в начале 2022 года подверглись распродажам вместе с остальными расписками. Зарубежная прописка намекала на дополнительные риски для отечественных инвесторов, а последующая их частичная блокировка и вовсе отпугнула инвесторов. Сегодня давайте посмотрим на результаты по полугодию и решим, один лишь инфраструктурный риск навис над EMC, или дело тут скорее в бизнесе.

Итак, выручка сети клиник за первое полугодие в рублях снизилась на 5,6% до 11,4 млрд. В евро ситуация чуть лучше +3,4%, но я бы в первую очередь смотрел на рублевый эквивалент. Поводом к снижению стало сокращение количества визитов в поликлиники на 20% и падение среднего чека на 34,6% по стационару.

При этом себестоимость реализованных медицинских услуг выросла на 10%. А если учесть рост операционных расходов и разовые финансовые убытки, связанные с переоценкой стоимости производных финансовых инструментов и курсовых разниц, не удивительно, что компания получила чистый убыток в сумме 4 млрд рублей, против прибыли годом ранее.

Плохие финансовые результаты нашли отражение в росте чистого долга на 48% до 254,4 млрд рублей. При этом показатель NetDebt/Скор.EBITDA составил критичные 2,3x на конец полугодия. Мало того что выручка падает, так еще и долг растет быстрыми темпами.

Рост долга связан с приобретением Астра 77 за 53 млн евро. Компания работает в сфере лабораторной диагностики и синергетический эффект от слияния могут помочь выправить результаты, но незначительно. Добавляют негатива возможные сбои в поставках медицинского оборудования и комплектующих из-за рубежа.

Компания получила удар по всем фронтам и явно не справилась с возросшей нагрузкой в новой парадигме. Мы конечно можем ждать обратных финансовых переоценок в будущих кварталах, только надо ли? Инфраструктурный риск загнал котировки далеко вниз от уровней IPO и возврат к этим значениям с такой динамикой денежных потоков не представляется возможным.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Блог им. point_31 |Татнефть - стабильность во всем

- 14 сентября 2022, 09:11

- |

Далеко не все нефтегазовые компании решились на раскрытие своей отчетности. В условиях санкционных ограничений, эмбарго на импорт нефти из РФ, компании сектора продолжают поставки, трансформируя логистические цепочки и продолжая генерировать денежный поток. Тем интереснее будет рассмотреть результаты Татнефти за первое полугодие 2022 года.

Итак, выручка компании за отчетный период увеличилась на 42% до 790,8 млрд рублей. Чуть больше половины выручки пришлось на реализацию нефти и нефтепродуктов в страны дальнего зарубежья, что говорит о сохранении каналов продаж. На внутреннем рынке динамика также восходящая. Сокращающийся дисконт нашей Urals к Brent позволит и во втором квартале сохранить динамику.

Операционные расходы приросли на 49%, а вот затраты на приобретение нефти остались на уровне прошлого года. Это позволило нарастить прибыль на 50% до 139,3 млрд рублей. Не остановил показатели даже убыток по курсовым разницам в сумме 62 млрд рублей и повышенная налоговая нагрузка.

Все это дало возможность руководству придерживаться своей дивидендной политики и рекомендовать промежуточные дивиденды в размере 32,71 рубль на оба типа акций. Доходность по текущим соответствует 8% по префам и 7,5% по обычке. 11 октября — дата закрытия реестра под дивиденды.

У компании по-прежнему отсутствует чистый долг, позволяя сохранять устойчивость даже в текущих кризисных условиях. Думаю, что это позволит сохранить практику ежеквартальных выплат и доходность уверенно составит двузначные величины.

Татнефть — сильный представитель сектора. В данный момент ее тяжело сравнить с остальными нефтяными компаниями, так как цифр по ним у нас нет. Однако хорошая динамика продаж, выплата повышенных дивидендов и открытость перед инвесторами способны привлечь внимание к активу и позволить вернуться в проторгованный диапазон в районе 480 рублей в среднесрочной перспективе. Если конечно рынок не подкинет нам сюрпризов.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Блог им. point_31 |Под капотом ЛСР

- 13 сентября 2022, 08:13

- |

Застройщики прокатились на волне роста цен за квадратный метр и пролонгации льготной ипотеки, а теперь красуются своими показателями. Недавно отчетность по МСФО за первое полугодие выпустила Группа ЛСР. Давайте взглянем ей “под капот” и решим, восстановилась ли инвест-идея или все ещё проигрывает другим представителям отрасли в виде Самолета и ПИК.

Выручка ЛСР за первые полугодие выросла на ~20% г/г до 65 млрд руб. Валовая и операционная прибыль также показали хороший прирост на ~40% и ~45% соответственно. Однако чистая прибыль демонстрирует не столь стремительный рост – всего 12%, а с валютной переоценкой и вовсе показатель ниже прошлого года.

На снижение чистой маржинальности компании повлиял рост долга. Чем больше у компании заемных средств, тем больше расходы на их обслуживание. Процентные расходы выросли более чем в 2 раза до 7 млрд + 1,6 млрд по льготным ставкам и эскроу. В прошлом же году все финансовые расходы составляли 4,3 млрд.

Из интересного – долг вырос не критично, в основном за счет краткосрочных обязательств. Долгосрочные кредиты вовсе сократились. Можно предположить, что средняя ставка по кредиту существенно выросла для ЛСР.

Ранее компания выплачивала хорошие дивиденды, но недавно отказалась от этой практики заменив выплаты обратным выкупом. Справедливости ради стоит сказать, что на обратный выкуп было потрачены суммы сопоставимые с дивидендами. Сейчас на балансе у ЛСР почти 20% казначейских акций. На данный момент многие аналитики сходятся во мнении, что в этом году выплаты снова не увидим.

Касательно продаж. Рекордный рублевый доход застройщик получил за первый квартал, а вот второй оказался посредственным. Такая ситуация связана в том числе с коррекцией цен на рынке недвижимости. К нему мог еще добавиться эффект перенесенного спроса – покупатели поторопились совершить сделки в первом квартале опасаясь обесценение денег.

Общая оценка бизнеса достаточно скромная. Ранее компания выплачивала 78 рублей на акцию, что от текущей цены 12,5%. С одной стороны дивидендная история пропала, с другой, компания продолжает генерировать прибыли и увеличивать финансовые результаты.

Для общей диверсификации ЛСР выглядит неплохо, идея достойна наблюдения. Однако из застройщиков свое предпочтение я по-прежнему отдаю сильному Самолету или стабильному ПИК.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Блог им. point_31 |Сегежа и «обиженные» инвесторы

- 09 сентября 2022, 08:20

- |

Лучшую динамику за последний месяц демонстрируют компании, ориентированные на внутренний рынок. Экспортеры в арьергарде. Однако именно такие моменты лучше всего использовать для набора позиции. Поэтому сегодня решил рассмотреть одного из лучших его представителей.

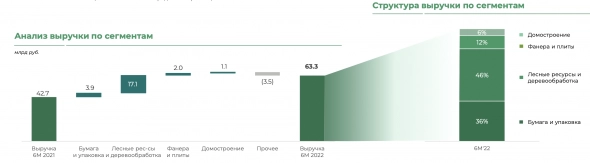

Итак, выручка Сегежи за первое полугодие 2022 года увеличилась на 48% до 63,3 млрд рублей. Растут как средние цены реализации продукции Группы, так и синергетический эффект от консолидации активов НЛХК и Интер Форест Рус. Компании вошли в состав Группы в 3 и 4 кв. 2021 года, поэтому в первом полугодии мы видим такую динамику.

Себестоимость растет аналогично с выручкой, 48% за полугодие. Операционные расходы увеличились практически в два раза. А вот курсовые разницы теперь на нашей стороне. 6 ярдов улетают в прибыль, как и 2 млрд от переоценки валютно-процентных свопов, о которых мы говорили в предыдущем разборе.

( Читать дальше )

Блог им. point_31 |Текущая ситуация на рынке

- 08 сентября 2022, 08:19

- |

Индекс Мосбиржи в среду похудел на 1% и завершил торги вблизи отметки 2400 пунктов. В лидерах снижения были бумаги нефтегазового сектора на фоне падения цен на углеводороды. В Европе спотовые цены на природный газ упали на 38% от августовского пика, а нефтяные котировки протестировали 7-месячный минимум. Дополнительное давление на капитализацию рынка акций оказывает ожидание возврата нерезидентов из «дружественных стран» с понедельника 12 сентября.

Основной акционер НОВАТЭКа Леонид Михельсон заявил о том, что его компания не ожидает значительного падения цен на природный газ в ближайшие три года. В целом с таким мнением можно согласится, поскольку Европа и Азия в ближайшие годы будут жестко конкурировать за поставки СПГ, что предполагает сохранение высокого ценника на голубое топливо.

Во Владивостоке сегодня завершится Восточный экономический форум. Поскольку в этом году российские компании неохотно раскрывают свои финансовые и операционные показатели, то такие форумы позволяют инвесторам получить хоть какие-то ориентиры от бизнеса.

Газпром договорился с Поднебесной о строительстве трубопровода «Сила Сибири-2». Поскольку данный проект будет более протяженным, чем первый, то его могут запустить ближе к концу десятилетия.

Герман Греф заявил о том, что во втором полугодии Сбер вышел на прибыльность и сформировал все необходимые резервы. Поскольку денежная масса в России в последние месяцы растет быстрее инфляции, то можно сделать вывод о росте банковского кредитования. Сбер будет бенефициаром этого процесса, поскольку на него исторически приходится львиная доля кредитования в отрасли.

Минцифры заявили о том, что IT-отрасль стала серьезнее относиться к информационной безопасности за последние месяцы. Акции Positive Technologies с начала месяца подорожали на 15,6% и сегодня имеют неплохие шансы обновить исторический максимум. «Как корабль назовешь, так он и поплывет» — это выражение к Позитиву применимо на все 100%.

В валютной секции Мосбиржи без особых изменений – доллар, евро и юань торгуются в небольших диапазонах по отношению к рублю. Никакой конкретики по новому бюджетному правилу до сих пор нет, поэтому мы и не наблюдаем девальвацию рубля.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Блог им. point_31 |ДВМП - во втором полугодии будет лучше?

- 07 сентября 2022, 07:37

- |

Акции ДВМП отреагировали ростом на выход полугодовой отчетности. Быков не останавливает даже тот факт, что цена уже восстановилась на докризисные уровни и находится вблизи исторического максимума. Так что же такого происходит в бумаге?

По отчетности за полугодие выручка выросла на 74% г/г до 84,3 млрд руб. Валовая и операционная прибыль выросли аналогично, а вот прибыль до налогов уже оказалась на уровне прошлого года. Огромный убыток в 17,7 млрд был получен за счет изменения курсовых разниц. Укрепление рубля негативно влияет на переоценки. Следовательно при ослаблении рубля данная статья уже должна идти с плюсом.

Чистая прибыль за период составила 14,4 млрд. Учитывая тот факт, что мы вряд ли увидим аналогичное укрепление рубля в следующие полгода, за ориентир прибыли можем взять операционную прибыль в 31 млрд. Выходит, что в 2022 году ДВМП может заработать 45-60 млрд рублей. На данный момент капитализация компании находится в районе 90 млрд. Подобная оценка, если сценарий по прибыли реализуется, выглядит крайне низко.

Негативным моментом является то, что ДВМП не платит дивиденды, соответственно акционеры не могут получить прямого денежного потока от компании. С другой стороны, продолжительное время в бумаге сохраняется растущий тренд, поэтому если не на дивидендах, так на курсовой разнице миноритарные акционеры могли заработать.

Все еще продолжается корпоративный конфликт в компании. В случае позитивного разрешения ДВМП может получить от основного акционера $1 млрд (сопоставимо с прибылью за 1-2 года). Однако судебные процессы длятся уже несколько лет и никакого разрешения не видно. Хорошо, что активы, вокруг которых идет суд, уже списаны с баланса, поэтому если не получится выиграть в суде, компания практически ничего не потеряет.

Еще одним из триггеров к росту может стать приобретение контрольной доли Росатомом. Если это произойдет, то как государственная компания ДВМП может перейти на выплату в 50% дивидендов от чистой прибыли. Такой расклад, несомненно, подтолкнет акции вверх.

Акции ДВМП остаются интересны в разрезе рискованной части инвестиций. Их низкая ликвидность делает бумагу волатильной, а непрозрачное корпоративное управление добавляет неопределенности. С другой стороны крайне низкая оценка и наличие существенных триггеров к росту могут заинтересовать определенный пул инвесторов.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Блог им. point_31 |Positive Technologies захватывает наши портфели

- 05 сентября 2022, 08:22

- |

Пару лет назад инвесторы и представить не могли, что у них появится возможность стать акционером отечественной компании в секторе кибербезопасности. Рынок кибербеза в России растет двузначными темпами год к году, а к 2026 году составит почти 500 млрд рублей. С выходом на биржу Positive Technologies инвесторы могут поучаствовать в этом росте.

Для начала разберем отличный отчет за первое полугодие, а уже потом подкину небольшую ложку дегтя. Итак, выручка компании за период выросла на 78% до 3,5 млрд рублей. Основной вклад внесли продажи ключевой линейки продуктов MaxPatrol и Application Firewall с долей в 52% общих продаж. Компания начала продажи комплексного и маржинального продукта MaxPatrol O2, который сможет охватить бОльшую долю рынка в будущем.

Количество крупных корпоративных клиентов выросло на 43%. Уход зарубежных вендоров открыло дорогу к поступательному росту на рынке РФ. Также компания планирует экспансию за рубеж через OEM решения, когда продуктовая линейка компании продается под другим брендом, либо в составе других продуктов. Это дает возможность выйти на зарубежные рынки российской компании, исключив санкционное давление.

Себестоимость за полугодие удвоилась, а операционные расходы растут более умеренно. Основные косты приходятся на партнерскую сеть и маркетинг (1,2 млрд руб.), уступая R&D. Затраты на разработку останутся на средних значениях за последние годы. Все это позволило компании показать чистую прибыль в 0,4 млрд рублей против убытка годом ранее.

Причем первое полугодие является традиционно слабым периодом. В четвертом квартале ожидаются основные продажи, что еще больше повысит рентабельность и прибыль. Благодаря этому компании удается сохранять низкий уровень долговой нагрузки, NetDebt/EBITDA остается ниже 0,6x и выплачивать дивиденды на уровне 1,6% доходности.

Во всей этой бочке меда меня смущает только два фактора. Во-первых, это высокая расходная часть. Косты отъедают 90% выручки и если в какой-то период руководству не удастся сдержать их рост, мы сможем увидеть сильное снижение прибыли. Во-вторых, такая системно значимая компания в сегменте кибербеза остается в поле зрения госструктур и сохраняется риск недружественной консолидации ее активов. Если игнорировать эти факторы, Позитив может стать отличным выбором для долгосрочных инвесторов.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс