SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain |Длинный портфель облигаций: итоги третьего месяца, планы и сделки

- 24 ноября 2023, 15:25

- |

В августе начал собирать новый долгосрочный портфель облигаций – идея, стратегия и часть сделок здесь. Итоги первого месяца здесь, а здесь итоги второго. Как выглядит портфель сейчас и какие есть мысли на будущее:

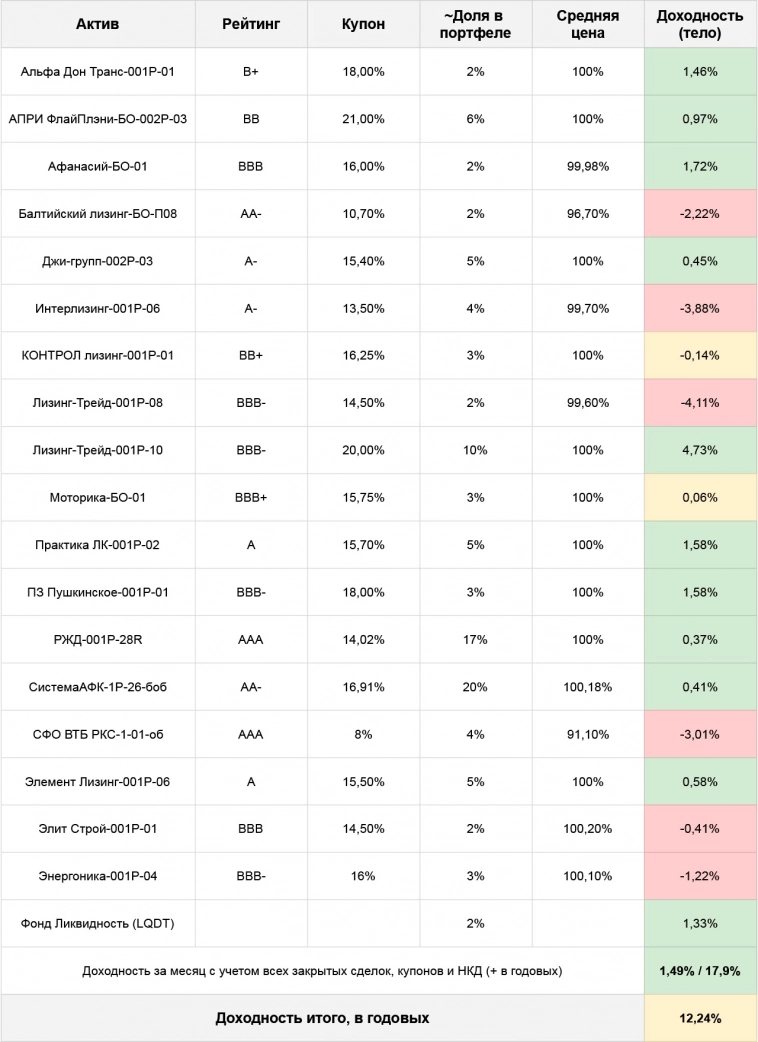

Основные параметры на середину ноября:

Но это не так и важно, задача портфеля – не просто дожидаться позитива от ЦБ (хотя приоритет именно такой), а быть одинаково готовым к любому варианту развития событий

Бенчмарки:

( Читать дальше )

Основные параметры на середину ноября:

- Доля бумаг с фикс купоном – 61%, флоатеров и денег – 39%

- Доходность за месяц – 1,49% (~17,9% годовых)

- Текущая купонная доходность портфеля – 15,9% (без флоатеров = 16,1%)

Но это не так и важно, задача портфеля – не просто дожидаться позитива от ЦБ (хотя приоритет именно такой), а быть одинаково готовым к любому варианту развития событий

Бенчмарки:

- В этом месяце портфель уверенно обгоняет любые банковские депозиты/счета даже по голой купонной доходности (потолок для банков оцениваю в 14% – тут надо еще учитывать, что период высоких ставок затягивается, и прыгать по коротким предложениям «для новых клиентов» становится все более напряжным)

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 1 )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 20.11 по 26.11.23

- 20 ноября 2023, 13:03

- |

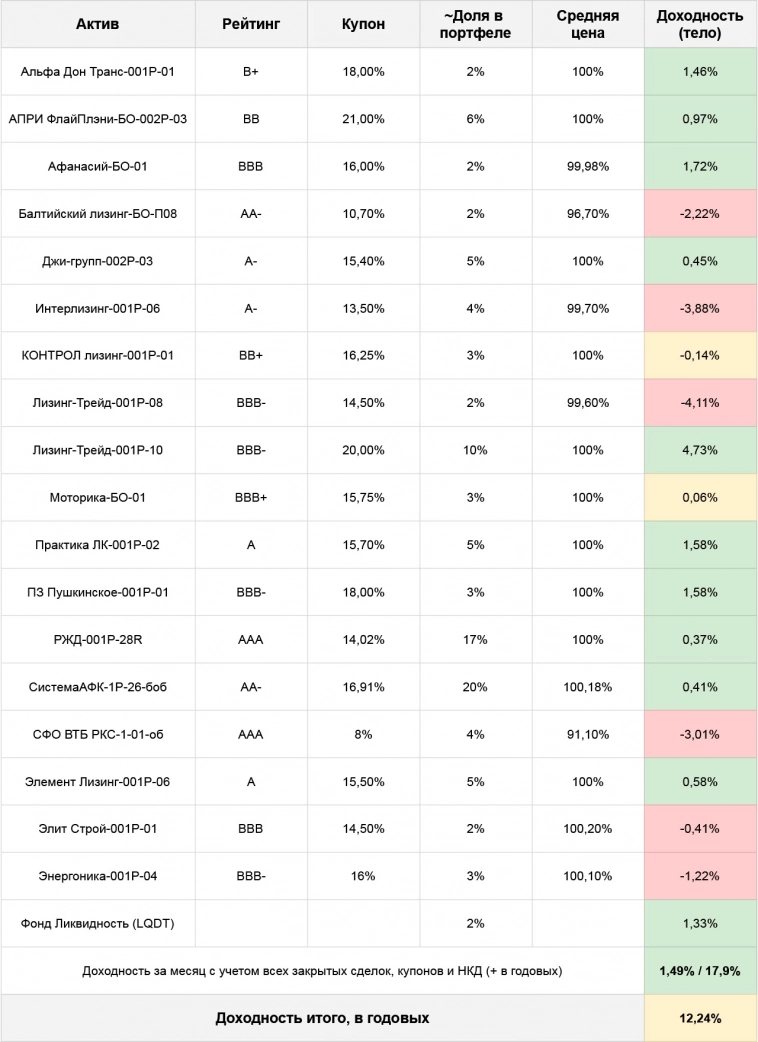

📡 Ростелеком: AA+/AAA, YTM~13,8%, 2,25 года, объем 10 млрд

Купон почти на 200 б.п. ниже ставки ЦБ выглядит сейчас абсолютно бессмысленным, даже от корпората с таким рейтингом. Есть небольшая премия к своим предыдущим выпускам, но сильно интересным все равно не выглядит. Вероятно, основной объем выпуска уже пристроен по договоренностям с институционалами (накануне, в четверг Ростелеком уже разместил 15 млрд. за часовой сбор, ушло куда-то по своим). А в широкий рынок выходят в надежде поймать сколько получится от частников. Но мы не такие, и по понедельникам – не подаем

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 13.11 по 19.11.23

- 13 ноября 2023, 12:00

- |

🚗Интерлизинг: A-, YTM~17,7%, 3 года, 3,5 млрд.

Новый выпуск от старого знакомого, которому выпала незавидная участь стать главным символом цикла повышения ставки ЦБ в 2023 году. Кто не в курсе – в августе компания успешно разместила выпуск на условиях сильно лучше среднерыночных, чем вызвала большой ажиотаж. Но именно после этого размещения рынок довольно бодро поехал вниз на ужесточении ДКП, и те, кто не успел сразу выйти – остались заперты в бумаге с убытком на пике доходившем до 5%

К самой компании, да и к выпуску никаких претензий нет, но осадочек остался. За прошедшие 3 месяца в самом Интерлизинге принципиально ничего не поменялось, вот обзор. Вышел отчет за 9 мес со странными «доходами от участия в других организациях», но главное, что не расходы. В остальном криминала не видно

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 06.11 по 12.11.23

- 06 ноября 2023, 09:49

- |

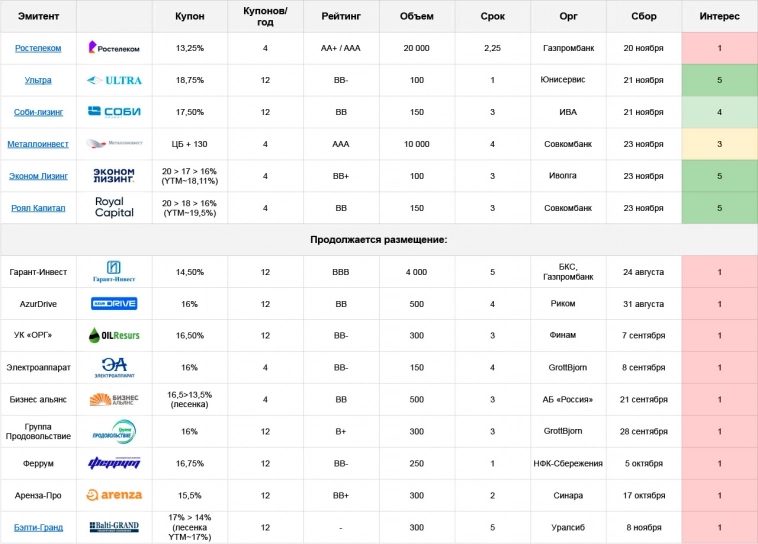

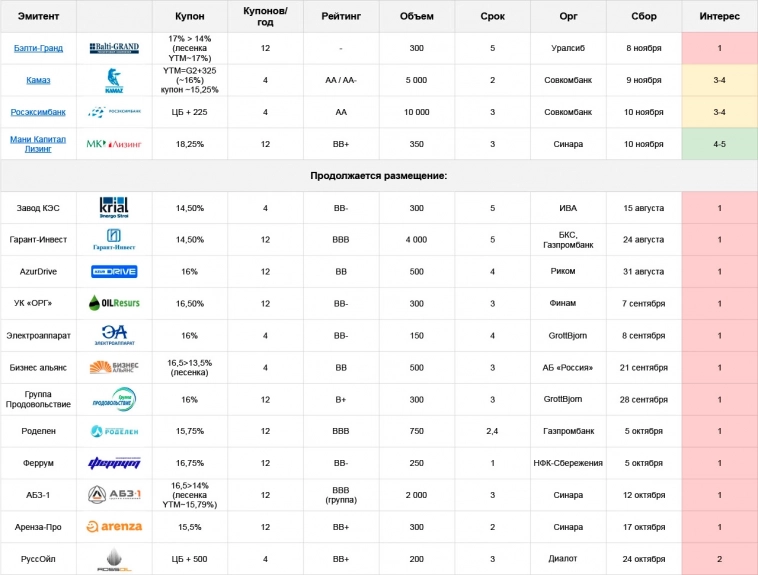

🛻Бэлти-Гранд: без рейтинга (скоринг Era BB+), YTM~17%, 5 лет, 200 млн.

Эмитент-недоразумение, свой прошлый выпуск размещал почти год (начали в августе 2022, закончили в июне 2023) – по причине абсолютно нерыночных его параметров. Новый выпуск тоже выглядит кандидатом в «простыню»

Купон лесенкой: 17% на первые 2 года, далее 14% – это вообще не то, чего мы ждем сейчас от ВДО. Тут разве что к предыдущим выпускам есть какая-никакая премия и тем, кто по каким-то своим причинам это уже держит и намерен держать дальше – переложиться имеет смысл

🚛Камаз: AA- / AA, YTM~15,35%, 2 года, 5 млрд.

Не то, чтобы сейчас есть повод сомневаться в финансовом положении компании, занимающей заметное место в нашем ОПК, но все же стоит учесть – эмитент не раскрывал полугодовую отчетность за 2023, и даже в свежем рейтинговом релизе Эксперт РА оценивает Камаз через итоги 2022, хотя прошел уже почти год

Еще один важный нюанс в том, что доходность тут будет определена в день размещения через привязку к КБД: кривая на сроке 2 года + 325 б.п. И ралли в ОФЗ последних нескольких дней оказалось тут очень некстати. Если на момент первого анонса выпуска формула давала YTM~16% (примерно соответствует купону 15,4%) то по итогу прошедшей недели доходность упала до 15,35% (купон ~14,8%)

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 30.10 по 05.11.23

- 30 октября 2023, 11:43

- |

🛒X5 Финанс: AAA, флоатер ЦБ+125 б.п., 3 года, 10 млрд.

Из AAA-флоатеров с привязкой к ЦБ у нас есть:

- РусГидро-10 RU000A106037 и Газпром нефть RU000A106565 со спредом 130, РусГидро-12 RU000A106ZU6 со спредом 120 – квартальный купон с квартальным же пересчетом

- Металлоинвест RU000A105W08 со спредом 130 – полугодовой купон с ежедневным пересчетом

🧯ГазТрансСнаб: B, YTM~21,5%, 5 лет, 150 млн.

Относительно небольшая компания из УФО, ключевое направление деятельности – производство и поставка технических газов. Но это не все, еще они занимаются грузоперевозками и торговлей стройматериалами, хотят развернуть сеть АГЗС, построить завод по производству жидкой углекислоты…

( Читать дальше )

Блог им. imabrain |Длинный портфель облигаций: итоги второго месяца, планы и сделки

- 25 октября 2023, 16:41

- |

Два месяца назад начал собирать новый долгосрочный портфель облигаций – идея, стратегия и часть сделок здесь. Итоги первого месяца здесь. Как выглядит портфель сейчас и что изменилось в стратегии:

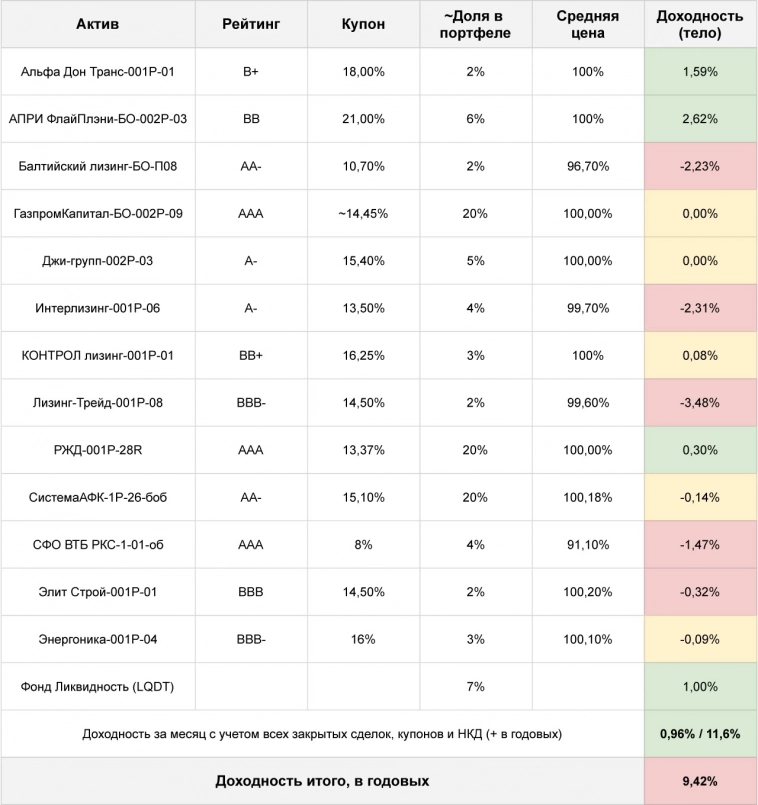

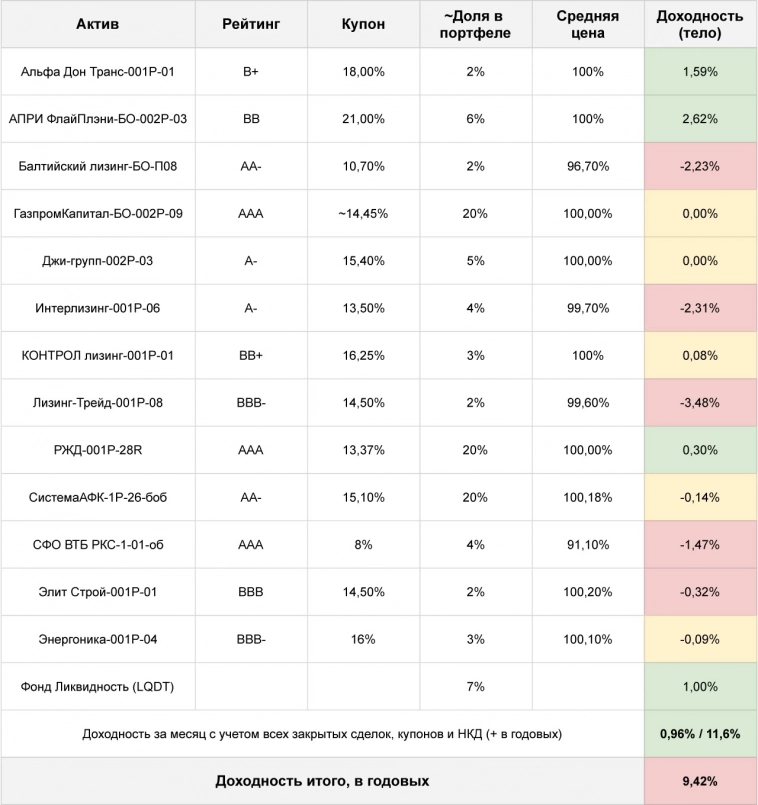

Основные параметры на 15 октября:

▫️Доля бумаг с фикс купоном – 33%, флоатеров и денег – 67%

▫️Доходность за месяц – 0,96% (11,6% годовых)

▫️Текущая купонная доходность портфеля – 14,6% (без флоатеров = 15,2%)

Отставание от банковских депозитов/счетов резко сократилось: потолок месячной доходности по ним оцениваю в ~12,5% годовых. Есть варианты под 13+, но появились они недавно, на весь месяц эксраполировать нельзя. Фонд LQDT за период 15.09-15.10 сделал лишь ~12% годовых, что выглядит совсем уже неинтересным

👉Индекс ВДО-облигаций RUEYBCSTR ожидаемо минусит, здесь у портфеля преимущество тотальное, но с ним и соревноваться неинтересно, слишком паралимпийская дисциплина

Сделки:

🔹С момента последнего обзора добавил Джи-групп-002Р-03. Уже после отчетной даты появились Моторика-БО-01, Элемент Лизинг-001Р-06, Практика ЛК-001P-02 и Афанасий-БО-01 – все понемногу, за счет уменьшения доли в Газпром-Капитале. Первые четыре с первички, Афанасия взял на старте торгов чуть ниже номинала

( Читать дальше )

Основные параметры на 15 октября:

▫️Доля бумаг с фикс купоном – 33%, флоатеров и денег – 67%

▫️Доходность за месяц – 0,96% (11,6% годовых)

▫️Текущая купонная доходность портфеля – 14,6% (без флоатеров = 15,2%)

Отставание от банковских депозитов/счетов резко сократилось: потолок месячной доходности по ним оцениваю в ~12,5% годовых. Есть варианты под 13+, но появились они недавно, на весь месяц эксраполировать нельзя. Фонд LQDT за период 15.09-15.10 сделал лишь ~12% годовых, что выглядит совсем уже неинтересным

👉Индекс ВДО-облигаций RUEYBCSTR ожидаемо минусит, здесь у портфеля преимущество тотальное, но с ним и соревноваться неинтересно, слишком паралимпийская дисциплина

Сделки:

🔹С момента последнего обзора добавил Джи-групп-002Р-03. Уже после отчетной даты появились Моторика-БО-01, Элемент Лизинг-001Р-06, Практика ЛК-001P-02 и Афанасий-БО-01 – все понемногу, за счет уменьшения доли в Газпром-Капитале. Первые четыре с первички, Афанасия взял на старте торгов чуть ниже номинала

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 23.10 по 29.10.23

- 23 октября 2023, 08:03

- |

🚚Лизинг-Трейд: BBB-, YTM~18,5%, 3 года, 200 млн.

Выпуск разбирал здесь, добавить особо нечего. Объем уже расписан по предзаказам, раздачи хоть сколько-то заметного количества бумаг без бронирования я бы не ждал

( Читать дальше )

Блог им. imabrain |Пивоварня Афанасий: дебютный выпуск облигаций. «Народный» эмитент и тоже с планами на IPO

- 17 октября 2023, 15:42

- |

- BBB от АКРА 23.08.23

- купон 16%, YTM~16,8%,

- 9 месяцев (оферта), объем 100 млн., сбор 19.10

🍺Бизнес с историей, бренд хорошо известен на рынке и потребители его оценивают в целом положительно (это по моим небольшим осинт-изысканиям). Кроме напитков, запущено производство пивных закусок, а также мясных и молочных продуктов. В рамках холдинга есть своя розничная сеть «МакЛарин», где все это пытаются продавать, но размер сети крошечный и формат не массовый, с претензией на премиальность. Основную выручку по-прежнему приносит пиво, ключевые продажи – в РФ (экспорта ~9%)

📉По финансам у нас есть свежий РСБУ за 6 мес 2023 от самого Афанасия, плюс данные по прошлым периодам можно найти в агрегаторах. И здесь все неплохо:

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 16.10 по 22.10.23

- 16 октября 2023, 10:14

- |

🦾Моторика: BBB+, YTM~17%, 1 год, 300 млн.

Подробный обзор тут. Мнение по выпуску в целом хорошее, если купон не унесут ниже 15,5%.

🧰Аренза-Про: BB+, YTM~16,5%, 2 года, 300 млн.

Компания, как и раньше, пытается занять дешевле своего рейтинга. В этом выпуске соизволили дать небольшую премию к предыдущим, и тем, кто уже держит – смысл переложиться может и есть. Но для все остальных никакого интереса сюда идти не вижу: сопоставимых вариантов в BBB и А-грейдах сейчас более, чем достаточно

Нам только что раздали другой лизинг – Элемент, с аналогичным купоном, сравнимой длиной и рейтом на 5 ступенек выше. Были Джи Групп, ЯТЭК, продолжает размещаться Роделен, а на очереди Санлайт и Моторика – искать в таком потоке слот еще и для середнячковой Арензы никакого желания нет

( Читать дальше )

Блог им. imabrain |Моторика: дебютный выпуск облигаций. Социальные инвестиции и будущее IPO

- 13 октября 2023, 18:02

- |

- BBB от НКР 03.08.23

- купон 16,25%, YTM~17%,

- 1 год (оферта), объем 300 млн., сбор 16.10

Компания стартовала в 2014 году по венчурной модели – изначально на инвестиции от частных лиц, а в 2019-21 гг. сюда подключились два крупных фонда: Дальневосточный Фонд Высоких Технологий (конечные бенефициары – Роснано, ВЭБ РФ и РВК) и Российский Фонд прямых инвестиций (создан Правительством РФ, ранее входил в структуру ВЭБа)

🦾Бизнес очень сильный: на российском рынке это однозначный лидер с долей ~40%, и эта доля имеет все шансы расти дальше за счет вытеснения зарубежных конкурентов – при сопоставимом качестве им сейчас крайне сложно давать хорошие цены

⚠️Компания плотно завязана на госсубсидии – именно ими оплачивается большинство продаж

(стоимость протеза от нескольких сот до нескольких млн. рублей, а менять их необходимо каждые 2-3 года). Это могло бы быть фактором риска, но расходы бюджета на обеспечение людей с инвалидностью последние 10 лет непрерывно растут. И никаких предпосылок к тому, чтобы срезать их сейчас, да еще и под выборный год, не просматривается

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс