Mozg

IPO МТС Банка: почему планирую участвовать, и почему на небольшую долю

- 22 апреля 2024, 17:20

- |

Тезисно для тех, кому лень смотреть:

МТС-Банк – крупный частный банк, входит в топ-30 РФ по размеру капитала:

- Специализируется на работе с розницей, это 87% их портфеля

- Основное в рамках розничного направления – кредиты наличными, кредитные карты и товарные POS-кредиты

Выделяется высоким СГТР кредитного портфеля (~38% за последние 5 лет). За счет чего это получилось:

- Банк плотно интегрирован в экосистему МТС, представлен в их оффлайн-точках, моб. приложении, и других каналах – это простой доступ к огромной платежеспособной аудитории

- Вне МТС – банк активен в прочих цифровых каналах, изначально делал большую ставку именно на цифровизацию и она вполне сыграла

- Сильные позиции в POS-кредитовании. Само по себе оно не особо маржинальное, но хорошо работает на вовлечение новых клиентов

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

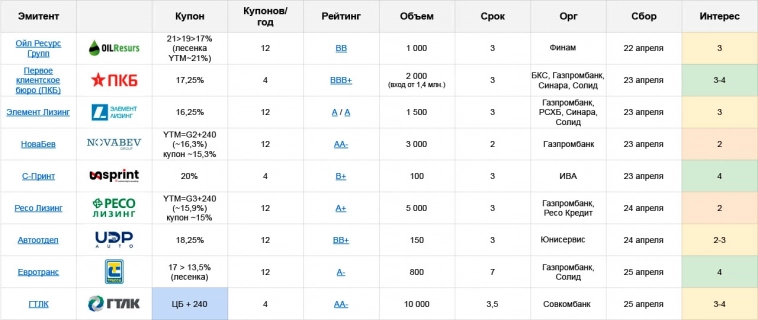

Первичные размещения облигаций: план на неделю с 22.04 по 28.04.24

- 22 апреля 2024, 13:36

- |

🍷 НоваБев Групп: AA-, купон до 15,3% ежемес. (YTM~16,3%), 2 года, 3 млрд.

+

🚘 РЕСО Лизинг: A+, купон до 15% ежемес. (YTM~15,9%), 3 года, 5 млрд.

+

🚛 Элемент Лизинг: A, купон до 16,25% ежемес. (YTM~17,3%), 3 года, 1,5 млрд.

Почти все книжные размещения A-грейда и выше в этом году проходят с большим снижением купона и/или увеличением объема на сборе, а торгуются в итоге по номиналу или ниже. Пока эта ситуация не начнет меняться, участвовать в них на первичке никакого смысла нет. Тем более, у Белуги и РЕСО даже стартовые условия интересными назвать сложно

Элемент в пределах 16-16,25% можно было бы рассмотреть, ранее они давали вполне рыночные купоны и особо их не резали. Но напрягает явно наметившаяся серийность: это уже пятый выпуск эмитента чуть более, чем за год. И по предыдущему RU000A1080N5 стало понятно, что особого энтузиазма у рынка такая частотность не вызывает

💰 ПКБ: BBB+, купон до 17,25% ежемес. (YTM~18,3%), 3 года, 2 млрд.

Формально – лучшая доходность для своей длины в BBB+ (не считая пятого АБЗ RU000A1070X5, который сейчас льют без понятных причин)

( Читать дальше )

Глобалтранс (GLTR) – итоги 2023 года и что будет дальше. Дождемся ли наших денег?

- 16 апреля 2024, 18:41

- |

- Выручка: 104,7 млрд. руб. (+10,8%)

- С/с: 57,9 млрд. руб. (+7,4%)

- EBITDA скорр.: 52,3 млрд. руб. (+6,3%)

- Прибыль: 38,6 млрд руб. (+55%)

- Грузооборот общий, млн. тонно-км: 138,8 (-2%)

- Коэффициент порожнего пробега п/вагонов: 36% (-5 п.п.), для всех типов вагонов – 45% (-5 п.п.)

Рекордная прибыль, даже за вычетом разовых статей, да еще к высокой базе 2022 года. Получилась из:

🔹высоких ставок аренды вагонов, которые весь год росли опережающими темпами

🔹стабильного грузооборота на РЖД

Со своей стороны компания хорошо поработала над себестоимостью: коэффициент порожнего пробега (основная расходная статья) рекордно низкий за 10 лет, да и в целом с/с выросла очень умеренно

✅Капексы (без учета покупки БТС в 2022 году) снизились на ~12%: компания почти не вкладывала денег в обновление и расширение парка. Вопрос с расширением оставим менеджменту – не факт, что в текущих рыночных условиях это целесообразно. Что касается обновлений – в 2023 году такой потребности не было, и в 2024 тоже не ожидается

( Читать дальше )

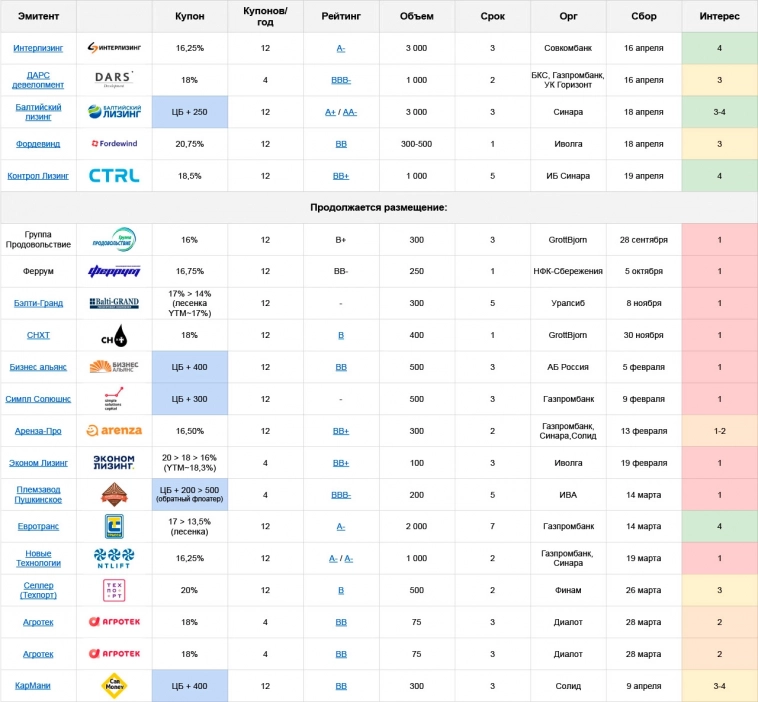

Первичные размещения облигаций: план на неделю с 15.04 по 21.04.24

- 15 апреля 2024, 12:41

- |

🚗 Интерлизинг: A-, купон до 16,25% ежемес. (YTM~17,4%), 3 года, 3 млрд.

Почти близнец своего предыдущего седьмого выпуска RU000A1077X0 (его разбор и небольшая предыстория здесь) – та же длина, периодичность купона и амортизация со 2го года. До анонса этого выпуска 7й торговался ближе к 101%, да и сейчас остался выше номинала. В восьмом купон на старте чуть выше – и в таком виде выглядит интересно

Но запас совсем небольшой, снижение даже до 16% – уже не айс (при прочих равных каждый следующий выпуск серии обычно торгуется ниже предыдущего, плюс рядом до сих пор дораздают Бруснику RU000A107UU5, она покороче, но и подешевле). И еще это размещение будет в Тиньке – а там легко могут укатать и ниже 16-ти.

( Читать дальше )

МФК Займер: будет ли жизнь после IPO?

- 08 апреля 2024, 21:04

- |

Тезисно для тех, кому лень смотреть:

Займер – самая крупная в РФ МФО по объему выдачи с долей рынка ~6%:

- Специализируется на PDL-займах, это небольшие суммы в пределах 30 тыс.руб. на короткий срок, до 1 месяца. Этот сегмент приносит компании ~85% дохода

- До 2023 активно наращивали объем выдачи, что полностью транслировалось в рост процентных доходов и прибыли

- Стабильно высокий ROE, средний за последние 4 года – выше 50%

- Низкий долг, работает почти полностью на собственных средствах, долг/EBITDA=0.11х

По совокупности – состоявшийся, эффективный и устойчивый бизнес. До 2023 года компания активно наращивала объем выдачи, что полностью транслировалось в рост процентных доходов и прибыли. Далее темпы существенно замедлились, это произошло на фоне регуляторных изменений в отрасли:

- в течение года ЦБ установил новые ограничения по объемам выдачи, приходящимся на заемщиков с высокой долговой нагрузкой, снизил предельный размер процентной ставки и ограничил общий размер переплаты по займам

( Читать дальше )

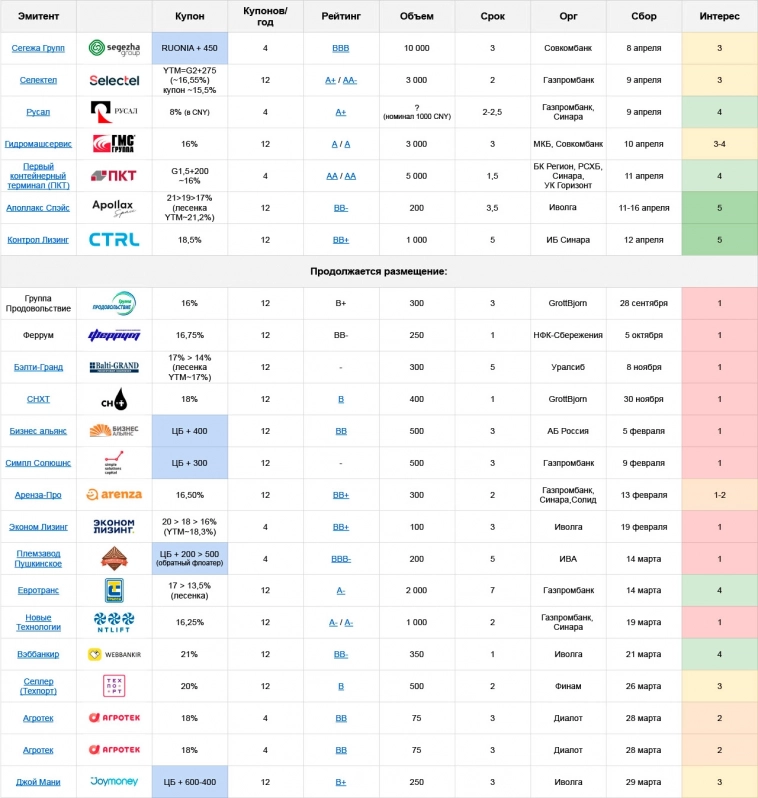

Первичные размещения облигаций: план на неделю с 08.04 по 14.04.24

- 08 апреля 2024, 11:50

- |

🌲 Сегежа Групп: BBB, флоатер RUONIA+450, квартальн. купон, 3 года, 10 млрд.

Если верить, что свои долговые проблемы Сегежа будет решать через допку (то есть за счет акционеров, а не за счет облигационеров), то вариант неплохой. Уже куда интереснее, чем их предыдущий флоатер RU000A107BP5 (RUONIA+380), а в отличие от фиксов – раскрытия доходности не нужно ждать до погашения, которое в любом случае будет процессом непокойным. Если в допку не верить – однозначно стоит поберечь нервы и пройти мимо

🖥 Селектел: А+/AA-, купон до 15,5% ежемес. (YTM~16,55%), 2 года, 5 млрд.

Выглядит как стандартный заход с более-менее высоким стартом, под последующее снижение купона на сборе. Про эмитента можно почитать в разборе прошлого выпуска, рынку он хорошо знаком и даже любим, но в данном случае это скорее минус, добавит ажиотажа. Плюс размещение в Тинькофф

( Читать дальше )

Вуш (WUSH) – итоги 2023 года. Рост, долги, и опять дорогие самокаты

- 03 апреля 2024, 16:25

- |

Главные цифры в млн. руб.:

- Выручка: 10 731 (+54%), с/с: 6 827 (+45%)

- EBITDA кикшеринга: 4 454 (+36%)

- Прибыль: 1 940 (+134%, без опционов-2022 +28%)

- Долг/EBITDA: 1.9х (+0.7)

На первый взгляд хорошо, но есть нюансы:

🔹Почти 500 млн. прибыли получилось из курсовых разниц, без них прибыль могла быть меньше, чем нескорректированная на опционы прибыль 2022 года (1,5 млрд.)

🔹FCF отрицательный: -3,5 млрд., и с каждый годом этот минус растет. Перекрыли новыми кредитами и облигациями

🔹Масштабироваться на свои компания по-прежнему не может, тем более еще и дивиденды платят. Деньги на следующий виток роста в этом году опять придется занимать, но уже по совсем другим ставкам, чем в 2023 (ждем традиционные летние облигации). Долг/EBITDA легко может перевалить за 2х – а это рубеж, с которого можно начинать напрягаться

Важные расходные статьи:

- ремонт и техобслуживание – x2.3

(этот пункт частично балансирует общую прибыль компании от курсовых разниц: если бы она была ниже, расходы на ТО тоже снизились бы, т.к. большинство запчастей все еще импортные)

( Читать дальше )

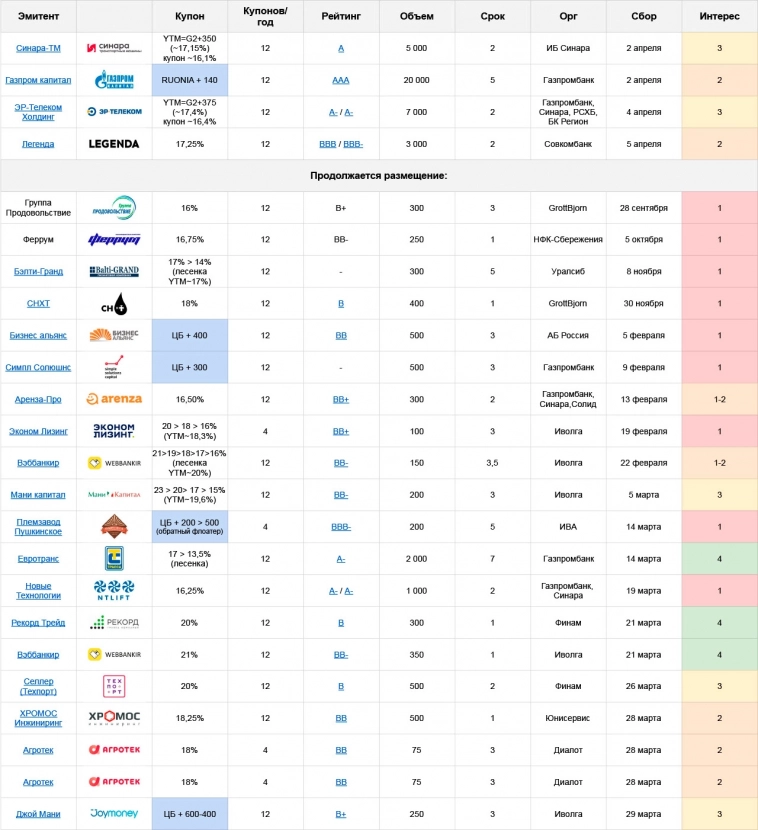

Первичные размещения облигаций: план на неделю с 01.04 по 07.04.24

- 01 апреля 2024, 14:43

- |

Вводные на неделю. Рынок первички по-прежнему чувствует себя плоховато:

- Простыня (бумаги, которые не разошлись за 1 день и продолжают размещаться в формате Z0) выросла до рекордных 20 выпусков

- 28 из 30 новых бумаг марта после размещения торговались на вторичке в районе номинала или ниже

🚈 Синара — Транспортные Машины (СТМ): А, купон до 16,1% ежемес. (YTM~17,15%), 2 года, 5 млрд.

Стартовый YTM будет определен по формуле «доходность 2-летних ОФЗ + спред 350 б.п.» – сейчас это соответствует купону 16-16,1%

Часть крупного холдинга «Синара», занимается производством и обслуживанием электровозов, тепловозов, путевой и прочей ж/д техники

( Читать дальше )

Совкомбанк – итоги 2023 и ожидания на 2024 год

- 28 марта 2024, 16:40

- |

- Чистая прибыль: 95 млрд. (регулярная ~64 млрд., разовая ~31 млрд.)

- ROE: 45% (38% без суборда)

- Капитал: 297 млрд. (263 без суборда, +60%)

✅Также, выросли небанковские сегменты: удвоился лизинговый портфель (в рэнкинге Эксперта СКБ-Лизинг вошел в топ-10 по новому бизнесу), факторинговый портфель +29%, совокупные премии страхового бизнеса +70%. По деньгам эти направления пока дают не очень большие в масштабах банка цифры, но тоже хорошо

Что дальше? В 2024 планируют заработать те же 95 млрд., но уже в виде регулярной прибыли (+30% к результату 23го). Исторический среднегодовой ROE Совкомбанка ~25%, так что таргет вполне реальный

⚠️Но нужно будет смотреть динамику в 1-2 кв’24, условия сейчас далеко не столь тепличные, как в 23 году

( Читать дальше )

Европлан: что нужно знать перед IPO (хотя вы и так наверняка участвуете?)

- 26 марта 2024, 20:04

- |

Тезисно для тех, кому лень смотреть:

Европлан – одна из крупнейших лизинговых компаний РФ, специализируется на финансовом лизинге легковых и грузовых авто для малого и среднего бизнеса. Входит в топ-10 ЛК по размеру портфеля и по объему нового бизнеса, с долей рынка в районе 10%

Главное по бизнесу:

- Европлан стабильно прибыльный, а последние 6 лет еще и активно растущий. С 2018 года средний ROE под 40%, СГТР чистой прибыли ~32%

- Помимо основных, процентных доходов, у компании большая доля непроцентных (сюда входят услуги по регистрации, страхованию, техобслуживанию ТС, консультации по бухгалтерским и юридическим вопросам, а также штрафы и прочая работа с неплательщиками) Их доля тоже растет и сейчас составляет уже порядка 40% общего операционного дохода

- Европлан не слишком чувствителен к общему состоянию рынка лизинга. В сложные 2020 и 2022 у них получались сильные результаты (но при этом в 2021 и 2023 – отработали хуже рынка)

( Читать дальше )

теги блога Mozg

- CarMoney

- FixPrice

- Henderson

- IPO

- IPO 2023

- IPO 2024

- IPO Genetico

- Lenta ltd

- LQDT

- VK

- Whoosh

- X5 Retail Group

- Автодор облигации

- акции

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Белуга Групп

- Биннофарм Групп

- Борец Капитал

- Быстроденьги облигации

- ВДО

- вис финанс

- ВК

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Гарант-Инвест

- Гарант-Инвест облигации

- генетика

- Генетико

- Глобал Факторинг Нетворк Рус

- Глобалтранс

- ГМК Норникель

- Дарс-девелопмент

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- Завод КЭС облигации

- интерлизинг

- ИЭК ХОЛДИНГ

- Кармани

- Каршеринг Руссия

- Контрол-Лизинг

- Лайм-Займ

- Лизинг-Трейд

- Лизинг-Трейд облигации

- Магнит

- МГКЛ

- МигКредит облигации

- Мосгорломбард облигации

- Новатэк

- Норильский Никель

- О'Кей

- О'КЕЙ облигации

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- переменный купон

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- роделен

- Роделен облигации

- Росагролизинг

- Русагро

- русал

- Самолет облигации

- Северсталь

- Сегежа

- Сегежа групп

- селектел

- СЕЛЛ-Сервис

- сибавтотранс

- СПГ

- Уральская сталь

- флоатеры

- Фордевинд

- Элемент лизинг

- Энергоника

- эр-телеком холдинг

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК