SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

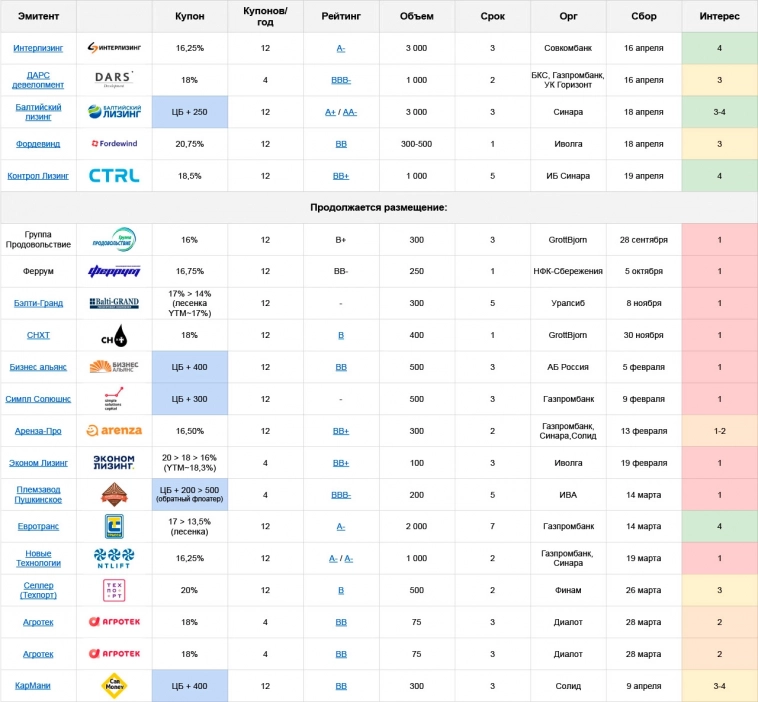

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 15.04 по 21.04.24

- 15 апреля 2024, 12:41

- |

🚗 Интерлизинг: A-, купон до 16,25% ежемес. (YTM~17,4%), 3 года, 3 млрд.

Почти близнец своего предыдущего седьмого выпуска RU000A1077X0 (его разбор и небольшая предыстория здесь) – та же длина, периодичность купона и амортизация со 2го года. До анонса этого выпуска 7й торговался ближе к 101%, да и сейчас остался выше номинала. В восьмом купон на старте чуть выше – и в таком виде выглядит интересно

Но запас совсем небольшой, снижение даже до 16% – уже не айс (при прочих равных каждый следующий выпуск серии обычно торгуется ниже предыдущего, плюс рядом до сих пор дораздают Бруснику RU000A107UU5, она покороче, но и подешевле). И еще это размещение будет в Тиньке – а там легко могут укатать и ниже 16-ти.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 04.09 по 10.09.23

- 04 сентября 2023, 09:05

- |

🏗ДАРС Девелопмент: BBB-, YTM до 16,99%, 2 года, 1 000 млн.

Здесь уже есть подробный разбор, мнение по выпуску позитивное

🚙Делимобиль: A+, YTM до 15,5%, 4 года, 2 500 млн.

Тоже есть подробный разбор, мнение неоднозначное, крайне важен будет итоговый купон

🎁Проект 111: BBB, YTM~15%, 3 года, 500 млн.

Дебютант без явной премии за дебют. Занимается производством сувенирки для бизнеса. Компания претендует на лидерство в своем сегменте – это предполагает большие складские запасы, за счет которых можно гарантировать широкий ассортимент в короткие сроки и полноценно отрабатывать пиковые периоды продаж (Новый Год и другие крупные праздники). Основные затраты и, соответственно, заемные деньги направляются сейчас на расширение запасов и достройку собственного складского комплекса

Из плохого – не особо прозрачные финансы (МСФО не делают). Из хорошего – невысокая долговая нагрузка, и тот факт, что заемные средства в итоге трансформируются в более-менее ликвидные запасы. Можно еще накинуть почтенный возраст компании (с 1993 года) и сильные позиции на рынке

( Читать дальше )

Блог им. imabrain |ДАРС-Девелопмент: новый выпуск облигаций. Обзор перед размещением

- 03 сентября 2023, 15:13

- |

- Купон 15,5-16%, YTM до 16,99%

- BBB- от Эксперт РА 25.07.2023

- 2 года, 1 000 млн., сбор заявок 04.09.2023

✅Компания ничем особо не выделяется в своем секторе, кроме сравнительно низкой долговой нагрузки: долг/EBITDA по итогам 2022 и прогнозно на 2023 останется в пределах 2,5х. Очень хорошая цифра для застройщика, и для нас, потенциальных покупателей бондов, – тоже

YTM выпуска вполне укладывается в нашу «новую реальность». Базовые параметры ДАРСа дают самую высокую премию к g-curve в своей рейтинговой группе

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс