Блог им. fundamentalka |💻 Астра. Результаты под давлением

- 05 декабря 2025, 11:48

- |

Завершаем неделю обзором финансовых результатов производителя инфраструктурного ПО — Группы Астра, которая отчиталась по итогам 9 месяцев 2025 года:

— Выручка: 10,4 млрд руб (+22% г/г)

— Отгрузки: 9,7 млрд руб (-4% г/г)

— скор. EBITDA: 2,1 млрд руб (-12% г/г)

— Чистая прибыль: 818 млн (-59% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Традиционно, начнем с позитивного, а именно, роста выручки. За отчетный период она увеличилась на 22% г/г — до 10,4 млрд руб., на фоне поступлений от продаж операционной системы Astra Linux, сопровождения продуктов, а также признания доходов от ранее осуществленных отгрузок.

— выручка от Astra Linux выросла на 18,1% г/г.

— выручка от сопровождения продуктов увеличилась на 63,2% г/г.

📉 При этом другие ключевые показатели отразили падение на фоне неблагоприятной макроэкономической ситуации, сезонности бизнеса и растущих расходов. Так, отгрузки за 9М2025 снизились на 4% г/г — до 9,7 млрд руб. Скорректированная EBITDA сократилась на 12% г/г — до 2,1 млрд руб. В свою очередь, чистая прибыль, упала на 59% г/г — до 818 млн руб.

( Читать дальше )

- комментировать

- 274

- Комментарии ( 0 )

Блог им. fundamentalka |🏦 Сбербанк. Ускорение по всем направлениям!

- 13 ноября 2025, 12:08

- |

Сбербанк сильно отчитался за октябрь и 10 месяцев 2025 года по РСБУ. Пройдемся по ключевым моментам:

— Чистые процентные доходы: 2 507,4 млрд руб (+17,5% г/г)

— Чистые комиссионные доходы: 599,4 млрд руб (-2,6% г/г)

— Чистая прибыль: 1 419,5 млрд руб (+6,9% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 10М2025 чистые процентные доходы подросли на 17,5% г/г — до 2 507,4 млрд руб. благодаря росту объема работающих активов и ускорением кредитования. Отдельно в октябре рост показателя составил 25,5% г/г. В результате чистая прибыль Сбера выросла на 6,9% г/г — до 1 419,5 млрд руб.

Динамика чистой прибыли по месяцам:

— январь: 132,9 млрд руб (+15,5% г/г)

— февраль: 134,4 млрд руб (+11,6% г/г)

— март: 137,2 млрд руб (+6,8% г/г)

— апрель: 137,8 млрд руб (+5,1% г/г)

— май: 140,6 млрд руб (+5,4% г/г)

— июнь: 143,7 млрд руб (+2,4% г/г)

— июль: 144,9 млрд руб (+2,7% г/г)

— август: 148,1 млрд руб (+3,7% г/г)

— сентябрь: 150,3 млрд руб (+6,9% г/г) — актуальный месячный рекорд.

( Читать дальше )

Блог им. fundamentalka |🏦 Сбербанк. Ожидаем рекордные дивиденды

- 29 октября 2025, 13:39

- |

Вчера Сбербанк отчитался по МСФО за 9 месяцев 2025 года. Традиционно пройдемся по ключевым моментам отчета:

— Чистые процентные доходы: 2567,8 (+18,0% г/г)

— Чистые комиссионные доходы: 614,7 млрд руб (+0,5% г/г)

— Чистая прибыль: 1307,3 млрд руб (+6,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 чистые процентные доходы выросли на 18% г/г — до 2567,8 млрд руб. за счёт роста доходности и объема работающих активов. Чистые комиссионные доходы в свою очередь показали минимальную динамику, прибавив всего 0,5% г/г — до 614,7 млрд руб. из-за давления высокой базы прошлого года. В результате чистая прибыль Сбера увеличилась на 6,5% г/г — до 1307,3 млрд руб.

*Отдельно в 3К2025 Сбербанк заработал 448,3 млрд руб. чистой прибыли (+9,0% г/г), что является для компании новым рекордом.

— рентабельность капитала (ROE) за 9М2025 составила 23,7%.

— отдельно в 3К2025 чистая процентная маржа увеличилась до 6,17%. с 6,09% во 2К2025.

( Читать дальше )

Блог им. fundamentalka |🚗 Европлан. Имеем первые признаки восстановления?

- 22 октября 2025, 12:07

- |

Сегодня в нашем фокусе операционные результаты за 9М2025 года, крупнейшей российской независимой автолизинговой компании Европлан. Разберем ключевые моменты отчета:

📉 По итогам 9М2025 объём нового бизнеса снизился на 62% г/г — до 70,7 млрд руб, что всё ещё обусловлено высоким уровнем процентных ставок. Общее число лизинговых сделок за всю историю компании достигло свыше 701 тыс.

Динамика объема нового бизнеса по кварталам:

1К2025 = 21,7 млрд руб (-51,7% г/г)

2К2025 = 21,7 млрд руб (-60,2% г/г)

3К2025 = 27,3 млрд руб (-54,8% г/г)

📈 Ситуация по сегментам бизнеса:

— легковой: 28 млрд руб (-57% г/г)

— коммерческий: 32 млрд руб (-65% г/г)

— самоходный: 11 млрд руб (-61% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По данным компании Газпромбанк Автолизинг и маркетингового агентства НАПИ, за первые 8 месяцев 2025 года корпоративным клиентам по договорам лизинга было передано 93,4 тыс. легковых автомобилей, что составляет 65,8% от объема продаж января-августа 2024 года. При этом разрыв с прошлогодними показателями с каждым месяцем сокращается: в июне разница год к году составляла 44,4%, в июле — 34,5%, в августе — 30,4% (отдельно в августе падение было самым минимальным за весь год).

( Читать дальше )

Блог им. fundamentalka |💊 Промомед. Рост в условиях повышенных рисков

- 09 октября 2025, 12:06

- |

Сегодня поговорим о ведущей инновационной биофармацевтической компании Промомед и её финансовых результатах по итогам первого полугодия. Традиционно, пройдемся по основным моментам отчета:

— Выручка: 12,9 млрд руб (+81,8% г/г)

— Валовая прибыль: 7,9 млрд руб (+91,5% г/г)

— EBITDA: 4,3 млрд руб (+91,1% г/г)

— Чистая прибыль: 1,4 млрд руб (против 5 млн руб. годом ранее)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1П2025 Промомед сохранил высокие темпы роста ключевых финансовых показателей. Выручка выросла на 81,1% г/г — до 12,9 млрд руб. и опередила темпы роста фармацевтического рынка за счёт продаж препаратов базового портфеля, а также запусков новых проектов ключевого портфеля (в Эндокринологии и Онкологии). В результате EBITDA увеличилась на 91,5% г/г — до 4,3 млрд руб., также существенный эффект на положительную динамику показателя оказали высокие темпы роста продаж в самых маржинальных сегментах. В свою очередь чистая прибыль составила 1,4 млрд руб. (против 5 млн г/г).

( Читать дальше )

Блог им. fundamentalka |🏦 Ренессанс Страхование. Обзор результатов за 1П2025. Идея в силе

- 15 сентября 2025, 09:42

- |

Открываем торговую неделю обзором финансовых результатов за 1П2025, одного из ведущих цифровых игроков на страховом рынке России, а именно, компании Ренессанс Страхование.

— Суммарные премии: 92,2 млрд руб (+25,6% г/г)

— Инвестиционный портфель: 261,8 млрд руб (+11,5% с начала года)

— Чистая прибыль: 4,6 млрд руб (-14,6% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1П2025 суммарные премии Группы Ренессанс увеличились на 25,6% г/г — до 92,2 млрд руб. Ключевым драйвером роста выступил сегмент накопительного страхования жизни (НСЖ). Ситуация по сегментам бизнеса выглядит следующим образом:

— Премии НСЖ: +99,5% г/г;

— Премии ИСЖ: -61,9% г/г;

— Премии продуктов автострахования: +0,7% г/г;

— Премии ДМС: -2,9% г/г.

*Примечательно, что другие основные сегменты бизнеса отразили ухудшение динамики, что во многом связано с негативным эффектом высоких процентных ставок и общей неблагоприятной макроэкономической картиной.

📈 В то же время инвестиционный портфель группы достиг 261,8 млрд руб, показав рост на 11,5% или 27,1 млрд руб. с начала 2025 года. При этом среднегодовая рентабельность собственного капитала (RoATE) достигла 30,3%.

( Читать дальше )

Блог им. fundamentalka |🛒Магнит. В чём причина большой распродажи?

- 03 сентября 2025, 10:23

- |

Сегодняшний в нашем фокусе финансовые результаты российского ритейлера Магнита, который отчитался за 1П2025, чем спровоцировал дальнейшую распродажу в акциях. Давайте разбираться в причинах:

— Выручка: 1 673,2 млрд руб (+14,6% г/г)

— Валовая прибыль: 371,2 млрд руб (+13,4% г/г)

— EBITDA: 85,6 млрд руб (+10,7% г/г)

— Чистая прибыль: 6,5 млрд руб (-70,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Традиционно, начнем с позитивных моментов в отчете. Выручка выросла на 14,6% г/г — до 1 673,2 млрд руб, что обусловлено ростом чистой розничной выручки отдельно по сегментам бизнеса, в частности форматам у дома «Магнит» и «ДИКСИ», а также ростом торговой площади и LFL-продаж. При этом EBITDA осталась под давлением расходов и прибавила всего 10,7% г/г — до 85,6 млрд руб.

— розничная выручка выросла на 14,7% г/г — до 1 661,8 млрд руб.

— LFL-продажи выросли на 9,8% г/г.

— торговая площадь увеличилась на 6,4% г/г и составила 11 275 тыс. кв. м.

( Читать дальше )

Блог им. fundamentalka |💊 Озон Фармацевтика. Консолидация активов завершена, впереди новые достижения

- 02 сентября 2025, 10:06

- |

На прошлой неделе Озон Фарма представила финансовые результаты по итогам 1 полугодия 2025 года. Пройдемся по ключевым моментам:

— Выручка: 13,2 млрд руб (+16% г/г)

— скор. EBITDA: 4,3 млрд руб (+7% г/г)

— Валовая прибыль: 5,7 млрд руб (+17% г/г)

— Чистая прибыль: 1,7 млрд руб (-11% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Результаты 1П2025 оказались под некоторым давлением, что в т.ч. обусловлено окончанием консолидации ключевых активов группы начиная с 2К2024: Мабскейл, Озон Медика, Атолл, Коралл, Трейдсервис, Управляющая компания — каждый из активов имеет собственные издержки.

📈 Тем не менее, выручка выросла на 16% г/г — до 13,2 млрд руб. за счёт расширения ассортимента, увеличения представленности продукции в аптечных сетях, а также увеличения доли более дорогих препаратов в структуре продаж. В результате скорректированная EBITDA увеличилась на 7% г/г — до 4,3 млрд руб.

— объём продаж вырос на 2% г/г — до 152,9 млн упаковок.

( Читать дальше )

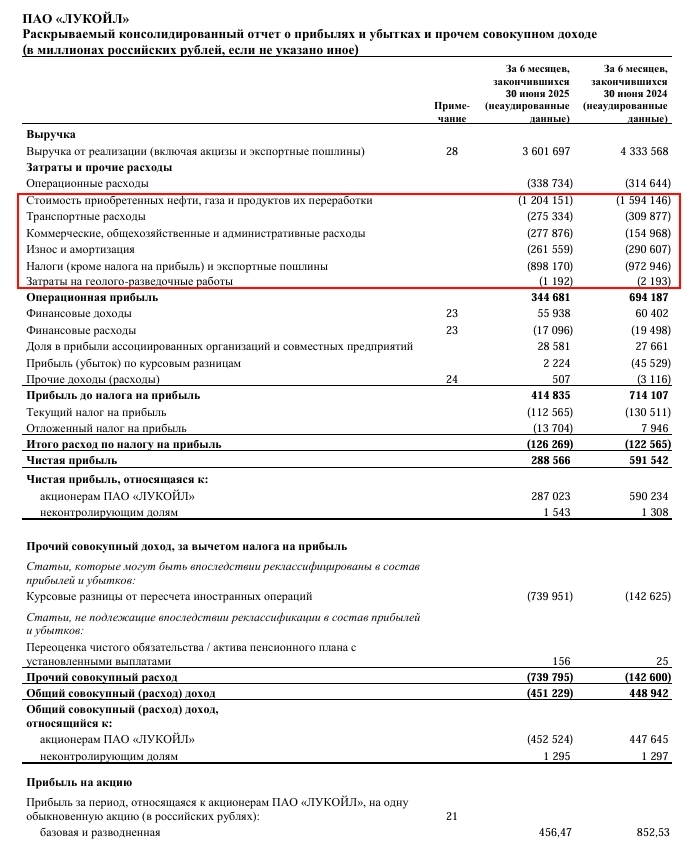

Блог им. fundamentalka |⛽️ ЛУКОЙЛ. В ожидании разворота

- 01 сентября 2025, 10:14

- |

Начинаем новую торговую неделю с обзора российского нефтяного гиганта — компании ЛУКОЙЛ. На прошлой неделе ею были опубликованы финансовые результаты по итогам 1 полугодие 2025 года. Давайте взглянем, как негативные факторы повлияли на показатели компании:

— Выручка: 3,6 трлн руб (-17% г/г)

— EBITDA: 606,2 млрд руб (-38,4% г/г)

— Операционная прибыль: 344,6 млрд руб (-50,4% г/г)

— Чистая прибыль: 288,6 млрд руб (-51,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Крепкий рубль и снижение цен на нефть оказали ожидаемо негативный эффект на результатах компании. Выручка сократилась на 17% г/г — до 3,6 трлн руб, что привело к снижению показателя EBITDA на 38,4% г/г — до 606,2 млрд руб. При этом операционная и чистая прибыль упали в два раза — на 50,4% г/г и 51,2% г/г соответственно.

— выручка от реализации нефти и нефтепродуктов снизилась на 15,8% г/г.

— операционные расходы выросли на 7,6% г/г.

— финансовые доходы снизились на 7,4% г/г.

( Читать дальше )

Блог им. fundamentalka |🛒 X5. Обзор финансовых результатов за 2К2025. Маржа подросла

- 15 августа 2025, 09:26

- |

Завершаем торговую неделю обзором финансовых результатов за 2 квартал 2025 года, одного из ведущих продуктовых ритейлеров России — X5 Group. Напомню, что около месяца назад мы уже успели разобрать операционный отчет за аналогичный период:

— Выручка: 1,17 трлн руб (+21,6% г/г)

— Валовая прибыль: 276,8 млрд руб (+17,6% г/г)

— скор. EBITDA: 78,9 млрд руб (+7,2% г/г)

— Чистая прибыль: 29,8 млрд руб (-15,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В 2К2025 выручка продемонстрировала хорошие темпы роста, прибавив 21,6% г/г — до 1,17 трлн руб, что обусловлено ростом торговых площадей, LFL-продаж и продаж цифровых бизнесов. В то же время валовая прибыль выросла на на 17,6% г/г и составила 276,8 млрд руб. В результате скорректированная EBITDA увеличилась на 7,2% г/г — до 78,9 млрд руб.

— продажи цифровых бизнесов выросли на 49,4% г/г — до 70,1 млрд руб (6% — доля в выручке).

— Чижик сохраняет высокие темпы роста выручки: +82,9% г/г, при росте торговой площади на 48,8% г/г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс