Блог им. fundamentalka |💻 Астра. Результаты под давлением

- 05 декабря 2025, 11:48

- |

Завершаем неделю обзором финансовых результатов производителя инфраструктурного ПО — Группы Астра, которая отчиталась по итогам 9 месяцев 2025 года:

— Выручка: 10,4 млрд руб (+22% г/г)

— Отгрузки: 9,7 млрд руб (-4% г/г)

— скор. EBITDA: 2,1 млрд руб (-12% г/г)

— Чистая прибыль: 818 млн (-59% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Традиционно, начнем с позитивного, а именно, роста выручки. За отчетный период она увеличилась на 22% г/г — до 10,4 млрд руб., на фоне поступлений от продаж операционной системы Astra Linux, сопровождения продуктов, а также признания доходов от ранее осуществленных отгрузок.

— выручка от Astra Linux выросла на 18,1% г/г.

— выручка от сопровождения продуктов увеличилась на 63,2% г/г.

📉 При этом другие ключевые показатели отразили падение на фоне неблагоприятной макроэкономической ситуации, сезонности бизнеса и растущих расходов. Так, отгрузки за 9М2025 снизились на 4% г/г — до 9,7 млрд руб. Скорректированная EBITDA сократилась на 12% г/г — до 2,1 млрд руб. В свою очередь, чистая прибыль, упала на 59% г/г — до 818 млн руб.

( Читать дальше )

- комментировать

- 305

- Комментарии ( 0 )

Блог им. fundamentalka |🏦 Московская Биржа. Прощайте сверхдоходы

- 03 декабря 2025, 13:09

- |

Наш сегодняшний материал посвящен финансовым результатам Московской биржи по итогам 9 месяцев 2025 года. Давайте взглянем, как компания переживает смягчение ДКП и как это конвертируется в показатели:

— Комиссионные доходы: 55,7 млрд руб (+24% г/г)

— Процентные доходы: 45,4 млрд руб (-38% г/г)

— EBITDA: 63,6 млрд руб (-22% г/г)

— Чистая прибыль: 45,2 млрд руб (-27% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 комиссионные доходы увеличились на 24% г/г — до 55,7 млрд руб. на фоне высокой активности клиентов и роста объема торгов. Динамика комиссионных доходов по ключевым сегментам:

— Акции: +30% г/г.

— Облигации: +85,6% г/г.

— Листинг и прочие сборы: +46,5% г/г.

*Объём торгов на рынке акций в 3К2025 остался на уровне прошлого года, на рынке облигаций и денежном рынке вырос на 75,6% г/г и 26,2% г/г соответственно.

📉 В то же время на фоне снижения ключевой ставки процентные доходы сократились на 38% г/г — до 45,4 млрд руб. В совокупности с этим, а также высокими операционными расходами и расходами на персонал EBITDA также сократилась на 22% г/г — до 63,3 млрд руб. В результате чистая прибыль составила 45,2 млрд руб., зафиксировав падение на 27% г/г.

( Читать дальше )

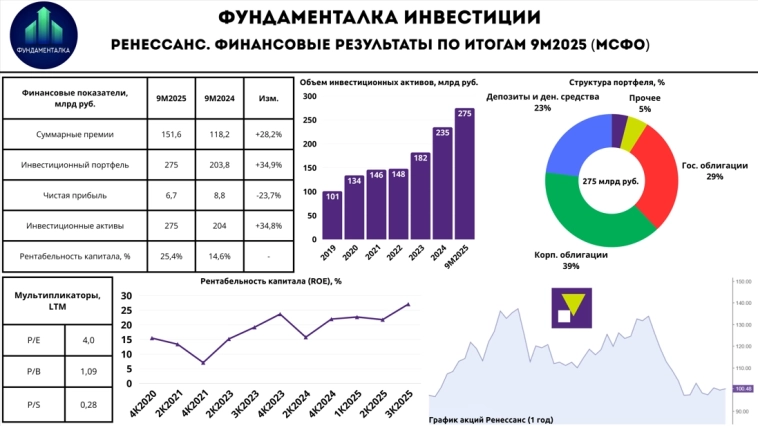

Блог им. fundamentalka |🏦 Ренессанс Страхование. Тише едешь - дальше будешь

- 24 ноября 2025, 13:13

- |

Дорогие подписчики, открываем торговую неделю обзором финансовых результатов за 9 месяцев 2025 года, одного из ведущих цифровых игроков на страховом рынке России — компании Ренессанс Страхование. Пройдемся по ключевым моментам отчета:

— Суммарные премии: 151,6 млрд руб (+28,2% г/г)

— Инвестиционный портфель: 275 млрд руб (+17,2% с начала года)

— Чистая прибыль: 6,7 млрд руб (-23,7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 Группа Ренессанс нарастила суммарные премии на 28,2% г/г — до 151,6 млрд руб. Традиционно, основными драйверами роста показателя выступили продукты НСЖ (, каско физлицам, а также страхование имущества юрлиц.

Динамика ключевых сегментов бизнеса:

Сегмент life: 95,3 млрд руб (+50,9% г/г).

— НСЖ: +83,9% г/г.

— ИСЖ: -35,1% г/г.

— Кредитное и рисковое страхование: -46,2% г/г.

Сегмент non-life: 56,2 млрд руб (+2,2% г/г).

— Авто: +2,2% г/г.

— ДМС: -1,0% г/г.

— Прочие виды страхования: +7,5% г/г.

*Невысокая динамика сегмента non-life связана с сохранением давления на бизнес со стороны высокой ключевой ставки, которая продолжает охлаждать спрос.

( Читать дальше )

Блог им. fundamentalka |💵 Займер. Операционная эффективность приносит свои плоды

- 06 ноября 2025, 12:56

- |

Сегодня в нашем фокусе финансовый отчет за 3 квартал 2025 года, крупнейшей в России технологической микрофинансовой организации Займер. Традиционно, пройдемся по ключевым моментам:

— Процентные доходы: 5,3 млрд руб (+13,5% г/г)

— Комиссионные доходы: 673 млн руб (против 104 млн руб. г/г)

— Чистая прибыль: 1,3 млрд руб (+31% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В 3К2025 процентные доходы выросли на 13,5% г/г — до 5,3 млрд руб. на фоне увеличения кредитного портфеля и масштабирования новых продуктов. Если же говорить за динамику относительно 2К2025, то показатель остался +- на том же уровне. При этом важно отметить, что компания продемонстрировала внушительный скачок по комиссионным доходам, которые выросли с 104 до 673 млн руб. за счёт расширения спектра дополнительных услуг для клиентов. В результате это также выступило одним из ключевых драйверов роста чистой прибыли, которая прибавила 31% — до 1,3 млрд руб.

— процентные расходы составили 47,4 млн руб.

( Читать дальше )

Блог им. fundamentalka |🛒X5. Расходы кусаются

- 28 октября 2025, 12:36

- |

Сегодня разберем финансовый отчет за 3К2025 продуктового ритейлера X5. Напомню, совсем недавно мы уже успели посмотреть на операционные результаты группы за этот период. Итак:

— Выручка: 1,16 трлн руб (+18,5% г/г)

— Валовая прибыль: 274,9 млрд руб (+15% г/г)

— скор. EBITDA: 74,1 млрд руб (+1,6% г/г)

— Чистая прибыль: 28,3 млрд руб (-19,9% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В третьем квартале выручка выросла на 18,5% г/г — до 1,16 трлн руб, за счёт роста торговых площадей, LFL-продаж, а также продаж цифровых бизнесов. В свою очередь валовая прибыль прибавила 15% г/г — до 274,9 млрд руб., а показатель скорректированной EBITDA вырос всего на 1,6% г/г — до 74,1 млрд руб. на фоне высоких темпов роста себестоимости, а также операционных расходов.

— за 9М2025 себестоимость продаж выросла на 21,3% г/г.

— коммерческие расходы увеличились на 19,8% г/г, расходы на зарплаты на 18,5% г/г. (В 3К2025).

— рентабельность по скор. EBITDA в 3К2025 составила 6,4% (против 7,5% годом ранее).

( Читать дальше )

Блог им. fundamentalka |🏦 ВТБ. Финансовые результаты за 9М2025. Прогнозы в силе!

- 27 октября 2025, 12:33

- |

Дорогие подписчики, открываем новую торговую неделю обзором финансовых результатов банка ВТБ за 9 месяцев 2025 года. Традиционно, пройдемся по ключевым моментам:

— Чистые процентные доходы: 267,9 млрд руб (-36,5% г/г)

— Чистые комиссионные доходы: 226,2 млрд руб (+21,2% г/г)

— Чистая прибыль: 380,8 млрд руб (+1,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 чистые комиссионные доходы увеличились на 21,2% г/г — до 226,2 млрд руб., что обусловлено позитивным эффектом от форексных транзакций и транзакционных комиссий. При этом прочие операционные доходы выросли более чем в два раза и составили 325,9 млрд руб.

📉 В то же время чистые % доходы снизились на 36,5% г/г — до 267,9 млрд руб. на фоне продолжающихся жестких денежно-кредитных условий, которые в свою очередь продолжают оказывать давление на чистую процентную маржу банка.

— чистая процентная маржа составила 1,1% (против 2,0% г/г).

— рентабельность капитала (ROE) снизилась с 21,3% до 18,6%.

( Читать дальше )

Блог им. fundamentalka |🏙 Что там у застройщиков по итогам 1П2025?

- 19 сентября 2025, 10:22

- |

Дорогие подписчики, решил завершить торговую неделю материалом, который посвящен результатам застройщиков по итогам 1 полугодия 2025 года. В нём мы кратко пройдемся по результатам всех ключевых компаний и постараемся оценить их перспективы:

1. Самолет

— Выручка: 171 млрд руб (на уровне 1П2024)

— EBITDA: 57,5 млрд руб (+7% г/г)

— Чистая прибыль: 1,8 млрд руб (-61,9% г/г)

— Долг: 3,1x

Ситуация здесь весьма напряженная. На фоне роста процентных расходов компания отразила сильное падение по прибыли, а долговая нагрузка остается самой высокой в секторе, что естественно ставит крест на дивидендах. Ключевой негатив в Самолете заключается в его большой закредитованности: >75% долга представляют собой краткосрочные займы. При этом справедливо отмечу, что компания уже перешла в экономный режим, чтобы хоть как-то смягчить уже сложившуюся тяжелую ситуацию.

Мнение: не интересно, даже на уровне облигаций. Ждём снижения ставок и нормализации ситуации с долгом.

2. Эталон

— Выручка: 77,4 млрд руб (+34,9% г/г)

( Читать дальше )

Блог им. fundamentalka |🏦 Ренессанс Страхование. Обзор результатов за 1П2025. Идея в силе

- 15 сентября 2025, 09:42

- |

Открываем торговую неделю обзором финансовых результатов за 1П2025, одного из ведущих цифровых игроков на страховом рынке России, а именно, компании Ренессанс Страхование.

— Суммарные премии: 92,2 млрд руб (+25,6% г/г)

— Инвестиционный портфель: 261,8 млрд руб (+11,5% с начала года)

— Чистая прибыль: 4,6 млрд руб (-14,6% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1П2025 суммарные премии Группы Ренессанс увеличились на 25,6% г/г — до 92,2 млрд руб. Ключевым драйвером роста выступил сегмент накопительного страхования жизни (НСЖ). Ситуация по сегментам бизнеса выглядит следующим образом:

— Премии НСЖ: +99,5% г/г;

— Премии ИСЖ: -61,9% г/г;

— Премии продуктов автострахования: +0,7% г/г;

— Премии ДМС: -2,9% г/г.

*Примечательно, что другие основные сегменты бизнеса отразили ухудшение динамики, что во многом связано с негативным эффектом высоких процентных ставок и общей неблагоприятной макроэкономической картиной.

📈 В то же время инвестиционный портфель группы достиг 261,8 млрд руб, показав рост на 11,5% или 27,1 млрд руб. с начала 2025 года. При этом среднегодовая рентабельность собственного капитала (RoATE) достигла 30,3%.

( Читать дальше )

Блог им. fundamentalka |🏆 Полюс Золото. Отличный результат!

- 08 сентября 2025, 10:23

- |

Дорогие подписчики, начинаем торговую неделю обзором финансовых результатов за 1 полугодие 2025 года золотодобывающей компании Полюс. Давайте посмотрим, как компания продолжает эффективно обыгрывать благоприятную рыночную конъюнктуру:

— Выручка: 309,8 млрд руб (+24,8% г/г)

— Операционная прибыль: 184,3 млрд руб (+15,8% г/г)

— Скор. EBITDA: 224,1 млрд руб (+21,5% г/г)

— Чистая прибыль: 172,4 млрд руб (+20,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1П2025 выручка выросла на 24,8% г/г — до 309,8 млрд руб, что обусловлено ростом средней цены реализации золота на фоне его нахождения на исторических максимумах. В результате скорректированная EBITDA прибавила 21,5% г/г — до 224,1 млрд руб, а чистая прибыль за период увеличилась на 20,5% г/г — до 172,4 млрд руб.

*Примечательно, что фактическая динамика по чистой прибыли за 1П2025 обусловлена переоценкой финансовых активов и курсовыми разницами. Если её скорректировать, то прирост за период составил всего 8,4% г/г.

( Читать дальше )

Блог им. fundamentalka |🏦 Банк Санкт-Петербург. Резервы растут

- 26 августа 2025, 10:18

- |

Банк Санкт-Петербург представил финансовый отчет по итогам 1 полугодия 2025 года по МСФО, а акции отреагировали падением. Давайте посмотрим, что в отчете спровоцировало разочарование инвесторов:

— Чистый процентный доход: 39,4 млрд руб (+16,4% г/г)

— Чистый комиссионный доход: 5,6 млрд руб (+4,4% г/г)

— Чистая прибыль: 24,7 млрд руб (+1,4% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1п2025 чистые процентные доходы выросли на 16,4% г/г — до 39,4 млрд руб, что обусловлено всё ещё высокими процентными ставками, а также ростом объемов портфеля. В свою очередь чистые комиссионные доходы прибавили 4,4% г/г и составили 5,6 млрд руб. При этом чистая прибыль показала минимальный рост всего на 1,4% г/г — до 24,7 млрд руб. на фоне отрицательной динамики ЧП отдельно во 2К2025, а также роста расходов на формирование резервов.

— рентабельность капитала (ROE) составила 24% (против 27% г/г).

— операционные расходы выросли на 7,6% г/г — до 12,3 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс