Блог им. Klinskih-tag |Золотая дивидендная осень 2022

- 04 ноября 2022, 15:35

- |

💰 Не знаю как у вас, а лично у меня эта золотая осень вызывает исключительно приятные дивидендные эмоции — те самые, которых так не хватало весной и летом, на фоне всем известных событий....

Давайте вспомним громкие дивидендные рекомендации последнего времени:

➕ Газпром (51,03 руб. и ДД=26,2%):

➕ Татнефть (32,71 руб. и ДД=8,9% по обычкам, ДД=9,2% по префам):

( Читать дальше )

- комментировать

- 10.4К | ★3

- Комментарии ( 16 )

Блог им. Klinskih-tag |Нас ожидает нефтяное ралли?

- 24 октября 2022, 11:55

- |

Сначала США и Франция заявили о возможности прекращения переговоров с Ираном, поскольку Тегеран продолжает свои ядерные опыты. Затем уже Евросоюз ввёл санкции против Ирана за подавление протестов в стране и сообщил о готовности увеличить санкционный пакет, если подтвердится причастность исламской республики к поставкам беспилотников в Россию. А он практически наверняка подтвердится, а потому уже в ближайшие дни Тегеран может получить новую порцию санкций.

📣 Для тех, кто не в курсе, Запад рассматривал иранскую нефть в качестве альтернативы российской Urals, поскольку по своим химическим свойствам эти два сорта нефти примерно одинаковые и хорошо подходят для производства дизельного топлива, с котором у Евросоюза в этом году возникли большие проблемы (по понятным причинам).

( Читать дальше )

Блог им. Klinskih-tag |Ослабление рубля не за горами

- 13 октября 2022, 09:21

- |

Снижение показателя вызвано как сокращением экспортных доходов, так и одновременным ростом импорта. Экономика постепенно перестраивается на новый формат, бизнес выстраивает новые логистические цепочки, что приводит к увеличению импорта.

Сокращение профицита будет способствовать ослаблению рубля по отношению к основным конкурентам – американскому доллару, евро и китайскому юаню.

Как вы помните, в первом полугодии наблюдался рекордный профицит платежного баланса, что привело тогда к чрезмерному укреплению рубля. Сейчас же будет наблюдаться обратный процесс, и ЦБ РФ об этом неоднократно предупреждал, начиная с августа месяца.

( Читать дальше )

Блог им. Klinskih-tag |Фондовый рынок не для паникёров

- 11 октября 2022, 08:38

- |

После воскресного доклада Председателя СК Александра Бастрыкина, когда официальные российские власти возложили ответственность за теракт на Крымском мосту на украинские спецслужбы, стало понятно, что неделька обещает быть «весёлой», и на запланированном в понедельник совещании с постоянными членами Совета Безопасности РФ вполне можно ожидать громких заявлений от Владимира Путина.

Но вместо этого уже в понедельник утром мы стали получать новости о массированных ракетных ударах по разным регионам Украины. Разумеется, российский рынок акций, и без того находящийся в замешательстве в течение последних недель, сначала крайне негативно отреагировал на все эти события, а индекс Мосбиржи, получив дополнительное давление в виде состоявшейся жирной дивидендной отсечки Газпрома, в моменте снижался до 1775 пунктов! Однако затем последовал мощнейший выкуп (причём ещё в первой половине дня), и к концу вчерашней торговой сессии индекс Мосбиржи попытался закрепиться выше 1900 пунктов!

( Читать дальше )

Блог им. Klinskih-tag |Риски энергокризиса и почему рубль в 2023 году будет дешевле, чем сейчас?

- 22 августа 2022, 15:00

- |

Свободные добывающие мощности стран ОПЕК+ находятся на минимуме, а спрос на чёрное золото стабильно растёт, и в 4 кв. 2022 года показатель обновит исторический максимум.

🇨🇳 Опасения по поводу замедления потребления энергоресурсов в Китае из-за новой вспышки коронавируса были преувеличены:

«Китай по-прежнему является источником феноменального роста», — поведал Хайсам аль-Гайс.

🇪🇺 Всё более очевидно в этой ситуации становится одно: мировой нефтяной рынок ждёт трудная зима, поскольку Евросоюз планирует ввести эмбарго на российскую #нефть, а полностью компенсировать поставки из России вряд ли получится.

( Читать дальше )

Блог им. Klinskih-tag |Чего ждать от рынка нефти? Анализируем свежие данные от ОПЕК

- 12 августа 2022, 15:12

- |

🔸Сделка ОПЕК+ по-прежнему не выполняется. Страны-участники данного соглашения отстают от плана на 1,27 млн б/с. Проблемы с добычей испытывают Россия, Алжир и Ангола.

🔸Высокие цены на природный газ в Европе привели к увеличению потребления нефти в качестве сырья для производства электроэнергии.

🔸В июле наблюдался сильный рост танкерных ставок (20-30% к июню), что подтверждает наличие высокого спроса на нефть и нефтепродукты.

🔸Запасы сырой нефти в странах ОЭСР на 125 млн баррелей ниже среднего 5-летнего значения, что благоприятно для роста нефтяных цен.

🔸Последние 8 кварталов мировой нефтяной рынок дефицитный, однако в апреле-июне дисбаланс сократился до минимума. Нефтяной картель ожидает, что в июле-сентябре рынок будет сбалансированным.

( Читать дальше )

Блог им. Klinskih-tag |Максим Орловский: основные тезисы интервью

- 31 июля 2022, 17:49

- |

( Читать дальше )

Блог им. Klinskih-tag |Какие публичные компании решили не раскрывать финансовую информацию?

- 17 мая 2022, 18:12

- |

Начавшаяся в феврале спец.операция РФ на Украине спутала все карты и заставила практически все российские компании пересмотреть свои ранее озвученные прогнозы на текущий год, однако оценить реальный эффект для каждой из них в новой реальности представляется весьма затруднительным мероприятием, т.к. одна за другой они решили вдруг отказаться от публикации своих результатов за первый квартал.

🙅🏻♂️ Ещё в середине марта правительство до конца года разрешило не раскрывать полностью или частично информацию, которая предусмотрена законами «Об акционерных обществах» и «О рынке ценных бумаг», если эта информация может нести санкционные риски для компании или её руководства. Разумеется, после этой новости особенно чувствительные к зарубежным рынкам эмитенты приняли логичное решение воспользоваться этой лазейкой, обезопасив себя и лишив нас ценной информации. Что ж, понять их опасения тоже можно, но от этого нам, инвесторам, ничуть не легче.

( Читать дальше )

Блог им. Klinskih-tag |Казахстан взбудоражил российский фондовый рынок. Почему?

- 06 января 2022, 00:13

- |

📉 Российский фондовый рынок в первые два торговых дня 2022 года упорно игнорировал политическое обострение в Казахстане, и вот вчера он всё-таки дрогнул, под натиском целого ряда тревожных новостей из этой республики.

🇰🇿 Давайте бегло пробежимся по заголовкам новостей:

🔸 Президент Казахстана ввёл режим ЧП на всей территории страны

🔸 Во время беспорядков в Казахстане погибли 8 полицейских и солдат нацгвардии

🔸 Президент Казахстана принял отставку правительства страны

🔸 Протестующие прорвались к зданию администрации в Алма-Ате, перед зданием взрываются светошумовые гранаты

🔸 Президент Казахстана заявил, что аэропорт Алматы и 5 самолетов, в том числе иностранных, захвачены «террористами».

🔸 и так далее....

🤔 Не будем вдаваться в политику, искать крайних и рассуждать на тему того, насколько оправданной со стороны правительства республики было резкое повышение цен на сжиженный газ (я считаю, оно должно было вмешаться в процесс перехода к реализации сжиженного газа через электронные торговые площадки и сделать его более мягким), а давайте лучше порассуждаем чем это потенциально будет грозить РФ в целом и фондовому рынку в частности:

( Читать дальше )

Блог им. Klinskih-tag |Рублебочка 6000!

- 19 октября 2021, 13:37

- |

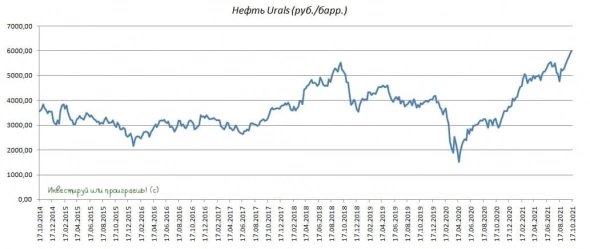

🛢 Стоимость российского сорта нефти Urals вчера превысила отметку 6000 рублей за баррель, что очень благоприятно должно сказаться на отечественном фондовом рынке, на котором нефтегазовый сектор занимает лидирующие позиции.

❗️Сделка ОПЕК+ вызвала дефицит нефти на мировом рынке в этом году. По прогнозам нефтяного картеля ОПЕК, дефицит предложения сохранится и в четвёртом квартале и составит около 1 млн б/с.

На самом деле, если посмотреть в историю, то дефицит предложения нефти — достаточно редкое событие для нефтяного рынка, поскольку ключевые производители углеводородов всегда стремятся быстро нарастить добычу, чтобы увеличить свою рыночную долю. За последние 10 лет дефицит предложения наблюдался в 2017 году, и вот теперь в текущем году. Как следствие — и тогда, и сейчас нефтяные цены демонстрировали сильный устойчивый рост, что позволяло нефтяникам получать хорошую прибыль и радовать акционеров щедрыми дивидендами.

📣 Не знаю как вы, а я с особенным интересом жду отчёты российских нефтедобывающих компаний за 9m2021, которые должны порадовать сильными цифрами. В частности, Газпромнефть, котировки акций которой находятся в шаге от обновления своих исторических максимумов, представит свои финансовые результаты по МСФО за 9 мес. и анонсирует промежуточные дивиденды. Эта компания по-прежнему самая дешёвая в отрасли по мультипликатору EV/EBITDA, даже несмотря на заметный рост котировок — больше чем на 20% за последние полтора месяца.

Разумеется, посмотреть на финансовую ситуацию у других нефтяников тоже будет очень интересно. На ЛУКОЙЛ и Роснефть я по-прежнему делаю долгосрочную ставку, а Татнефть продолжает интриговать с дивидендами за 9m2021.

👉 Ждать осталось недолго!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс