Блог компании Mozgovik |Совкомфлот: танкеры буксуют и работают в 0, акции вырастут только на снятии санкций?

- 26 ноября 2025, 21:51

- |

Надеюсь вы не держали эти акции, писал про ОГРОМНЫЕ риски после введения SDN санкций на 3/4 флота, например тут Прижали ли американские санкции танкеры Совкомфлота: пост-расследование с изменением целевой цены и возможными вариантами дивидендов за 2025 год

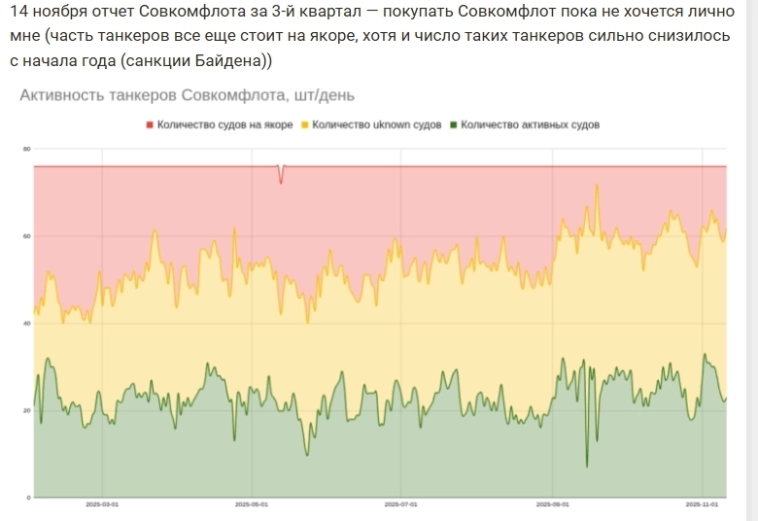

В нефтяном срезе за сутки до отчета Совкомфлота предупреждал, что ловить нечего (часть танкеров все еще стоят на якоре)

Вы хотите спросить «а плюсы есть»? Неочевидный плюс — SDN санкции против Роснефть и ЛУКОЙЛа. Почему? Потому что раньше — компании были не в SDN и им не было никакого смысла работать с SDN танкерами Совкомфлота (лишние проблемы и риски). Сейчас ситуация «улучшилась», крупнейшеие экспортеры нефти теперь могут пользоваться флотом Совкомфлота!) Вопрос ставок аренды конечно ключевой.

Будет короткий пост т.к. идеи в МОМЕНТЕ НЕ ВИЖУ — классический Миркойн (вырастут только если снимут санкции)

Чистая прибыль появилась впервые за 4 квартала, но ее основа — «переоценка валюты в плюс» (вовремя перевели кэш в рубли)

Прибыль на хлеб не намажешь, в отличие от гипотетических дивидендов. А вот там минус 1 рубль за 3-й квартал (по сути дивидендов за 2025 год можно не ждать)

Операционная прибыль нулевая — актив неинтересен

Финдир хорошо поработал — у компании нет проблем с долгом (хорошо, что не выплатили дивиденды за 2024 год)

( Читать дальше )

- комментировать

- 3К | ★1

- Комментарии ( 4 )

Блог компании Mozgovik |Какие акции покупает КРУПНЫЙ капитал: смотрим за действиями управляющих Сбера или почему они на дне рынка ушли в облигации?

- 22 ноября 2025, 00:17

- |

Продолжаю делать серию ежемесячных постов с отслеживанием покупок/продаж профессиональными управляющими. Особенно теми, кто управляет МИЛЛИАРДАМИ рублей в акциях.

Зачем? Посмотреть, как думают профи — какие акции держат/покупают/продают. И акции ли вообще!)

Сегодня опять УК Первая - 2 месяца назад делал первый пост в данном стиле (спасибо за поддержку лайками, вижу тема интересна и надо продолжать) smart-lab.ru/mobile/topic/1208477/

Пока смотрим только за крупнейшим фондом — “Фонд смешанный с выплатой дохода” объемом в 69,5 млрд руб (крупнейший фонд на бирже из вкладывающих в акции)

Смотрим за динамикой активов — народ выводит деньги из ПИФа (на фоне не самой плохой динамики).За 2 месяца из фонда ушло 8 млрд рублей!

Нас интересует только часть, которая идет в акции. Оттуда вообще ушло 9 млрд рублей! Управляющий в первую очередь ПРОДАЕТ акции на рынке, чтобы вернуть деньги пайщикам (в целом для нас это хорошо т.к. создает “внешнее давление на цены” и делает их привлекательными для покупки!)

Доля облигаций (считайте кэш) в фонде достигла рекордных 35%. На дне рынке (в моем понимании) управляющий берет безрисковые облигации, а не дешевые акции!

Свежий портфель в акциях на 31.10.25

Какие изменения были?

( Читать дальше )

- комментировать

- 15.3К |

- Комментарии ( 35 )

Блог им. CaptainAlbinos |ТБанк - прибыль растет, но есть нюанс

- 20 ноября 2025, 12:45

- |

ТБанк отчитался, я не эксперт в банках, но попробую раскидать свои мысли

1) чистая прибыль г/г выросла всего на 6% (эффект росбанка ушел), к прошлому кварталу роста не видно (но может и ожидаемо, там же еще переоценка яндекса сидит)

2) компания начинает вещать в пресс релизе про выручку (у банка?!), операционную чистую прибыль и тд. Хорошо, что не про свободный денежный поток!)

3) количество клиентов достигла «плато» (33-34 млн активных и 52 млн всего). Чем этот банк лучше любого другого банка уже? Все цифровизованы и не надо ходить в офисы, вот в чем проблема будущего ROE, который все экстраполируют?

4) говорить о том, как он нещадно зарабатывает на хомяках в пульсе можно, но зачем? Инвестиции это 6-7% прибыли, основа все равно банковский бизнес (потреб кредиты и фин услуги для малого бизнеса). Страховка видимо в основном зарабатывает на «страховках на кредитку», которые в целом весьма сомнительны для финансово грамотного человека

В целом банк ОК, недорог, будет расти и дальше, но вот вопрос — будут ли дальше находится «лохи», которые будут пользоваться самыми невыгодными кредитками/дебетовыми картами и брокером? Вопрос важный для экстраполяторов.

Но все держат, верят в Т-технологический успех, ИИ и роботов!) Может они окажутся и правы

P.S. если что брал чуток под хороший отчет и вчера-сегодня сдал, дальше без меня!)

Помню банк при Олеге (пользователь с 2010 года), тогда было ноу-хау, сейчас все сложнее отвечать на вопрос «чем это лучше Сбера».

Блог компании Mozgovik |Мой Рюкзак #58: Риск не оправдался, но дух Анкориджа еще с нами в одной комнате!

- 19 ноября 2025, 16:36

- |

Давненько не писал про свои ИИСы (почти 2,5 месяца), много воды утекло за это время

Встреча в Анкоридже, SDN санкции на нефтянку (первые санкции Трампа), крепкий рубль и новые налоги от Минфина

В прошлый раз пост был 7 августа, а сегодня уже 19 ноября! Мой Рюкзак #57: Дивиденды пришли, счет на максимумах — время РИСКОВАТЬ

Риск опять не оправдался, счет был на максимуме, но вернулся в начало года!)

Было 25,5 млн руб на 07.08.25

( Читать дальше )

Блог компании Mozgovik |Нефтяной срез: выпуск №7. SDN санкции против российской нефтянки и дисконт 20$ с барреля - акции идут на дно, но стоит ли ловить падающий нож?

- 13 ноября 2025, 00:33

- |

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер.Прошлый пост: smart-lab.ru/mobile/topic/1192768/

Почему это важно? Тут будут данные, которые еще не впитаны в отчетность и показывают тенденции (будущее) на которых можно заработать (гарантий никто не дает) или не потерять (если внимательно читали бы срезы — наверно не потеряли бы)

Для начала выводы из прошлого Нефтяного среза №6 от 15 августа:

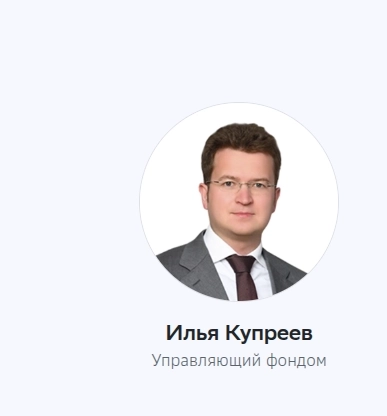

Акции нефтегаза с начала года (без учета дивидендов) — заработать было трудно в секторе полное разочарование!

С учетом дивидендов общая доходность была следующая по сегодняшний день, по сути Татнефть + Русснефть только обогнали LQDT (что в целом тоже неплохо)

Четверок в рейтинге Мозговика в нефтянке у нас нет с Нового Года — и хорошо. Но может быть сейчас пора ставить? Давайте разбираться

Для начала хорошие новости (дальше будут плохие:)) — добыча нефти в целом в России растет к цели в 9,5 млн баррелей в сутки

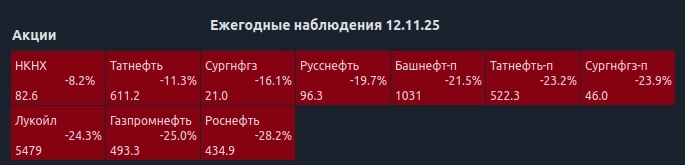

Рост добычи можно также увидеть в перевалке нефти через порты, в 3 квартале отгрузили рекордные 48 млн тонн нефти (таких объемов в 3 квартале не отгружали с 19 года)

По нефтепродуктам спад из-за атак на НПЗ (сентябрь был сложным для многих НПЗ из-за БПЛА Украины). По отношению к прошлым двум годам некритичное падение

Теперь к плохим новостям

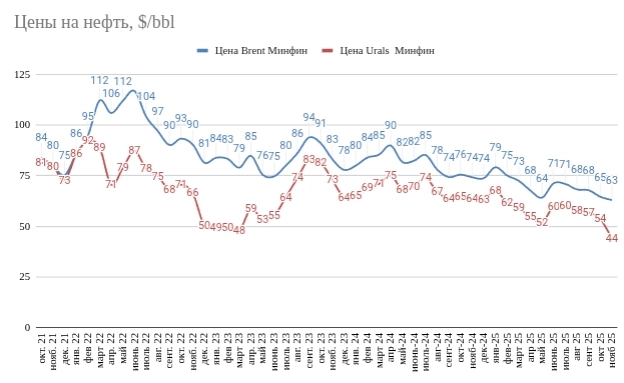

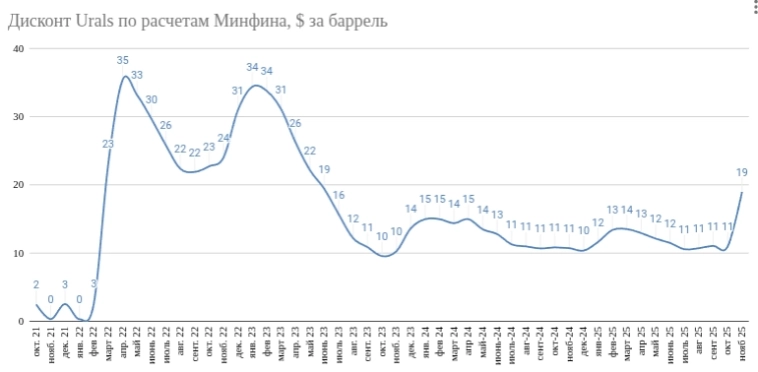

Во 3 квартале средняя цена на российский Urals была 56$ за баррель (-2,4% кв/кв, в то же время -14% г/г)

4-й квартал (ноябрь) начинаем с ЕЩЕ БОЛЕЕ НИЗКИХ ЦЕН (urals 44$ сегодня стоил в порту Приморска).

В целом 3-й квартал прошел без сюрпризов, а вот 4-й квартал из-за санкций Трампа может быть очень сложным (дисконт подскочил до 18-20$ за баррель), цена на нефть на рекордно низких уровнях (ЗА ПОСЛЕДНИЕ 3 ГОДА МЫ ТАКОГО НЕ ПЕРЕЖИВАЛИ)

Ждать чуда от российских нефтяников во третьем и четвертом квартале не стоит! Крепкий рубль усугубляет ситуацию (год назад курс был 89 рублей и более низкие операционные расходы на персонал)

Еще один график с дисконтом — тут еще ESPO (дальневосточная нефть), рост дисконта не такой драматичный тут

( Читать дальше )

Блог компании Mozgovik |АЛРОСА: Со дна постучали уже в третий раз, отчет по РСБУ за 3-й квартал + обновление модели

- 06 ноября 2025, 17:28

- |

АЛРОСА входит в топ-3 нашего рейтинга Мозговика по потенциалу в акциях в моменте

И пару дней назад они выложили отчет по РСБУ за 3-й квартал

Компания нарастила чистую прибыль на 26% за 9 месяцев, при этом операционная прибыль упала почти в 2 раза

Почему так? Основа — продажа доли в ангольской КАТОКЕ, писал об этом квартал назад тут smart-lab.ru/company/mozgovik/blog/1187478.php

В целом 3-й квартал отработали с убытком в 3 млрд рублей (хотя год назад был убыток 7 млрд рублей).

Исторически — 2-е полугодие всегда слабее первого, поэтому туть есть некий «сезонный ожидаемый спад». Ну хоть не приостановили продажи в Индию, как год назад

Операционно отработали в 0

В целом лучше на рынке алмазов не становится — жесточайший кризис уже идет 5 лет

Вымываются публичные компании (см их котировки)

АЛРОСа не обнулилась на 90% в стоимости акций — и уже хорошо (хотя будущее ТУМАННО, этот тезис буду часто повторять и повторяю каждый пост)

В компаниях выше все сильно хуже, чем в Алросе (там опер прибыль отрицательная).

Но и в АЛРОСЕ просвета пока не видно — импорт алмазов из России в Индию продолжает падать

Возможно если мы увидим столбик с импортом 200 млн баксов за месяц — будет не самой плохой точкой входа, но не сейчас?

От слов к делу — переделал немного модель, 2026 год уже не кажется хорошим, но праздник жизни возможно будет в 2027-2028 (тут самые важные факторы это ЦЕНА на алмазы и курс USD/RUB, которые невозможно предсказать)

( Читать дальше )

Блог компании Mozgovik |ЛУКОЙЛ: дивидендный сюрприз перекрылся санкционным сюрпризом от OFAC - мысли в слух про будущее компании + отчет по РСБУ за 3-й квартал

- 02 ноября 2025, 00:09

- |

ЛУКОЙЛ опубликовал отчет по РСБУ за 3-й квартал 2025 года

Важно понимать, что отчетность по РСБУ не показывает реальные денежные потоки и прибыль всего ЛУКОЙЛа (т.к. это холдинг и надо смотреть отчетность по МСФО)

Но какую-то информацию почерпнуть можно из этого отчета

На квартальную прибыль в 3 кв в целом можно не смотреть — основные потоки идут в 2 и 4 кв, которые по сути формируют дивидендную базу

Див база за 1-е полугодие исходя из РСБУ была 473 руб, исходя из МСФО див база была 387 рублей

В итоге перенесли СД по дивидендам из-за внезапных SDN санкций

Хотя какие они были внезапные, если об этом писали еще в 15 августа во время Анкориджа и Аляски?

В любом случае — див база по РСБУ за 2025 год (без 4-го квартала) уже 508 рублей (9,3% ДД). Неплохо для «ужасного года» для нефтянки

В моей модели было ~540 рублей или ~10% ДД по текущим.

( Читать дальше )

- комментировать

- 15.2К |

- Комментарии ( 27 )

Блог компании Mozgovik |Транснефть: устойчивый бизнес к рыночным флуктуациям, если не верить в остановку добычи нефти в РФ - обзор инвест идеи и отчета за 3-й квартал по РСБУ

- 01 ноября 2025, 20:50

- |

Транснефть сегодня отчиталась по РСБУ за 3-й квартал 2025 года по РСБУ

Разные аналитики и брокерские дома уже пишут «чистая прибыль выросла на 8,4% г/г, как все хорошо»

А если с 2023 годом сравнить?) То прибыль упала в 2 раза?

Как и писал ранее — отчет РСБУ для Транснефти неинформативен, надо МСФО смотреть всегда

Для примера — разница в опер прибыли МСФО или РСБУ в Транснефти (СУЩЕСТВЕННАЯ РАЗНИЦА)

Основную лепту в чистую прибыль по РСБУ вносят две вещи — прочие доходы и прочие расходы и их сальдо. А что там внутри? Переоценка валютных депозитов (во втором квартале рубль укрепился) + пероценка публичных пакетов акций, в данном случае НМТП.

Плюс компания состоит из трубных дочек — там существенная часть опер прибыли (больше половины)

Поэтому никаких выводов из отчета по РСБУ в Транснефти сделать нельзя — надо ждать МСФО (там див база пока 94 рубля за 1-е полугодие, я жду 40+ руб див базы за 3-й квартал)

Актив на просадке рынка держится хорошо — продолжаю держать (как аналог длинных ОФЗ)

Объемы слабенькие, болтается в диапазоне 1200-1300

С начала года акции с учетом дивидендов в плюсе (этим может похвастаться немного акций), хотя доходность на уровне LQDT

Рейтинг от Мозговика в силе (от цены в 1230 рублей) — пост тут smart-lab.ru/company/mozgovik/blog/1207990.php

Надежно (если убрать риски ударов томогавками и остановку добычи нефти в РФ) и интересно (особенно под снижение ставки)

Модель изменил в части роста тарифов на 5% в 2026 году и далее

( Читать дальше )

Блог компании Mozgovik |НМТП: стабильная кэшмашина для акционеров с ростом чистой прибыли год к году - это доказывает отчет по РСБУ за 3-й квартал

- 30 октября 2025, 23:03

- |

Важно понимать, что в отчетность по РСБУ входит только порт в Новороссийске (и то не вся часть, без НЛЭ и перевалки нефтепродуктов). Т.е. по сути это отчетность «ядра» без Приморска и еще части компаний, которые входят в МСФО (МСФО важнее)

Как я писал ранее — НМТП один из НЕМНОГИХ активов на российском рынке, которые скорее всего увеличат чистую прибыль год к году. Пока так и происходит

Чистая прибыль в 3 квартале +14,3% г/г

17 октября в чате годовых подписчиков Мозговик публиковал операционные результаты группы НМТП (тут еще внутри порт Приморск, который не входит в отчет по РСБУ)

В общем идем пока в рамках прогнозов, опер прибыль в 3 квартале тоже +12,1% г/г

НМТП еще выигрывает от высокой ключевой ставки благодаря депозитам, чистые процентные доходы — 2 млрд руб в квартал

Самое главное в НМТП — это рост объемов добычи нефти в РФ. Так называемый «операционный рычаг», который поможет порту нарастить прибыль и дивиденды (санкции тут мешают конечно, но пока я не вижу остановки экспорта нефти от ЛУКОЙЛа и Роснефти)

Кроме НМТП свободных мощностей для перевалки нефти на экспорт у России больше НЕТ

( Читать дальше )

Блог им. CaptainAlbinos |Максим Орловский про курс, Совкомбанк и Х5

- 29 октября 2025, 23:48

- |

Традиционный Максим Орловский youtu.be/qcml3yyokcw

👉 Спокойный день, после распродажи Индекс Мосбиржи отскакивает, а RGBI кажется нащупали дно

Пришел Егор Сусин из ГПБ (его цитаты)

👉 Бензин виноват в инфляции, но уже стабилизировался

👉 0,5% — базовое снижение в Ключевой ставке сейчас, ждем 16% ставку на конец года

👉 Ждем, что бюджет потрати в декабре сильно меньше, чем в прошлом году

👉 В конце 2026 года ждем 12-13% ставку ЦБ РФ

👉 В 2026 году ждем 60 баксов нефть, курс 90-95

👉 Максим тоже ждет ослабления валюты, особенно в условиях профицита нефти из-за роста добычи ОПЕК+

👉 В этом году увидим дефицит бюджета 5-5,5 трлн руб

👉 Фиксы надо тарить, а не флоатеры

👉 Максим считает, что вместо флоатеров надо покупать фонды денежного рынка, агитация за флоатеры не в пользу разничного инвестора (нужна ликвидность)

👉 Егор ждет роста цен на золото из-за снижения ставки ФРС

Пришел Николай Теплов из Альфа банка

👉 Максим требует цифр от аналитика вместо болтовни

👉 Фавориты в нефтегазе — Транснефть и префы Сургута

👉 Максим говорит, что основной бизнес яндекса (реклама) замедлился, аналитики это не видят почему-то

👉 Николай смотрит на Сбер, Транснефть, префы Сургута, ВТБ, Совкомбанк

👉 Максим говорит, что Совкомбанк плохо коммуницирует с инвесторами

👉 Максим говорит, что Сбер сопоставим по p/bv с Совкомбанком, впорос зачем тогда Совкомбанк?

👉 Максим сказал про Х5 — УПАДУТ, ПОСМОТРИМ. СМОТРИМ ЗА ВСЕМ!)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс