металлурги

Российские металлурги за 10 мес 2025г обеспечили 51% поставок стальных полуфабрикатов в Турцию - экспорт увеличился на 49,5% г/г до 1,52 млн т — Ъ

- 28 ноября 2025, 07:57

- |

Общий импорт стальных полуфабрикатов Турцией за девять месяцев 2025 года составил 2,98 млн тонн (+8,6% г/г). Стоимость поставок оценивается в $1,44 млрд.

Годом ранее РФ также была первой по поставкам стальных полуфабрикатов в Турцию, но с долей около 37%.

Заводы в Турции готовы активно закупать импортный материал, поскольку продажи готовой стали на внутреннем рынке остаются высокими и у большинства заводов есть заказы до конца января.

В ноябре, следует из данных BigMint, спрос на стальную заготовку из РФ был слабым. Российские заводы сохранили предложения в портах Черного моря на поставку в декабре—январе на уровне $435–440 за тонну (FOB).

www.kommersant.ru/doc/8232716?tg

- комментировать

- 242

- Комментарии ( 0 )

Глобальное производство стали в октябре 2025 г. — Китай тянет производство на дно. В России 19 месяцев подряд происходит падение, кризис во всей красе.

- 27 ноября 2025, 15:09

- |

🏭 По данным WSA, в октябре 2025 г. было произведено 143,3 млн тонн стали (-5,9% г/г), месяцем ранее — 141,8 млн тонн стали (-1,6% г/г). По итогам 10 месяцев — 1517,6 млн тонн (-2,1% г/г). Флагман сталелитейщиков (как по производству, так и по потреблению, поэтому от спроса Китая многое зависит) — Китай (50,2% от общего выпуска продукции) произвёл 72 млн тонн (-12,1% г/г), Поднебесная продолжает тянуть всемирное производство за собой (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г), а из топ-10 производителей больше половины в минусе.

( Читать дальше )

Российские металлурги могут поднять цены на стальную заготовку в черноморских портах вслед за укреплением рубля и повышением стоимости полуфабрикатов из Китая — Ъ

- 01 ноября 2025, 18:56

- |

◾Экспортеры стальной заготовки из стран СНГ планируют повышение цен на $2–3, до $443–447 за тонну в портах Черного моря (FOB), говорится в обзоре аналитической компании BigMint по итогам недели 27–31 октября. Увеличение котировок рассматривается в связи с укреплением рубля и повышением стоимости китайской заготовки. Индикативные цены российской стальной заготовки выросли за неделю с $437 до $438 за тонну (FOB), согласно BigMint.

◾По оценкам аналитиков, стоимость заготовки в Таншане увеличилась на $7, до $420 за тонну. Тем не менее, отмечают в BigMint, спрос в строительном секторе остается слабым, что ограничивает дальнейший рост цен. Как считают аналитики, стоимость заготовки, вероятно, останется в целом стабильной в ближайшие месяцы. Поддержку в краткосрочной перспективе, в частности, может оказать увеличение импорта турецкими заводами, которые сталкиваются с низкими запасами сырья, считают в BigMint. Там добавляют, что сбор металлолома в Турции зимой снижается.

◾Аналитики «Эйлер» ждут восстановления в секторе глобальной черной металлургии, отмечая, что поддержку мировым котировкам, в частности российским экспортным ценам на стальной прокат и полуфабрикаты, может оказать ожидаемое охлаждение китайского экспорта стали в связи с плановым снижением выплавки металла в Китае.

( Читать дальше )

Глобальное производство стали в сентябре 2025 г. — продолжение падения. В России 18 месяцев подряд происходит падение, кризис во всей красе.

- 30 октября 2025, 16:47

- |

🏭 По данным WSA, в сентябре 2025 г. было произведено 141,8 млн тонн стали (-1,6% г/г), месяцем ранее — 145,3 млн тонн стали (+0,3% г/г). По итогам 9 месяцев — 1373,8 млн тонн (-1,7% г/г). Флагман сталелитейщиков (как по производству, так и по потреблению, поэтому от спроса Китая многое зависит) — Китай (48,2% от общего выпуска продукции) произвёл 73,5 млн тонн (-4,6% г/г), Поднебесная продолжает тянуть всемирное производство за собой (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г), а из топ-10 производителей больше половины в минусе.

( Читать дальше )

ММК отчитался за III кв. 2025 г. — цена на сталь, высокая ставка и спрос влияют на фин. результаты. FCF положительный, но дивидендов не будет!

- 29 октября 2025, 15:30

- |

🔩 ММК представил нам финансовые результаты за III квартал 2025 г. В прошлой разборке за II кв. 2025 г. я предупреждал, что дела у компании не будут улучшаться, потому что проблемы металлургов не исчезли (цена на сталь снижается от месяца к месяцу, а высокая ключевая ставка сокращает спрос на продукцию), единственный благоприятный момент — это положительный FCF в III кв. (помог оборотный капитал), но дивидендов всё равно не стоит ожидать:

▪️ Выручка: III кв. 150,6₽ млрд (-18,6% г/г), 9 месяцев 464,1₽ млрд (-23% г/г)

▪️ EBITDA: III кв. 19,4₽ млрд (-47,5% г/г), 9 месяцев 61,2₽ млрд (-52,8% г/г)

▪️ Чистая прибыль: III кв. 5,1₽ млрд (-71,1% г/г), 9 месяцев 10,7₽ млрд (-84,3% г/г)

💬 Операционные результаты: производство чугуна сократилось до 2 021 тыс. тонн (-14,5% г/г), стали до 2 423 тыс. тонн (-2,3% г/г). Продажи металлопродукции незначительно снизились до 2 475 тыс. тонн (-0,1% г/г). На это повлияли: капитальный ремонт в доменном переделе, снижение покупательской активности в России в связи с высокой ключевой ставкой, замедление строительства и неблагоприятная конъюнктура рынка стали в Турции, которая свела на нет бизнес за границей. Продажи премиальной продукции за III кв. сократились на 18,7% г/г, доля премиальной продукции в портфеле продаж также сократилась с 48 до 39,1%.

( Читать дальше )

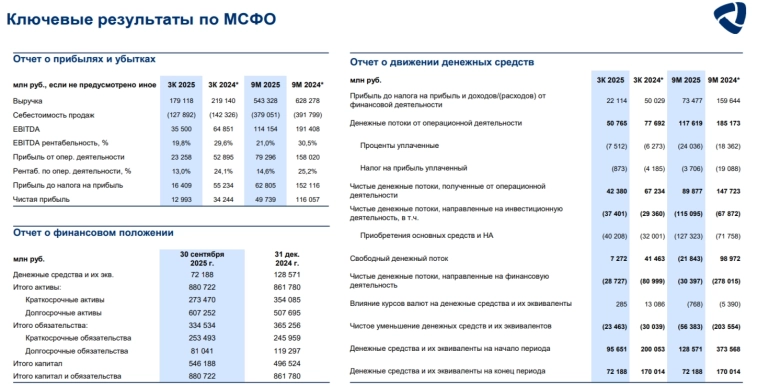

Северсталь отчиталась за III кв. 2025 г. — низкие цены на сталь и инвестиции не позволили рекомендовать дивиденды 4 квартал подряд.

- 28 октября 2025, 10:15

- |

🔩 Северсталь представила нам операционные и финансовые результаты за III квартал 2025 года. В разборке за II кв. 2025 г. я предупреждал, что дела у самого рентабельного металлурга продолжат ухудшаться по отношению к прошлому году и предыдущему кварталу (цена на сталь снижается от месяца к месяцу, высокая ключевая ставка уменьшает спрос на продукцию, укрепившийся ₽ делает экспорт продукции нерентабельным и увесистые инвестиции лишают дивидендов инвесторов), всё так и произошло:

▪️ Выручка: III кв. 179,1₽ млрд (-18,3% г/г), 9 месяцев 543,3₽ млрд (-13,5% г/г)

▪️ EBITDA: III кв. 35,5₽ млрд (-45,3% г/г), 9 месяцев 114,2₽ млрд (-40,4% г/г)

▪️ Чистая прибыль: III кв.13₽ млрд (-62% г/г), 9 месяцев 36,8₽ млрд (-57,1% г/г)

💬 В III кв. производство чугуна нарастили до 2,69 млн тонн (+12% г/г), стали до 2,72 млн тонн (+10% г/г), это произошло на фоне ремонта доменной печи №5 в прошлом году (низкая база прошлого года). Продажи металлопродукции увеличились до 2,86 млн тонн (+3% г/г) за счёт увеличения продаж чугуна и слябов до 0,31 млн тонн, как вы можете заметить продажи выше, чем производство, а значит компания распродаёт запасы. Эффекта от приобретения металлотрейдера А-Групп уже нет (сделка состоялась в апреле 2024 г.), продажи продукции ВДС (высокая добавленная стоимость) снизились до 1,43 млн тонн (-3% г/г).

( Читать дальше )

Купоны до 20% на 2 года! Свежие облигации Уральская Кузница 001Р-03

- 26 октября 2025, 11:03

- |

Мечел не унимается! Хотя на рынок за очередной порцией долга снова явилась вполне эффективная и прибыльная «Уральская кузница», за ней всё равно торчат уши самого закредитованного угольщика страны.

Буквально только что Кузня занимала в юанях, а теперь размещает свой второй рублёвый выпуск. Предлагаю посмотреть поближе и подумать, стОит ли давать в долг суровым уральским кузнецам.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Энергоника, ВИС, АФ_Банк, Евраз, МСП_Факторинг, Село_Зелёное, ЮГК, Амурская_обл, Газпромнефть, ЭН+_Гидро, Селигдар, Гельтек_Медика.

Чтобы не пропустить обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⛏️А теперь — погнали смотреть на новый выпуск Уральской Кузни!

🔩Эмитент: ПАО «Уралкуз»

( Читать дальше )

⚒️ ММК. Бурение дна продолжается

- 24 октября 2025, 12:39

- |

Завершаем торговую неделю обзором финансовых результатов Магнитогорского Металлургического Комбината по итогам 9 месяцев 2024 года. Напомню, что на этой неделе мы уже успели разобрать результаты Северстали. Теперь переходим к ММК:

— Выручка: 464,1 млрд руб (-23% г/г)

— EBITDA: 61,2 млрд руб (-52,8% г/г)

— Чистая прибыль: 10,7 млрд руб (-84,3% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 По итогам 9М2025 выручка продемонстрировала снижение на 23% г/г — до 464,1 млрд руб. на фоне снижения объемов продаж и цен реализации на фоне продолжающихся неблагоприятных макроэкономических условий. В результате EBITDA упала на 52,8% г/г — до 61,2 млрд руб., а чистая прибыль обвалилась на 84,3% г/г — 10,7 млрд руб.

— продажи товарной металлопродукции снизились на 5,8% г/г — до 827 тыс. тонн. (продажи премиальной продукции снизились на 18,3% г/г).

— рентабельность EBITDA сжалась с 21,5% до 13,2% г/г под давлением снижения доли премиальной продукции и себестоимости.

( Читать дальше )

Что не так с НЛМК?

- 24 октября 2025, 10:20

- |

Пост сразу за кратким обзором на ММК

Два года назад у меня был пост с комментариями Северстали по кейсу НЛМК:

«Намекают, что НЛМК — плохая инвест идея. Мол, их выкинут с рынка ЕС в след году. Куда слябы будут девать? В РФ рынка слябов нет. После запрета им будет больно. Значит, им нужно искать сбыт где-то еще. Хотя может у НЛМК уже есть какой-то план»

Северсталь и ММК уже под санкциями. А НЛМК до сих пор нет.

19 пакетов уже приняли. Можно ли в таких условиях удержаться от юбилейного 20-го? Есть ли гарантии, что однажды в списке не будет НЛМК?

Поэтому конкретно по НЛМК надо думать. Карета может внезапно превратиться в тыкву. В целом, ребята как-то держатся 2 года. Я не знаю кому они молятся, но пока их смеха работает.

Если бы мне были интересны металлурги, я бы выбрала сразу 3 (отнеслась бы к ним как к одной компании, по 1/3 на брата).

Мой телеграм

ММК. Потенциал роста более 100% после обвала

- 24 октября 2025, 10:16

- |

Сегодня посмотрим как дела у металлургов

Пока продолжаем краткие обзоры

🔹Выручка -23%

🔹EBITDA -52,8%

🔹Чистая прибыль -84,3%

Акции обвалились до уровней кризисного 2022 года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал