Сафмар

🏦 SFI или Загадка Жака Фреско: что внутри чёрного ящика? 🚀

- 03 марта 2025, 11:10

- |

Что ж, основная подготовка к 2025 году проделана, теперь приступаем к монотонной работе. И в текущих ценах тяжело найти хорошую инвестиционную идею, но я не отчаиваюсь. В этой ситуации приходится смотреть даже на тех девочек, что раньше из клуба я бы и не думал забирать...

В общем, SFI. Год назад на ней очень удачно прокатились многие, например Илья Вагоныч. Я всё же стремался этой затеи, слишком плохой флёр был вокруг неё. Но пока некоторые позитивные чуваки стремительно теряют репутацию другие её — зарабатывают. Что же за год изменилось в компании?

🚗 IPO Европлана

Сделали всё вполне прилично: free-float адекватный (12.5%), оценка в норме, спрос ажиотажный. Публичный статус главной дочки сразу переоценил и маму. По данным Московской биржи капитализация SFI сейчас 69 млрд рублей, а доля только в Европлане стоит 77 млрд. А внутри ещё есть несколько активов.

✂️ Погашение казначейки

SFI погасил 55% своих акций. Я впервые вижу, чтобы публичная компания одобрила такое погашение. И это, конечно, добрый по отношению к минорам шаг. Эти акции ни продали в рынок, ни подарили мажору, ни раздали на программу мотивации. Да, конечно, мажоритарий тоже стал богаче, но это самый экологичный способ из всех возможных.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Утро с Aromath🎪 - обзор рынка акций. 07.11.2024. Всемирный день Трампа.

- 07 ноября 2024, 09:58

- |

Вчерашний день ознаменовался победой Трампа на выборах, что привело все же к попытке небольшого отскока начинаем рынке с вполне приличным торговым оборотом под 140 миллиардов рублей.

Однако не все так радужно.

Для формирования разворота и его подтверждения оснований сейчас на мой взгляд на графиках недостаточно — во многих активах «не хватает» ещё минимум одной волны вниз.

Тем не менее шансы на рост всего ещё есть, а что? А вдруг получится?

Из интересного по эмитентам за вчерашний день.

В #SMLT Самолете по ходу всё очень плохо, ожидаемо, Forbes написал про смену собственников, оно и так понятно по графикам — маржин-колл приехал ведь явный?

Назревает некоторый конфликт между титанами рынка — сейчас снова заговорит, что #LKOH ЛУКойл будут выкупать, делить на все возможные кубышки и не только.

Шума и дыма такого просто так не бывает, это может стать очень серьёзным триггером — акции Царя рынка вообще не упали, а сценарий с такими целям ещё никак не отменялся.

В таком случае падение ЛУКойла может привести к многократным перелоям всех индексов, другие акции устоять не смогут.

( Читать дальше )

Группа «Сафмар» Михаила Гуцериева продает бизнес-центр «Орбион» в Сколково

- 26 сентября 2024, 13:24

- |

Подробнее — в материале «Ъ».

Разбор ЭсЭфАй. Стоит ли инвестировать в акции SFI?

- 24 апреля 2024, 09:05

- |

Всем привет. Последняя компания на очереди разборов у нас это ЭсЭфАй, которая не у всех на слуху, так как конечно же наиболее знаменита другая компания в этой отрасли, это АФК Система, мы ее тоже когда-то разбирали. Тем не менее, сегодня как никогда раньше важно услышать в комментариях ваши предложения компаний для будущих разборов, ну а мы начинаем.

Итак, сегодня мы разберём компанию из сектора инвестиционных холдингов на предмет целесообразности инвестирования в ее акции и узнаем какие перспективы есть у компании. А самые важные новости быстрее всего выходят на канале в Telegram, подпишитесь.👍

О КОМПАНИИ

( Читать дальше )

Орский НПЗ (САФМАР) остановлен из-за паводка. Цены на бензин вырастут?

- 07 апреля 2024, 14:59

- |

В связи с аномальным паводком, во избежание экологических рисков и в целях соблюдения техники безопасности, связанной, в первую очередь, с безопасностью труда на производстве, работа Орского нефтеперерабатывающего завода временно приостановлена.

Орский нефтеперерабатывающий завод — крупнейшее предприятие Орска, входит в структуру АО «Фортеинвест», одного из ключевых предприятий в промышленном блоке группы «САФМАР» предпринимателя Михаила Гуцериева.

Мощность завода по переработке нефти составляет 6,6 млн тонн в год, производит широкий спектр нефтепродуктов высокого качества. Набор технологических процессов позволяет выпускать около 30-ти видов различной продукции. В их числе — высокооктановые автомобильные бензины и дизельное топливо экологического класса Евро 5, реактивное топливо, мазут, сжиженные газы, битум и пр..

Продукция завода пользуется большим спросом и реализуется как на внутреннем рынке, так и в странах ближнего и дальнего зарубежья. Среди контрагентов Компании резиденты Казахстана, Таджикистана, Киргизии, Узбекистана, Монголии, Афганистана, Китая, Республики Беларусь и др.

( Читать дальше )

$SFIN SFI — когда раскроется скрытая стоимость?

- 24 ноября 2023, 12:43

- |

Газпромбанк открыл инвест идею по SFI с таргетом 950 рублей за акцию — потенциал роста больше 75%. Я вижу ситуацию так:

1. Драйвер роста — потенциальное IPO Европлана. Если оно случится, мы увидим мгновенную переоценку акций.

2. Мутный акционер — фактор риска.

3. Неудачные инвестиции — например, облачный гейминг.

4. Мвидео и Русснефть — не самые качественные активы.

5. Сохраняется внушительный дисконт к внутренней стоимости. True value компания.

Рубрика #выжимки

Самое важное из исследования 'ПАО «ЭСЭФАЙ» (SFI) Корзина динамичных финансовых активов' от Газпромбанк.

Дивидендная политика SFI предполагает выплату не менее 75% от наименьшего – из чистой прибыли по РСБУ или свободного денежного потока, при условии поступлений дивидендов от дочерних компаний. По итогам 9М23 чистая прибыль холдинга по РСБУ составила 5,9 млрд руб., а промежуточный дивиденд – 39,42 руб./акц. (дивидендная доходность 7%). По нашим оценкам, финальный дивиденд за 2023 г. может составить 9,4 руб./акц., что предполагает общую дивидендную доходность на уровне 8,9% по итогам 2023 г.

( Читать дальше )

Суд в Люксембурге отклонил иски Тимченко (Новатэк-Сибур), Пумпянского (ТМК), Худавердяна, Гуцериева (Сафмар), оспаривавших санкции ЕС, введенные из-за СВО на Украине — Ъ

- 06 сентября 2023, 14:13

- |

Суд в Люксембурге отклонил иски четырех российских предпринимателей, оспаривавших санкции ЕС, введенные из-за СВО на Украине.

По решению суда отклонили иски:

🔹 экс-владельца Трубной металлургической компании Дмитрия Пумпянского, его жены Галины Пумпянской и сына Александра Пумпянского;

🔹 совладельца НОВАТЭКа и СИБУРа Геннадия Тимченко и его жены Елены Тимченко;

🔹 бывшего управляющего директора «Яндекса» Тиграна Худавердяна;

🔹 владельца группы «Сафмар» Михаила Гуцериева.

t.me/kommersant

RAZB0RKA отчета М.ВИДЕО по МСФО за 1 полугодие 2022. Причем тут Эльдорадо?

- 04 сентября 2022, 12:32

- |

М.ВИДЕО набрало всего 13% в рейтинге интересов подписчиков на этой неделе

Если разборку просмотрят менее 50% подписчиков, это будет первый и последний обзор М.Видео на канале

Ранее я разбирал отчет компании по РСБУ за 1 полугодие

https://t.me/razb0rka/21Рекомендую прочитать обзор, на мой взгляд, в отчете есть интересные моменты...

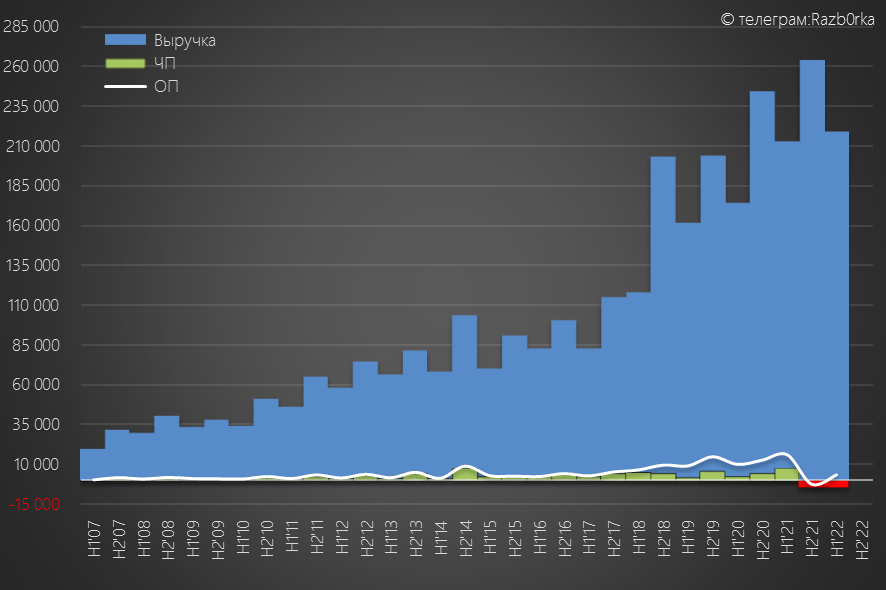

М.ВИДЕО большой и растущий бизнес — выручка компании росла из года в год

Но рентабельность продаж крайне низкая — это видно по соотношению синих столбиков и графика прибыли

Чем плоха низкая рентабельность бизнеса?

Любой «чих» в себестоимости или в макроэкономике, моментально делает бизнес убыточным

( Читать дальше )

Маловероятно, что Сафмар может продать еще 10% М.Видео в ближайшее время и по текущим ценам - Промсвязьбанк

- 22 сентября 2021, 18:07

- |

Группа «М.Видео-Эльдорадо» не планирует SPO для привлечения средств в компанию, поскольку не нуждается в таком финансировании, сказал гендиректор ритейлера Александр Изосимов. В то же время он допустил, что акции могут продать основные акционеры для дальнейшего увеличения free float.

Контролирующий акционер М.Видео САФМАР может продать еще 10% — аналогично весеннему SPO, когда было продано 24,3 млн акций по 725 руб./шт. Но маловероятно, что это произойдет в ближайшее время и по текущим ценам.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

![САФМАР Финансовые инвестиции [SFIN] - pump preparation detected САФМАР Финансовые инвестиции [SFIN] - pump preparation detected](/uploads/2023/images/04/03/83/2023/07/31/7a2a3d.webp)