spo

ВТБ: сценарий с допкой

- 07 января 2025, 15:50

- |

И «катать» ценник можно в пределах 50-150 еще несколько лет

- комментировать

- 627

- Комментарии ( 0 )

🪓 Сегежа: стоит ли покупать акции после допэмиссии?

- 06 января 2025, 02:16

- |

Казалось бы, доп. эмиссия решает ключевую проблему компании – высокий долг. Но, с другой стороны, прибыль на акцию (когда она у компании вновь появится) сократится в разы. Станет ли SGZH привлекательной?

📊 Рассмотрим основные финансовые результаты компании за 9 месяцев:

🔹 Выручка +19% г/г, составила 76,0 млрд руб.

🔹 OIBDA +23% г/г, до 8,6 млрд руб. Рентабельность OIBDA составила 11%, что на уровне предыдущего года.

🔹 Чистый убыток за 9 месяцев 2024 года составил 14,9 млрд руб., что на 43% больше г/г, из-за увеличения расходов по процентам.

🔹 Объем чистого долга на конец сентября 2024 года составил 143,5 млрд руб.

💰 Доп. эмиссия

Это решение поможет снизить долговое бремя и затраты на проценты, но также приведет к сильному размытию акций. Оценка по EV/OIBDA даже в 2025 году составит 11-12, что очень много по меркам отрасли. У суперпроблемного Мечела это 4-5. То есть компания просто-напросто дорого оценена. Да, визуально котировки рухнули, но фактически доп. эмиссия делает оценку высокой. Еще и собственный план по OIBDA на текущий год не выполнят. Прогнозировали 18 млрд, за 9 мес заработали меньше половины.

( Читать дальше )

Сегежа Групп — Допка 62,760 миллиардов обыкновенных акций.

- 28 декабря 2024, 21:39

- |

15,690,000,000 + 62,760,000,000 (28.12.2024 по 1,8 руб) = 78,450,000,000 обыкновенных акций

www.e-disclosure.ru/portal/event.aspx?EventId=RxyVgxppw0OwXLqS5ZMbHg-B-B

segezha-group.com/investors/shareholder-structure/

Капитализация на 28.12.2024г: 101,828 млрд руб

Общий долг на 31.12.2022г: 107,128 млрд руб/ мсфо 186,036 млрд руб

Общий долг на 31.12.2023г: 127,041 млрд руб/ мсфо 184,855 млрд руб

Общий долг на 30.06.2024г: 143,096 млрд руб/ мсфо 195,092 млрд руб

Общий долг на 30.09.2024г: 150,877 млрд руб/ мсфо 203,254 млрд руб

Выручка 2022г: 11,348 млрд руб/ мсфо 96,875 млрд руб

Выручка 1 кв 2023г: 1,033 млрд руб/ мсфо 18,698 млрд руб

Выручка 6 мес 2023г: 2,067 млрд руб/ мсфо 39,787 млрд руб

Выручка 9 мес 2023г: 3,099 млрд руб/ мсфо 63,710 млрд руб

Выручка 2023г: 4,183 млрд руб/ мсфо 88,487 млрд руб

Выручка 1 кв 2024г: 992,20 млн руб/ мсфо 22,818 млрд руб

Выручка 6 мес 2024г: 1,993 млрд руб/ мсфо 48,925 млрд руб

Выручка 9 мес 2024г: 3,014 млрд руб/ мсфо 75,986 млрд руб

( Читать дальше )

СД Абрау-Дюрсо одобрил увеличение Уставного капитала Компании путем размещения дополнительных обыкновенных акций

- 26 декабря 2024, 17:12

- |

Утверждение решения о выпуске (дополнительном выпуске) ценных бумаг

Орган управления эмитента, принявший решение об утверждении решения о выпуске акций или ценных бумаг, - совет директоров эмитента

2.6. Идентификационные признаки ценных бумаг (размещаемых акций или ценных бумаг, конвертируемых в акции), а для акций и облигаций, конвертируемых в акции, — также их номинальная стоимость:

Идентификационные признаки размещаемых ценных бумаг:

— вид, категория (тип) ценных бумаг — акции обыкновенные

— регистрационный номер выпуска ценных бумаг и дата его регистрации: Не применимо, поскольку государственная регистрация дополнительного выпуска ценных бумаг еще не осуществлена

— международный код (номер) идентификации ценных бумаг (ISIN) (при наличии Не применимо, поскольку государственная регистрация дополнительного выпуска ценных бумаг еще не осуществлена

— международный код классификации финансовых инструментов (CFI) (при наличии): Не применимо, поскольку государственная регистрация дополнительного выпуска ценных бумаг еще не осуществлена

( Читать дальше )

VK - Удастся ли самой закредитованной компании решить свои проблемы?

- 25 декабря 2024, 16:28

- |

VK Tech, которая занимается корпоративными IT-решениями, хочет выйти на рынок акций. Это, кстати, может поднять котировки и самой VK $VKCO Ведь обычно после выхода на IPO компания всегда оценивается дороже. Кроме того, выход «дочки» в публичное поле – это всегда приток ликвидности.

Итоговое решение будет принято исходя из рыночной конъюнктуры. А пока рынок слабый, IPO никто проводить не будет. Тот же пример — дочка Ростелекома РТК-ЦОД.

Как дела у VK Tech сейчас?

Финансовые результаты за 9 месяцев 2024 года:

• Выручка выросла на 60,1%, до ₽7,7 млрд;

• Операционные расходы увеличились на 21,7%, до ₽6,2 млрд;

• EBITDA составила ₽1,5 млрд против отрицательного значения в ₽0,4 млрд в том же периоде годом ранее;

• Рентабельность по EBITDA составила 19,1%.

Выход на IPO также может укрепить репутацию VK как компании, способной эффективно управлять активами. По оценкам экспертов, VK Tech могут оценить в 50–60 млрд рублей.

( Читать дальше )

Абрау-Дюрсо разместит дополнительные 11,5млн акций по закрытой подписке

- 20 декабря 2024, 15:56

- |

Акционеры Абрау — Дюрсо одобрили увеличение УК Компании путем размещения дополнительных обыкновенных акций - 11 500 000 млн по закрытой подписке.

🏦 Совкомбанк – Почему допэмиссия стала причиной роста акций?

- 18 декабря 2024, 19:42

- |

📌 Всего за 1 день стоимость акций Совкомбанка сначала снизилась на 2%, после чего выросла на 8%. Сегодня разберёмся, в чём причина такого движения котировок, и есть ли идея в акциях Совкомбанка.

❗ ДОПЭМИССИЯ СОВКОМБАНКА:

• Совкомбанк объявил о внеочередном собрании акционеров, на котором будет рассмотрен вопрос о проведении допэмиссии для присоединения Хоум Кредит банка. 90% от суммы сделки планируется оплатить с помощью допэмиссии.

• Выкуп должен произойти до середины марта по средневзвешенной цене за последние 6 месяцев (сейчас она на уровне 13,8 рублей за акцию).

❓ СПРАВЕДЛИВАЯ ЦЕНА И РИСКИ:

• Учитывая, что сейчас рынок сравнивает любую доходность с доходностью фонда денежного рынка LQDT, справедливая стоимость акций Совкомбанка на сегодняшний день составляет порядка 13,1 рублей.

• Важно учитывать, что сейчас не известна точная дата оферты, ведь разговоры о допэмиссии начались ещё в начале текущего года. Кроме того, присутствует риск того, что в случае выхода крупного держателя акций процент выкупа может снизиться.

( Читать дальше )

Совкомбанк. Допэмиссии быть

- 18 декабря 2024, 19:19

- |

Акционеры $SVCB рассмотрят допэмиссию для присоединения ХКФ банка. Собрание акционеров пройдет 28 января 2025 года. Еще в начале июня мы увидели обновленные данные по сделке.

Совкомбанк оплатит 90% стоимости ХКФ банка допэмиссией своих акций, а оставшиеся 10% — деньгами. Напомним, что и условия стали более приятными: появилась скидка в размере 5 млрд рублей.

Оплата акциями позволит банку сэкономить средства. Доля акций в свободном обращении вырастет, что позволит увеличить ликвидность в торгах. А с 20 декабря, Совкомбанк наконец то попадет в индекс Мосбиржи.

Конечно, сама по себе допэмиссия это негативная история для инвесторов, ведь тем самым уменьшается распределяемая прибыль на акцию. Однако, текущая допэмиссия уже была заложена в цене.

Но стоит быть аккуратнее: высокие ставки продолжают давить на прибыль компании. Совкомбанк очень чувствителен к текущему росту ставок, не смотря на рост небанковских доходов.

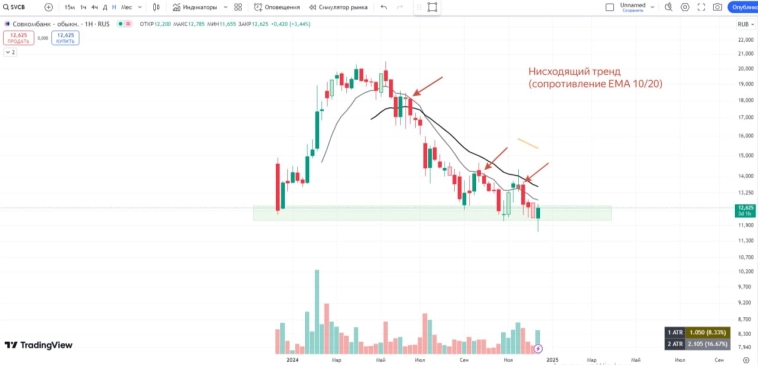

На графике мы видим продолжение нисходящего тренда по ЕМА 10/20. Котировки продолжают удерживать уровень 12 рублей за акцию.

( Читать дальше )

🏦 $SVCB — Почему же акции Совкомбанка растут по факту объявления допэмиссии?

- 18 декабря 2024, 16:11

- |

Вчера стало известно, что 28 января акционеры компании все таки рассмотрят допэмиссию с целью покупки Хоум Банка.

📈 И несмотря на то, что после ее реализации размоются доли инвесторов, бумаги эмитента взлетели почти на 7%.

А объясняется это тем, что привлеченные средства пойдут на совершение столь выгодной покупки.

🚀 Которая после смягчения ДКП позволит банку выйти на рекордные результаты и укрепить позиции на рынке.

К тому же у тех, кто не согласен с данной реорганизацией, компания обещает выкупить акции по примерной цене в 14 рублей.

❗️ Из-за чего я позитивно оцениваю акции Совкомбанка, но думаю, что мы еще сможем увидеть более благоприятные значения для покупок!

👉 А пока коррекция подходит к своему закономерному концу, мы уже перекопали весь рынок и нашли парочку интересных бумаг, по которым уже скоро опубликуем ТОЧКИ ВХОДА.

И для нашего с вами удобства данные точки входа будут опубликованы в нашем Telegram: https://t.me/+tUWrRnSctOczNjky

Присоединяйтесь и сами все увидите, это отличная возможность купить, пока другие будут бояться ❤️

( Читать дальше )

🤝Совкомбанк нашел компромиссы

- 18 декабря 2024, 14:12

- |

Акционеры банка рассмотрят вопрос о «допке» и реорганизации

Совкомбанк (SVCB)

👉Инфо и показатели

🔷Что случилось?

Акционеры Совкомбанка 28 января будут обсуждать допэмиссию для покупки ХКФ Банка. Кроме того, будет обсуждаться вопрос о реорганизации компании.

🔷Что это значит?

Допэмиссия — это не новость. С начала 2024 известно, что Совкомбанк поглощает конкурента — Хоум Банк. При этом условия сделки по покупке Хоум Банка были дважды улучшены, и сейчас на 90% Совком планирует расплатиться с ним своими новыми бумагами (отсюда и «допка») и только на 10% — деньгами.

Реорганизация же — всего лишь следствие поглощения. При этом сама процедура подразумевает возможность оферты: акционеры, несогласные с присоединением, смогут продать свои акции по средневзвешенной цене за шесть месяцев — согласно статье 75 ФЗ «Об акционерных обществах».

🚀Мнение аналитиков МР

Средневзвешенная цена для выкупа — в том случае, если акционеры 28 января проголосуют «за» — может составить порядка ₽14 на акцию. Однакомы не рекомендуем спекулировать на оферте сразу по двум причинам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал