emerging markets

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 2)

- 05 ноября 2020, 16:30

- |

В первой части я рассказал о том, что это вообще за фонд такой и об их аллокации активов. Там же была раскрыта тема, почему этот фонд инвестирует деньги норвежцев гораздо более агрессивно, чем принято ожидать от «пенсионных» фондов: ведь держать долю 70% в акциях — это довольно агрессивный подход.

Во второй части я переведу ту часть их 106-страничного отчёта, в которой они рассказывают о том, как и по каким правилам они распределяют свои вложения в акции: по регионам и отдельным странам, по рынкам — развитый и развивающийся, по величине компаний.

От 50-30-20 к взвешиванию по рыночной капитализации

Когда наш фонд только начал инвестировать в акции, в 1998 году мы приняли решение разделить наши инвестиции на три географических региона: Европу, Америку и Азиатско-Тихоокеанский регион. Распределение между ними было таким: 50, 30 и 20 процентов соответственно. По сравнению с размерами этих рынков, выбранное распределение капитала было сильно смещено в сторону Европы. Это значило, что у фонда были гораздо большие вложения в Европейские компании, чем в остальной Мир.

( Читать дальше )

- комментировать

- 8.4К | ★26

- Комментарии ( 27 )

USDKZT: падающий рубль и снижающаяся нефть продолжает давить на тенге

- 02 октября 2020, 13:23

- |

Цена на нефть марки Brent после достижения локального дна на уровне 39,35 и последовавшего за ним отскока до 43,50$, после некоторого колебания в этом диапазоне, снова возвращается к минимальной отметке на 39,35.

Причиной снижения по-прежнему являются опасения по поводу восстановления спроса на углеводороды, несмотря на то, что данные Минэнерго США в среду показали сокращение запасов нефти в стране. Тем не менее, этого недостаточно для оптимизма.

Появление второй волны пандемии COVID-19 и бурный рост числа зараженных в странах Еврозоны, США, России вызвали опасения по поводу введения повторных жестких карантинных мер, если ситуация будет развиваться в этом же ключе. Это поставит под вопрос перспективы восстановления спроса на нефть в виду вероятности очередного локдауна и остановки экономик.

Ситуация с нефтью опосредованно оказывает влияние на курс USDKZT, который продолжает слабеть вслед за российским рублем. По словам директора монетарных операций Национального Банка Нуржана Турсунханова, «наблюдается некоторое ослабление национальной валюты, вызванное, прежде всего, укреплением доллара США на мировых рынках, который растет против корзины основных мировых валют на фоне усиления опасений по поводу надвигающейся второй волны коронавируса, а также предстоящими президентскими выборами в США. Рост индекса доллара подстегнул снижение цен на нефть. К тому же перспектива роста спроса на нефть остается сомнительной на фоне нового прироста случаев COVID-19 и введением ограничительных мер в ряде стран».

( Читать дальше )

Будет ли новый цикл роста в Emerging Markets?

- 25 августа 2020, 15:10

- |

Моя статья в ДОХОДЪ про цикличность Emerging Markets.

Пункт назначения: 2030 год.

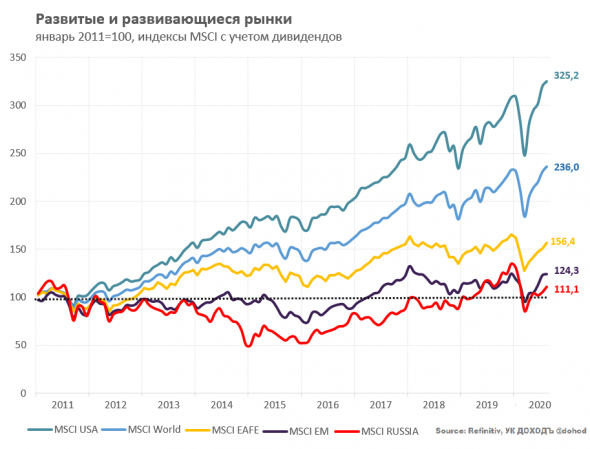

Последнее десятилетие рынки акций развитых стран (Developed Markets, DM), и главным образом, рынок США, показывали опережающий рост относительно рынков развивающихся стран (Emerging Markets, EM), а также индексов сырьевых товаров. Кроме того, стоимостные инвесторы по всему миру терпели поражение перед инвесторами в «компании роста».

С 2011 года по сей день мы наблюдаем расхождение между рынками Emerging Markets и Developed Markets. Индекс развитого рынка MSCIWorldпринес инвесторам +136% (индексы учитывают дивиденды) против MSCI EM с результатом +24,3% и MSCI Russia лишь +11,1%.

Отметим, что существенный вклад в результат индекса развитых стран внесли акции США: MSCI USA с феноменальным результатом +225,2% относительно индекса

( Читать дальше )

Подавленная динамика ОФЗ не согласуется с падением доходностей еврооблгиаций развивающихся стран

- 30 июля 2020, 07:29

- |

Можно по-разному относиться к этому явлению. Можно критически.

Можно по-разному относиться к этому явлению. Можно критически.Падение доходностей облигаций развивающихся стран, в данном случае долларовых (https://img.profinance.ru/news/558235-1) – следование общемировому тренду. Но относиться к этому процессу можно по-разному. Можно как к возможности сыграть на сокращение спреда ставок между развивающимися и развитыми рынками. Можно – как к очередному индикатору неэффективности или неразборчивости рынков капитала. И вот почему. Центробанки главных экономик выделили деньги для восстановления этих экономик. Деньги, в массе, оказались на фондовом рынке. А на рынке голосование идет по принципу большей популярности. Долларовые инструменты популярны. Спрос обеспечивает дороговизну.

( Читать дальше )

Перспектива, открывающая глаза: развивающиеся рынки и эпидемии (перевод с elliottwave com)

- 21 мая 2020, 13:17

- |

Люди по всей планете очень хорошо осведомлены об угрозе здоровью COVID-19.

Глобальное разрушение, связанное с пандемией, намного превосходит другие серьезные проблемы со здоровьем в современной истории

Тем не менее, вы можете вспомнить новостные статьи за 2009 год, подобные этой, из New York Times (11 июня 2009 года):

Неудивительно, что [11 июня 2009 г.] Всемирная организация здравоохранения объявила, что вспышка свиного гриппа стала пандемией.

Болезнь достигла 74 стран ...

И, возвращаясь назад во времени, Всемирная организация здравоохранения представила 5 июля 2003 г. обновленную информацию о тяжелом остром респираторном синдроме, известном как SARS:

И, возвращаясь назад во времени, Всемирная организация здравоохранения представила 5 июля 2003 г. обновленную информацию о тяжелом остром респираторном синдроме, известном как SARS:На сегодняшний день пострадали 8439 человек и 812 умерли от атипичной пневмонии.

Причина краткого обзора свиного гриппа и атипичной пневмонии состоит в том, чтобы указать, что, как это ни удивительно, обе вспышки ознаменовали не начало, а конец нисходящего тренда в акциях развивающихся рынков.

( Читать дальше )

ETF с фиксированным доходом: «История ухудшения» (перевод с elliottwave com)

- 06 мая 2020, 16:17

- |

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.Итак, вот локальное пространство EM снизилось на 7%. Теперь вы добавляете к нему развивающиеся рынки, но на этот раз в долларах США. Таким образом, даже если у вас есть надежная гавань доллара США, развивающиеся рынки все еще видят исход в течение последнего года. И вы можете увидеть это прямо здесь. Вы можете добавить к этому далее, прямо здесь, вы можете увидеть кредиты первой очереди, которые мы называем BKLN — это ETF. Это пространство облигаций с высокой доходностью. Так что те, кто готов пойти на риски и опробовать этот продукт, это целиком заемные средства. Это то, что вы делаете, когда вы оптимистичны о рынках и ищете риск. Но вы можете видеть, что они упали на 4%. И даже рынок облигаций с высокой доходностью, HYG, с которым многие знакомы. Это широкое представление высокодоходных ликвидных корпоративных облигаций, если вы хотите взять на себя риск, связанный с ним. Но, опять же, здесь более высокая доходность ниже прошлогодней на фоне EM, которая впоследствии ухудшилась.

Так что, если мы посмотрим на это год за годом, в 2020 году… это пространство EM, вот некоторые из высокодоходных и ETFs, которые мы упоминали ранее. И мы можем добавить к этому сейчас такие вещи, как рынок краткосрочных корпоративных облигаций, который также известен как МИНТ. Теперь, почему это интересно, это то, что это корпоративные облигации, срок погашения которых составляет один год, поэтому они в целом очень безопасны. Тем не менее, год к настоящему времени это было хуже. И что действительно выделяется из года в год, так это муниципальные облигации. Муниципальные облигации являются очень привлекательным рынком для многих людей из-за особенностей налогообложения, как правило, свободных от федеральных налогов и иногда государственных и местных налогов. И это то, что используется для оплаты инфраструктуры, строительства мостов и так далее, и так далее. Так что это очень привлекательная часть рынка облигаций.

И все же здесь, год за годом, вы можете видеть, что это также вниз. Таким образом, с трех лет до одного года из года у нас наблюдалось постоянное ухудшение пространства, как продолжают показывать эти ETF с фиксированным доходом. Поэтому важно помнить, что это ухудшение ETF с фиксированным доходом продолжалось еще до пандемии. Теперь в экономическом и финансовом отношении, если рынок вернется к солнечному свету и радуге, мы ожидаем гораздо большего улучшения в фиксированном доходе, в пространстве ETF по всему спектру. Но до этого времени риски, общая картина продолжают оставаться отрицательными и продолжают предполагать дальнейшее ухудшение. И как обычно, мы будем внимательно следить.

перевод отсюда

( Читать дальше )

На рынке акций есть несколько очевидно недооцененных историй - Invest Heroes

- 20 февраля 2020, 16:38

- |

Курсы валют показывают нам на направление финансовых потоков. Снижение иены и евро, а также юаня (и также данные capital flows за январь) говорят нам о том, что со всех этих рынков идет отток капитала и инвесторы боятся, что эти экономика ЕС, Китая и Японии пострадают. Это же подтверждается рекордным ростом акций защитных секторов в США, ростом гособлигаций США и золота.

Тем не менее, многие аналитики уже говорят, что акции США оценены более чем справедливо, и капитал по чуть-чуть начинает переливаться и куда-то ещё. И сегодня мы видим, как индекс Мосбиржи предпринимает попытку выйти из боковика. Если это получится, можем быстро вырасти на «голубых фишках» на 3-5%. Расти в таком рынке, откровенно говоря, страшновато, но именно «Газпром», «Сбербанк», «Роснефть», «ЛУКОЙЛ» и т.п. могут сейчас потащить рынок, если нефть не рухнет с $59.

Курс иены к доллару видится сейчас как годный индикатор risk off — пока он не падает, можно порезвиться...

Сланцевый бум сдувается. На фоне ситуации с коронавирусом и вообще низких цен (ниже $60 Brent) рынок может неожиданно осознать, что рост добычи не составит новый миллион баррелей, а только 400-700 тыс. Глава ФРБ Далласа говорит о снижении капвложений нефтесервисных компаний на 10-15% уже в этом году. Это одна из причин, почему нефть уже на $59.

( Читать дальше )

Rise and Fall of Nations

- 06 января 2020, 01:27

- |

Ссылка на он-лайн книгу: publicism.info/economics/nations/ (у меня fb2)

Пара хороших отзывов на Медиуме:

medium.com/@guilhermecspindola/the-rise-and-fall-of-nation-by-ruchir-sharma-366bd520663

medium.com/@rebweicht/book-review-the-rise-and-fall-of-nations-ten-rules-of-change-in-the-post-crisis-world-by-ruchir-f0c3629edbc1

Автор — главный аналист Morgan Stanley по Emerging markets. Тема: глубокое исследование природы экономического развития и декомпозиция по основным 10 правилам:

1) Люди, человеческий капитал, рабочая сила

2) Циклы и постоянная изменчивость, всё живет и всё меняется, реформы решают и готовность к ним обязательна (начинается глава с красивого примера про Россию, где автор зачем-то честно высказал своё мнение перед Путиным)

3) Плохие и хорошие миллиардеры, их влияние на экономику, на общество, что может случиться

4) Роль государства, вмешательство в экономику, в лонг-ране эффект всегда одинаковый, в шорт-ране кому-то может и повезти

5) Географическое расположение: кому-то может повезти, кто-то сам ищет и сам же создает своё географическое преимущество

6) Производство — первично (не возникнет пост-индустриальное общество сразу, нельзя перепрыгнуть)

7) Рост цен, инфляция

8) Цена валюты, дешевая или дорогая по отношению к другим, как её воспринимают локалы и нерезы, нельзя всё решить девалом, важен контекст, девал решает только если есть куча производственного потенциала (а иначе просто массовое обеднение)

9) Уровень долга, и что еще важнее, скорость роста долга (по отношению к ВВП, конечно)

10) Эффект хайпа: выход на обложку Time больше чем в половине случаев в итоге означал закат, журналисты в самый последний момент пишут, и наоборот сильно растет обычно то, на что никто доселе не обращал внимания.

( Читать дальше )

Средняя цена Brent в рублях в 2020 году вряд ли сможет дорасти до уровней 2019 - Invest Heroes

- 09 декабря 2019, 16:40

- |

1 из 3 артефактов в мешке. Благодаря прошлой неделе, мы получили «нефтестабильность», на этой неделе узнаем что у нас с Украиной (полагаем, в ожидании итогов переговоров сегодня с 6 до 9 рынок проторгуется вниз на 500п РТС), а также с торговой сделкой США-Китай 15 декабря. Пока у нас только 1 фактор определенности, а рынок будет оставаться новостным, так что на мой взгляд рано уходить от защитной тактики — посмотрим что принесет эта неделя и будет повод сформировать взгляд на среднесрок

( Читать дальше )

Риски на максимум: куда потекут капиталы после решения ФРС?

- 01 ноября 2019, 11:51

- |

30 октября Федеральная Резервная Система США продолжила смягчение монетарной политики, снизив ставку на 25 б.п. до 1.75%. Поскольку снижение было ожидаемым, все внимание было сфокусировано на выступлении главы Федрезерва, которое было весьма оптимистичным. Джером Пауэлл ожидает постепенного роста экономики за счет сильного рынка труда и высокого потребительского спроса, кроме того, ослабление доллара способствует разгону инфляции и увеличению экспорта. На фоне компромиссов и достижения определенных соглашений в переговорах с Китаем, во многом в пользу США, с главой ФРС сложно не согласиться. Дальнейшее снижение ставок в этом году маловероятно, скорее всего, оставшиеся 2 месяца экономисты будут оценивать результаты и планировать будущую политику, если, конечно, не вмешается Трамп, который впервые за долгое время никак не отреагировал на действия ФРС.

В контексте умеренного роста экономики и возможной отсрочки стоящей на пороге рецессии, инвесторы увидели отличную возможность заработать, включив режим Risk On. Единая европейская валюта укрепилась и старается закрепиться выше уровня 1.11500 и протестировать MA 200. Этого удастся достичь, если в пятницу выйдут слабые данные по рынку труда в США. Следующей целью евро станет уровень 1.13000, который одновременно является сильным историческим сопротивлением и линией сопротивления годового нисходящего канала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал