Блог им. option-systems

Будет ли новый цикл роста в Emerging Markets?

- 25 августа 2020, 15:10

- |

Моя статья в ДОХОДЪ про цикличность Emerging Markets.

Пункт назначения: 2030 год.

Последнее десятилетие рынки акций развитых стран (Developed Markets, DM), и главным образом, рынок США, показывали опережающий рост относительно рынков развивающихся стран (Emerging Markets, EM), а также индексов сырьевых товаров. Кроме того, стоимостные инвесторы по всему миру терпели поражение перед инвесторами в «компании роста».

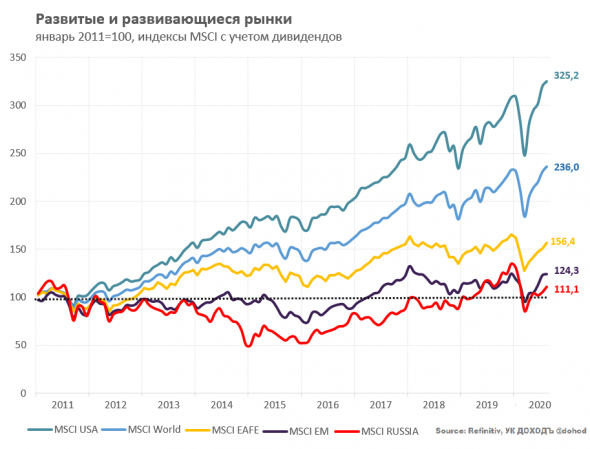

С 2011 года по сей день мы наблюдаем расхождение между рынками Emerging Markets и Developed Markets. Индекс развитого рынка MSCIWorldпринес инвесторам +136% (индексы учитывают дивиденды) против MSCI EM с результатом +24,3% и MSCI Russia лишь +11,1%.

Отметим, что существенный вклад в результат индекса развитых стран внесли акции США: MSCI USA с феноменальным результатом +225,2% относительно индекса MSCI EAFE +56% (охватывает весь развитый рынок, но исключает акции США и Канады) выглядит более, чем захватывающим.

В свою очередь, главным локомотивом уже роста американского рынка стали технологические компании, такие как Facebook, Amazon, Apple, Netflix и Google (FAANG). Сейчас группа FAANG занимает рекордную долю в основном американском индексе. Акции данных компаний торгуются по очень высоким мультипликаторам (P/E, P/BV и пр.), что соответственно ведет к завышению оценки в целом всего индекса за счет них.

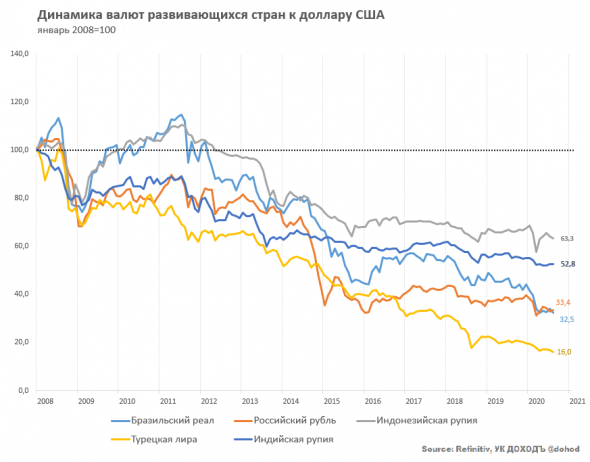

Вместе с этим с 2011 года под давлением находятся валюты развивающихся стран. Валютный курс является одним из важнейших механизмов регулировки экономики. Удешевление валюты помогает в выправлении накопившихся дисбалансов.

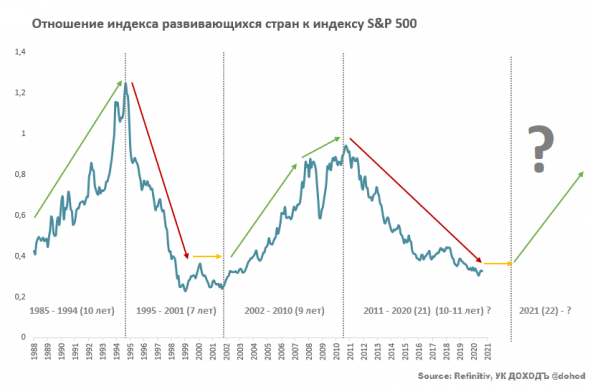

Но всё в нашем мире циклично. Возможно, совсем скоро «музыка перестанет играть» в одном месте, и зазвучит в другом. Если обратиться к истории, можно обнаружить, что существовала определенная цикличность между развитым (в первую очередь американским) и развивающимся рынками.

Посмотрим на отношение индекса MSCI Emerging Markets к S&P 500 c 1988 по 2020 годы

Понятие «развивающихся стран» и интерес к инвестициям в «развивающиеся рынки», по историческим меркам, появились относительно недавно, в 1970-80-х гг., то есть всего лишь 40-50 лет назад. Общий индекс развивающихся рынков MSCI Emerging Markets Index был запущен 30 июня 1988 года.

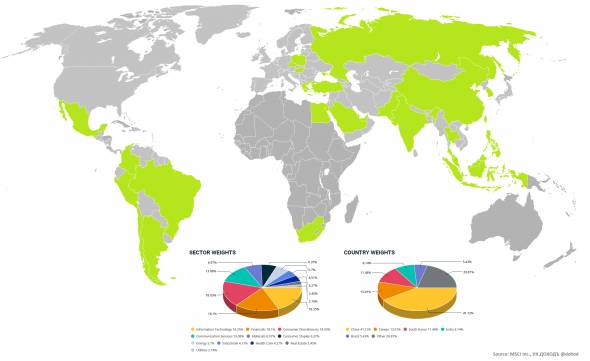

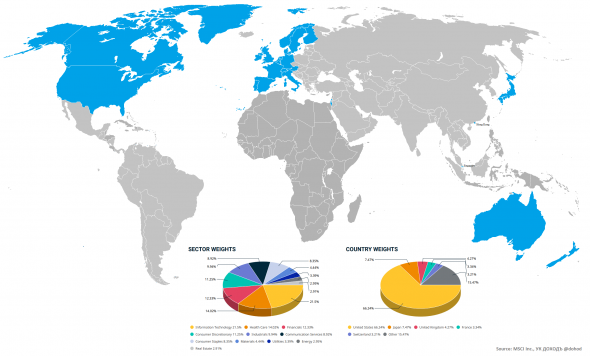

На данный момент индекс MSCI Emerging Markets включает в себя 1385 компаний большой и средней капитализацией в 26 странах с развивающейся экономикой (Аргентина, Бразилия, Чили, Китай, Колумбия, Чехия, Египет, Греция, Венгрия, Индия, Индонезия, Корея, Малайзия, Мексика, Пакистан, Перу, Филиппины, Польша, Катар, Россия, Саудовская Аравия, Южно-Африканская Республика, Тайвань, Таиланд, Турция и Объединенные Арабские Эмираты), и покрывает в каждой стране примерно 85% рыночной капитализации в свободном обращении.

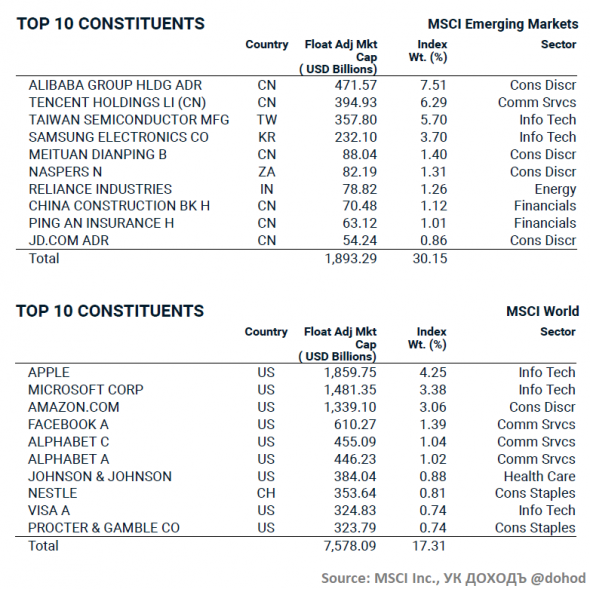

Индекс MSCI World включает в себя 1601 компанию большой и средней капитализацией в 23 странах развитых рынков (Австралия, Австрия, Бельгия, Канада, Дания, Финляндия, Франция, Германия, Гонконг, Ирландия, Израиль, Италия, Япония, Нидерланды, Новая Зеландия, Норвегия, Португалия, Сингапур, Испания, Швеция, Швейцария, Великобритания и США), которые также покрывает в каждой стране примерно 85% рыночной капитализации в свободном обращении.

Интересный момент состоит в том, что доля высокотехнологичного сектора Information Technology в обоих индексах почти одинаковая – 21,5% и 18,35%, а совокупная доля сырьевых секторов Materials (металлы, уголь, удобрения) и Energy (нефть, газ) – в индексе развитых стран равна 7,4% против 12,7% в развивающихся странах, что может говорить об определенном сближении составов индексов. Это достаточно объяснимо ввиду большой доли в индексе MSCI EM — Китая, Тайваня и Южной Корее.

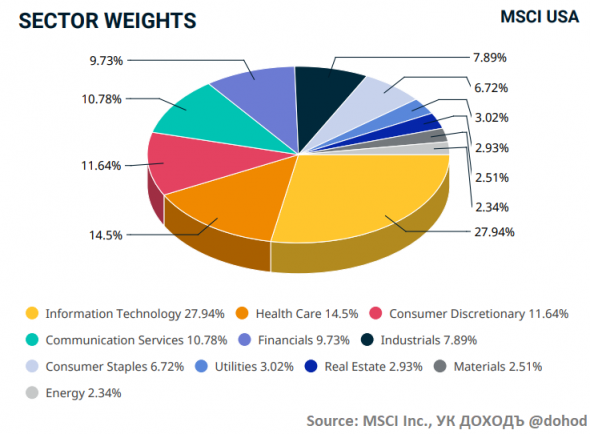

Если посмотреть уже на структуру индекса MSCI USA, то здесь как раз гораздо большую долю занимают такие сектора как Information Technology (27,94%) и Health Care (14,5%).

Циклы

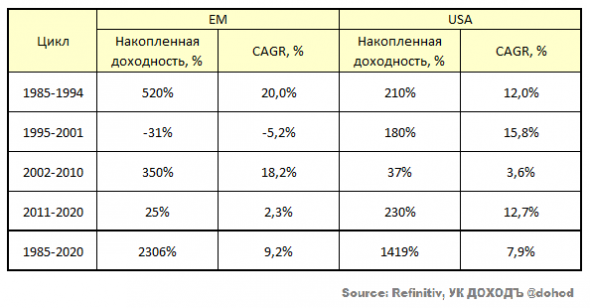

Вернемся к циклам, длина каждого из них равна примерно 10 годам. Причем последний (рост американского рынка относительно EM) начался как раз в 2011 году. Сегодня мы, возможно, находимся в конце данного цикла, и следующее десятилетие будет за EM.

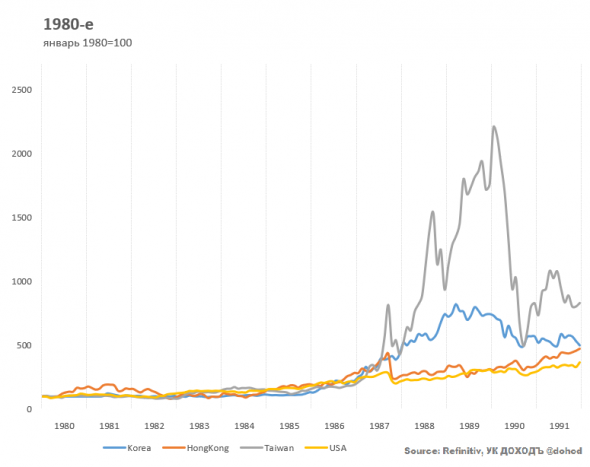

Первый цикл начался с середины 1980-х, тогда развивающиеся рынки показывали более лучшую динамику (>500%) относительно S&P 500 (+200%). Отдельные фондовые индексы, в первую очередь, «азиатских тигров» – Тайваня и Южной Кореи, показали просто феноменальный рост.

Отметим, что в данный период цены на сырье находились на низком уровне. Это являлось благоприятным фактором для развивающихся стран, которые были нетто-потребителями сырьевых ресурсов и производителями готовых изделий современной промышленности (те самые «азиатские тигры»).

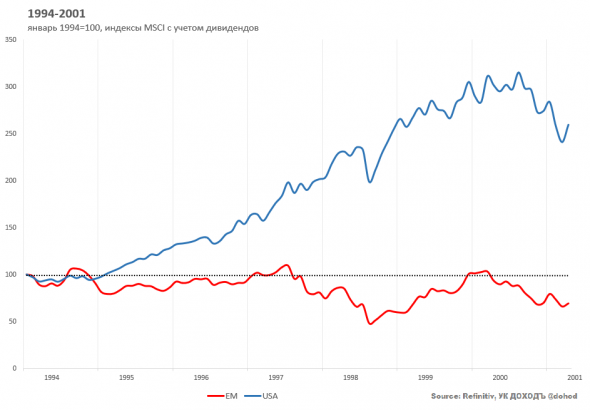

Второй цикл: с 1992 по 2001 гг. оказался за рынками развитых стран, и прежде всего США (MSCI USA +180%) против разбитого развивающего рынка (MSCI EM -31%). Такие результаты были получены на фоне сильного доллара и низких цен на сырье, что напоминает текущее положение дел.

Кроме того, США пожинал плоды победителя в «холодной войне» через процессы взрывной глобализации. Развивающиеся страны пережили жестокий кризис, начавшийся в Азии в 1997 году.

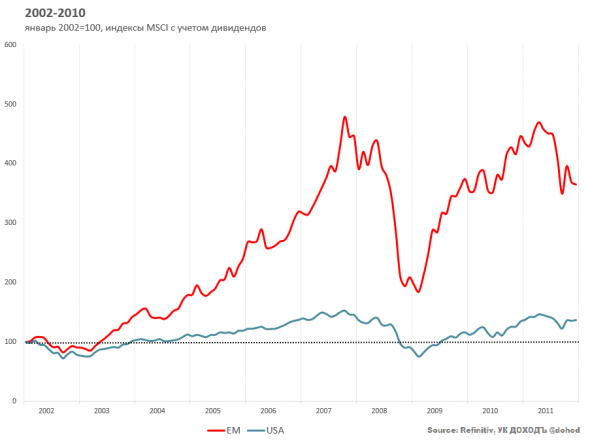

Третий цикл, который охватывает период с 2002 по 2010 гг. включительно, был уже за Emerging Markets, они показали значительный рост (350%+), а MSCI USA лишь +37%.

Это было время стремительного роста сырья и «дешевого» доллара.

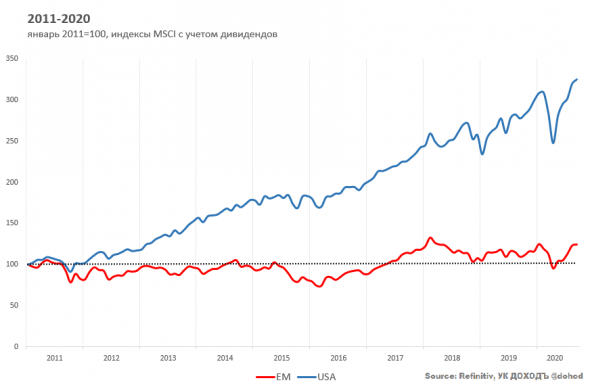

Четвертый и последний цикл начался в 2011 году, на текущий момент MSCI USA вырос на +230%, а MSCI EM лишь на +25%.Всё десятилетие сырьевой индекс Bloomberg Commodity Index только снижался, курс доллара был достаточно «дорогим».

Теперь сведем все данные по циклам в одну таблицу и сравним накопленные доходности, а также среднегодовые доходности (CAGR) рынков развивающихся стран и США.

Здесь можно вспомнить гипотезу о возвращении к средней доходности. Чередование опережающего роста доходности между EM и USA может являться её косвенной иллюстрацией. Добавим, что за прошедшие 36 лет инвесторы в Emerging Markets были вознаграждены дополнительной доходностью, что оправдано наличием премии за риск в данные рынки.

Ключевой вопрос данной статьи – будет ли новый цикл (2021-2030 гг.), когда рынки EMбудут обгонять DM?

Для этого необходимо вспомнить еще два показателя – это цены на сырье и курс доллара, и посмотреть на корреляцию с цикличностью рынков EM/USA.

Сырье

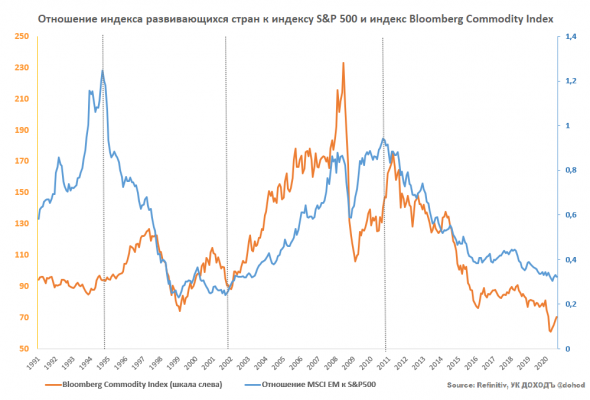

Наложим на график отношения индекса развивающихся стран к индексу S&P 500 график индекса Bloomberg Commodity Index.

Индекс цен на сырьевые товары Bloomberg Commodity Index отслеживает 23 товарных фьючерса в 7 секторах от нефти и газа до сахара и меди.

Хотя в структуре индекса MSCI EM доля сырьевых компаний занимает не столь крупную долю, как многие представляют, но определенную корреляцию между «дорогим» сырьем и опережающим ростом развивающихся рынков легко заметить. Исключением может считаться лишь время роста «азиатских тигров» в 80-е годы, когда сырье находилось на низком уровне.

Если исходить из предпосылок, что агрессивные денежно-кредитные вливания со стороны центральных банков развитых стран, и в первую очередь, США смогут в итоге запустить маховик мировой инфляции, что выльется в рост цен на сырьевые товары и акции развивающихся стран, включая и российские акции, тогда мы находимся в самом начале нового цикла.

Доллар

После краха Бреттон-Вудской системы и перехода к плавающим валютным курсам – доллар США, как мировая валюта больше не привязан к золотому стандарту, а может меняться в зависимости от ситуации в мировой экономике.

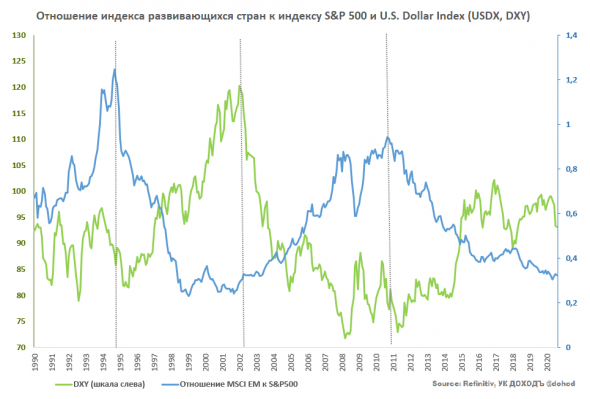

Сопоставим график отношения индекса развивающихся стран к индексу S&P 500 и график индекса доллара США.

Индекс доллара США (DXY) показывает его отношение к корзине из основных валют. DXY был разработан Федеральным резервом США в 1973 году, чтобы предоставить внешнее двустороннее торгово-взвешенное среднее значение доллара США по отношению к мировым валютам. Индекс доллара США растёт, когда доллар США укрепляется, по отношению к другим валютам. Для расчёта индекса используются следующие шесть валют: евро (вес 57,6%), японская иена (13,6%), фунт стерлингов (11,9%), канадский доллар (9,1%), шведская крона (4,2%), швейцарский франк (3,6%).

И здесь обнаруживается четкая взаимосвязь – при «дешевом» долларе происходил опережающий рост развивающихся стран, при «дорогом» — развитых. Что достаточно логично, так как капитал перетекает из одного рынка в другой.

Мировая инфляция и будущая борьба с ней уничтожит «тепличные» условия для роста DM, тем самым подстегнет интерес к EM, в том числе и к России.

Выводы

- «Дешевый» доллар и рост цен на сырье могут обеспечить значительный рост индекса развивающихся стран. Эмиссия денег мировых ЦБ может запустить маховик инфляции.

- Россия как представитель развивающихся рынков, а также имеющая бОльшую долю акций сырьевых компаний в своем фондовом индексе, может оказаться одним из бенефициаров данного роста.

- Мы явно находимся на дне цикла, либо приближаемся к нему, однако, точно предсказать смену направления тренда никто не может.

- Нужно признать, что число предыдущих циклов в истории было небольшим и на этой основе сложно делать однозначные выводы.

В любом случае, при разумном подходе к отбору акций в свой портфель потенциальный «попутный» ветер активам развивающихся стран в следующем десятилетии будет совсем не лишним.

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

Если серьезно, то новый тренд обычно после шока начинался, как мне кажется, раз мартовский шок не способствовал, нужен либо еще один, либо все же у такого шока отложенный эффект (доллар то таки поплыл немного).

Но так, чтобы все аккурат при пересечении/переключении уселись в корабль под названием EM/сырье/вэлью и поплыли в счастливое будущее десятиление — это вряд ли.

Сперва взрыв, кровь и кишки. Потом сладкое…

однако дно было ложным.

Это вновь очень хорошо продается сейчас

а почему тогда-то не писали, что рано ?

если написать 40 идей на все компании индекса — рано или поздно они все вырастут ( ну, кроме ВТБ, естественно).

Если писать каждые 4 года, что вот-вот взлетит сырьевой индекс, а потом прибавить, что надо подождать 10-12 лет — то за 12 лет будет уже минимум 3 попытки взлететь.