backtest

Тестер стратегий Tradingview

- 02 ноября 2022, 14:09

- |

Прошло время, на личном опыте узнал о многих нюансах. Решил собрать все знания в одном видео.

В нем разобрал подробно, как пользоваться тестером стратегий на Tradingview.

Показал как сам ищу профитные стратегии на Tradingview.

Рассказал о подводных камнях, перекрашиваниях сигналов...

Надеюсь видео будет полезным для новичков.

Попутно вопрос к бывалым:

Как тестировать корзину из нескольких пар одновременно? Может есть какая-то доп приблуда?

Хочу объединить тренд и контренд.

- комментировать

- 2.6К | ★9

- Комментарии ( 0 )

Автоматический бактестинг стратегии в TradingView с сохранением результатов в CSV

- 17 сентября 2021, 11:52

- |

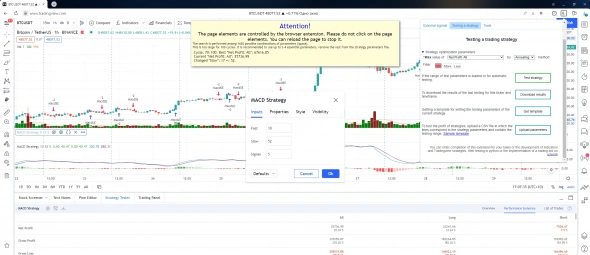

Если вы используете стратегии в трейдингвью, например чтобы быстро накидать прототип идеи из какого нибудь источника и посмотреть её, то у вас наверняка также появлялся вопрос поиска приемлемых параметров и проверка как они влияют на стратегию. Делать это вручную крайне трудозатратно. Простейшая стратегия двух скользящих средних может давать 400 и более вариантов параметров. А любое увеличение кол-ва параметров и диапазона их значений приводит к необходимости перебора значений растущих в геометрической прогрессии. Например стратегия из 5 параметров по 15 значений дает 15 ^ 5 = 759 375 вариантов. Подобрать их руками, когда один вариант вычисляется пару секунд не реально.

А можно ли автоматизировать этот процесс? Ниже описание решения через расширение для браузера на основе Chrome.

В прошлый раз я публиковал статью, в которой говорил об ассистенте для

( Читать дальше )

Здравствуйте. Подскажите, попадались ли кому-нибудь на просторах интернета исторические ежедневные(ежемесячные) данные по AUM для мировых ETF?(чтобы можно было ранжировать их в любой момент времени)

- 03 августа 2021, 16:33

- |

Вопрос программистам. На чём быстрее писать и проверять торговые системы?

- 14 мая 2021, 20:28

- |

1. Изучив эти 2 новые технологии, будет ли выйгрыш во времени написания бэктестов?

2. Хорошо ли дружат quantopian и подобные системы с csv форматом маркет-даты из метака? Меня интересуют 5-15 минутные свечи, поэтому какой-нибудь yahoo finance не подходит. Вообще этот вопрос не кретичен, думаю всегда можно переформатировать в удобный формат или найти другую бесплатную и удобоваримую маркет-дату в другом месте.

3. Есть ли решения на питоне лучше, чем quantopian?

( Читать дальше )

Покупаем лучшие бизнесы на Мосбирже с 2004 года. Результат долгосрочной стратегии Profitability, реализованной через ROE

- 16 апреля 2020, 17:31

- |

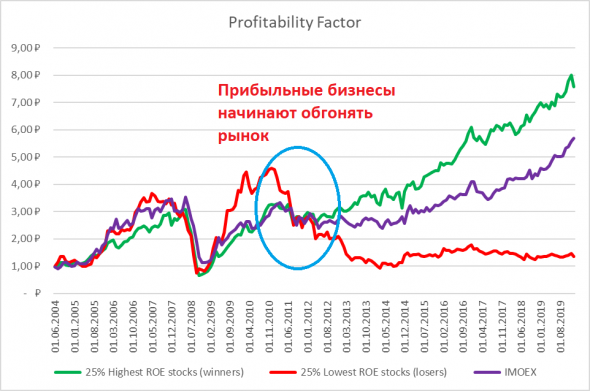

Привет, продолжаем тестировать факторные стратегии на нашем рынке. В зоопарке стратегий уже можно посмотреть на Value и Momentum тут https://smart-lab.ru/blog/609357.php и тут https://smart-lab.ru/blog/611263.php Сейчас мы протестировали фундаментальную Profitability и вот что из этого получилось:

Источник: Sentimetrica

В этот раз мы возьмем фундаментальную Profitability и реализуем ее в долгосрочном формате. Покупаем акции в портфель на основе ROE, рассчитанной из годовой отчетности, и держим год до выхода следующего годового отчета. Технически, исследование несложное, но мелких деталей очень много и важно себя не обмануть при тестировании. Например, не подсмотреть то, что ты не мог знать в прошлом в этот момент времени.

База из 552 компаний и определение ликвидных акций аналогично предыдущим бэктестам. Немного новой матчасти:

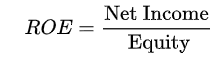

ROE – это отношение чистой прибыли к собственному капиталу. В отличие от просто чистой прибыли, по ROE удобно сравнивать компании между собой. Нечитаемым показатель становится при отрицательном собственном капитале. К счастью, с ликвидными компаниями такое случается нечасто (Мечел). Тут все понятно.

( Читать дальше )

Большой бэктест стратегии Momentum на ММВБ. Или почему покупать акции на отскок – плохая идея?

- 07 апреля 2020, 18:33

- |

Привет, новая неделя – новый бэктест факторной стратегии на Мосбирже. В прошлый раз была проверена стратегия Value через мультипликаторы P/E и P/BV https://smart-lab.ru/blog/609357.php В этот раз мы проверили стратегию Momentum на российских акциях.

Суть ее очень проста – покупаем акции, которые сильнее всего выросли за последние 6 месяцев и шортим акции с худшей динамикой цены за тот же период. Стратегия получается рыночно нейтральной (в теории, на самом деле — корреляция с рынком очевидна) и если у такого лонг-шорт портфеля есть положительная доходность, то мы можем сказать, что на Мосбирже есть моментум эффект.

Воспользовавшись поиском по Смартлабу можно найти несколько интересных исследований по моментуму (если что-то упущено, пожалуйста, дайте ссылку в комментариях) – «Есть ли сила в моментуме» от at6 https://smart-lab.ru/blog/596080.php и «Как обогнать индекс (пример выигрышной торговой стратегии)» от AlexChi https://smart-lab.ru/blog/499362.php

( Читать дальше )

- комментировать

- 11.2К |

- Комментарии ( 29 )

Большой бэктест Value мультипликаторов по российским акциям 2004-2020. Консервативная среднесрочная стратегия с редкой балансировкой

- 01 апреля 2020, 18:33

- |

Привет, в этом исследовании протестируем идею покупки недооцененных акций на нашем рынке по мультипликаторам P/E и P/BV за последние 17 лет. Достаточный срок, который включает периоды роста, спадов и нудного боковика. До 2004г. количество ликвидных бумаг было совсем скромным, а основная активность концентрировалась в РАО ЕЭС.

Обычно упоминанием низких мультипликаторов заканчивается инвестиционная идея от брокеров или телеграм каналов: «Компания Х заканчивает цикл инвестиций в новое производство, ожидаем существенного роста бизнеса. Также у компании самый низкий P/E в отрасли, хороший момент для покупки». Не проще ли просто купить 25% лучших ликвидных акций с наименьшим P/E, раз в месяц перетряхивать портфель и получать доходность выше рынка? После тестов этой стратегии на Python выводы не столь однозначны.

Моментальная оговорка – авторские инвестиционные идеи, драйверы и опыт сложно загнать в рамки механического бэктеста, поэтому они никак не учитываются в разборе. Линчевание и погружение в бизнес по Баффету эффективно проводить, когда ты управляющий крупнейшего фонда и имеешь прямой контакт с директорами компаний. Покупка кофе на остановках Газпромнефти имеет спорное влияние на инвестиционный анализ, а финансовые отчеты доступны каждому.

( Читать дальше )

Тестирование системы Ragnar по торговле US500

- 29 ноября 2018, 21:28

- |

Итак, система Ragnar была основана на торговле по уровням Фибоначчи. С критериями входа можно ознакомиться в его топике.

Автор дал добро на публикацию результатов. При этом стоит отметить, что для определения коррекционных движений, используемых в его системе, использовался индикатор ZigZag, который перирисовывается, в связи с чем мы сошлись на том, что погрешность во входах (некоторые из них пропускаются) всё же есть. Но в целом, результат довольно однозначный.

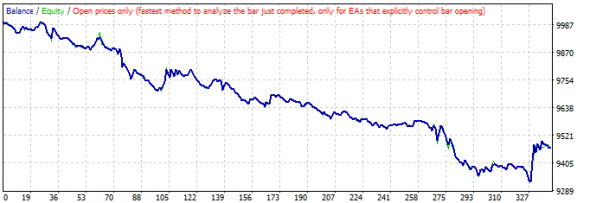

Эквити:

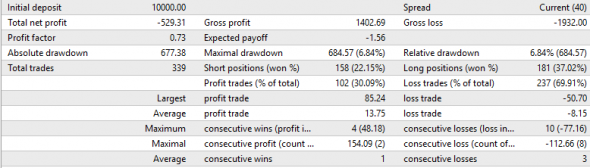

Статистика:

( Читать дальше )

Тестирование системы olimp по торговле US500

- 23 ноября 2018, 22:43

- |

Честно говоря, в отличие от топика Валентина, где были четко разложены критерии входа и выхода, в своей теме olimp не указал, какой период у индикатора RSI и каким образом он его вообще использует, поэтому пришлось интерпретировать, исходя из его скриншотов и «подгонять под ответ», RSI, вроде бы, с периодом 21. Итак, стратегия следующая:

Для лонгов быстрая МА(5) должна пересечь медленную МА(20) снизу вверх и RSI должен находиться ниже уровня 50.

Для шортов быстрая МА(5) должна пересечь медленную МА(20) сверху вниз и RSI должен находиться выше уровня 50.

Стоп/Выход при обратном пересечении МА.

Автор в теме указывал следующее: «Я обычно по профиту выхожу на максимальном расхождении желтой и синей линии». Лично я, не обладая экстрасенсорными способностями, могу узнать, где будет максимум, только постфактум, поэтому если автор дополнит в комментариях информацию по системе, могу протестировать её снова с исправлением неверно интерпретированных моментов.

( Читать дальше )

Тестирование системы Валентина Елисеева по торговле US500

- 18 ноября 2018, 23:13

- |

Дабы не мучиться, накидал робота для бэктеста и прогнал за последние 4 года.

Итак, кратенько процитируем правила для входов из темы:

Шорт от верхней границы болинджера при формировании поглощения и закрытие на касании противоположной стороны

Лонг от нижней границы болинджера при формировании поглощения и закрытие на касании противоположной стороны

Альтернативное закрытие — на окончании торговой сессии.

С 3 сентября 2014 года система показала такую кривую доходности:

По статистическим показателям результат следующий:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал