aromath

#NVDA Nvidia продолжает печатать деньги💰

- 24 ноября 2025, 10:57

- |

Вклад одной #NVDA Nvidia в рост рынка SP500 почти +20%.

Сейчас весь рынок смотрит не на индексы, а на одну бумагу — Nvidia. Рекордный квартал, оптимистичный прогноз, лидерство в ИИ — именно она задаёт тон и моду текущему ралли.

Но важно не только это.

Nvidia — самая дорогая компания и в мире, и в S&P 500, который взвешен по капитализации, несколько гигантов вроде Nvidia, #AAPL Apple, #MSFT Microsoft и #GOOGL Alphabet дают львиную долю всей доходности.

На экране рынок растёт, а по сути его тащит узкая группа имён.

Я использую Nvidia теперь как лидера тренда и индикатор настроения, а не как единственную и неповторимую.

( Читать дальше )

- комментировать

- 260

- Комментарии ( 0 )

Байбэк по-русски - Потанин готов расставить вновь биды по лоям.

- 24 ноября 2025, 10:49

- |

Готовятся делать байбэк по-русски.

Что-то знает ведь?

В прошлый раз он сохранил котировки цен и капитализацию после редомициляции, выкупив разом весь «навес».

#T Т-Технологии запускают новую программу buyback, могут выкупить до 5% акций.

👉 Байбэк: совет директоров Группы инициировал новую программу выкупа с

рынка до 5% акций Т, которая действует до конца 2026 г.

Программа будет действовать до конца 2026 года или до достижения указанного максимального количества приобретаемых акций...

🦉Байбэк по-русски всегда проходит по нужным ценам в интересах заказчика.

Примеров в истории современного российского рынка масса.

Обычно заказчику торопиться вообще некуда, это может быть на очень долго теперь.

По сути — красная метка сейчас для меня, идея сама не отменяется «когда-то там», но входов сейчас не было и нет, ибо пауза — таков рынок.

🤡 В исключительных случаях #LKOH ЛУКойл сейчас выкупил все целиком, а мажоритарий экстренно-планово эвакуировался по самым хаям перед грандиозным шухером.

Прошлый график с нисходящим каналом (https://t.me/AROMATH/10451) не теряет свою актуальность, только канал теперь можно и продолжить на 2026 год с соответствующими ценовыми уровнями, которые будут примерно в район 1 капитала, что очень интересно, но не бывало в акциях банка ранее, ибо ИТ, финтех, экосистема же, все дела.

( Читать дальше )

Газпром - возможный план по Нацдостоянию.

- 21 ноября 2025, 11:59

- |

#GAZP — графический паттерн «домики» ( не всегда, но бывает и в форме треугольника) на нисходящем тренде — большие и маленькие.

Это — один из моих рабочих сценариев, он не отменялся.

AROMATH — едко и метко о фондовом рынке.

Озоновая дыра засосет акционеров 🙉

- 19 ноября 2025, 11:07

- |

#OZON Озоновая дыра засосет на уровни 2400 / 1600 акционеров.

Массовое озонирование может привести к реализации даунсайда на -37% и -58% соответственно.

Подождем весны, наверное, здесь уже.

Когда апсайда и триггеров уже нет, все увеселительные мероприятия компания провела,

даже дивиденд объявили,

а блоггеры поют хором вокруг о «супер-пупер» прибыльном два квартала Озоне —

обычно делать в таких случаях уже нечего, игра сделана.

Рынок у нас сейчас никак не бычий, а это актив — сверхповышенного риска и волатильности в отсутствии ликвидности и новых денег покупателей.

Бежать и бояться.

Не забываем про необходимую реализацию огромного «навеса» акций.

Под это дело любые басни сейчас о росте и потенциальной дешевизне будут уместны🤡

График едет по знакомым рельсам и повторит судьбу #X5 — ситуация 1 в 1.

🦉Помним и используем всегда вечное:

«На раздаче все средства хороши».

Aromath.

Рынок акций Мосбиржи вчера решил вдруг ожить

- 19 ноября 2025, 11:02

- |

Как бы это странным не показалось, но рынок акций Мосбиржи вчера решил вдруг ожить, когда уже совсем никто не ждал.

Интересно, что даже обороты были, правда пока небольшие, без усердия и без фанатизма ещё.

В целом похоже на лёгкий шортокрыл — то есть очередной ложный задерг вверх, который не позволяет занимать позиции с прицелом или с прицепом в среднесрок.

А потому — посмотреть надо и дальше ещё, лонгов у нас в русских акциях нет, но будут.

Графики сейчас мне все не нравятся.

( Читать дальше )

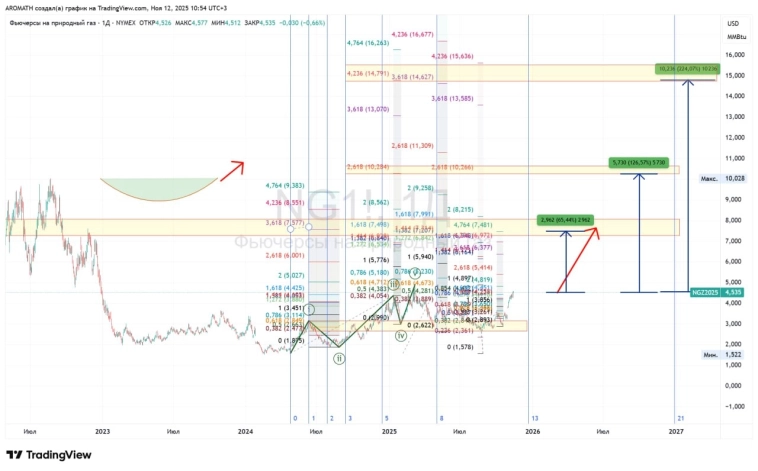

Природный газ США - прогноз Aromath🎪

- 18 ноября 2025, 10:34

- |

Рубрика #макроэкономика и #макротренды.

Природный газ США Natural Gas будет надут, как и всё, очень сильно.

Цены и цели 8 долларов и 10,20 основные.

Экстра-цель — пусть будет пока что 14,80.

Перехай будет нарисован с формированием и завершением паттерна чашка с ручкой — уже такая хорошо знакомая нам полусфера.

Апсайд огромный, волатильность чрезмерная, заработать можно — но сложно.

Верить/не верить, делать/не делать — это выбор каждого, Aromath всего лишь так видит сейчас.

Обычно всё это реализуется, конечно же, с лихвой.

Как работает рубрика #макротренды #макроэкономика на коленке от Aromath🎪.

На примере SP500 от уровня 3699 — t.me/AROMATH/7467.

Цели по Золоту Gold t.me/AROMATH/9333 и ранее выполнены цели 3000 от 1850.

Удвоение меди t.me/AROMATH/8151 из повестки дня никуда не исчезало.

AROMATH — едко и метко о фондовом рынке.

Лукойл - что делать?

- 17 ноября 2025, 11:13

- |

6400 6100 5900 5600 5300

Ни на одном из этих уровней по #LKOH ЛУКойлу не отрезали ✂️ -

Тут навык иметь надо тренированный и волю в придачу.

В этом и есть суперсила Aromath и мой Метод.

Да, мы умеем говорить «Нет!».

Мы умеем резать, как хирурги, даже по живому.

Этот навык тренируемый, приобретается только с опытом и только платно.

Без разницы, кому вы заплатите, но рынок обычно делает еще больнее,

а берет всегда сразу и дороже в 10-100 и даже 500 раз.

Сколько графиков не выкладывай по тэгу #LKOH ЛУКойл тут бесплатно — вопрос будет один и тот же.

«Антон, а что мне делать?» — самый популярный вопрос последних 2 недель и обычно у самых жадных.

Потому что ни системы, ни тактики управления портфелем просто нет.

Подписку Клуба с Академией в придачу люди с 5-30-50 и даже тем более 100+ миллионами на счету позволить себе купить по цене одного ужина почему-то просто не могут.

Хорошо. Платите рынку, пройдите на кассу.

Это ровно тот случай, когда годовая же подписка Клуба🎩 окупается просто сразу же,

( Читать дальше )

1 триллион капитализации…потерял вчера фондовый рынок США

- 14 ноября 2025, 13:09

- |

Фондовый рынок США вчера потерял 1 триллион капитализации…

Паника.

Aromath предупреждение ⚠️ выдавал ранее:

t.me/AROMATH/10492?single

+

t.me/AROMATH/10534?single.

После коррекции надувать будем с новой силой 🔮

В идеале бы, конечно, флэш-крэш очередной от Трампа в стиле апрельского увидеть и прожить — тогда все просто и понятно снова будет.

AROMATH — едко и метко о фондовом рынке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал