SPO

Софтлайн. Допэмиссия во благо развития

- 01 июля 2024, 09:35

- |

Одной из ключевых новостей прошлой недели стало то, что ведущий поставщик решений и сервисов в области цифровой трансформации и информационной безопасности — Софтлайн, объявил о намерении совершить ряд крупных M&А-сделок по приобретению высокотехнологичных компаний в Группу в рамках собственной стратегии развития, одним из критериев которой является активная консолидация российского IT-рынка.

❗️ Для данных целей Совет директоров Софтлайна утвердил дополнительный выпуск акций ПАО «Софтлайн» в размере до 76 млн штук с размещением по открытой подписке и проспект ценных бумаг данного выпуска.

При успешном завершении заявленных M&A-сделок, Софтлайн пересматривает свои прогнозы на 2024 год:

Старый прогноз:

— Оборот: 110 млрд руб;

— Валовая прибыль: 30 млрд руб;

— EBITDA: 6 млрд руб.

Новый прогноз:

— Оборот: 135 млрд руб (+25 млрд руб или +22,7%);

— Валовая прибыль: 40 млрд руб (+10 млрд руб или +33%);

— EBITDA: 10 млрд руб (+4 млрд руб или +66%);

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

( Читать дальше )

- комментировать

- 876

- Комментарии ( 7 )

ЯНДЕКС - будут допки?

- 29 июня 2024, 13:13

- |

«СД „Яндекса“ может получить полномочия для допэмиссии под программу мотивации»

«Мы ожидаем, что в ближайший год количество акций МКПАО „Яндекс“, находящихся в обращении, не увеличится более чем на 2%»

«Максимальный возможный объем выпуска акций под программу мотивации — не более 20% от размещенных обыкновенных акций „Яндекса“. Акции планируется выпускать время от времени в течение 4 лет.»

Не очень хорошая новость от компании — вроде бы, всё хорошо, бизнес разделился, а тут, бац и сразу новости про допку. Конечно, новость не приятная, но пока рано делать выводы.

Саму допку ещё не приняли, просто мягко дали понять, что она возможна.

В общем. будем с интересом и дальше наблюдать за развитием данной компании — хотелось бы верить в её дальнейшее процветание.

ТГ канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

Софтлайн: оправдывают ли цели средства?

- 28 июня 2024, 17:31

- |

💻 Софтлайн активно масштабирует свой бизнес не только за счёт органического роста, но и за счёт сделок M&A. Чтобы вы поняли это более наглядно, за 2023 год + первую половину 2024 года Софтлайн уже успел купить в общей сложности 9 компаний, что только за прошлый год позволило добавить к EBITDA дополнительный 1 млрд руб., т.е. 25% от общей EBITDA.

И всё вроде бы отлично, но теперь, чтобы продолжать это активное поглощение компаний, Софтлайну понадобились деньги, и именно поэтому на этой неделе Совет директоров компании утвердил допэмиссию общим объёмом до 76 млн акций.

❓ Много это или мало?

76 млн акций — это 23% от нынешнего акционерного капитала. С одной стороны кажется, что много, но при этом и показатель EBITDA за 2023 год практически удвоился, а в 2024 году обещают ещё одно удвоение. То есть рост бизнеса больше, чем размытие — вот главный тезис, который хотелось бы отметить.

🧮 По подсчётам самого Софтлайна, если бы компании, которые планируется купить в 2024 году, были бы куплены уже с начала этого года, и все запланированные цели на 2024 в рамках M&A были бы благополучно реализованы (то есть прогноз по про-форме), то:

( Читать дальше )

Не стоит участвовать в SPO Софтлайн

- 28 июня 2024, 13:34

- |

Про допэмиссию Софтлайн

Как обычно эксперты и инвесторы пытаются оправдать безудержные покупки компании за счет кредитных средств и средств инвесторов. На этот раз допка в размере 23% акционерного капитала!

Акции у меня в анти топе. Целевая цена 119 руб. (кстати, расчет был при цене 178 руб. за акцию).

Почему я не верю в M&A:

— во-первых, все сделки или за счет заемных денег, или за счет инвесторов — у самой компании средств мало

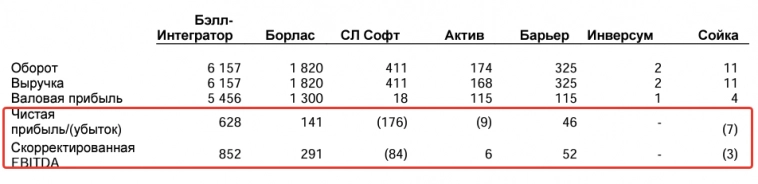

— во-вторых, покупка преимущественно убыточных компаний за дорого

— в-третьих, из-за того, что покупают все дорого — растет гудвил компании

— в-четвертых, за 2022-2023 год было 17 покупок — давайте сначала это интегрируем?

Конечно, я не рекомендую участвовать в этом SPO безумии.

Обратите внимание, что из 17 компаний, купленных в 2022-2023 годах только 2 со значимой положительной EBITDA! Остальные или у нуля или в минус.

Расчет от 30 апреля целевой цены неутешителен:

( Читать дальше )

Софтлайн - доп. эмиссия.

- 28 июня 2024, 13:27

- |

Вчера Софтлайн объявил о планах провести крупную доп.эмиссию — в размере 76 млн акций, то есть 23% новых бумаг.

«Цена размещения дополнительных акций будет определена советом директоров, исходя из их рыночной стоимости не позднее даты начала размещения»

Цель доп. эмиссии — финансирование M&A сделок. То есть, сделок по поглощению/слиянию компаний.

Походу, планы там и вправду Наполеоновские, раз такая большая доп. эмиссия. И, акции отреагировали соответственно (скорректировались вчера на 6%).

В общем, будем смотреть, что из этого выйдет.

Я бы на их месте купил бы Сбер под дивы (шутка… или не шутка)

Тг канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

Инвест-дайджест из мира акций РФ за 27.06.2024

- 28 июня 2024, 00:16

- |

💻 Компания «Софтлайн» планирует провести несколько крупных слияний и поглощений для консолидации российского ИТ-рынка и утвердила дополнительный выпуск акций для финансирования этих сделок. Ожидаемый рост оборота составит до 135 млрд рублей, валовой прибыли до 40 млрд рублей и EBITDA до 10 млрд рублей к концу 2024 года.

Моё мнение: Дополнительный выпуск акций обычно ведет к снижению их текущей цены, так как количество акций увеличивается, а общая стоимость компании остается прежней. Однако, в случае с Softline, они привлекают деньги для покупки других IT-компаний по выгодной цене (вдвое дешевле, чем другие похожие компании на рынке). В долгосрочной перспективе это хорошая новость, потому что компания увеличивает свое присутствие на рынке, снижает расходы и повышает доходы. С учетом низких цен на акции #SOFL, я рассматриваю возможность их покупки на длительный срок.

-----

( Читать дальше )

Яндекс допку планирует на 20%

- 27 июня 2024, 19:15

- |

Коллеги, тут паника у многих случилась, выдыхаем. Общая рекомендация читать первоистончик. Если открыть пояснительную записку (рис 1), то там указанно, что (1) на 4 года (2) не более 20% (3) мотивационная программа для сотрудников (4) в первый год количество акций не увеличится более чем на 2%, последнее не точно 😄

Но сама история с душком. Скорей всего большая часть в итоге перейдёт ТОП менеджменту, иначе как мотивировать работать. А заплатят за это [как обычно] миноритарии.

Совсем другая была бы история если бы акции для мотивации персонала выкупали с рынка. Но мечты-мечты.

Компания в целом не в моём периметре интереса, так как не платит дивиденды. Просто 5 человек уже спросило за 15 минут. Вот ответ для всех сразу

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Тинькофф и БКС). Написанное не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

Росдорбанк планирует провести SPO в ближайшее время: эмитент намерен увеличить free–float с 3 до 6–7% — Ведомости

- 27 июня 2024, 18:36

- |

Основная цель SPO заключается в финансировании нового отраслевого продукта – факторинга для дорожников, добавил Христианов. Факторинг – это комплекс услуг для компаний, которые продают товары и услуги на условиях отсрочки платежа. Банк в конце апреля объявил о допэмиссии 2,42 млн обыкновенных акций с преимущественным правом действующих акционеров. Их он и планирует продать в ходе SPO.

www.vedomosti.ru/investments/articles/2024/06/27/1046682-rosdorbank-planiruet-provesti-spo?from=newsline

Диасофт не исключает проведения SPO в следующем году — гендиректор Александр Глазков

- 27 июня 2024, 16:50

- |

«Как только мы подтвердим, что мы достойный партнер для рынка инвестиций, мы рассмотрим данный вопрос. Но фактически по времени это будет где-то через год», — заметил он.По словам Глазкова, если компания продемонстрирует хорошие показатели в течение этого года, то и в рамках SPO сможет получить более высокую оценку, поэтому бежать вперед нет смысла.

www.finam.ru/publications/item/diasoft-ne-isklyuchaet-provedeniya-spo-v-sleduyushchem-godu-20240627-1630/

Доп. эмиссия Софтлайн. Мои ожидания:

- 27 июня 2024, 15:59

- |

СД Рекомендовал увеличить уставный капитал путем доп. эмиссии, кол-во размещаемых дополнительных бумаг — 76 002 000 шт, открытая подписка. Цена будет определена СД.

Доп. эмиссия = 23% от всего текущего объема бумаг. Это не много.

Целью допки является финансирование ускоренного роста Группы, обеспечиваемого активной M&A-стратегией.

Фундаментально: У компании сейчас 27,9 млрд.р. торговая и прочая кредиторская задолженность + долгосрочные займы на 7,5 млрд.р.+ краткосрочные займы на 12,3 млрд.р. И это при активах в 74,5 млрд.р.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал