Ipo

Softline может разместиться в диапазоне $7,5-10,5 в ходе IPO, привлечет $400 млн

- 18 октября 2021, 09:15

- |

Индикативный ценовой диапазон в рамках предложения («Ценовой диапазон предложения») установлен на уровне от 7,50 доллара США до 10,50 доллара США за ГДР. Предложение состоит из ГДР, представляющих новые акции. В рамках предложения компания планирует привлечь около 400 млн долларов США от размещения новых акций. Ожидается, что в результате рыночная капитализация компании составит от 1,49 млрд долларов США до 1,93 млрд долларов США".

Окончательная цена предложения будет объявлена ориентировочно 27 октября 2021 года.

fomag.ru/news-streem/diapazon-tseny-aktsiy-softline-v-khode-ipo-sostavit-7-5-10-5-planiruetsya-privlech-400-mln/

- комментировать

- Комментарии ( 0 )

✅Обзор недели 18-21.10.2021 #6

- 17 октября 2021, 21:03

- |

На видео о:

— ✅ Рынке в целом

— ✅ SPAC

— ✅ IPO

— ✅ CRYPTO

— ✅ EARNINGS

Видео рекомендую смотреть с скоростью 1.5х📢

приятного просмотра 🎥

( Читать дальше )

У Вкусвилл одна из самых высоких динамик роста выручки за последние три года

- 15 октября 2021, 17:49

- |

У «Вкусвилл» отсутствует финансовый долг. По подсчетам, коэффициент чистый долг / EBITDA у «Вкусвилла» в 2020 году составил 2,3, но тут учтены обязательства по аренде. У X5 Group это соотношение достигает 3,5, у «Магнита» — 2,7.

Валовая рентабельность «Вкусвилла» в прошлом году приблизилась к 30%, тогда как у X5 она была на уровне 25%, у «Магнита» — на уровне 23,5%.

По итогам 2020 года доля онлайн-продаж в выручке компании составила 6,8%, у X5 — 1%, у «Магнита» — который, как и и «Вкусвилл», только начал развивать это направление — менее 1%.

Около 70% выручки «Вкусвилла» приходится на Московский регион.

( Читать дальше )

Хотя 2020 год и стал годом американских IPO, в этом году «эстафету успеха» перенимает Россия

- 15 октября 2021, 15:35

- |

Владимир Рожанковский, управляющий директор Trade123, в статье для Finversia анализирует IPO этого года и объясняет, почему успех сегмента кибербезопасности в IT предопределен. Среди предстоящих выходов на биржу эксперт выделил Positive Technologies как первую российскую компанию этого направления, которая планирует выйти на публичный рынок.

В последние пять лет вопросы IT-безопасности стали особо важны в корпоративном мире. Крупнейшие державы начали обвинять друг друга то во вмешательствах во внутреннюю политику, то в краже технологических секретов при помощи умных микрочипов, то в банальном подглядывании. Никаких доказательств или опровержений нет ни у одной стороны, поэтому компании стали все больше средств выделять на защиту от кибератак.

Убыток Циан не помешает провести успешное IPO в Нью-Йорке — финансовые аналитики

- 15 октября 2021, 14:06

- |

Выручка выросла на 65% — до 2,7 миллиарда рублей.

EBITDA составила 51 миллион рублей против минус 52 миллионов рублей годом ранее.

Убыток объяснили расходами на программу долгосрочного стимулирования сотрудников в объеме 1,4 миллиарда рублей.

Коммерческий директор Glincom Иван Татаринов — практика показывает, что убытки менее половины годовой выручки не отталкивают инвесторов от компаний, активно тратящихся на свое развитие.

Независимый экономист Андрей Бархота — Представленная инвестиционная история отражает перспективы масштабирования бизнеса и оперативного выхода компании к положительному финансовому результату. Совокупно "Циан" может привлечь как минимум 300 миллионов долларов, что составляет 20% от оценочной

( Читать дальше )

Высокая публичная активность AliExpress Россия создает благоприятный имидж компании - Газпромбанк

- 15 октября 2021, 12:54

- |

Оборот (GMV) компании вырос на 36% г/г за данный период, достигнув 133,3 млрд руб., за счет увеличения числа заказов (+16%) и среднего чека. При этом вклад в оборот локальной части бизнеса составил ~1/3, ее оборот вырос в 2,3 раза г/г, а число заказов – в 5,5 раз г/г.

В отношении покупателей компания реализует стратегию переориентации на потребление локальных товаров. Число таких покупателей выросло в 2,1 раза г/г за апрель–сентябрь 2021 г. (против 6% г/г для общего роста базы покупателей). На стороне продавцов компании удалось увеличить их количество на 62% г/г за данный период, при этом количество локальных продавцов выросло в 2,7 раза г/г.

Среди товарных категорий наиболее успешными оказались товары для дома и сада (рост в 6,6 раза г/г), товары для красоты и здоровья (в 2,8 раза г/г) и инструменты (также в 2,8 раза г/г).

( Читать дальше )

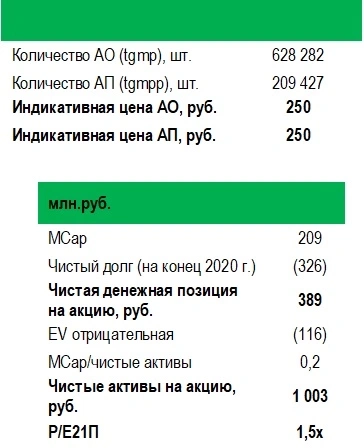

Таганрогский морской торговый порт (tgmp): стоит ли ожидать IPO портовых активов г-на Лисина?

- 15 октября 2021, 12:25

- |

Таганрогский морской торговый порт (ТМТП) является основным стивидорным оператором морского порта Таганрог. По итогам 2020 г. объем перевалки грузов вырос на 11% до 1,29 млн.т. за счет черных металлов и зерна, а за 9М21 общий грузооборот Таганрогского морского транспортного узла увеличился на 11%. Основными экспортными грузами являются уголь, зерно и черные металлы. БОльшая часть грузов приходится на экспорт в Турцию и страны Ближнего Востока (77%), а также страны Европы.

С 2020 г. стивидор входит в группу компаний Первая Портовая Компания (ППК), которая владеет почти 98% АО (92% УК). Прежним акционером ТМТП была голландская UCL Port B.V. Конечной контролирующей стороной этих компаний является г-н Лисин. Такое решение было связано с созданием российского транспортного холдинга, владеющего активами группы.

Ранее в 2017 г. уже рассматривалось IPO портовых активов группы г-на Лисина, но конъюнктура не позволила получить целевую оценку. Сейчас ситуация заметно улучшилась. Это может стимулировать консолидацию акций ТМТП в единый холдинг. В этом случае акционеры могут получить привлекательные цены выкупа, так как текущая оценка акций tgmp(p) подразумевает неоправданно высокий дисконт.

( Читать дальше )

Делимобиль оценили в $0,7-$1,1 млрд перед IPO

- 15 октября 2021, 11:39

- |

👉 Такую оценку Делимобилю дал аналитик Кирилл Панарин из Ренессанс Капитала — одного из организаторов IPO

👉 По словам Панарина, привлеченные средства нужны Делимобилю для выполнения бизнес-плана до выхода компании на безубыточность. В случае, если сервис привлечет меньшую сумму, то ему нужно будет искать другие пути финансирования — например, кредиты

👉 Об оценке, близкой к $1 млрд, Forbes также сообщил источник, близкий к инвестбанку Сбербанк CIB

👉 По итогам 2021 финансового года, закончившегося в июне, Делимобиль обогнал Яндекс.Драйв и стал лидером московского рынка каршеринга. За год доля Яндекс.Драйв по числу поездок в Москве сократилась с 48,7 до 39,9%, а у Делимобиля выросла с 37,1 до 40,5%

👉 В проспекте IPO компания указала, что по итогам первого полугодия 2021 года выручка Делимобиля составила 4,9 млрд рублей, что на 120% больше результатов за аналогичный период 2020 года (2,2 млрд рублей). Убыток составил 1 млрд рублей, что на 44% ниже показателей 2020 года (2,3 млрд рублей)

( Читать дальше )

Ого! Tradingview уже стоит $3 млрд!!!👍👍👍

- 14 октября 2021, 17:33

- |

Фак! Это значит когда они выйдут на IPO, они вообще в космос улетят.

Хоспади ж, это что же можно сделать на $300 лямов!!! Ладно Тинькофф Пульс был убийцей смартлаба, так эти парни ваще всех к чертям снесут с такими деньжищами😢😢😢

Корочи, смартлабу пц, инвестингу пц, пульсу просто хана.

Кстати в феврале я писал о том, что не понимаю, почему они до сих пор не на IPO: написал «В общем, ждем новостей» и дождались в общем… Причем IPO до сих пор.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал