IPo

IPO vs SPAC. Почему вам будет сложно заработать на SPAC

- 12 января 2021, 11:16

- |

1) Инвестбанкиры зарабатывают комиссию до 10% за IPO (риска нет)

2) Участники IPO имеют низкие аллокации, и с радостью выкупают IPO после старта огорчившись низкой аллокации (риск есть — высокая аллокация на убыточном IPO может убить прибыль за несколько предыдущих успешных IPO, а порой забрать и значительно больше)

3) Компания выходящая на IPO имеет сверхспрос на своё размещение, компания получает бонус в виде пункта 2 — сразу после размещения компанию докупают те, кто очень хотел купить на размещении но не получилось, поэтому формируется успешный старт

Что такое SPAC в сравнении с IPO:

1) Инвестбанкиры (самые жирные ребята в новой схеме) имеют: отсутствие гарантий на выход на IPO, если не получилось — затраты кладутся на плечи участников SPAC, операционный капитал в обороте который дают желающие поучаствовать, 2 года времени, опять же комиссия но оформленная через цену входа в SPAC

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

🛑 Ажиотаж на рынке IPO

- 11 января 2021, 18:39

- |

Мало что свидетельствует о поздней стадии цикла на рынке лучше, чем высочайший уровень активности IPO, в особенности массовость компаний со слабыми шансами на прибыль в ближайшем будущем.

Если первая половина года была сложным периодом для многих компаний, немало IPO отложили или вовсе отменили, то вторая половина 2020 показала невероятную активность, невиданную со времён дот-комов. В этом году мы были свидетелями 437 IPO — рост практически в 2 раза по сравнению с прошлым годом (233 шт.). Последний раз подобные цифры были только в 2000 году — 397 шт., и в 1999г — 457 шт., хотя до рекорда 1996 в 621 шт. ещё далековато.

Огромное количество ликвидности захлестнуло американский рынок акций и перелилось на рынок IPO. Практически каждую неделю мы можем наблюдать новый невероятный запуск. Каждая известная история привлекает кучу внимания и достать значимую аллокацию практически невозможно. Инвесторы без разбора прыгают на любые идеи, в особенности, что-либо связанное с «хайповыми» секторами, как «IT», «Облачные Технологии», «Искусственный интеллект» или «Электромобили».

( Читать дальше )

Апдейт по портфелю IPO за 2020 год

- 11 января 2021, 16:45

- |

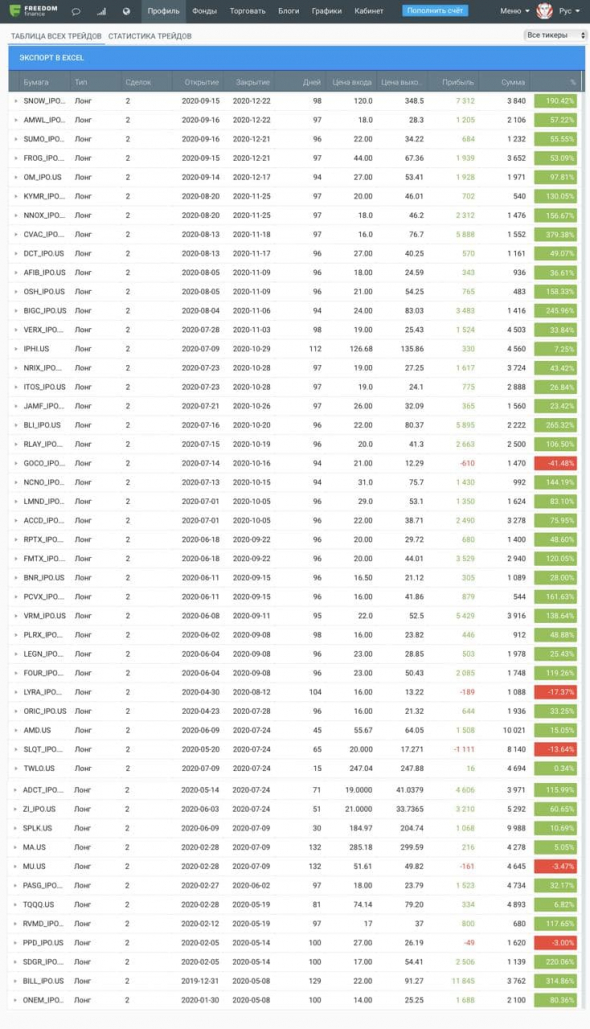

Правильнее всего будет показать завершенные сделки в этом год, т.к. в моем портфеле еще есть незакрытые IPO, которые нельзя продать из-за локапа в 3 месяца.

За этот срок, в теории, они еще могут и уйти в минус, а по закрытым сделкам — все видно четко.

Я инвестирую в IPO через Фридом Финанс, а там отчетов красивых нету, поэтому прикладываю скриншот из брокерского кабинета.

Результаты в цифрах:

Всего было 48 сделок.

Средняя прибыль на 1 сделку — 63%.

Средний срок сделки — 3 месяца.

Из 48 — 43 прибыльные, 5 в минус.

Прибыль с 1 положительной сделки в 5 раз больше убыточной. 2078$ против -423$ (То есть 1 плюсовой сделкой перекрываются 5 плохих).

Как итог, доходность 2020 года — 249% годовых.

(В 2019 она была поменьше, 185% годовых.)

Про риски в IPO рассказывал тут

P.S.

На сайте появилась стратегия IPO.

По ней я веду портфели других инвесторов с 2019 года, помимо своего.

( Читать дальше )

🌀Внимание! Сделка ✓403 IPO Affirm Holdings Inc (AFRM) - можно ли сделать миллион рублей за 1 день на товарах в рассрочку?

- 11 января 2021, 15:42

- |

Фондовый рынок. Акции. IPO Affirm Holdings Inc (AFRM) — финансово-технологический стартап, который позволяет потребителям приобретать товары и производить платежи в рассрочку. Андеррайтерами размещения выступают Morgan Stanley, Goldman Sachs, Allen & Co., RBC Capital Markets, Credit Suisse и Barclays. Дата начала торгов 13.01.2021 года.

( Читать дальше )

Почему United Traders уже месяц не возвращает клиентам средства?

- 11 января 2021, 14:05

- |

Добрый день, уважаемые коллеги. Хочу рассказать короткую историю о том, что плохого сейчас происходит в компании UT, которая знаменита своими инвестициями в IPO и возможностью дейтрейдинга на NYSE/NASDAQ и почему множество клиентов не могут дождаться вывода своих денежных средств уже больше месяца?

Не знаю, писали ли подобную статью до меня, но, надеюсь, этот материал увидят не только пользователи смартлаба, но и само руководство UT.

Я не стану в этой статье оценивать сервисы и услуги, которые предоставляет компания. Одно скажу на этот счет: услуги качественные и вполне соответствуют заявленным. Хочу поговорить о другом. О самом важном. О том, какие глобальные проблемы творятся с выводами денежных средств в данный момент.

Я являюсь клиентом UT уже больше года. С выводами особо никогда не было нареканий. Ну, бывало, что обработка заявок занимала несколько дней, потом несколько дней сам банковский перевод. Ну, в целом это норма.

Сейчас я, как и множество других клиентов, жду своего вывода уже БОЛЬШЕ ТРЁХ НЕДЕЛЬ. Сомневаетесь? Читайте последние отзывы пользователей на странице самих UT: https://smart-lab.ru/brokers-rating/United-Traders Листайте вниз, там есть комменты юзеров. Я такой точно не один. Кто-то ждет месяц, кто-то две недели и тд. Ответы поддержки шаблонные: ждите, у нас нагрузка на вывод. Ответы от поддержки на мои вопросы я получаю либо раз в сутки, либо не получаю вообще, как, например, в последнюю неделю.

( Читать дальше )

Новости фондового рынка США

- 10 января 2021, 19:22

- |

- Трехзначный рост бенефициара рынка 3D-печати

- Ралли производителей электрокаров

- Делистинг китайских компаний

- США могут включить в черный список Alibaba и Tencent

- Акции Micron упали на хорошем отчете

- Акции ритейлера Bed Bath & Beyond упали более чем на 10%

- Акции Sarepta Therapeutics упали на 50%

- Новости IPO

- Изменения рейтингов компаний на Уолл-стрит на которые стоит обратить внимание

- Индексы S&P 500 и Nasdaq штурмуют новые максимумы

- Штурм Капитолия

Подпишись и будь в курсе новостей фондового рынка.

( Читать дальше )

Как начать со $100 чтобы получить 1 миллион долларов? / 4 Причины начать Инвестировать прямо Сейчас

- 06 января 2021, 19:39

- |

SPAC: Как долго продлится эта тенденция «деньги в никуда»? (перевод с elliottwave com)

- 06 января 2021, 19:23

- |

Если вы не знакомы с аббревиатурой SPAC, она расшифровывается как Special Purpose Acquisition Company (Специализированные компании по целевым слияниям и поглощениям), и как ее обозначило Национальное общественное радио (29 декабря): «SPAC стал самым популярным трендом на Уолл-стрит.» Подписчики Elliott Wave Financial Forecast знают о SPAC в течение многих месяцев. В августовском выпуске 2019 года была показана эта диаграмма и дано определение SPAC:

Если вы не знакомы с аббревиатурой SPAC, она расшифровывается как Special Purpose Acquisition Company (Специализированные компании по целевым слияниям и поглощениям), и как ее обозначило Национальное общественное радио (29 декабря): «SPAC стал самым популярным трендом на Уолл-стрит.» Подписчики Elliott Wave Financial Forecast знают о SPAC в течение многих месяцев. В августовском выпуске 2019 года была показана эта диаграмма и дано определение SPAC:

( Читать дальше )

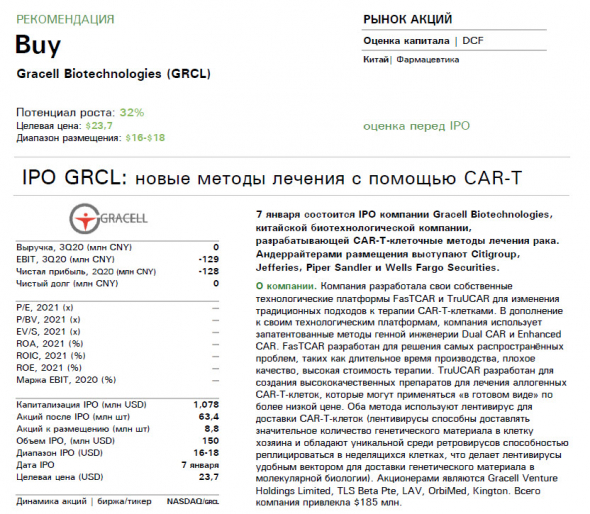

🌀Внимание! Сделка ✓381 IPO Gracell Biotechnologies GRCL - биотехи дают на IPO отличный доход! Повторится и тут?!

- 06 января 2021, 16:10

- |

Фондовый рынок. Акции. IPO Gracell Biotechnologies GRCL — 7 января состоится Ipo компании разрабатывающей CAR-T-клеточные методы лечения рака. Андеррайтерами размещения выступают Citigroup, Jefferies, Piper Sandler и Wells Fargo Securities. Дата начала торгов 08.01.2021 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал