IPO

Henderson собирает заявки на IPO: цена акции от 600 до 675 рублей

- 25 октября 2023, 17:36

- |

Размещение акций компании пройдет в начале ноября.

Цель привлечения дополнительного финансирования — увеличение доли на рынке и рост производства.

Сейчас Henderson владеет сетью магазинов мужской одежды в сегменте средний и выше среднего. 159 магазинов расположены в России и 2 — в Армении. Кроме того, компания активно развивает онлайн-продажи, в том числе через маркетплейсы.

Финансовые результаты в I полугодии 2023:

• выручка компании: +32,8%, до 7 млрд руб.

• чистая прибыль: -39%, до 638 млн руб.

• рентабельность по EBITDA (по МСФО 16): 38,3%

• чистый долг/EBITDA (по МСФО 16): 1,92х на конец I полугодия 2023

Дивидендная политика Henderson подразумевает выплату не менее 50% чистой прибыли при сохранении долговой нагрузки менее 2,5х.

💡 Мы оцениваем стоимость компании в 18–22 млрд руб. с учетом долга, а справедливую цену акции — 500–611 руб.

Считаем, что рыночная оценка капитализации компании завышена. В настоящий момент не видим высокого потенциала роста рынка розничной торговли одеждой, особенно мужской одеждой сегмента выше среднего.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Henderson разместит 5 млн акции при лимите до 9 млн штук — финансовый директор Henderson

- 25 октября 2023, 16:38

- |

Henderson разместит 5 млн акции при лимите до 9 млн штук

— Это новые выпущенные акции в рамках эмиссии. Если будет продано 5 млн, то 4 млн будет погашено, — заявила финансовый директор Henderson Анна Коршунова

Она отметила, что изначально выпускались 9 млн акций, поскольку тогда было «одно понимание», которое затем изменилось.

t.me/marketpowercomics

В Финаме спрогнозировали более 100 IPO в России в ближайшие 3-4 года

- 25 октября 2023, 16:08

- |

По словам Марии Романцовой, число технических готовых к IPO компаний на российском рынке составляет 3 тыс., а на рынке облигаций потенциальных эмитентов, формально соответствующих требованиям биржи, — в десять раз больше, 30 тыс.

quote.ru/news/article/6539086e9a79479fb100981b

HENDERSON объявил ценовой диапазон IPO - СберИнвестиции

- 25 октября 2023, 14:47

- |

Акционер-основатель HENDERSON может продать свои акции на сумму до 0,3 млрд руб., что позволит создать дополнительную ликвидность для бумаг на вторичном рынке и оптимизировать аллокацию инвесторам.

Акционер-основатель также предоставит акции на сумму до 10% от базового размера IPO для стабилизации котировок на вторичных торгах в случае необходимости.

( Читать дальше )

📊 IPO Henderson: ключевые финансовые индикаторы

- 25 октября 2023, 13:00

- |

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Henderson, которая является российской сетью магазинов мужской одежды, обуви и аксессуаров.

Ценовой диапазон IPO установлен от 600 до 675 рублей за акцию, исходя из чего рыночная капитализация компании по верхней границе диапазона оценивается в 24,3 млрд. руб. Доля акций в свободном обращении может составить до 15%.

Предлагаю оценить ключевые финансовые индикаторы эмитента.

_____________

Динамика выручки и прибыли

Финансовая отчетность компании (см. здесь: https://ir.henderson.ru/), позволяет сделать вывод о том, что за 2022 г. прирост выручки составил 31% при рентабельности продаж 15%.

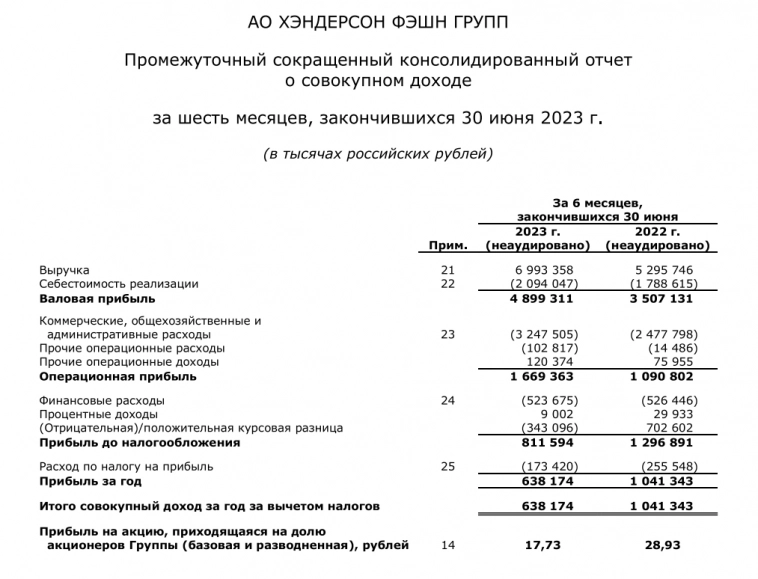

Отчетность за 1 п/г 2023 г. (см. картинку) свидетельствует о том, что динамика продаж сохранилась на высоком уровне (прирост 32%), а вот рентабельность продаж снизилась до 9%, что является негативной тенденцией.

Финансовое положение

По состоянию на 30.06.2023 г. доля собственного капитала Henderson составляла всего 22% от активов компании, коэффициент текущей ликвидности – 0,85. Долговая нагрузка – высокая.

( Читать дальше )

Henderson IPO

- 25 октября 2023, 11:15

- |

Компания Henderson, крупнейшая в России сеть салонов, специализирующаяся на продаже мужской одежды, обуви и аксессуаров. Бизнес Henderson начал свой путь в 1993 году. Сеть компании насчитывает 159 салонов в России с широким присутствием в регионах, а еще два салона открыты в Армении.

• Последние два года выручка Henderson в среднем росла на 35% в год. По нашим прогнозам, на горизонте следующих пяти лет выручка сохранит двузначный годовой рост.

• Рентабельность по EBITDA в прошлом году достигла рекордного уровня — 38,8%. Компания планирует сохранить маржинальность по этому показателю на уровне 37—39% до 2028 года.

Российский ритейлер мужской одежды Henderson 25 октября начинает сбор заявок на IPO, ценовой диапазон установлен в размере 600-675 рублей за акцию, сообщила компания.

Тикер: $HNFG

Раздел: «Второй уровень»

Принять участие

Ожидается, что окончательная цена размещения будет объявлена приблизительно 2 ноября, когда начнутся торги акциями компании на «Мосбирже».

( Читать дальше )

Henderson установил ценовой диапазон IPO на Мосбирже от 600 до 675 рублей, с рыночной капитализацией 21,6-24,3 млрд рублей - компания

- 25 октября 2023, 09:24

- |

Компания Henderson, крупнейшая сеть магазинов мужской одежды в России, объявила о параметрах предстоящего первичного публичного предложения (IPO) на Московской бирже:

1. Ценовой диапазон IPO установлен от 600 до 675 рублей за акцию.

2. Рыночная капитализация компании в диапазоне 21,6–24,3 млрд рублей без учета ожидаемой дополнительной эмиссии.

3. Основная часть IPO будет составлена дополнительной эмиссией акций компании на сумму до 3 млрд рублей.

4. Акционер-основатель может продать акции на сумму до 0,3 млрд рублей и предоставит акции на сумму до 10% базового размера IPO для возможной стабилизации на вторичных торгах.

5. Общий размер IPO может достигнуть 3,63 млрд рублей, с долей свободно обращаемых акций до 15%.

6. Ожидается использование привлеченных средств для финансирования стратегии роста, включая переоткрытие существующих салонов, открытие новых и строительство нового распределительного центра.

7. После IPO акционер-основатель сохранит преобладающую долю в акционерном капитале и продолжит управлять бизнесом для реализации стратегии роста.

( Читать дальше )

Заявки на Хендерсон стартуют сегодня, везде тишина😁

- 25 октября 2023, 08:47

- |

Инвесторам предложили бонды Telegram с расчетом на IPO в 2025 году - РБК

- 25 октября 2023, 07:37

- |

Однако конвертация будет сопровождаться дисконтом: 10% при IPO до марта 2024 года, 15% до марта 2025-го и 20% до марта 2026-го. В случае несостоявшегося IPO, инвесторам обещают погасить облигации в 2026 году.

Ассоциация владельцев облигаций подтвердила получение таких предложений от клиентов БКС, и обратила внимание на условия сделки, в частности, на обязательство вернуть деньги с 3% годовой доходностью, если брокер не сможет приобрести базовый актив (облигации Telegram с купоном в 7%). БКС отказались от комментариев по этому вопросу.

Источник: https://www.rbc.ru/business/24/10/2023/653805099a79476741100e9f

Бум IPO.

- 24 октября 2023, 22:56

- |

Компания хочет продать инвесторам акций на 26,5 млрд рублей. А общая оценка бизнеса – 53 млрд рублей. Количество заправок – 55 шт. То есть примено по 1 млрд рублей на заправку)). Интересная математика получается. Тут конечно стоит подробнее разобраться, почему такая оценка...

Понятно что бизнес – это не только заправки.

Облигации Евротранса кстати держу и даже докупаю, в принципе у них сейчас неплохая доходность при относительно невысоком риске. + Платят купоны каждый месяц, а это удобно.

Уровень долговой нагрузки ниже, чем я писал ранее. Он в районе 4,2 – Чистый долг/EBITDA. А в ближайшее время может стать меньше...

Посмотрим.

💡Калужский ликеро-водочный завод «Кристалл».

Завод «Кристалл» расположен в городе Обнинске Калужской области. Завод начал свою историю с 1901 году. Тогда в Калуге был открыт Казенный винный склад. Продукция завода неоднократно побеждала на международных выставках. Помимо поставок в 61 регион РФ, продукция компании импортируется в зарубежные страны (в частности, Казахстан, Азербайджан и Китай).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал