IPO 2024

Европлан: одно из самых интересных IPO в 2024 году

- 19 марта 2024, 16:41

- |

Крупнейшая в России лизинговая компания (из независимых) объявила о намерении провести IPO на Мосбирже

👉 Начало торгов ожидается в марте 2024 года (т.е. на следующей неделе?)

👉 Сделка cash-out, основной акционер SFI продает небольшой пакет в рынок — компании привлечение капитала не нужно на текущий момент

👉 Европлан станет первой публичной лизинговой компанией в России, доля портфеля у Европлана около 10% от общего рынка

👉 Компания предоставляет услуги 146 тыс. клиентам, при этом ⅔ клиентов пользуются услугами регулярно (после выплаты лизинга берут следующий)

👉 Бизнес-модель компании выглядит безрисковой — компания получает аванс от покупателя и весь заем обеспечен текущим залогом с запасом по стоимости

( Читать дальше )

- комментировать

- 3.8К

- Комментарии ( 1 )

Европлан - эффективный бизнес на растущем рынке - Альфа-Банк

- 19 марта 2024, 12:26

- |

( Читать дальше )

Европлан объявил о намерении провести IPO на Мосбирже

- 19 марта 2024, 12:20

- |

Друзья, пришло время важного анонса!

Наш якорный актив – Европлан – объявил о намерении провести IPO на Мосбирже.

Детали предложения:

- Листинг акций и начало торгов на Московской бирже планируется уже в конце марта. Таким образом, Европлан может стать первой в России публичной компанией лизинговой отрасли

- После IPO инвестиционный холдинг SFI сохранит за собой преобладающую долю в акционерном капитале компании.

- Ожидается включение наших акций компании в первый уровень листинга Московской биржи. Lock-up период для компании, действующего акционера и аффилированных лиц – 180 дней с даты начала торгов

- Предложение будет доступно для физических лиц и институциональных инвесторов, подать заявку на участие в IPO можно будет через ведущих российских брокеров.

ЛК «Европлан» – одна из крупнейших российских автолизинговых компаний. Согласно данным «Эксперт РА», по итогам 2023 года ЛК заняла шестое место среди российских лизинговых компаний по объему нового бизнеса – 200,4 млрд руб. без НДС. Выход компании на биржу стал логичным шагом для дальнейшего развития бизнеса в новом для себя статусе публичной компании.

( Читать дальше )

«Европлан» объявил о планах провести IPO на Мосбирже в конце марта

- 19 марта 2024, 11:40

- |

IPO Европлана может стать вторым крупным IPO в «новой реальности» после 2022 года после Совкомбанка. Мы оцениваем компанию в 140 млрд. рублей, то есть в пересчете на акцию в 1170 рублей. Европлан является высокорентабельным (ROAE 38-40%) растущим бизнесом с низким уровнем просрочек. Компания имеет среднегодовые темпы роста процентного дохода в 25%, лизингового портфеля в 34%, а чистой прибыли в 38%. При оценке в 140 млрд. рублей компания будет торговаться по P/E 2024 6.8x, P/B 2024 2.4x. Европлан также планирует выплачивать дивиденды в размере 50% от чистой прибыли. За 2024 год мы прогнозируем 85,7 рубля на акцию, что при оценке в 140 млрд. рублей дает 7,3% дивидендной доходности.

( Читать дальше )

ПАО Европлан объявляет о намерении провести IPO

- 19 марта 2024, 09:51

- |

• Листинг и начало торгов Акциями Компании ожидаются в марте 2024 года. Таким образом, Европлан может стать первой в России публичной компанией лизинговой отрасли – одного из самых маржинальных сегментов российского рынка финансовых услуг.

• Ожидается, что в рамках IPO единственный акционер Компании, ПАО «ЭсЭфАй» [2], предложит инвесторам принадлежащие ему Акции.

• Компания ожидает включение своих Акций в первый уровень листинга Московской биржи.

•После IPO ПАО «ЭсЭфАй» сохранит за собой преобладающую долю в акционерном капитале Компании и продолжит принимать участие в росте бизнеса Группы и дальнейшем укреплении ее лидерских позиций на российском рынке автолизинга.

( Читать дальше )

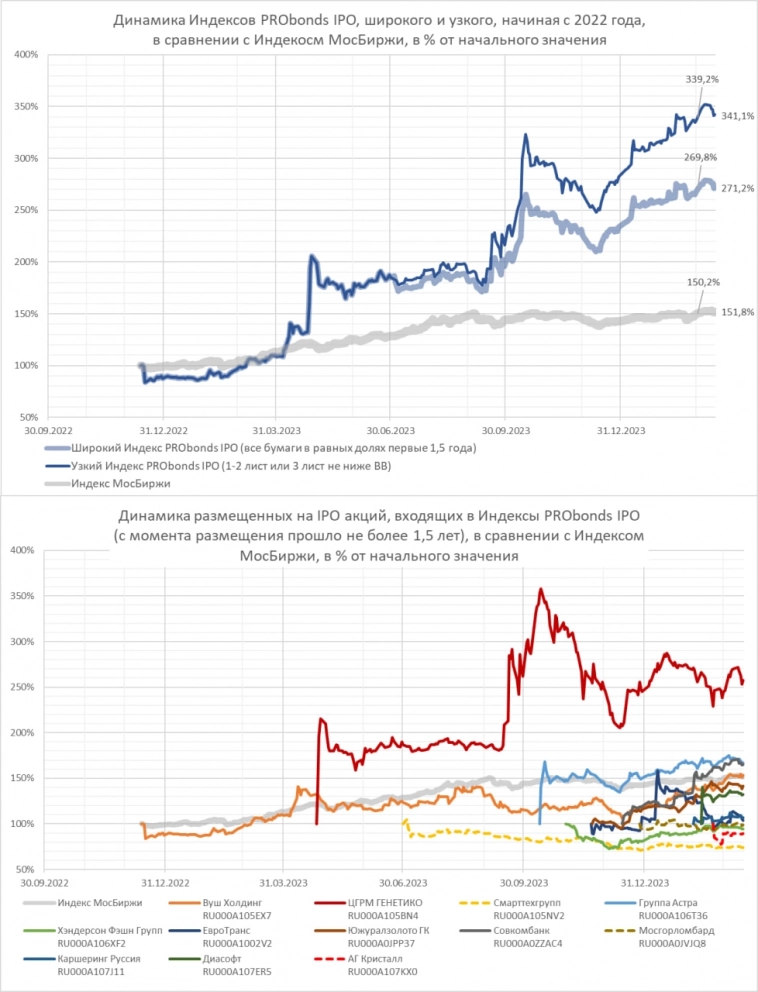

Индексы PRObonds IPO (+53-227% за 12 мес.). Отстали от рынка акций за 2 недели. И сильно опережают на более длинной истории

- 18 марта 2024, 07:20

- |

За 2 недели с момента последней публикации индексов IPO (с 1 по 15 марта) они выросли. И сегодня только цифры.

Всего у нас 4 индекса:

• Широкий индекс PRObonds IPO (все IPO-акции, которым менее 1,5 лет, равными долями): +0,6% за первую половину марта,

• Узкий индекс PRObonds IPO (не включат акции одновременно из 3 листа и с кредитным рейтингом ниже ВВ): +0,5%,

• Широкий индекс PRObonds IPO – вторичный рынок (для индексов вторичного рынка акции покупаются спустя 5 торговых дней после самого IPO): +0,6%,

• Узкий индекс PRObonds IPO – вторичный рынок: +0,9%.

Индекс МосБиржи вырос за эти же 2 недели на 1,1%. Т.е. сегмент IPO проиграл на этом коротком промежутке всему рынку российских акций.

( Читать дальше )

МТС. В ожидании IPO банка

- 14 марта 2024, 09:26

- |

У компании недавно вышел отчет за 2023 год, котировки штурмует отметку в 300 рублей, а компания готовится вывести на биржу банковское подразделение. Коротко поговорим об этом.

📌 Что в отчете

— Выручка. Выросла до 606 млрд (на 13%), но если посмотреть на длинном горизонте, то в среднем выручка росла на 5% (очень мало). Все-таки ФАС не дает разгуляться компания по росту тарифов

— Операционные расходы и прибыль. Компания трансформировала рост выручки в рост операционной прибыли до 123 млрд (107 млрд годом ранее), но коммерческие расходы сильно подскочили 131 млрд (108 млрд годом ранее). Прибыль по итогу составила 53 млрд (33 млрд годом ранее).

— Долг. Основная проблема и заноза компании — это ее огромный чистый долг, который достиг уже 480 млрд. На его обслуживание в прошлом году ушло 60 млрд (половина от все операционной прибыли). У компании значительная часть долга является текущей, поэтому рефинансировать его придется по более высокой ставке в текущих непростых условиях ‼

( Читать дальше )

МТС-банк собирается провести IPO в ближайшем будущем - Ъ

- 14 марта 2024, 07:34

- |

МТС-банк собирается провести IPO в ближайшем будущем. Решение обратиться на Московскую биржу за листингом и проведении допэмиссии 7,19 млн акций уже принято. Акционеры ожидают размещение по цене ниже капитала с последующим доразмещением по увеличенным котировкам, подобно Совкомбанку, чьи акции выросли на 50% после IPO в конце 2023 года.

Планы IPO подтверждаются сведениями от агентства Reuters и источниками в финансовой сфере, которые предполагают проведение IPO во втором квартале 2024 года. МТС-банк остается скрытным относительно конкретных планов, но допускает различные сценарии развития.

Банк демонстрирует положительные показатели, особенно в росте доходов и количестве клиентов. Однако, рентабельность капитала остается ниже средней по отрасли. Ожидается привлечение инвестиций на органический рост бизнеса банка.

Участники рынка прогнозируют оценку банка выше его капитала с возможным размещением акций на уровне 10–15% от общего объема. Оптимистичные прогнозы указывают на потенциальную стоимость банка в районе 66 млрд рублей.

( Читать дальше )

Группа Элемент планирует до конца 2024 г. провести IPO с оценкой в 100–150 млрд руб. - Ведомости

- 14 марта 2024, 07:21

- |

Группа компаний «Элемент» намерена провести IPO до конца 2024 года. Планируется привлечь 10–15 млрд рублей для инвестиций при оценке компании в 100–150 млрд рублей. «Элемент» является лидером российской микроэлектроники и был сформирован в 2019 году на базе активов АФК «Система» и «Ростех». Группа предприятий производит интегральные микросхемы, полупроводниковые приборы и другую микроэлектронику.

Предприятия «Элемента» играют ключевую роль на рынке микроэлектроники, что привлекает внимание инвесторов. Компания ориентируется на государственную поддержку, которая существенно выросла за последние годы. Пока финансовые показатели «Элемента» не публикуются, но компания активно развивается, особенно в сфере микросхем для документов и банковских карт.

Инвесторы ожидают высокого интереса к IPO «Элемента», учитывая его роль на рынке и потенциал роста в области микроэлектроники. Проведение IPO позволит компании расширить свои возможности и увеличить инвестиции в развитие. Сегодня IT-сектор является наиболее привлекательным для инвесторов, и выход «Элемента» на биржу может стать одним из крупнейших IPO на рынке.

( Читать дальше )

Рынок IPO в 2024 - новая реальность

- 13 марта 2024, 11:25

- |

В 2024 г. инвесторы сохраняют высокий интерес к IPO российских компаний. В текущем году мы ожидаем IPO 17 компаний, что почти 1.5 раза выше нашей предыдущей оценки в декабре 2023 г. (11 IPO). Важность развития фондового рынка и рынка IPO, в частности, была недавно отмечена президентом РФ В. Путиным.

Мы считаем наиболее интересными размещения следующих компаний среди потенциальных IPO в 2024 г.: Европлан, РЕСО-Лизинг, Ростелеком — Центры обработки данных (РТК-ЦОД), Селектел, Медси, Степь, Папилон, Arenadata, Ред Софт, Моторика и Аквариус.

Мы считаем IT-сектор наиболее привлекательным в российской экономике как в части IPO, так и в части акций, которые уже торгуются на бирже: эти компании пользуются господдержкой, являются бенефициарами мощного тренда на импортозамещение с перспективой выйти на экспорт, имеют явные драйверы роста. При этом, как правило, российская публичная IT-компания – это компания с впечатляющим трек-рекордом прибыли и маржинальности, не сравнимые с компаниями из других отраслей, и сильным балансом. Мы считаем, что для опережающего роста IT-компаний созданы все необходимые условия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал