IPO Диасофт прошло в феврале 2024 года.

IPO вошло в историю, установив рекорд по числу заявок полученных от инвесторов — 142,6 тыс.

Официальное объявление IPO состоялось 1 февраля 2024 года.

👉7 февраля Диасофт установил ценовой диапазон IPO на уровне 4000-4500 руб за акцию, что соответствует капитализации 40-45 млрд рублей.

👉8 февраля Диасофт перенес дату начала торгов с 16 февраля на 13 февраля из-за высокого спроса.

👉Цена размещения составила 4500 руб за акцию Диасофт

👉базовый размер IPO — 800 тыс акций или 8% от общего числа

👉новые акции составят 500 тыс, или 5% (кэш ин), плюс кэш-аут в размере до 300 тыс акций (3% капитала)

👉плюс к этому 15% от объема (120 тыс акций) предоставлено для стабилизации

👉Таким образом общий размер IPO может составить до 4,14 млрд руб.

👉в настоящее время предполагается реализация преимущественного права приобретения текущими акционерами в объеме не более 100 тысяч Акций

👉торги акциями на Мосбирже начались 13 февраля под тикером DIAS под тикером DIAS и ISIN RU000A107ER5

👉Средний размер заявки составил 29,6 тыс рублей.

👉Аллокация в рамках IPO Диасофт для розничных инвесторов составила всего 1-2%, информация тут:

smart-lab.ru/mobile/topic/987248/

Таким образом, формат предложения акций на IPO Диасофт — дополнительная эмиссия + продажа существующими акционерами.

Free Float по итогам IPO может составить 8%.

Локап период 180 дней.

Механизм стабилизации цены на 30 дней.

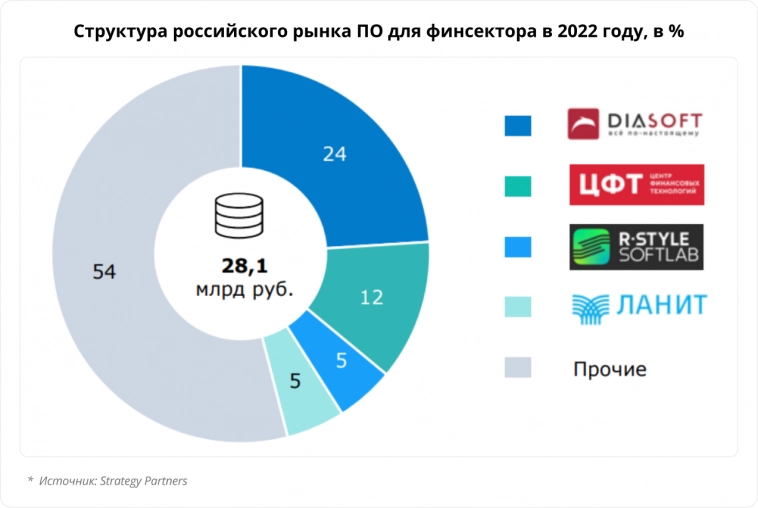

Диасофт — один из крупнейших разработчиков и поставщиков программного обеспечения (ПО) для российского финансового сектора.

Коммерсант пишет, что Диасофт для организации размещения уже привлек консультантов из Газпромбанка. Консультант — Strategy Partners.

Оценка Диасофт на IPO

👉Источник, близкий к сделке, сообщил «Ведомостям», что справедливая оценка компании Диасофт на основе прогнозных показателей будущих периодов

превышает 50 млрд руб.

👉Партнер инвестиционной компании Kama Flow Евгений Борисов считает адекватной оценкой в текущих реалиях 10-12 EBITDA,

то есть порядка 50 млрд руб., если предположить, что показатель за последние 12 месяцев к моменту открытия книги заявок будет в районе 4-4,5 млрд руб. Более высокая оценка возможна и даже ожидаема с учетом ажиотажа на рынке, добавляет эксперт, но уже будет означать повышенную долю риска для розничного инвестора.

👉Такой бизнес имеет смысл выводить на биржу по

капитализации не менее 20–30 млрд руб., считает старший инвестконсультант «Финама» Тимур Нигматуллин.

Источники информации по IPO Диасофт

Официальное объявление параметров IPO:

www.diasoft.ru/about/news/20924/

Информация об IPO:

www.diasoft.ru/investors/shareholders-and-investors/primary-offering/

Проспект ценных бумаг Диасофт:

www.diasoft.ru/upload/iblock/bfa/qvza670rmlaq9zjxrw9bjxbiuy3i9vy6.pdf

Объявление IPO:

smart-lab.ru/blog/983450.php

Диасофт релиз:

www.diasoft.ru/about/news/20916/

Ведомости:

https://www.vedomosti.ru/investments/articles/2024/01/25/1016631-diasoft-rassmatrivaet-vozmozhnost-viiti-na-ipo

Интервью гендиректора Александра Глазкова Ведомостям:

https://www.vedomosti.ru/technology/characters/2024/01/25/1016627-publichnost-dast-nam-kolossalnii-richag-dlya-rosta

Форум компании Диасофт на смартлабе:

https://smart-lab.ru/forum/DIAS

РБК:

quote.rbc.ru/news/article/65408bb29a794750d4048ffa

Коммерсант:

www.kommersant.ru/doc/6310982

Форбс:

www.forbes.ru/investicii/504914-gendirektor-diasofta-zaavil-o-planah-provesti-ipo-v-pervoj-polovine-2024-goda

Форум акций Диасофт на смартлабе