Google Alphabet

Разбор моего портфеля

- 12 ноября 2025, 11:58

- |

Вчера провел эфир «Разбор портфеля Aromath».

Показал логику сделок по ВТБ, Русагро, золоту, Полюсу, Google, Tesla, Ethereum.

Объяснил по шагам:

— почему именно там вход

— почему именно там выход

— как эти принципы перенести в свой портфель

— как обгонять рынок и получать прибыль всегда.

Запись доступна по ссылкам:

👉 Ютуб www.youtube.com/live/xC5Aebrnqrc

👉 ВК vkvideo.ru/video-226164230_456239314

AROMATH — едко и метко о фондовом рынке.

- комментировать

- 315

- Комментарии ( 0 )

Подписка за $1 млрд или Сколько стоит Gemini AI для Siri?

- 07 ноября 2025, 17:05

- |

💰 Apple будет платить Google $1 млрд в год за использование Gemini AI для Siri

Apple завершает сделку на использование модели Gemini с 1,2 трлн параметров от Google для обновления Siri. Запуск весной 2026 года.

Почему Apple выбрала Gemini

🟡 Apple тестировала ChatGPT и Claude, но Gemini оказалась лучше конкурентов;

🟡 Gemini в 8 раз больше текущей модели Apple Intelligence со 150 млрд параметров;

🟡 Gemini отлично подошла для выполнения функций суммирования и планирования, которые необходимы Apple;

🟡 Gemini работает на Private Cloud Compute Apple, при этом данные остаются закрытыми от Google.

Ребята из Apple утверждают, что использование Gemini это временное решение, пока компания создаёт собственную модель с 1 трлн параметров.

Источник тг-канал «Биткоин на кофейной гуще»+80% дает заработать эта акция с апреля 🔥

- 30 октября 2025, 17:20

- |

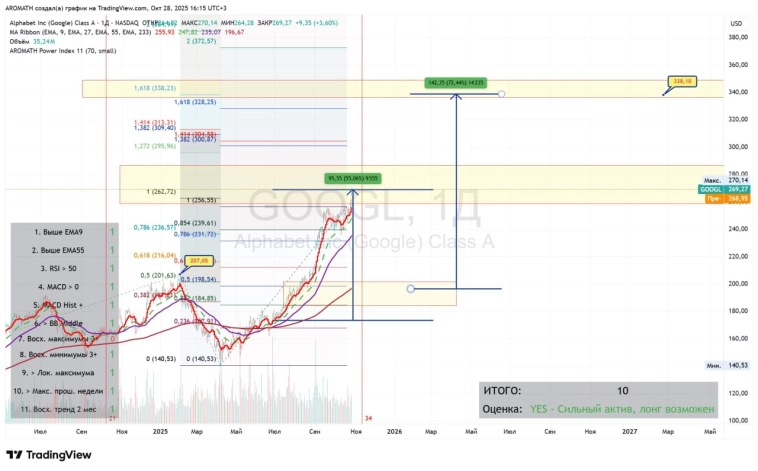

+55% прибавляет идея в Клубе по #Googl с летнего эфира 2025 и +80% с апрельского бадабума, когда Aromath четко обозначил строгий выкуп всего и вся с текущих цен в SP500 с экстра-целями по всем лидерам прежде всего.

Google едет всегда вслед за #MSFT Microsoft, это аксиома последних лет от Aromath по американскому рынку.

Если вдруг проспали Microsoft — всегда можно вдогонку торговать Google, времени дают достаточно обычно и часто.

Активы многие едут по трендам наверх без остановки сейчас, имеют индекс силы Aromath Power Index 💪 = 9-10.

Апсайды есть очень интересные.

Возможности есть всегда в большом количестве.

Парфа нужно использовать.

Что такое Парфа?

(Вбиваем в поиск в канале Парфа — читаем все посты по порядку, а затем можно посмотреть и видео на YouTube или VK).

Парфа (Принцип Активно Ребалансируемых Фондов Аромат) ловит рыбу там, где и когда она есть,

выбирая сначала лучший класс активов,

а затем и сами активы внутри приоритетного класса,

проводя нужные ребалансировки время от времени.

( Читать дальше )

Рынок США: обзор и прогноз на 13 октября. Торговая война обостряется

- 13 октября 2025, 12:33

- |

Мы ожидаем

В центре внимания рынка остается эскалация торговой напряженности между США и Китаем после заявления Министерства коммерции КНР о том, что страна «не боится торговой войны» и защищает свои новые экспортные ограничения на редкоземельные металлы как «законную» меру в рамках международного права. Пекин обвинил Вашингтон в «двойных стандартах» после того как Трамп в пятницу анонсировал, что введет с 1 ноября дополнительные тарифы в размере 100% на китайский импорт. Это стало ответом США на ограничения экспорта редкоземельных элементов. Трамп также объявил о планах ввести экспортный контроль на «любое критическое программное обеспечение». Китай контролирует около 70% мирового предложения редкоземельных металлов и неоднократно использовал критически важные минералы как козырь в торговых переговорах. Представитель Торгового представителя США Джэмисон Грир назвал действия Китая «захватом власти», отметив, что США не были уведомлены о новых экспортных ограничениях заранее. Любые дополнительные сигналы эскалации или, наоборот, готовности к диалогу будут влиять на настроения на рынках технологий и промышленности.

( Читать дальше )

Расследование в отношении чат-ботов от Google и Meta* может замедлить развитие ИИ

- 12 сентября 2025, 18:46

- |

Федеральная торговая комиссия США (FTC) начала расследование в отношении Alphabet, Meta*, OpenAI и других разработчиков чат-ботов, включая Instagram, Snap и xAI, передает Reuters.

Регулятор запросил информацию о том, как компании тестируют и отслеживают возможное негативное влияние чат-ботов на детей и подростков. FTC указала, что цель расследования — понять, какие меры принимают компании для оценки безопасности чат-ботов, ограничить их использование несовершеннолетними и информировать родителей о возможных рисках. Ведомство также интересуется тем, как компании обрабатывают пользовательские данные, монетизируют взаимодействия и используют информацию из разговоров с чат-ботами. Представители Character.AI и Snap сообщили, что компании готовы сотрудничать с регулятором и внедряют функции безопасности для защиты пользователей.

Запрос FTC может вынудить компании усилить внутренний контроль, пересмотреть функционал чат-ботов и раскрывать больше информации о рисках, а в перспективе – привести к новым регуляторным стандартам и внеплановым затратам.

( Читать дальше )

Трамп пригрозил Европе за штрафы Гугла и Эппла.

- 06 сентября 2025, 02:12

- |

«Сегодня Европа «ударила» по другой крупной американской компании, Google, штрафом в $3,5 млрд, фактически изъяв деньги, которые в противном случае были бы направлены в American Investments and Jobs. Это в дополнение к множеству других штрафов и налогов, наложенных на Google и другие американские технологические компании, в частности. Крайне несправедливо, и американские налогоплательщики этого не потерпят! Как я уже говорил, моя администрация НЕ допустит продолжения этих дискриминационных действий», — написал он в Truth Social.

Республиканец также заявил, что Apple, оштрафованная ранее европейскими регуляторами на $17 млрд, «должна получить свои деньги обратно».

t.me/rbc_news/129756

Добавьте посту до 15 плюсов, если он достоин первой страницы. Стоит подписаться:

( Читать дальше )

глобальный сбой сервисов Google 4 сентября

- 04 сентября 2025, 15:56

- |

На всех устройствах отвалился поиск Google, пишет «нет интернета», — заявил один из пользователей на Downdetector.su. Число жалоб на этом портале за последний час превысило 500, за последние сутки — 600.

В свою очередь, в США о неполадках у сервисов Google на пике сообщили 399 пользователей, в Великобритании — 328, в Германии — 659, во Франции — 179.

Минюст США также добился отмены предустановки всех Google-сервисов для тех производителей, которые хотят получить доступ к магазину приложений Google Play.

- 03 сентября 2025, 21:55

- |

🔷 Помимо требования об обязательной передаче данных конкурентам, Минюст США также добился отмены предустановки всех Google-сервисов для тех производителей, которые хотят получить доступ к магазину приложений Google Play.

🔷 Apple нужно будет активнее продвигать альтернативные поисковые системы, но соглашение с Google остается в силе. Это открывает путь к дальнейшему сотрудничеству двух компаний в области ИИ, рассуждают собеседники The Wall Street Journal.

t.me/kfm936/31237

Гугл.🔥 Акции Alphabet выросли на 7% после победы в суде над антимонопольщиками

- 03 сентября 2025, 19:28

- |

📊 Акции американского холдинга Alphabet, владельца компании Google, подорожали на 7,3%, до $226,75 за бумагу на премаркете биржи NASDAQ к 16:10 мск. На пике на постмаркете котировки подскакивали на 8,7%.

Бумаги технологической компании растут на новости о том, что Google удалось избежать разделения бизнеса на части. Федеральный суд США отклонил требование Минюста США о продаже браузера Chrome и операционной системы Android.

Суд также признал допустимым соглашение с Apple, согласно которому компания платит более $20 млрд в год за статус поисковика по умолчанию.

Аналитики на Уолл-стрит посчитали решение суда победой для Google и Apple, отметив, что оно открывает путь для дальнейшего сотрудничества двух компаний в сфере искусственного интеллекта.

Подробнее💱Акции Alphabet выросли на 6% после победы в суде над антимонопольщиками

t.me/rbc_news/129477

Рынок США: Обзор и прогноз на 3 сентября. Сентябрь стартует под знаком риск-офф

- 03 сентября 2025, 14:30

- |

Ключевым событием дня станет публикация JOLTS за июль, которая может подтвердить сохраняющийся тренд на ослабление рынка труда— ожидается снижение числа открытых вакансий до 7,25 млн (предыдущее значение: 7,44 млн), пишут аналитики Freedom Finance Global. На фоне недавних заявлений главы ФРС о растущих рисках в сфере занятости умеренно слабые данные могут усилить ожидания смягчения денежно-кредитной политики, поддерживая интерес к фондовому рынку. Однако более резкое ухудшение показателей способно усилить опасения по поводу рецессии и спровоцировать коррекцию. Также выйдет Бежевая книга ФРС — региональный обзор экономики, который ФРС использует при подготовке заседания. Оценки спроса, цен, зарплат и кредитных условий помогут рынку понять, насколько вероятно дальнейшее смягчение политики: признаки замедления поддержат такие ожидания, а сигналы устойчивости — наоборот, могут их ослабить.

Перед открытием рынка отчётность представят Dollar Tree (DLTR), Campbell Company (CPB), Macy’s (M) и REV Group (REVG). После закрытия — Salesforce (CRM), Figma (FIG), Credo Technology Group (CRDO), Hewlett Packard Enterprise (HPE), C3.ai (AI), American Eagle Outfitters (AEO) и GitLab (GTLB).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал