Buyback

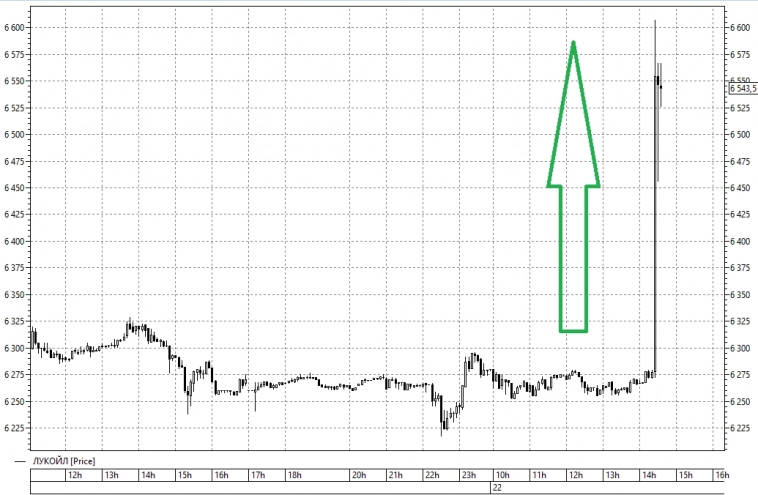

📈Акции Лукойла выросли на 5% до 6600 рублей на сообщении о выкупе акций у нерезидентов

- 22 августа 2023, 16:18

- |

- комментировать

- 627

- Комментарии ( 1 )

Лукойл планирует выкупить свои акции у нерезидентов с дисконтом от 50% Позитив !

- 22 августа 2023, 16:13

- |

ПОЗИТИВ НА РОССИЙСКОМ РЫНКЕ.

ЛУКОЙЛ ПРОСИТ РАЗРЕШЕНИЯ У ВЛАСТЕЙ РФ НА ВЫКУП ДО 25% СОБСТВЕННЫХ АКЦИЙ У НЕРЕЗИДЕНТОВ С ДИСКОНТОМ НЕ МЕНЕЕ 50%

ИСТОЧНИКИ

ИНТЕРФАКС

ЛУКОЙЛ обратился к российским властям с просьбой разрешить ему выкупить до 25% своих акций у иностранных инвесторов со скидкой не менее 50% — Интерфакс

- 22 августа 2023, 16:12

- |

Нефтяная компания "ЛУКОЙЛ", бумаги которой исторически были популярны среди зарубежных инвестиционных фондов, хочет выкупить до 25% от своего уставного капитала у нерезидентов, чьи акции сейчас фактически заблокированы на счетах «С». Как и другой экс-фаворит иностранных инвесторов, уже выкупивший акции нерезидентов "Магнит", «ЛУКОЙЛ» намерен сделать предложение с существенным дисконтом к текущей биржевой цене, для оплаты акций компания намерена использовать уже имеющиеся на зарубежных счетах группы средства и не выходить на внутренний валютный рынок РФ.

Как сообщил «Интерфаксу» источник, знакомый с ситуацией, в июле «ЛУКОЙЛ» запросил разрешение на выкуп акций у нерезидентов (согласно президентскому указу №520, такого рода сделка требует отдельного решения главы государства — ИФ) у российских властей. Потенциальными покупателями выступают компании группы «ЛУКОЙЛ, объем оферты не превысит 25% акций НК (предполагается, что она будет распространяться и на депозитарные расписки), дисконт к рыночной стоимости должен составить не менее 50%.

( Читать дальше )

Магнит может в 2023 г провести новый buyback через двусторонние сделки или дополнительный тендер на тех же условиях - компания

- 11 августа 2023, 07:20

- |

«Магнит» завершил выкуп акций у зарубежных инвесторов, владевших 16,6% через российскую инфраструктуру, расчеты через euroclear продолжаются.

В общей сложности у акционеров, которые владели акциями через российскую депозитарную и расчетную инфраструктуру, на дату настоящей публикации было приобретено 16 910 664,8 акций, что составляет около 16,6% от всех выпущенных и находящихся в обращении акций

«Магнит» может в 2023г провести новый buyback через двусторонние сделки или дополнительный тендер на тех же условиях, сообщает компания.

Источник: www.e-disclosure.ru/portal/event.aspx?EventId=y-CwdRzn7-CUqssTq0cKfU9Q-B-B

Магнит провел выкуп акций у инвесторов-нерезидентов на ₽37,4 млрд

- 10 августа 2023, 23:19

- |

«В общей сложности у акционеров, которые владели акциями через российскую депозитарную и расчетную инфраструктуру, на дату настоящей публикации было приобретено 16 910 664,8 акций, что составляет около 16,6% от всех выпущенных и находящихся в обращении Акций. Общий объем средств, направленных в рамках тендерного предложения акционерам, которые владели Акциями через российскую депозитарную и расчетную инфраструктуру, эквивалентен приблизительно ₽37,4 млрд по цене приобретения», — следует из сообщения компании.

Ранее компания заявляла, что получила от нерезидентов заявки на продажу 21,5% акций. Источник РБК пояснил, что все заявители дали команды на перевод акций на компанию. 16,6% — это акции, которые были в НРД и уже перешли компании, остальные — около 5% — находятся в инфраструктуре Euroclear, расчеты по ним продолжаются. После завершения этих расчетов будет сделано отдельное объявление.

Источник РБК добавил, что компания выполнила все обязательства по оплате акций, использовав тот объем валюты, который был у нее на руках еще на момент объявления тендерного предложения.

( Читать дальше )

📈Байбэк: всегда ли это позитив для миноритариев?

- 07 августа 2023, 09:57

- |

Но это, как говорится, рецепт усредненный, а вариаций масса! И даже из хороших ингредиентов можно приготовить

( Читать дальше )

СПБ Биржа стратегически пока не рассматривала выплату дивидендов. Деньги вкладываются в развитие. Выкуп собственных акций на рынке не рассматривается — Горюнов

- 03 августа 2023, 18:29

- |

Магнит: как выкуп акций повлияет на EPS?

- 31 июля 2023, 18:41

- |

«Магнит» в среду объявил о том, что в рамках Тендерного предложения в общей сложности Акционерами было предъявлено к выкупу 21,9 млн, что составляет около 21,5% от всех выпущенных и находящихся в обращении бумаг.

Маловато, ведь изначально собирались выкупить до 30% акций. Но объём байбека всё ещё остаётся солидным.

Как это повлияет на акции?

1. В любом случае уменьшится free float (выкупают около трети акций в свободном обращении) – это уже хорошая поддержка для цен.

2. Если решат погасить акции, то EPS вырастет на 27%. Это открывает аналогичный потенциал роста для котировок.

Наш прогноз по прибыли Магнита на 2023 год = 55 млрд рублей. Без учёта возможного погашения это составляет 539 рублей на акцию, что на 10% больше рекорда 2021 года.

Но с учётом погашения получаем ~684 рублей на акцию, то есть +40% к уровню 2021 года. Тогда котировки находились на уровне 7000 рублей.

Если смотреть по среднеисторическому P/E, то потенциал роста акций составляет до 9750 рублей. Так высоко добраться быстро будет сложно, а вот достичь отметки в 8000 рублей уже в ближайшие месяцы – более чем.

( Читать дальше )

Полюс – завершение байбэка акций, влияние на бонды - Ренессанс Капитал

- 27 июля 2023, 17:15

- |

Влияние транзакции на кредит эмитента пока видится как умеренно-негативное без прямых последствий для бондов, так как финансирование сделки через банковские инструменты не влияет на технический фон в уже обращающихся бумагах.

( Читать дальше )

📢 День выкупов

- 26 июля 2023, 16:27

- |

Две компании сегодня дали новые подробности о своих buyback'ах

📌 Магнит

Ретейлер утвердил количество планируемых к приобретению акций. И их снова оказалось больше, чем заявлялось ранее

🔹Компания сообщила, что инвесторы направили заявления на выкуп в общей сложности 21,9 млн акций (21,5% от всех бумаг в обращении). Окончательную цифру ретейлер обещает опубликовать после завершения расчетов.

🔹 Согласно графику, который опубликовал ретейлер, с 27 июля по 2 августа зарегистрированные на продажу акции перейдут покупателю (то есть Магниту). А с 3 по 9 августа продавцам (то есть инвесторам) поступят деньги за эти бумаги. 10 августа (или примерно в эту дату) будет объявлено о завершении выкупа.

👉Ранее Магнит говорил о выкупе до 20 млн акций

📈Акции Магнита (MGNT) растут на 1%.

🚀Для аналитиков Market Power эта новость не стала неожиданностью (чего не скажешь о рынке). По примерным подсчетам, на выкуп у Магнита уйдет около ₽50 млрд. Так что останется даже на дивиденды (но пока ничего не загадываем!). Плюс ко всему, решится проблема корпоративного управления.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал