шадрин

❤ На пенсию в 65(60). Татнефть. Моя дивидендная доходность за 2020 год +12,1 %

- 29 апреля 2021, 05:26

- |

Совет директоров (СД) Татнефть 28 апреля 2021 года рекомендовал утвердить на ГОСА (годовое собрание акционеров) дивиденды в размере 22,24 руб. на одну обыкновенную и привилегированную акцию за 2020 год.

Заплатили за 1 полугодие 2020 года 9,94 руб. на 1 акцию (обыкновенную и привилегированную). Мы эти дивиденды уже получили.

Еще доплатят 12,3 рубля на 1 акцию. Не густо.

Это вызвало разочарование, в моменте акции Татнефти дешевеют на 4 %. Реакция инвесторов понятна. Дивидендная доходность по текущим ценам в 2 раза ниже ставки ЦБР 5 %.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 26 )

❤ На пенсию в 65(63). Дивидендные акции России. Магнит. Моя дивидендная доходность за 2020 год + 10,5 %

- 27 апреля 2021, 15:49

- |

Совет директоров (СД) ПАО Магнит в апреле 2021 года рекомендовал утвердить на ГОСА (годовое собрание акционеров) дивиденды в размере 245,31 рубль за 1 акцию

- Магнит направит на выплату дивидендов всю чистую прибыль за 2020 год в размере 3,13 млрд рублей.

- А также часть нераспределенной прибыли прошлых лет 21,87 млрд рублей.

- В сумме дивиденды составят 25 млрд. рублей

- Магнит — крупнейший в России ритейлер по числу магазинов и второй по размеру выручки

- На конец декабря сеть компании объединяла свыше 21,5 тыс. магазинов

- Выручка Магнита по итогам 2020 года выросла на 13,5%, до 1,55 трлн рублей

Дивидендная политика Магнита

( Читать дальше )

❤ На пенсию в 65(60). Дивиденды за 1 кв. 2021 г.: ММК. Северсталь. Цены на металл в России бьют максимумы

- 22 апреля 2021, 05:44

- |

Советы директоров (СД) в марте-апреле 2021 года активно стали рекомендовать размер дивидендов за 2020 год.

Как правило, в дальнейшем ГОСА — годовое общее собрание акционеров, утверждает это решение СД.

📊 Рекомендованы дивиденды ММК за 1 квартал 2021 года

- Размер дивидендов: 1,795 рублей

- Дивидендная доходность: 2,67 %

- Период: 1 квартал 2021 года

- Дата реестра (прогноз): 20 июня 2021 года. Точная дата реестра будет известна позже.

- Акции ММК могут брать к себе в портфель военнослужащие и госслужащие, так как компания зарегистрирована в РФ. Код классификатора ISIN RU0009084396

( Читать дальше )

❤ На пенсию в 65(63). Биткоин. Физический смысл. Энтропия

- 20 апреля 2021, 16:32

- |

Капитализация рынка криптовалют впервые превысила 2 трлн долларов США

- На прошлой неделе PayPal позволила пользователям расплачиваться криптовалютой. Клиенты сервиса, которые держат на своих аккаунтах биткоин, Ethereum, Bitcoin Cash и Litecoin, уже могут использовать их для оплаты товаров и услуг

- Morgan Stanley позволит своим фондам инвестировать в криптовалюту не более 25% активов. Об этом стало известно из заявки, которую банк направил в Комиссию по ценным бумагам и биржам США (SEC).

- Goldman Sachs планирует предложить клиентам полный спектр инвестиций в криптовалюту, будь то физический биткоин, деривативы или традиционные инвестиционные инструменты

- Крупнейший рынок финансовых деривативов CME Group объявил о скором запуске фьючерсов на 1/10 стоимости главной криптовалюты. Контракт, запуск которого намечен на 3 мая 2021 года, будет называться Micro Bitcoin Futures

- Visa стала первой из крупных платежных систем, которая начала проводить транзакции в крипто валюте. 29 марта 2021 года компания провела первую транзакцию в USDC с использованием блокчейна Ethereum. Ранее платежная система позволяла своим пользователям совершать операции только в фиатной валюте:

- МИД России допустил создание альтернативы SWIFT. Замглавы Министерства иностранных дел Александр Панкин отметил, что новая база для международных расчетов может быть создана принимая во внимание развитие цифровых валют и блокчейна

( Читать дальше )

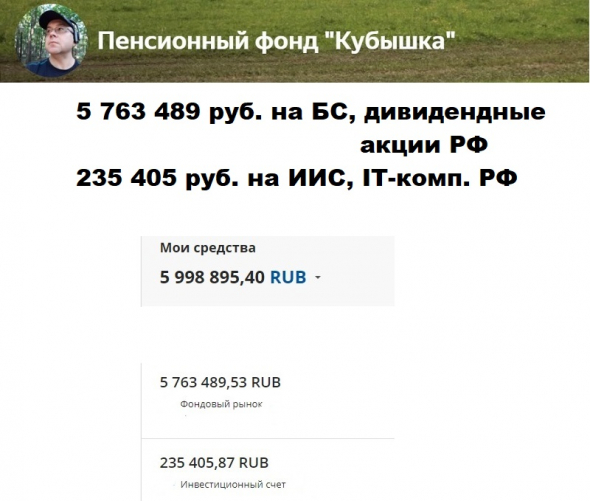

❤ Пенсионный фонд "Кубышка". Январь 2021 г. Итоги 176 мес. инвестирования в дивидендные акции России

- 11 февраля 2021, 04:53

- |

Я инвестирую уже 15 лет, точнее 176 месяцев, откладывая небольшую сумму с зарплаты.

14 лет откладывал по 3 000 руб., с июля 2020 г. по 4200 руб. в месяц.

До выхода на пенсию осталось 166 месяцев!

Результаты меня радуют, если бы не было «магии сложного процента» на счету было бы 536 800 руб.

Основное правило кубышки: деньги не выводятся, а снова реинвестируются в покупку дивидендных акций

Благодаря росту самих акций и реинвестирования дивидендов в покупку опять же дивидендных акций, результат следующий:

На счету почти 6 млн. руб. Надо понимать, что сумма плавает, так как рынок то растет, то снижается.

Деньги, которые я уже получил в 2020 году и в январе 2021 г.

Из чего складывается денежный поток?

( Читать дальше )

Разумный инвестор. Реверс

- 07 февраля 2021, 19:08

- |

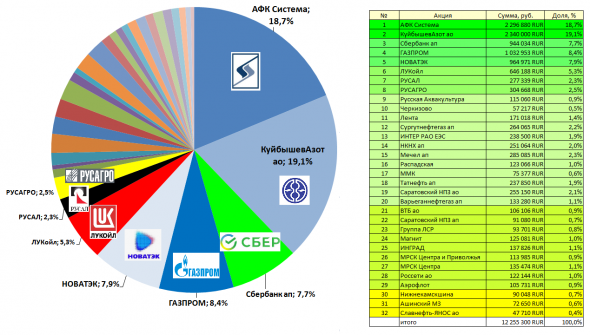

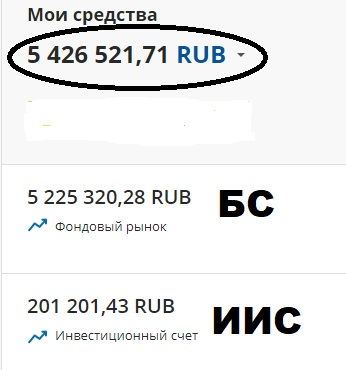

Сегодня опять про диверсификацию, а также о планах; и последние новости по портфелю.

В январе 2021 г.:

-покупал КуйбышевАзот ао.

-продал Варьёганнефтегаз ап.

Не совсем, как я планировал месяц назад в Разумный инвестор 2021, а точнее совсем не по плану. Но на то были объективные причины, рынок вырос достаточно бодро в январе выше 3300-3500 п. и я остановил покупки в принципе.

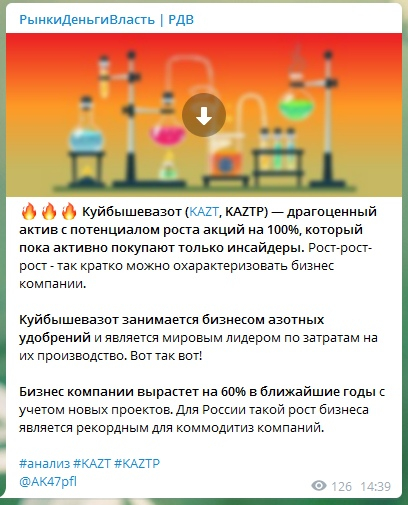

Однако КуйбышевАзот еще купил, так как заметил, что при росте цен на газ, капролактам и карбамид, а это важные товары для компании – акции не особо реагировали. Я покупал по 157-165 руб., и потом уже после разгона РДВ и сдувания взял еще по 162 руб.

Посмотрел, что пишет РДВ про КУАЗ, так всё правильно, актив дешевле аналогов, рост цен на газ ему на руку, а также рост цен на карбамид. Есть, правда, у них неточность: они не знают о квазиказначейском пакете акций, считая его собственностью руководства компании.

( Читать дальше )

Разумный инвестор 2021

- 03 января 2021, 12:12

- |

«Только тот, кто видит невидимое, может достичь невозможного». Фрэнк Гейнс

За полтора месяца с крайнего поста про портфель Разумного инвестора — Разумный инвестор: перезагрузка не произошло больших изменений. В ноябре 2020 г. получена рекордная прибыль от переоценки портфеля за один календарный месяц! Миллион за месяц! 30 декабря 2020 г. счет закрылся на ист.хаях. Да и весь 2020 год оказался очень хорошим, рекордным по прибыли. Вот и кризис.

Портфель на конец 2020 года выглядит вот так

( Читать дальше )

❤ Пенсионный фонд "Кубышка". Только новичкам, кто желает инвестировать в долгосрок.

- 08 декабря 2020, 14:54

- |

Я инвестирую уже 15 лет — 174 месяца, откладывая небольшую сумму с ЗП (14 лет откладывал по 3 000 руб., с июля 2020 г. по 4200 руб. в месяц).

До выхода на пенсию осталось 168 месяцев!

Результаты меня радуют: (если бы не было «сложного процента с реинвестированием, на счету было бы 528,4 тыс. руб.)

У меня четкий алгоритм, философия инвестирования.

Вел очные курсы в Уфе в 2018-2020 г., обучил более 150 человек.

Курсы были встречены очень хорошо, я неплохо излагаю материал.

Прежде всего делаю это доступно, стиль «науч-поп», пишу просто, о казалось бы сложном.

В ноябре 2020 г. я принял решение БЕСПЛАТНО выложить свою «методичку»,

я ее выкладываю в Дзен.Канале «Пенсионный фонд Кубышка».

Вышло 6 статей, я получил огромную положительную энергию, обратную связь, всем спасибо!

1. Свой собственный пенсионный фонд «Кубышка». Начало.

zen.yandex.ru/media/moneybag2034/svoi-sobstvennyi-pensionnyi-fond-kubyshka-nachalo-5fb724f0b543ac748098c24a

2. Философия долгосрочного инвестирования в свой пенсионный фонд «Кубышка». Первая «линия обороны»: БП, КМ

zen.yandex.ru/media/moneybag2034/filosofiia-dolgosrochnogo-investirovaniia-v-svoi-pensionnyi-fond-kubyshka-pervaia-liniia-oborony-bp-km-5fbe2d924b9b1b331dd52adf

3. Вторая «линия обороны»: соревнование с ПФ РФ, моим спарринг партнером. ИПК. Заглядываем в будущее, считаем свою пенсию в 2021 г.

zen.yandex.ru/media/moneybag2034/vtoraia-liniia-oborony-sorevnovanie-s-pf-rf-moim-sparring-partnerom-ipk-zagliadyvaem-v-buduscee-schitaem-svoiu-pensiiu-v-2021-g-5fc200314c127965db4fa8c3

4. Акции Росгосстраха, объявлены дивиденды. Доходность по состоянию на 1 декабря 2020 г. 16%. Что почти в 4 раза выше ставки ЦБ РФ!

zen.yandex.ru/media/moneybag2034/akcii-rosgosstraha-obiavleny-dividendy-dohodnost-po-sostoianiiu-na-1-dekabria-2020-g-16-chto-pochti-v-4-raza-vyshe-stavki-cb-rf-5fc734a86d4e6a5c3f7ad7d5

5. Третья «линия обороны»: сложный процент. «Магия сложного процента». Богатство (достаток) — есть прямая функция от времени.

zen.yandex.ru/media/moneybag2034/tretia-liniia-oborony-slojnyi-procent-magiia-slojnogo-procenta-bogatstvo-dostatok-est-priamaia-funkciia-ot-vremeni-5fc9b1628ea99a6dd9fae6fb

6. Четвертая «линия обороны»: ГАК. Дивиденды нужны всем: государству, мажоритариям, миноритариям (мне лично)

zen.yandex.ru/media/moneybag2034/chetveraia-liniia-oborony-gak-dividendy-nujny-vsem-gosudarstvu-majoritariiam-minoritariiam-mne-lichno-5fcf1d9e0a45a91cf4f169f9

( Читать дальше )

Дивидендные аристократы. Прогноз на 2021-2022 гг.

- 05 ноября 2020, 11:19

- |

В посте про дивидендного аристократа ЛУКойла обещал привести прогноз по списку Дивидендных аристократов в 2021 и 2022 годах.

До конца 2020 года осталось всего 2 месяца, основной массив дивидендных выплат и рекомендаций до конца года уже прошел, что даёт достаточно точный прогноз по списку российских дивидендных аристократов на 2021 год, да и по 2022 году можно также построить высоковероятный прогноз, так как финансовые итоги компаний за 2020-2021 гг., и соответственно размер дивидендных выплат, уже можно спрогнозировать весьма точно.

Перед тем, как читать далее, кто не читал мои предыдущие посты по дивидендным аристократам, рекомендую их прочесть, дабы мне не повторяться по вопросам методологии отбора в список дивидендных аристократов:

1. Дивидендные аристократы США и России

( Читать дальше )

Индекс MSCI Russia: инструкция по применению

- 27 октября 2020, 15:01

- |

Моя статья в ДОХОДЪ про MSCI Russia.

Yandex, TCS Group, Mail.ru… кто следующий попадет или покинет индекс MSCI Russia?

Эта статья посвящена индексу MSCI Russia, который рассчитывается международной аналитической компанией MSCI Inc. MSCI Russia — фондовый индекс российского рынка, входящий в группу индексов развивающихся рынков MSCI Emerging Markets. В составе индекса — ценные бумаги 23 российских эмитентов. Вес акций каждого эмитента в составе индекса зависит от капитализации компании и доли её акций в свободном обращении (free float). Состав и структура индекса пересматривается раз в квартал.

Пассивное инвестирование (через покупку индексных фондов или самостоятельное формирование портфелей согласно определенным бенчмаркам) с каждым годом всё больше и больше занимает долю на рынке акций во всем мире, и Россия здесь не исключение. Ведь для многих участников рынка получение даже среднего рыночного результата на длинном интервале является недостижимой целью, а покупая индекс ты решаешь эту задачу легко и дешево (относительно активного управления).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал